随着有关美国经济衰退的言论正在逐渐消失,人们对美联储的信心正在回升。上周,美联储如预期地维持基准利率不变、并暗示到年底前维持三次降息预测不变的同时,也释放出经济积极增长的信号。

美联储主席鲍威尔表示,由于经济仍在以健康的速度增长,失业率低于4%,美联储在放松货币政策时可以采取更慎重的方式。不过,指数基金顾问公司高级副总裁、《投资美国金融史:了解过去预测未来》一书作者Mark Higgins表示,如果以史为鉴,在这段高通胀时期结束之前,可能仍会出现一些重大的经济动荡。

Higgins指出,货币政策是一种平衡行为。Higgins称:“当你经历了长时间的高通胀,为了恢复价格稳定,你通常会在另一个方向走得太远。至少过去是这样的。”

美联储的“两大错误”

Higgins表示,“美联储在历史上犯了两个重大错误”,这两个错误至今仍影响着美联储的行动。他说:“第一个(错误)是允许银行体系在1930年代初破产,这导致大萧条严重加深。第二次是1970年代的大通胀,当时通胀压力上升,美联储收紧了政策,但又过早地放松了,这就是美联储目前面临的风险。”

Higgins认为,虽然金融监管和存款保险的创建可以防止今天发生广泛的银行危机,但“真正的危险是美联储过早地放松货币政策,这正是他们在1960年代末所做的”。

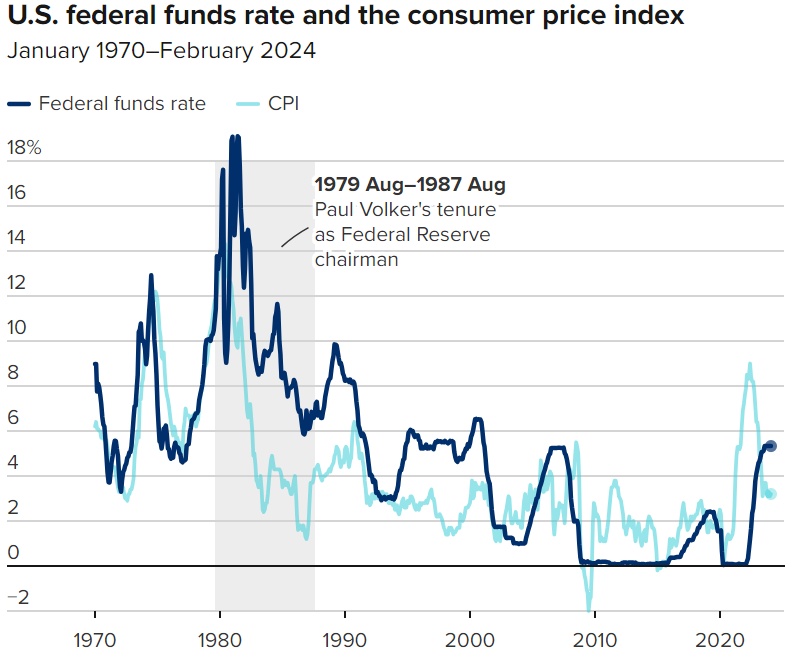

到1980年代初,长期高通胀已变得根深蒂固,以至于时任美联储主席保罗•沃尔克不得不采取更激进的措施来收紧货币供应。基准利率在1981年7月达到了创纪录的22.36%。基准利率是指银行之间隔夜拆借的利率,但也会影响到多种形式的消费者债务。目前的利率在5.25%-5.5%之间。

的确,沃尔克最终能够遏制通胀,但令人震惊的高利率也使美国经济陷入瘫痪(房地产市场陷入停滞)。Neuberger Berman的高级投资组合经理Steven Eisman最近表示:“在内心深处,鲍威尔对沃尔克情形重演感到害怕。”

Higgins指出:“允许通胀持续的风险仍然远远超过引发经济衰退的风险。(美联储)在1960年代末未能做到这一点,是导致通胀在1970年代变得根深蒂固的主要因素之一。”

这些抑制通胀的努力及其后果显然对央行产生了持久的影响。即使是在本月早些时候准备好的讲话中,鲍威尔也提到沃尔克早些时候的利率政策,认为这是政策制定者现在不想过快放松货币政策的一个原因。鲍威尔说:“过早或过多地减少政策限制可能会导致我们在通胀方面看到的进展逆转,最终需要更紧缩的政策来使通胀回到2%。”

Higgins表示,这一次,美联储可能会保持极其谨慎的态度,即使这意味着将利率维持在更高水平的时间更长。Higgins称:“我的直觉是,他们意识到了风险,不会过早放松。”