本文选自“HTI研究”微信公众号,作者黄少明、赵琛。

欧元区经济回暖已经成为不争的事实,接下来市场焦点自然落在欧央行何时及如何调整货币政策。近期,欧元汇率也随着欧央行官员介于鸽、鹰派之间言论的切换而波动。2018年1月初,当欧央行公布上次议息会议纪要时,市场捕捉到其鹰派态度,加息预期随即升温。欧央行表明有机会在2018年早些时候以渐进方式调整前瞻性指引。欧元随即飙升70点破1.20,欧债也呈现弱势。

但其鹰派态度没有持续太久,不到一个月便峰回路转,1月25日欧洲央行货币政策会议宣布维持原有利率水平:主要再融资利率保持在0.00%不变,隔夜贷款利率在0.25%,隔夜存款利率在-0.40%不变。现时资产购买计划(APP)每月300亿欧元保持到2018年的9月,如果有需要还会再继续延长。而在2月22日公布的会议纪要则明显偏向鸽派。欧央行认为当前调整前瞻性指引时机并不成熟,甚至表示如果在经济前景不乐观、通胀率不能维持增长的情况下,欧央行将增加资产购买计划。为何欧央行态度会迅速软化,未来欧元区加息步骤将如何进行?我们有如下分析所得。

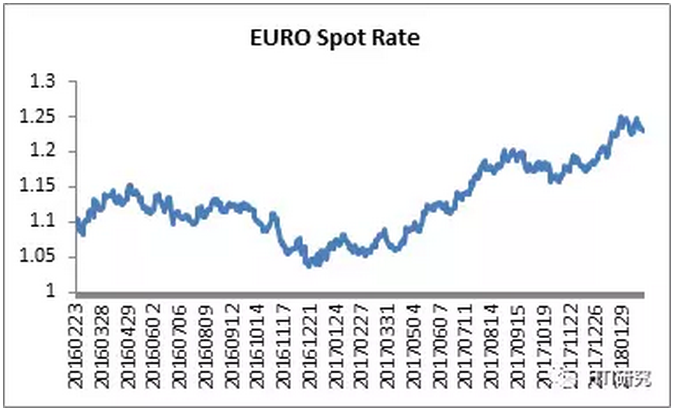

1. 汇率波动增加经济复苏及通胀上升的不确定性,加息进程受影响。去年12月,欧央行表明较鹰派的立场,并表示预调整前瞻指引。随后,市场预期货币政策紧缩在即,欧元强美元弱的态势加速扩大,欧元汇率波动率显著增强。强势欧元趋势给货币政策制定者带来新的难题,欧元波动性加大又为经济复苏增添不确定性。这是导致欧央行货币政策随后偏向鸽派的重要原因。欧元区加息氛围越浓厚,欧元走强的几率越高。随着市场对欧元升值的预期上升,欧元区出口商品竞争力将削弱,对一些价格敏感的出口商品势必会影响其需求量,在这种情况下,强势欧元对欧洲出口增加了不确定性。

另一方面,强势欧元会阻碍欧元区通胀的上升。不断走强的欧元对进口价格具有“压低”作用,有可能带来输入性的“通缩”,使得原本已经低迷的通货膨胀更加一蹶不振,这种情况也会为欧元区开启正常货币政策带来阻碍。而且,欧元兑美元的波动加大,又进一步加剧了以上两种情形的危害。

图一:欧元兑美元汇率

来源:Faceset, HTI Macro

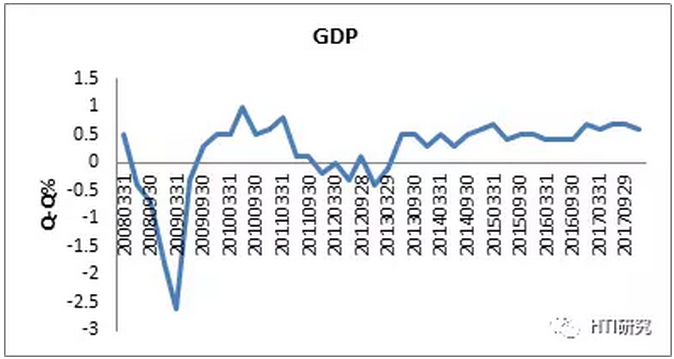

图二:欧元区GDP季度增速

来源:Faceset, HTI Macro

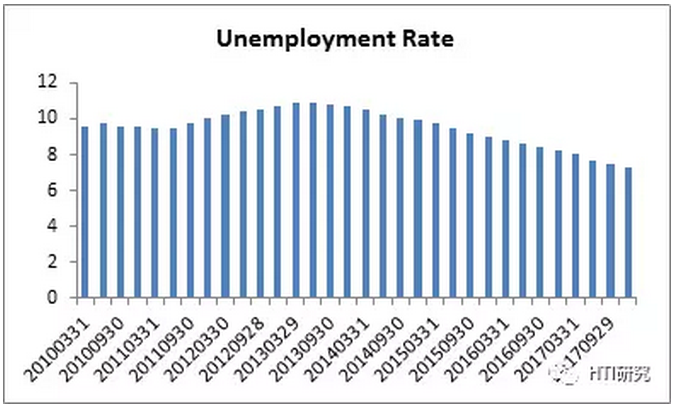

图三:欧元区失业率

来源:Faceset, HTI Macro

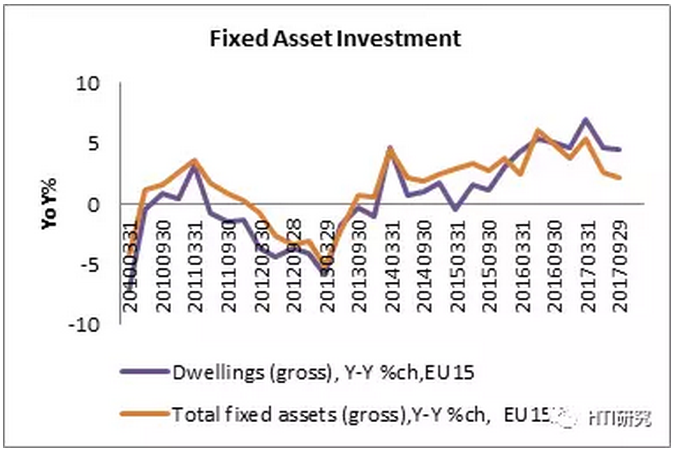

图四:固定资产投资增速

来源:Faceset, HTI Macro

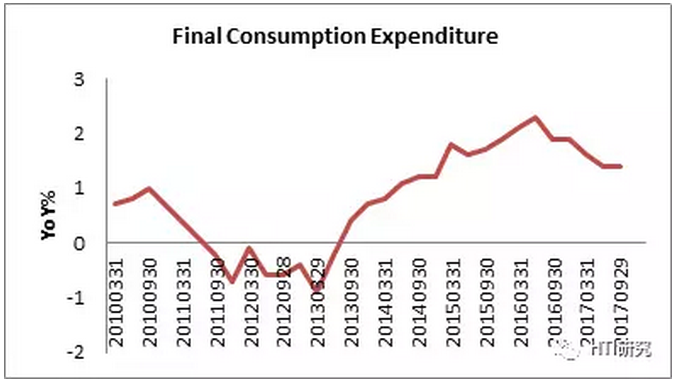

图五:私人消费支出增速

来源:Faceset, HTI Macro

2. 经济复苏依旧稳健,核心通胀能否持续上升才是关键。2017年第三、四季度欧元区经济按季度增长为0.7%及0.6%,保持了相对稳健的增长。在劳动力市场向好、家庭财产上升的环境下,私人消费得到支持。目前,信贷环境相对宽松、居民消费力增强。企业整体盈利能力有所提升,投资意愿也在继续升温。房地产投资在2017年末继续加强,显示了市场对后续经济复苏的信心。此外,在环球经济复苏的背景下,欧元区出口动力依旧。

然而,欧央行在密切留意经济回暖迹象的确定指标时,会更加留意核心通货膨胀率,以此来决定调整货币政策的时机。所以,最终决定货币政策走向的因素除了经济增长指标以外,更重要的是看通胀率是否有持续稳定回升的基础。

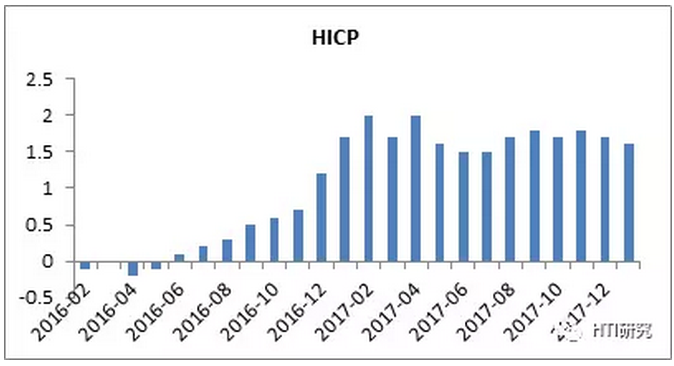

就欧元区通胀情况而言,核心通胀指标HICP在17年12月为1.4%,比11月份的1.5%稍稍下降。虽然经济回暖明显,但HICP在过去的一年中并没有显著上升,特别是在第二、四季度徘徊在1.5%附近,距离2.0%的目标仍有一段距离。造成这一现象的原因除了部分归结于能源价格的波动外,更重要的在于经济复苏传导至消费价格的机制出现了不可逆转地阻塞现象。还有,高企的欧元带来了输入型的“通缩”,进一步压低了通胀率。由于上述两个原因的存在,通胀率在短期内明显上升的可能性极小。那么,据此推测,短期内欧央行加息概率相应会减低。但中长期内,随着经济复苏因素逐渐积累并慢慢传导至价格层面,欧央行加息进程会进一步落实。

图六:通货膨胀率走势

来源:Faceset, HTI Macro

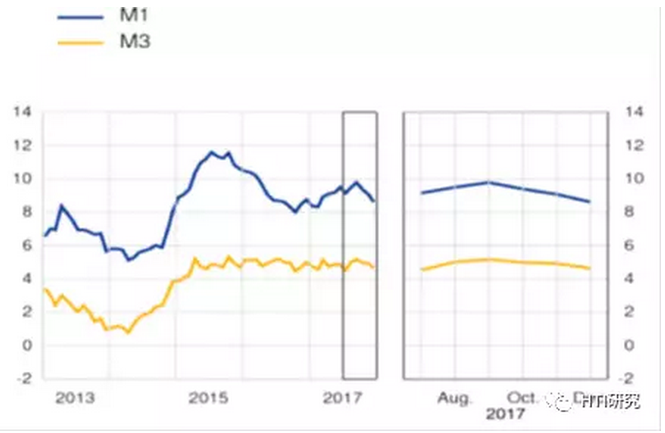

3. 宽松政策继续提高货币供给,企业借贷环境改善加速。宽松货币政策对经济的刺激作用持续积累。欧元区狭义货币供给M1保持在9%的较高水平,特别是2017年10、11月份曾经一度达到9.4%、9.1%。广义货币供给M3在2017年12月增速为4.6%,比11月份的4.9%略有下降,但在过去的三个月中基本稳定地保持在4.8%左右的水平。

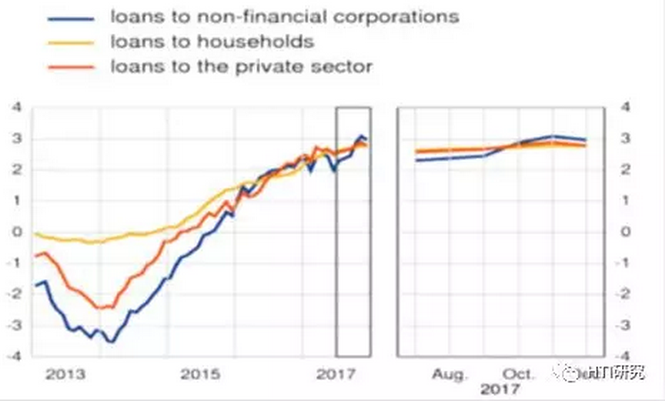

更重要的是,近期宽松货币政策的效果更明显地展现出来。去年第四季度,货币市场上欧元区非金融企业的贷款增幅有加速的迹象:流入非金融企业的贷款增长率已达到3%,超过家庭贷款2.8%的增长率。这表明了低息政策所带来的信贷成本下降,这些利好因素开始加速传导至实体企业,并有效提升了企业投资意愿。预计目前欧央行更希望继续保持相对宽松的货币政策巩固经济复苏的成果。进一步借助宽松信贷环境提升投资意愿,特别是提升以中小企业等的投资意愿。

图七:欧元区货币供给M1,M3增速%

来源:ECB

图八:流向各部门贷款的增速%

来源:ECB

综上,与近期美联储会议所释放偏鹰派的信号不同,欧央行对加息呈现谨慎的鸽派态度。一旦经济情况令人失望,不排除欧央行加码QE的可能性。鉴于欧央行继续巩固经济复苏、加强通货膨胀的意图,以及加息预期所带来的汇率影响,预期欧央行在2018年加息几率较小,其改变货币政策的幅度将较为缓和。基于此,我们继续维持一直以来的观点:欧元区将可能在2019年下半年才开启加息进程。

所以,与美联储继续执行渐进式加息、缩表的计划不同,预计欧央行在3月的议息会议上将大概率地保持原有基准利率以及维持资产购买计划。未来,欧央行将对汇率问题倾注更多注意力,因为强势欧元对巩固经济复苏及支持通货膨胀都有负面作用。而且汇率市场对欧央行态度的变动呈现出越来越敏感的趋势,这也在一定程度上迫使欧央行在切换货币政策的措施上变得愈发谨慎。

(编辑:姜禹)