在资本市场,价值也许会迟到,但永远不会缺席。近期披露了2023年报的易鑫集团(02858)的股价表现,便再次印证了这一点。

3月1日,易鑫集团绩后高开逾10%,盘中涨幅一度接近26%。截至当天收盘,易鑫收涨13.79%,报0.66港元。就在上一个交易日晚间,易鑫“晒出”了堪称强劲的财报“成绩单”:2023年全年收入劲增29%至66.86亿元(人民币,单位下同),经调整净利润增加32%至9.1亿元。此外,易鑫延续了上一年度大手笔分红的态度,公司计划派付末期股息每股3港仙,约占报告期内每股净利润的30%。

智通财经APP认为,核心财务数据高增,这确证了易鑫集团以金融科技和新能源车业务为主要增长抓手的长期策略取得了显著的阶段性成果。而二级市场“闻弦歌而知雅意”第一时间“涨声相迎”,亦表明聪明投资者基于易鑫集团行业地位的巩固、核心潜力业务的放量以及盈利轨道的确定性,先行一步开始交易公司的“价值重估”逻辑。

新能源车、金融科技“双引擎”驱动业绩高增

通览易鑫集团的年报,公司可谓是实现了全方位的高品质增长。

首先就规模而言,报告期内易鑫继续“做大蛋糕”。财报显示,2023年易鑫实现融资交易量67.8万笔,同比增加了22%;融资交易额达到659亿元,同比增加了24%。

易鑫集团2021-2023年汽车金融交易量加速释放

分结构来看,期内易鑫的新车业务再度“高奏凯歌”,全年完成新车融资交易量为39.9万笔,较2022年同期的26.5万笔增加51%;对应融资金额达402亿元,同比增长57%。

值得一提的是,在业务策略上易鑫并没有盲目追求扩张,而是有的放矢。一个例证是,针对二手车业务易鑫采取了更为稳健的经营策略,主动降低了风险敞口。期内,易鑫的二手车融资交易数为27.9万笔,与上一年度基本持平。

与此同时,易鑫集团的财务表现也令人印象深刻。财报显示,2023年易鑫收入增长29%至66.86亿元,其中,核心业务新增收入(包括贷款促成服务、SaaS服务及新自营交易所得收入)同比增加25%至46.64亿元;经调整净利润增长32%至9.10亿元。

在智通财经APP看来,易鑫集团之所以能取得高品质的增长,核心逻辑在于公司前些年前瞻布局的新能源车、金融科技业务在2023年进入集中兑现期,这为易鑫带来了可观的增量业绩。

将时间回拨到2021年,彼时易鑫便敏锐地察觉到了新能源车这一政策驱动的高成长行业里存在庞大且未得到满足的金融需求。当年,易鑫便与广汽埃安展开了合作。此后几年,易鑫持续加大同新能源车主机厂的合作,并与理想汽车、哪吒汽车、蔚来汽车等品牌建立了合作关系。

经过长时间的布局,至2023年底易鑫已同超10家造车新势力及25家传统合资主机厂在新能源业务上达成了合作。反映到数据层面,2023年易鑫新能源汽车融资交易量增至11.6万台,同比增长206%;对应融资交易金额达到124亿元,同比增长200%。截至该年下半年,新能源车融资额在易鑫新车业务中的占比已达到33%。

无独有偶,金融科技领域易鑫也早有涉猎。2022年,为更好地服务汽车融资产业链中的各方合作伙伴,易鑫搭建了金融科技平台,当年底其便与近40家机构客户形成了合作关系,年内收入破亿元。刚刚过去的2023年,易鑫该业务签约机构数进一步扩张,年内新上线合作项目达9个。全年来看,通过金科模式促成的融资交易金额达到了102亿元,实现了爆发式增长。

各项经营指标“狂飙突进”,而“硬币”的另一面易鑫的资产质量则是“稳”字当头,体现了集团审慎发展的态度。数据显示,至2023年底易鑫所有融资交易(透过自营融资租赁服务及交易平台业务)180日以上逾期率及90日以上(包括180日以上)逾期率分别为1.49%及1.89%,均较2022年底有所优化。

对于汽车金融业务来说,资金需求较为密集,通畅的融资渠道是规模扩大的前提。参与者拓宽融资渠道、降低资金成本颇显重要。行业上,公司一般可以采取由母公司担保以获得更多的银行授信额度,以及通过汽车贷款资产证券化,发行债券、上市、增资扩股等方式,来扩大长期资金来源。

披露信息显示,易鑫的融资工具丰富,包括持续发行SCP、ABS/ABN等标准化产品,尤其是在境外融资渠道方面,公司与包括澳门大丰银行在内的多家境外金融机构达成合作。截至去年年底,易鑫债券及资产证券化产品投资机构已超40家,在公开市场累计融资规模超过500亿元。

增长势能加速释放,价值亟待重估

以行业视角来看,易鑫集团所处的汽车金融行业是一个典型的长坡厚雪的赛道。在整体的汽车产业链上,汽车金融的空间正被看高一线。

这一点从各大主机厂的动作可见一斑。从2022年,比亚迪宣布对所属汽车金融公司增资46.2亿元、上汽集团通过股权拍卖收购东正金融约71.04%的股权,到2023年11月,东风汽车金融有限公司发生工商变更,注册资本由10亿元增至40亿元……种种动作背后,看好的是汽车金融这一赛道,和未来的利润贡献。

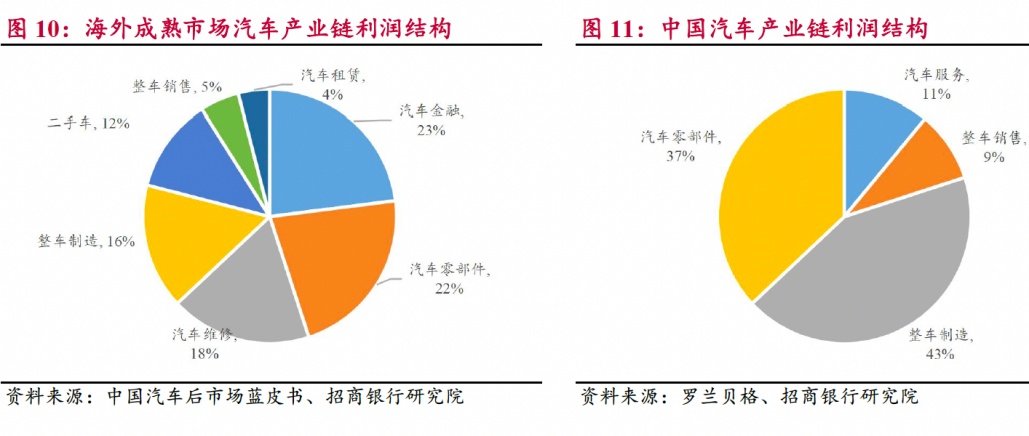

一方面,目前我国汽车金融服务在汽车产业链中的利润占比较少,后续潜在提升空间较大。根据《中国汽车后市场蓝皮书》,在发达国家汽车市场中汽车金融在汽车全产业链的利润占比为23%,而中国汽车市场中,整车制造端的利润占比接近一半,包括汽车金融、维修保养以及汽车租赁在内的汽车服务占比仅为11%。

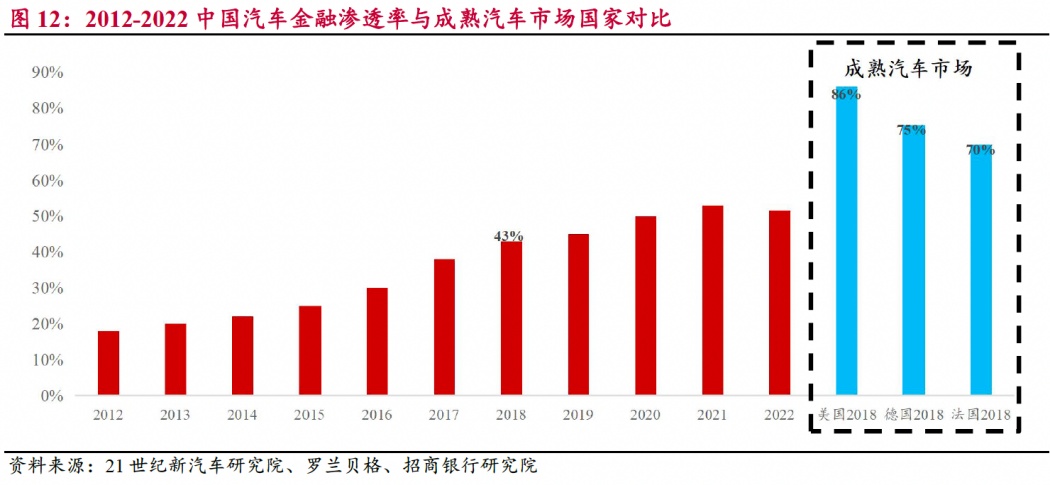

另一方面,2022年我国汽车金融渗透率为51.5%,相比海外成熟市场处于较低水平。据21世纪新汽车研究院的数据,2022年我国汽车金融渗透率为51.5%,与海外成熟汽车市场相比(2018年美国汽车金融渗透率86%,德国75%,法国70%)仍有较大提升空间。

再考虑到当下我国汽车业的电动浪潮仍在深入演绎,身处其间作为行业领先的汽车金融交易平台的易鑫集团显然大有可为。后续来看,基于自身高密度的渠道网络和高水平的风控模型,易鑫料将会在挖掘新能源汽车金融市场的增量机遇方面继续领跑。

值得关注的是,目前易鑫还在加马构建围绕新能源相关业务的产业“生态圈”。2023年,易鑫推出了车电分离租赁创新产品,这抑或“剧透”了公司未来的新能源业务发展策略将不局限于现有业务。在可预见的未来,易鑫预计还会通过产业投资、战略合作等形式,深度布局自动驾驶、车队管理等新能源相关业务,持续扩大产业“生态圈”。

再来看金融科技业务,易鑫似乎也已成竹在胸。据其预测,接下来的2-3年内公司的金融科技业务依然会保持高速增长的态势,而更长远来看伴随该模式的发展完善,易鑫的可服务市场业将会从目前的特定细分市场拓展至整个汽车消费金融市场。

此外,易鑫也时刻关注着全球最前沿的AI技术的最新动态,2023年公司自研的Titan云平台已具备了覆盖营销、风控、客服、催收等多个业务环节的功能。下一阶段,易鑫将加快向“易鑫3.0”迈进。同时,为顺应时代发展潮流,易鑫在稳健发展国内业务之外,也将会积极探索国际化发展路线,向海外蓝海市场要“增量”。

回到资本市场视角,在过去较长时间里,由于市场中缺少直接可对标的汽车金融企业标的,投资者往往以传统金融公司的标准对易鑫集团进行定价。不过随着易鑫前瞻性的战略布局、业务与科技融合度的不断加深,价值重估或许已箭在弦上。

毕竟,结合近年来的业绩变动趋势看,易鑫的增长势头非但没有减缓反而出现了进一步加速的迹象,后续围绕新能源和金融科技两大长期发展“引擎”,公司的基本面有望再上台阶。而伴随自身科技属性的强化以及增长潜力的兑现,有望迎来价值重塑。