智通财经APP获悉,2024年美联储FOMC票委、亚特兰大联储主席博斯蒂克(Raphael Bostic)近日在讲话中表示,鉴于美国经济和就业市场的“繁荣”,美联储目前没有面临降息的紧迫压力。他强调,通胀可能将较长期地停留在美联储锚定的2%这一目标之上,或者因为“被压抑的经济繁荣”而被推高。降息预期方面,博斯蒂克表示,他仍然认为美联储在今年年底前批准两次25个基点的降息幅度可能是合适的。

但博斯蒂克在接受采访时也表示,美联储的政策制定者们正在“小心行事”,以确保当前的经济强劲不会演变为“泡沫”和新一轮的通胀趋势。“在正式开启降息之前,我们需要看到更多的进展,才能完全相信随着时间的推移,通胀肯定将达到平均2%的预期水平。”博斯蒂克表示。

“只有当我获得这种信心时,我才会觉得是时候开始降低联邦基金利率了,”今年在美联储货币政策上拥有投票权的博斯蒂克表示。“好消息是,劳动力市场和美国经济都处于繁荣之中,这让美联储联邦公开市场委员会(FOMC)可以在没有紧急压力的情况下制定货币政策。”

博斯蒂克近期在一篇地方联储的新文章中发表了自己的观点,并在一次接受记者采访所发表的言论中承认,在经历了一段时间的高通胀和信贷紧缩之后,一些消费者(尤其是那些收入较低的消费者)面临的压力越来越大,但他也担心,新的需求激增趋势可能将抵消美联储在控制物价方面取得的进展。

鉴于目前还没有美国就业市场“恶化”的明显迹象,博斯蒂克表示,他和他的美联储同事们正在讨论未来利率的路径,“我们有充足的时间来确保我们达到2%的通胀率目标。”博斯蒂克表示。

关于降息节奏方面,博斯蒂克表示,一旦美联储开始降息,他并不认为降息次数将是“一次接着一次”。博斯蒂克强调,美联储降息速度应取决于“市场参与者、商界领袖和家庭的反应”。

交易员们普遍押注6月为最有可能的降息月份

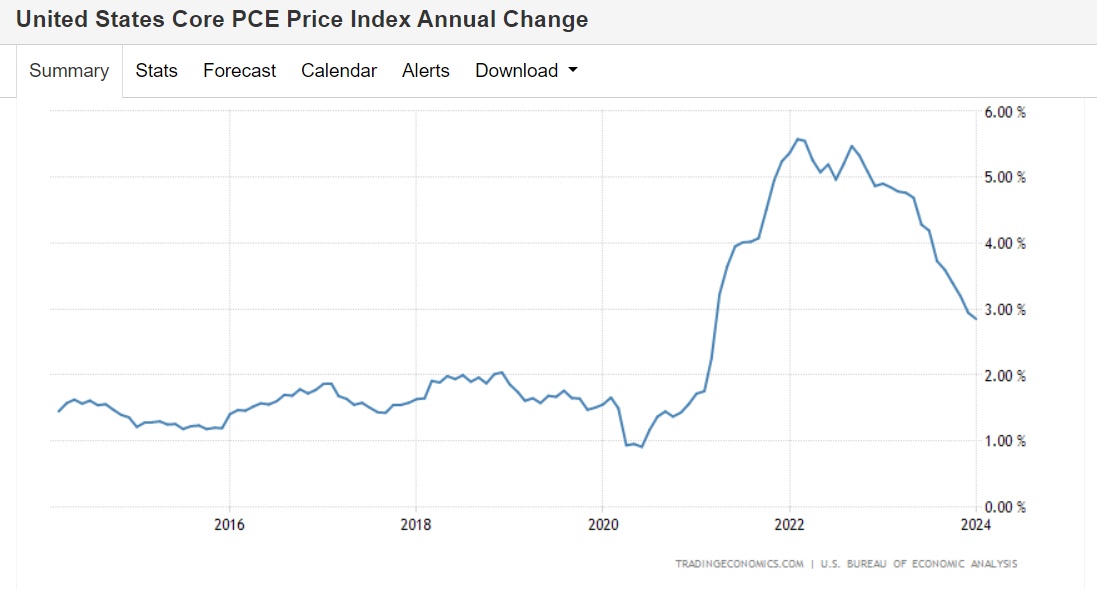

在即将于3月19日至20日召开的美联储议息会议上,投资者们几乎全线预期美联储将维持基准利率在5.25%至5.5%的这一区间不变,该基准利率自去年7月以来一直维持在这一水平。鉴于近期PCE通胀数据符合市场预期且没有出现恶化趋势,美联储届时可能将发布有关今年利率可能下降幅度的最新预测。

上周四公布的通胀数据显示,美联储最青睐的潜在通胀指标——核心PCE较去年12月环比上涨0.4%,与经济学家预期一致,前值则为0.1%。与一年前相比,核心PCE指数则同比上涨了2.8%,同样与经济学家预期一致,相比于12月数据有所降温。美联储主席鲍威尔曾多次强调,核心PCE是一个比整体CPI指数更好的衡量潜在通胀的指标。

CME“美联储观察工具”显示,利率期货交易员们目前普遍预计美联储将在6月开启首次降息,但如果通胀停滞,或就业市场和薪资继续好于预期,降息预期可能将继续下滑至今年下半年。

这是美联储官员在3月20-21日议息会议之前所看到的最后一份个人消费支出报告。美联储主席鲍威尔和他的同事们实际上已经排除了在3月的议息会议上宣布降息的可能性,利率期货交易员们现在更加倾向于将6月作为最有可能的降息时间,且降息预期已经从今年早些时候的高达150个基点下调至不到100个基点。

亚特兰大联储主席博斯蒂克表示,作为基准,他认为通胀率将“缓慢”回到美联储的2%目标水平,而且不会对就业市场或经济增长造成重大损害,他称之为“巨大的成功”。“但这一结果很难保证……总之,现在宣称抗击通胀取得胜利还为时过早。”

博斯蒂克表示,他特别担心的是,大部分商品的价格仍在以超过5%的年增长率增长,不过乐观的一面在于达拉斯联邦储备银行(Dallas Fed)衡量的潜在通货膨胀率为2.6%,非常接近美联储的锚定目标。

博斯蒂克表示,最近美联储官员们与企业高管的会谈让他既对经济强劲充满信心,又对需求的新一轮激增感到担忧。“许多高管告诉我们,他们正在暂停,准备在时机成熟时部署资产并增加招聘。”“如果这种情况大规模展开,就有可能释放出一股新需求的爆发……这种潜在趋势我称之为‘被压抑的繁荣’,这一威胁是一种新的上行风险,我认为未来几个月需要仔细研究。”

同样身为今年FOMC票委的克利夫兰联储主席梅斯特(Loretta Mester)表示,上周四公布的PCE通胀数据显示,美联储在冷却物价压力方面还有工作要做。但她补充表示,这一数据不会改变她对美联储今年将降息三次的预期。梅斯特表示,她预计就业和薪资增长将在未来几个月降温,从而缓解物价压力,并让她更加确信通胀将持续回到美联储2%的目标水平。

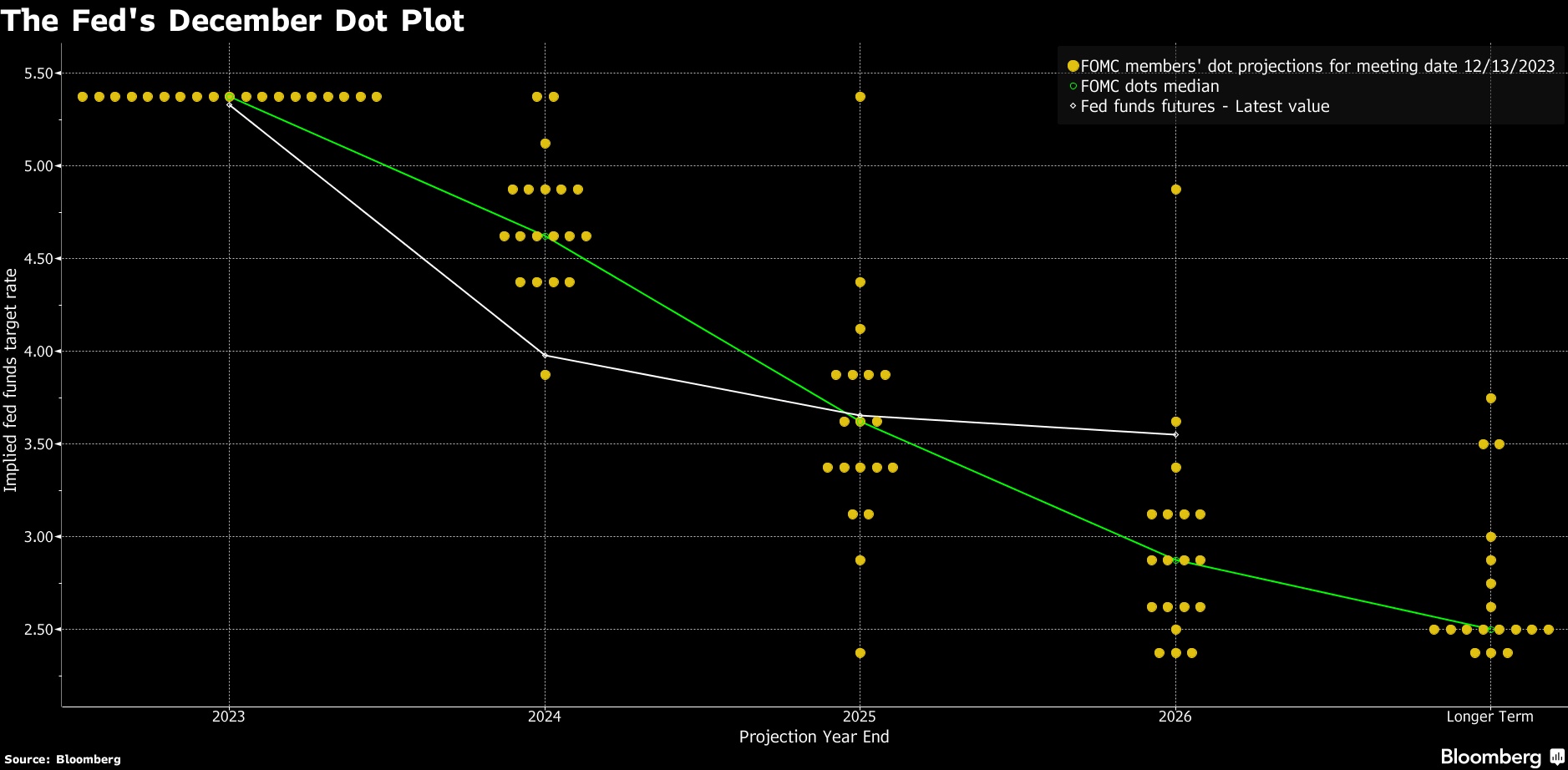

交易员们倾向于“认输”:逐渐接受FOMC点阵图所暗示的今年降息不超过三次

今年年初,利率期货交易员们曾预计美联储2024年的降息幅度将超过150个基点。对一些交易员来说,这种预期是基于这样一种观点:即美联储过去两年的11次加息导致美国经济在今年至少会进入一场温和的衰退。然而,自那以来,美国经济增长数据普遍超出预期,而通胀的下行趋势则显示出明显的放缓迹象,尤其是近期通胀下滑速度远远不及2023年的急剧下滑态势。

但是美国高利率政策维持的时间越长,高昂的借贷成本将不可避免地伤及美国消费者需求以及企业的招聘和扩张计划,而这些是心心念念美国经济“软着陆”前景的美联储所不愿意看到的。

因此,在多数经济学家看来,2024年通胀下滑幅度虽然趋缓但整体趋势向下,预计整体PCE通胀率数据将降至2%这一美联储锚定目标附近,2024年美联储将如12月FOMC点阵图暗示的那样至少降息75个基点,为美国经济增长,尤其是为消费者支出“添把火”。

最新的通胀数据出炉后,CME“美联储观察工具”显示,利率期货交易员继续认为,美联储6月份首次降息的可能性最大,而不是2024年初期时利率期货市场一度押注的降息150个基点以及普遍押注的3月降息。PCE数据公布后,降息预期维持在75个基点附近,从今年早些时候的高达150个基点大幅下滑。