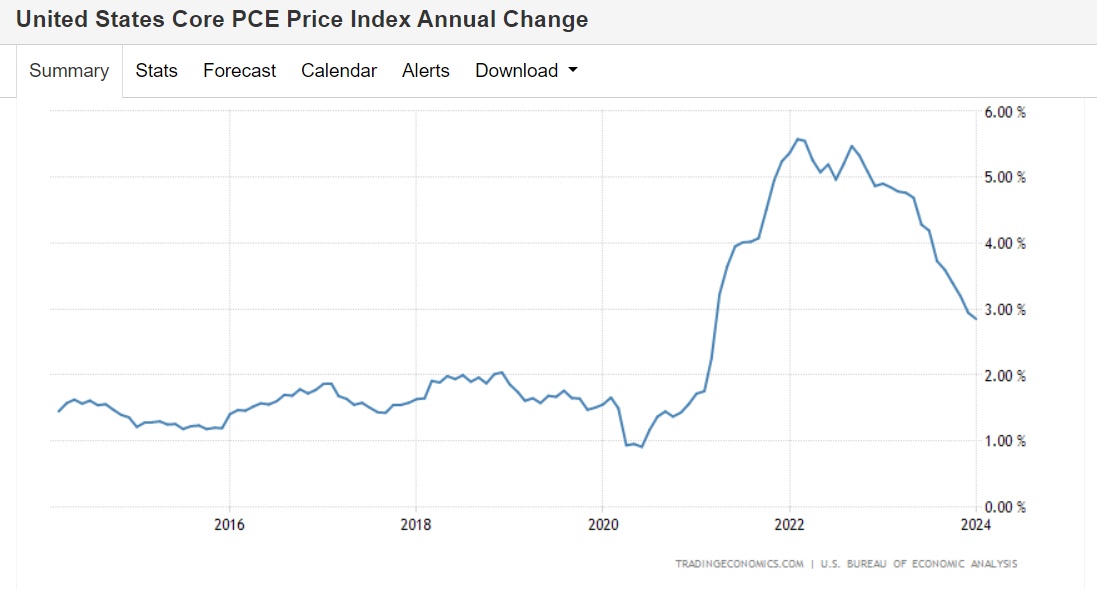

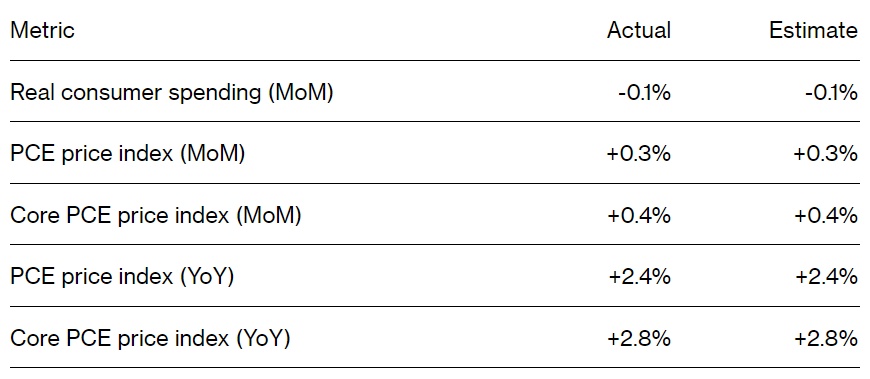

智通财经APP获悉,美联储最青睐的潜在通胀指标——核心PCE,在1月份以近一年来最快的速度上升,支持了美联储的政策制定者们对于降息时机继续持“谨慎态度”。周四公布的数据显示,剔除波动较大的食品和能源成分的核心个人消费支出价格指数(即核心PCE指数)较去年12月环比上涨0.4%,与经济学家预期一致,前值则为0.1%。与一年前相比,核心PCE指数则同比上涨了2.8%,同样与经济学家预期一致,相比于12月数据有所降温。美联储主席鲍威尔曾多次强调,核心PCE是一个比整体CPI指数更好的衡量潜在通胀的指标。

同比层面,1月份的核心PCE数据低于12月数据(12月核心PCE指数同比增长2.6%),但是环比层面则明显高于12月(12月核心PCE指数环比仅增长0.1%),且创下1年来最快的环比上升速度。

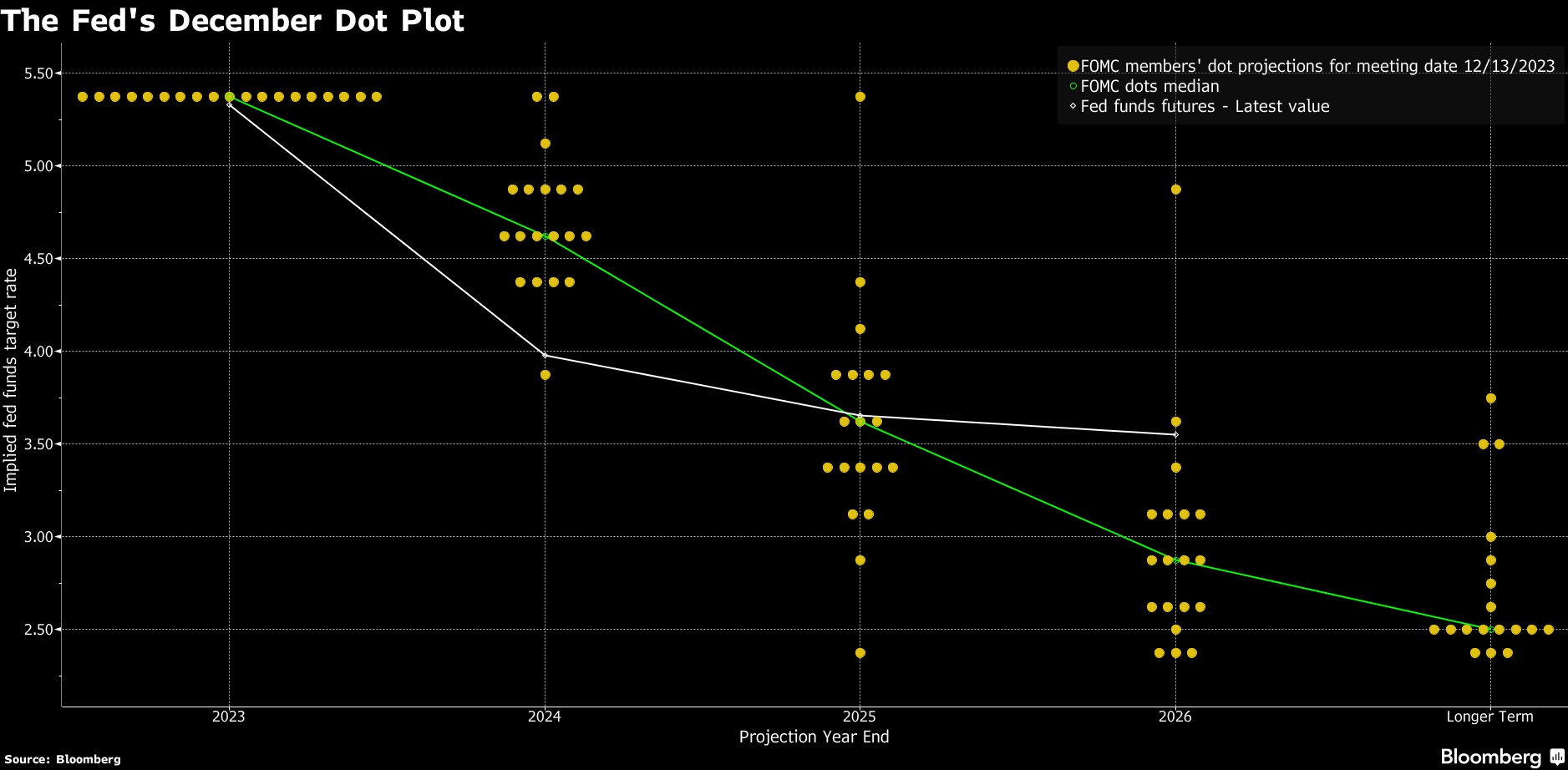

美国经济分析局(Bureau of Economic Analysis)公布的这份数据报告还显示,整体PCE指数则较前一个月上升0.3%,较上年同期上升2.4%。两项数据均与经济学预期一致,12月整体PCE数据则分别是:环比增长0.1%,同比增长2.6%。

在经历了强劲的假日购物季后,经通胀调整后的消费者支出五个月来首次下降,美国1月实际个人消费支出月率为-0.1%与经济学家预期一致,去年12月的月率则为0.6%。作为消费者支出的主要支撑,实际可支配收入几乎没有出现变化幅度。

美联储官员一再表示,美国经济还没有达到通胀持续降温的“信心水平”,周四的报告可能会在短期内强化这一观点。美联储的政策制定者们坚称,现在开始降息还为时过早,他们将继续监测即将发布的数据,以指导货币政策。

核心PCE数据按六个月年率计算,1月份该基准之下达到2.5%,在此前的两个月短暂落后于美联储2%的目标之后有所反弹。

美联储政策制定者密切关注不包括住房和能源在内的核心服务业通胀统数据,该往往更具粘性。根据机构测算,该指标在1月份较上月环比上涨0.6%,为2022年3月以来的最大涨幅。

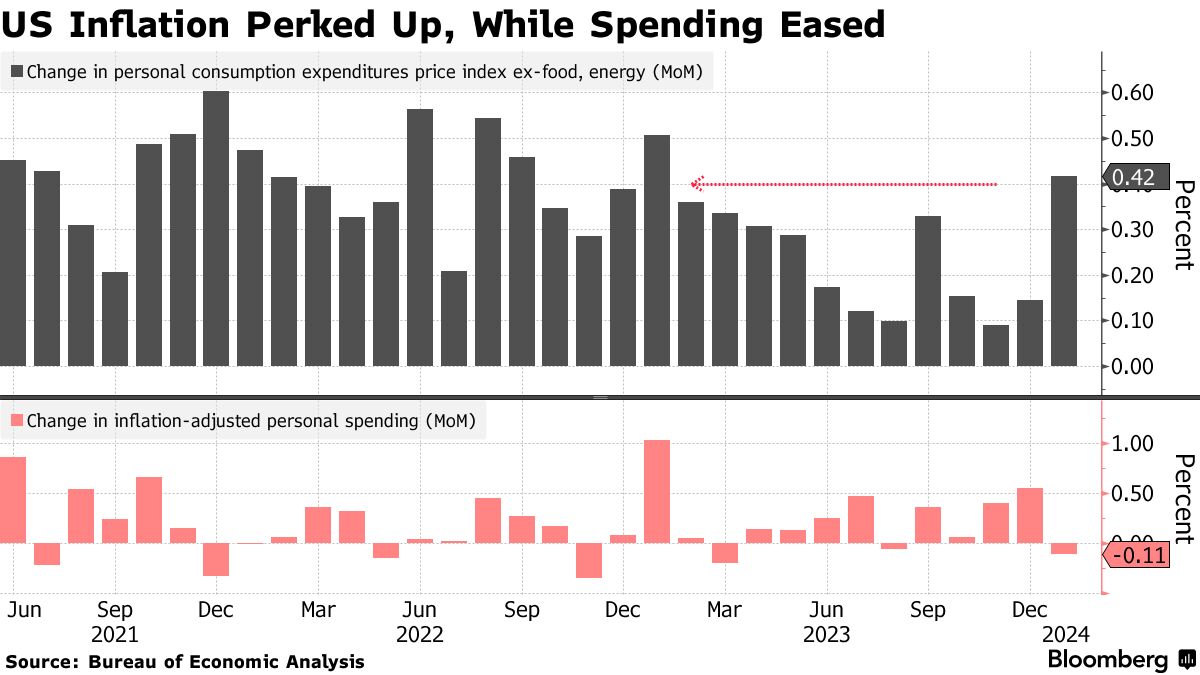

这是美联储官员在3月20-21日议息会议之前所看到的最后一份个人消费支出报告。美联储主席鲍威尔和他的同事们实际上已经排除了在3月的议息会议上宣布降息的可能性,利率期货交易员们现在更加倾向于将6月作为最有可能的降息时间,且降息预期已经从今年早些时候的高达150个基点下调至不到100个基点。

尽管迄今为止仍然强劲的劳动力市场支撑了消费者支出,但高借贷成本、职位空缺和持续通胀的结合正在不可避免对消费者支出造成负面性质的影响。

周四的报告显示,一月份的实际支出受到一年多以来商品支出最大降幅的限制。这一数据下滑主要因自 2021 年中期以来机动车辆购买量出现最大降幅。

服务支出则继续攀升,反映出住房和公用事业以及金融服务和医疗保健行业的急剧增长态势。娱乐支出则有所下降,而餐馆和酒店的消费仅略有上升。

薪资则显示上涨0.4%。在不考虑价格调整的情况下,收入增长创下一年中的最大值,反映出考虑到1月份的生活成本调整,社会保障金有所增加。

交易员们倾向于“认输”:逐渐接受FOMC点阵图所暗示的今年降息不超过三次

今年年初,利率期货交易员们曾预计美联储2024年的降息幅度将超过150个基点。对一些交易员来说,这种预期是基于这样一种观点:即美联储过去两年的11次加息导致美国经济在今年至少会进入一场温和的衰退。然而,自那以来,美国经济增长数据普遍超出预期,而通胀的下行趋势则显示出明显的放缓迹象,尤其是近期通胀下滑速度远远不及2023年的急剧下滑态势。

但是美国高利率政策维持的时间越长,高昂的借贷成本将不可避免地伤及美国消费者需求以及企业的招聘和扩张计划,而这些是心心念念美国经济“软着陆”前景的美联储所不愿意看到的。

因此,在多数经济学家看来,2024年通胀下滑幅度虽然趋缓但整体趋势向下,预计整体PCE通胀率数据将降至2%这一美联储锚定目标附近,2024年美联储将如12月FOMC点阵图暗示的那样至少降息75个基点,为美国经济增长,尤其是为消费者支出“添把火”。

最新的通胀数据出炉后,CME“美联储观察工具”显示,利率期货交易员继续认为,美联储6月份首次降息的可能性最大,而不是2024年初期时利率期货市场一度押注的降息150个基点以及普遍押注的3月降息。PCE数据公布后,降息预期维持在75个基点附近,从今年早些时候的高达150个基点大幅下滑。

与预期相符的核心PCE有望刺激美股继续创新高?

有分析人士指出,由于当前美国股市涨势在很大程度上是基于整体经济的通胀下降趋势,需要更长时间才能达到2%目标的前景可能导致投资者重新评估其投资组合,进而可能减少他们的风险敞口。比如在一月份CPI数据超出预期之后,追踪标普500指数的SPDR标普500 ETF(SPY.US)在当周下跌近1%,此前连续5周上涨的趋势就此被打破。

如果周四发布的PCE报告高于市场预期,交易员也应做好迎接美联储可能发表鹰派言论的准备。

另一方面,弱于或者符合预期的数据可能为美股提供重新测试近期历史高点的新动力,而刚刚公布的1月PCE数据明显支持这一创新高的趋势,可谓支撑美股上行的重要催化剂。

关于标普500指数后市行情,华尔街投资机构普遍持看涨态度。近日,瑞银将标普500指数2024年年底目标上调至5400点(截至周四美股收盘为5087.03点),为华尔街主要大行中的最高预期。高盛策略师们近期将标普 500 指数在今年年底的点位目标上调至 5200 点,这比高盛在 12 月中旬预测的 5100 点水平上调了约 2%。

在本周,巴克莱银行更是将该机构对美股基准指数——标普500指数的年底目标价从4800点大幅上调至5300点,主要因预期美股将继续受益于大型科技公司的丰厚盈利数据和美国经济在市场意料之外的优异表现。巴克莱银行在报告中还指出,如果大型科技公司的盈利数据延续超预期的强劲表现,那么该机构认为标普500指数年末将有可能达到6050点。

凯投宏观(Capital Economics)和Yardeni Research最近都提出了类似的乐观看法。Yardeni Research总裁Ed Yardeni预计标普500指数到2024年底达到5400点,2025年将达到6000点,2026年将达到6500点。

美国银行等其他华尔街大行基本上都已暗示,考虑到全球投资者乐观情绪,标普500指数的预期还有提高空间,后续将上调年终目标。

包括有着“华尔街最准策略师”称号的美国银行策略师哈特内特(Michael Hartnett)在内的其他华尔街策略师们基本上都认为,全球股市围绕人工智能的投资狂潮和市场对美国经济增长的信心将给美国股市带来更多的支撑势力。