智通财经APP获悉,英国央行可能会出售其在量化宽松政策下购买的所有英国政府债券,以更好地为未来的危机做准备。英国央行负责金融市场的副行长Dave

Ramsden表示,即使在触及“首选的最低准备金区间”之后,官员们可能会继续缩减量化宽松投资组合。该量化宽松投资组合的规模一度达到8950亿英镑的峰值。

Dave Ramsden的表态进一步揭示了英国央行将如何退出实施了10多年的刺激计划。这对英国的公共财政很重要,因为财政部承担了这些资产出售所造成的损失。

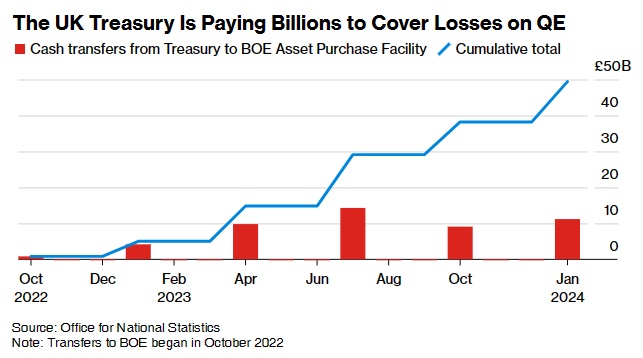

英国财政部正支付数十亿英镑来弥补量化宽松带来的损失

英国央行估计,首选的最低准备金区间在3350亿至4950亿英镑之间。不过,Dave Ramsden坚称,英国央行可以选择将量化宽松(即资产购买工具)一直降至零,并使用不同的流动性工具来满足商业银行对准备金的金融稳定需求。

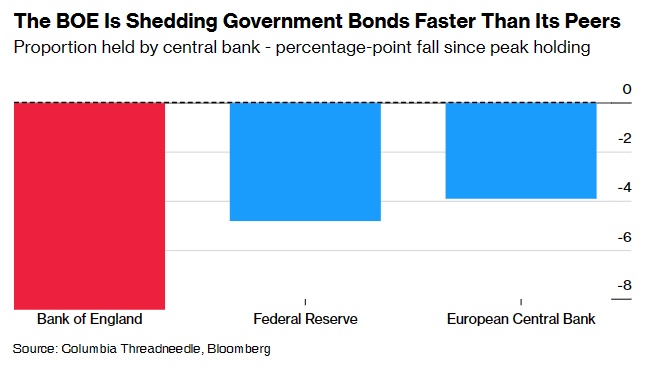

Dave Ramsden表示:“如果货币政策委员会认为有政策上的必要,它可能完全撤销资产购买工具,而首选最低准备金区间的水平不会影响这一判断。”“我们的做法不同于其他央行,尤其是美联储,后者的目标是将量化宽松投资组合维持在一个能够支撑‘充足’准备金的水平。”

Dave Ramsden的这番言论是基于去年12月英国央行行长贝利对国会议员发表的类似言论,突显出英国央行缩减债券持有量的意愿。量化宽松已成为英国央行的一种政治风险,因为根据2009年启动量化宽松计划时达成的一项赔偿协议,投资组合的损失将由纳税人承担。

尽管量化宽松投资组合在最初产生了1240亿英镑的收益(所有这些都被英国政府花掉了),但自2022年10月以来,该投资组合已造成494亿英镑的损失。英国央行警告称,在量化宽松的整个周期内,净损失可能接近1000亿英镑。

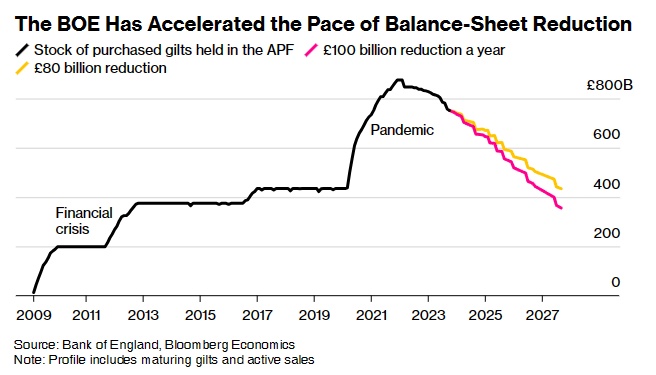

英国央行加快了缩表步伐

Dave Ramsden表示,在所谓的量化紧缩下,投资组合规模缩水至7350亿英镑,政府债券的份额从35%下降至31%。除了美联储之外,英国央行完全减少债券持有量的做法也将与欧洲央行的做法相左,后者认为结构性债券投资组合将提供部分必要资金。

Dave Ramsden还表示,他仍对通胀感到担忧,目前还没有理由调整自己在利率方面的立场。他表示:“尽管近几个月来服务业通胀和工资增长的降幅比我们去年秋季的预期有所加大,但通胀持续的关键指标仍处于高位。”“我正在寻找更多的证据,证明这种通胀持续有多根深蒂固,从而证明目前的利率水平需要维持多久。”不过,Dave Ramsden补充称,英国1月整体通胀率从一年前的10.1%大幅降至4%,“这无疑是令人鼓舞的”。

英国央行抛售政府债券的速度快于其他央行

英国央行在2009年金融危机期间推出了量化宽松政策,以避免经济萧条和通货紧缩。当时,利率已降至被认为是尽可能低的0.5%。通过购买英国政府债券,英国央行降低了长期借贷成本,进一步刺激了经济。

与此同时,英国央行的资产负债表急速膨胀,包括疫情期间为商业银行提供的资金支持计划在内,英国央行的准备金规模达到了1万亿英镑。英国央行创建准备金的目的是购买资产(主要是英国政府债券),并向银行提供廉价融资。

Dave Ramsden表示:“重要的是在可能的时候使我们的资产负债表正常化,以确保我们有足够的空间来应对未来的冲击。”他表示,准备金的准确水平将取决于商业银行的需求。他表示:“我们不确切知道新的正常准备金水平将在哪里,也不知道支持这些储备的资产构成是什么。”“如果量化宽松投资组合即将耗尽,英国央行可以用其他流动性工具来取代它,以满足首选的准备金水平。”

Dave Ramsden称:“我们预计,随着金融体系中准备金水平的下降,我们全套流动性工具的使用率将上升。”“英国央行致力于提供足够的准备金,以实现其货币政策和金融稳定目标,并希望现有的和当时情况所要求的工具能够大规模使用,以满足对准备金的要求。”Dave Ramsden强调,英国央行在量化紧缩下出售英国政府债券并未扰乱金融市场。