本文来自于国信证券最新医药研报《李氏大药厂:进入研发收获期,确定性成长预期不断增强》,作者分析师江维娜。

观点提要:

李氏大药厂是以创新和研发为导向,拥有国际化视野的优秀生物制药企业

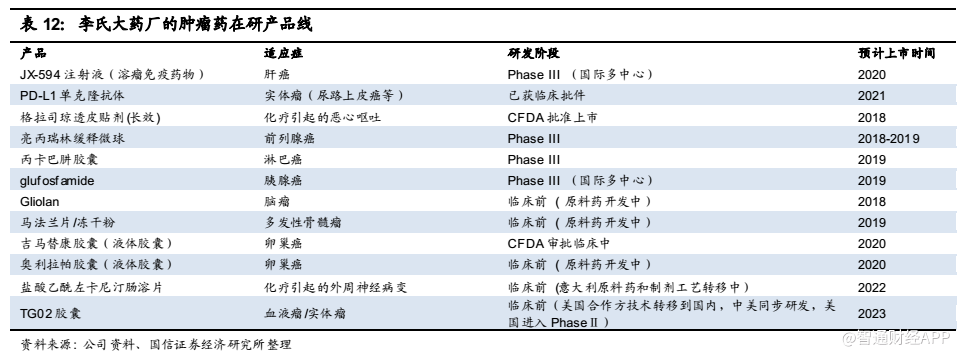

李氏大药厂是以创新和研发为导向的优秀生物制药企业,在中国制药行业经营超过 20 年,在中国建立了坚实和不断扩大的药品研发、药品制造及医院处方药销售队伍及体系。同时公司已经与约 30 家国际企业建立了广泛的合作关系,以国际化视野在中国药企中占据制高点。目前在中国市场销售的产品共有十余种,包括“可益能”、“立迈青”、“菲普利”等知名品牌。李氏大药厂五十余种在研产品覆盖心血管、肿瘤、眼科、皮肤科、妇产科、肾科等六大领域。从中长期看,公司具备稳健而持续的成长空间。

2018 年迎来业绩拐点,随着在研重磅产品线进入收获期,公司有望迎来第二次腾飞

国信证券在 2017 年 12 月发表的深度报告《李氏大药厂(0950.HK):以全球资源拓展中国生物医药产业,面临拐点和重估(2017-12-15)》中判断:2007-2014 年是公司第一轮高速成长期,经历 2015-2017 年整固投入期之后,2018年将是公司转折年——原有产品将恢复增长,同时随着前期大力布局和投入的在研产品成果频出,公司将进入新一轮成长期。此次系列研发成果公告初步验证我们的判断,预计未来将有更多研发项目陆续达至阶段性成果并予以公告。维持国信医药研判:假如抗肝癌的溶瘤免疫药物 Pexa-Vec、PD-L1、无针镇痛系统 Zingo 等全球创新产品获批上市,公司将迎来第二次腾飞,市值有望获巨大提升空间。

无针镇痛系统Zingo、PD-L1 单抗药物相继获得临床批件,研发实力和布局将成为未来强劲驱动力

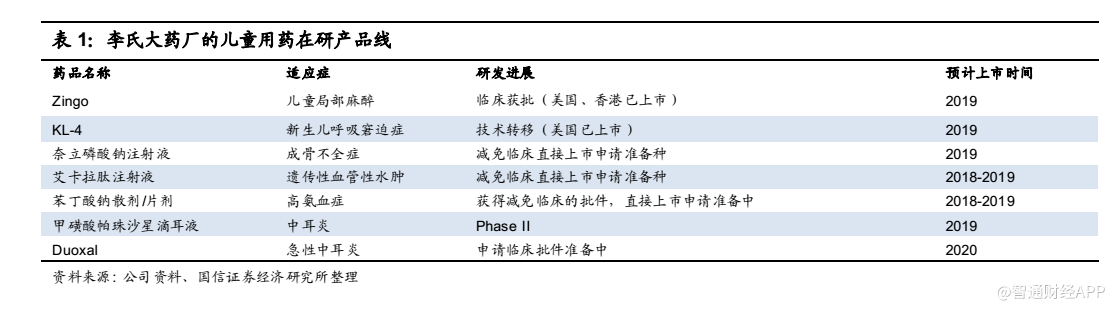

公司围绕心血管、肿瘤、眼科等六大领域储备超过 50 种在研药物,并布局儿童药、罕见病的研发,在研产品将于 2018年后陆续上市。其中 Zingo 作为 FDA 批准的首个无针无痛粉末注射系统已经获得 CFDA 临床批准,其无针药物传递的给药方式将大幅减少药物起效时间并显著改善儿童痛觉体验,获得审批政策倾斜,有望加速上市,以填补儿童局麻药市场的空白。PD-L1 抗体药物同样获得临床批件,不同于竞争对手,公司手握全球研发进度领先的溶瘤免疫药物并有意打造 PD-L1 与 Pexa-Vec 溶瘤病毒的联用方案。此联用方案已被证明在动物模型上有显著疗效,全球首个溶瘤免疫药物T-vec 厂商安进也在进行两类药物联用的研究。

投资建议:产品线扩充+创新药物临床新进展,成长确定性加强,提高目标估值预期,维持“买入”投资评级

维持盈利预期:2017-2019 年收入 10.28/11.76/13.57 亿港元,增速为 10.5/14.4/15.4%,归母净利润 2.45/2.82/3.3 亿港元,增速为-2.8/15/17.2%,对应 EPS 为 0.41/0.48/0.56 港元。基于我们对公司部分引进和在研新产品的进一步分析,考虑未来 3 年业绩反转和增长提速,在研产品成果或超市场预期,尤其是溶瘤免疫药物和免疫检查点抑制剂等创新药物的临床推进,公司的业绩成长确定性和市值空间预期将显著增强。参照香港 H 股创新药企的估值,给予 2019 年 25-28 倍PE(2018 年和 2019 年将上市的新产品业绩尚未体现在盈利预测之中),未来一年合理估值提高至 14.0-15.7 港元(前次目标估值为 10.9-11.9 港元),相对于当前股价 9.62 港元或具有 45-63%收益空间,维持“买入”投资评级。

详细内容:

一、特色局麻儿童药Zingo 获批临床,上市后将填补空白市场

李氏大药厂 1 月 26 日公告:

公司旗下联营公司普乐药业用于皮肤表层的酰胺局部麻醉剂的盐酸利多卡因粉末无针经皮注射给药系统(商品名:Zingo®),于 2017 年 12 月正式获得中国国家食品药品监督管理总局的临床批准。该药物已获 FDA 批准生产及香港卫生署批准及签发产品注册证。

Zingo 是FDA 批准的首个无针无痛粉末注射系统

Zingo(Lidocaine Hydrochloride Monohydrate)是用于静脉穿刺及静脉插管前局部镇痛的混合药剂,提供注射 1-3 分钟即见效的局部阵痛药,FDA 批准其适用于 3 岁及以上小孩以及成人。Zingo 产品安全性和疗效确切,无全身暴露。由于起效快以及患者主观感受改善明显,Zingo 成为 FDA 批准的首只无针、无痛的粉末注射系。

Zingo 由美国生物制药公司 Anesiva(前身为 Corgentech 公司)首先研制。Anesiva 致力于疼痛管理领域创新药物的开发和商业化,曾是纳斯达克上市公司,其主打产品 Adlea 同样用于缓解位点专一的急慢性疼痛,公司在疼痛管理药物开发领域经验丰富。李氏的联营公司普乐药业于 2009 年以 271.5 万美元购得组成 Zingo 及相关装置连同随附的粉末皮内注射系统若干资产及权益。普乐已于 2013 年 7 月成功获得 FDA 就香港厂房生产 Zingo 制造设施的许可,生产 Zingo 并销售到美国。目前公司正在广州市南沙区生产基地拟新建专用生产车间,将此产品的生产技术从香港转移到国内,实现本地化和国产化。

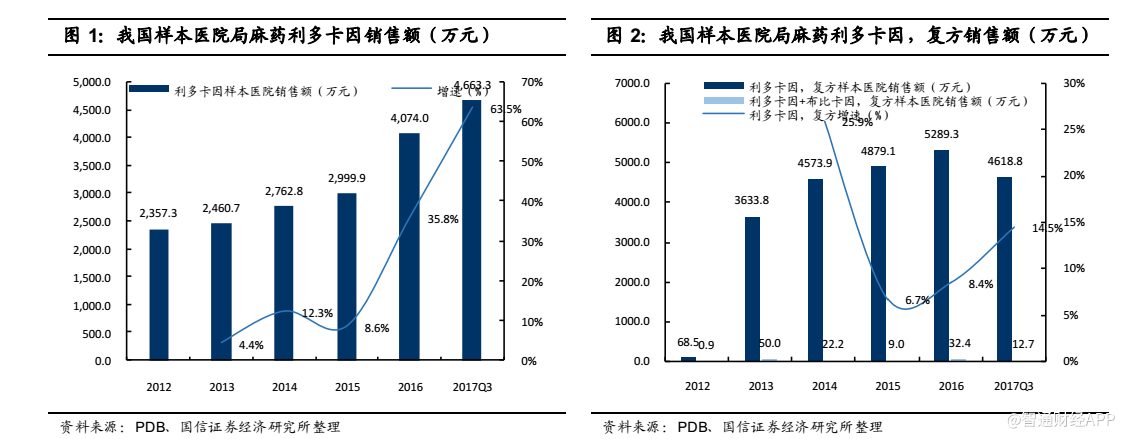

根据 PDB 样本医院统计结果,目前局麻药在麻醉用药市场份额较小,其中利多卡因是销量数额最大的局麻药品种,且近两年表现出极快的增速。2016 年样本医院利多卡因销售额约 9396 万元(单方:4074 万元,复方 5322 万元)。利多卡因主要优点在于:作用时间短暂;无蓄积性;不抑制心肌收缩力和治疗剂量下血压不降低。与普鲁卡因相比穿透力强,扩散性好,见效快,维持时间长(60 分钟以上),局部作用强,但同时毒性也较大。

Zingo 相比传统给药途径优势明显,获药监局儿童药认证及审批政策支持

Zingo 相比传统给药途径优势明显。目前市面上流通多为利多卡因及其复方制剂,剂型包括注射针剂和局部软膏两种,注射方法对儿童患者造成的痛感强,患者体验差;而采用局部软膏进行表面麻醉的缺点在于局部麻醉效果差。 Zingo 的研发源于牛津大学最早提出的无针药物传递的基本概念,此技术原理犹如“打气枪”:把利多卡因研磨成极细微的颗粒,放在一个有高速的氦气的装臵里,将枪口贴紧皮肤,氦气产生高速力量透过儿童表皮将粉末“打”进皮肤内。该方法起效时间可缩短至 30 秒到一分钟,相比软膏制剂 20-60 分钟的起效时间优势明显,同时患儿的主观反应改善明显。

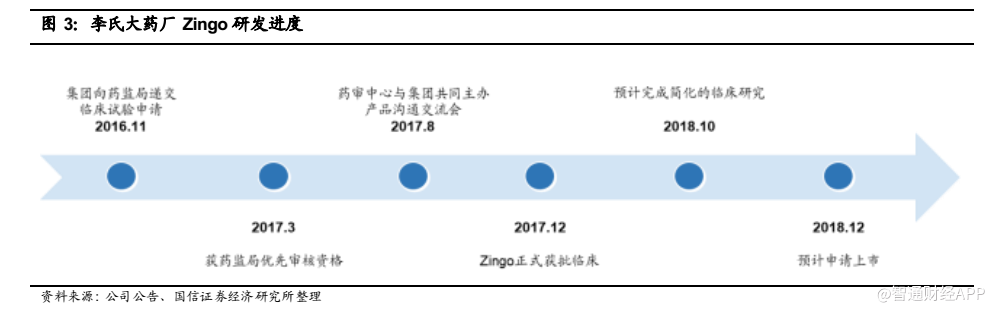

无针镇痛开创先河,获政策支持,预计2018 年完成临床并报产。根据中央全面深化改革领导小组《关于改革完善仿制药供应保障及使用政策的若干意见》,Zingo 被药品审评中心认定为符合《意见》中列明的 30 种药物之一(儿童用药),在审评审批中也得到了政策支持。公司于 2016 年 11 月递交 Zingo 用于儿童使用无针局部镇痛的临床试验申请, 4 个月后即获中国药监局批准进行优先审核。2017 年 8 月,中国药监局药品审评中心与李氏共同主办了 Zingo 产品沟通交流会,并于 2017 年 12 月正式批准临床。公司已于 2017 年 12 月启动了简化的临床研究,预计 2018 年 10 月完成临床,12 月提交上市申请。儿童局麻药市场的巨大空缺和审评审批的加速进行将确保 Zingo 在中国市场的竞争力。

李氏在儿童药领域布局力度大、实力强

公司在研产品线有 50 余种,其中包含 7 种儿科用药,覆盖五官科、麻醉科、罕见病三个领域。其中 Zingo 已获得 CFDA 临床批准,其它产品也将在 2018-2020 年间陆续进入收获期,公司儿童药实力不容小觑。

二、新增代理产品阿利吉仑片,实现多品种降压药物覆盖

2018 年 1 月 29 日,李氏大药厂公告:

公司已从爱尔兰公司 Noden Pharma DAC 处获得国际制药巨头诺华的原研药物阿利吉仑片大中华地区的独家代理权。阿利吉仑片(aliskiren)是全球唯一上市的肾素抑制剂药物,主要用于治疗原发性高血压,可单独使用,也可联合其他降压药物使用,推荐剂量下联合用药比单独使用增加降压疗效。

阿利吉仑片(aliskiren)由诺华与 Speedel 公司合作开发,于 2007 年 3 月在美国获得批准,商品名为 Tekturna,2007年 8 月在欧盟获得批准,商品名为 Rasilez。在中国 Rasilez 于 2010 年 3 月被 SFDA 批准。目前 Rasilez 已在 50 多个国家获得上市批准。2016 年 7 月,Noden 公司成功从诺华收购 Rasilez 及 Tekturna。2018 年 1 月 29 日,李氏与 Noden公司达成协议,获得阿利吉仑片在中国大陆、香港、澳门和台湾的独家代理权和销售权。预计该药物会先在台湾、香港和澳门上市,并于 2018 年底在中国大陆上市。该药物目前仍由诺华集团负责生产,李氏预计会在两年左右将制剂生产转移至国内广州南沙基地,实现进口药物的本地化生产。目前国内锐思力的售价约为 58 元/盒,日均服用价格约 8.2 元。

中国患者人数庞大,降压药物空间广阔;阿利吉仑片是全球上市的唯一直接肾素抑制剂类降压药

据中国国家卫生与计划生育计生委 2017 年发布的资料,高血压成为严重威胁人民健康的主要疾病。据估算,目前中国高血压患者人数超过 2.7 亿,2013 年由高血压带来的直接经济负担达 2,103 亿元人民币,占中国卫生总费用的 6.61%,严重影响人民身体健康,造成沉重疾病负担。据世界卫生组织全球疾病负担研究报告显示,高血压已成为影响全球死亡率的第二大危险因素。根据中康 CMH 资料,随着我国对慢性病管理的重视,健康知识科普率不断提升,医疗保障体系不断完善,我国降血压用药市场表现出持续增长态势, 2016 年全国降血压用药的市场规模为 809 亿元人民币,较 2015 年增长 13%。

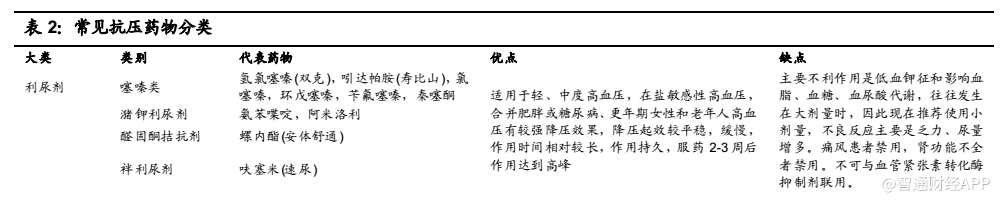

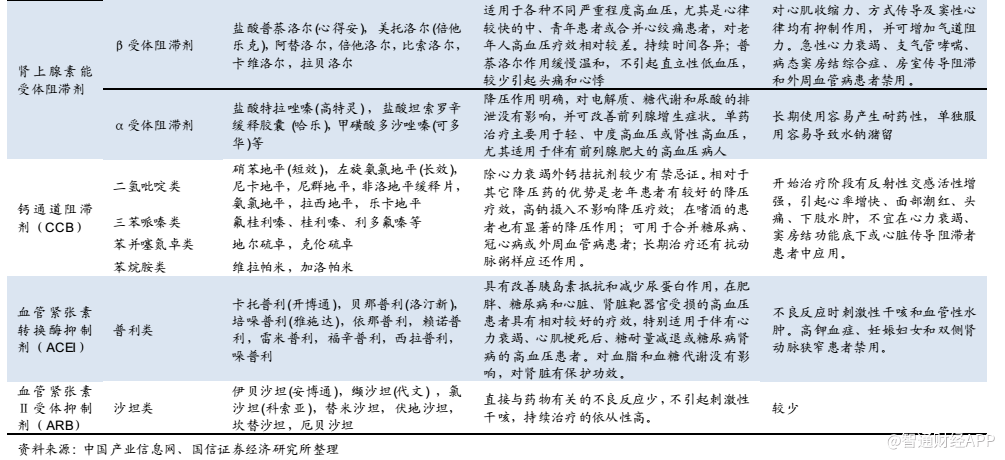

降压药物经历多个发展阶段,种类繁多。高血压属于慢性病,患者需要长期用药来控制血压。高血压药物发展经历了多个阶段:利尿剂(1960s),β-受体阻滞剂(1970s),钙通道阻滞剂(CCB)和血管紧张素转化酶抑制剂(ACEI)(1980s)以及随后更具有特异性的血管紧张素 II 受体拮抗剂(ARB)(1990s)。2000 年后,美国 FDA 批准了多个单方(肾素抑制剂阿利吉仑片等)和复方制剂上市,成为高血压治疗的一线药物。

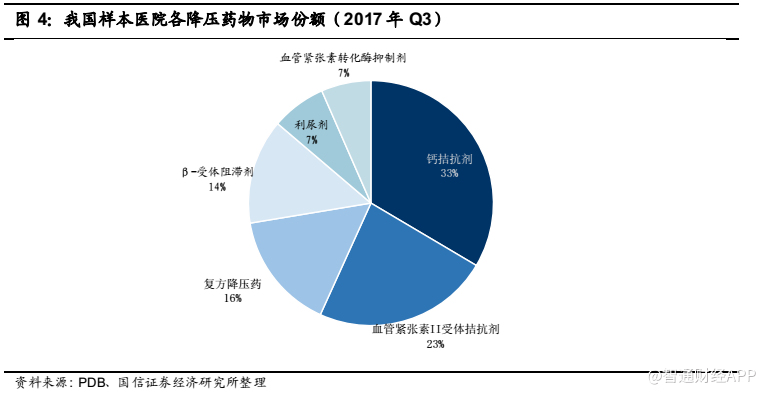

当前我国降压市场钙离子通道拮抗剂占据最大份额,仍然为外资主导。当前我国降压药物的主要品种为钙离子通道阻滞剂、血管紧张素 II 受体拮抗剂和复方药物。复方药物常见的为缬沙坦+氨氯地平、厄贝沙坦+氢氯噻嗪、氯沙坦+氢氯噻嗪以及缬沙坦+氢氯噻嗪等。目前市场份额较高的厂家为诺华、赛诺菲、默沙东等,仍然为外资主导。

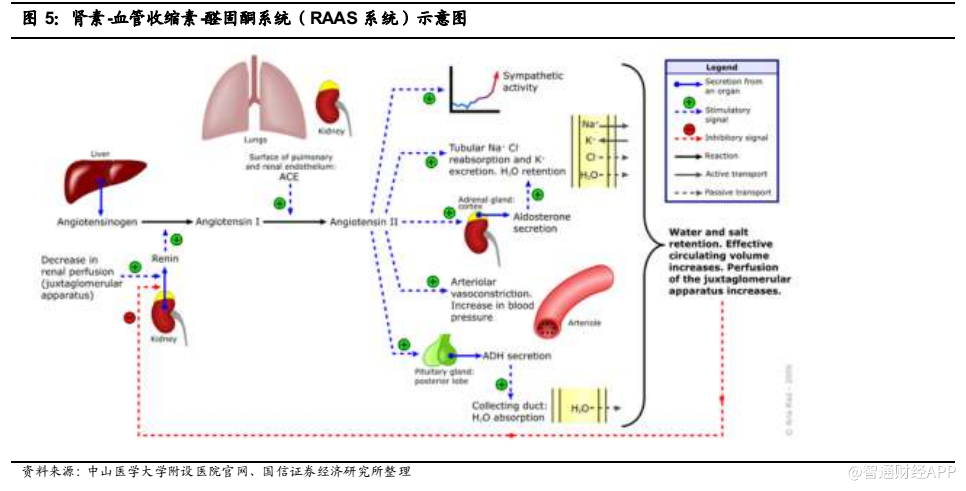

阿利吉仑片是全球上市的唯一直接肾素抑制剂类降压药。阿利吉仑片为 FDA 批准的首个也是唯一一个二代肾素抑制剂。它作用于肾素-血管收缩素-醛固酮系统(RAAS 系统)的第一步,通过直接抑制肾素,从而抑制血管收缩素 I 的产生,达到降压作用。血管紧张素转化酶抑制剂(ACEI)作用于血管收缩素 I 转换为血管收缩素 II 的步骤,血管紧张素 II 受体阻滞剂(ARB)用于阻断血管收缩素 II 的受体的结合,这两种药物对 ARRA 的抑制会通过人体的反馈机制引发肾素分泌与合成的增加,进而增加血浆肾素活性(PRA)。相比之下,阿利吉仑片通过直接抑制肾素及降低血浆肾素活性(PRA)来抑制 RAAS 系统,不会引起人体负反馈,优势明显。同时阿利吉仑半衰期长达 40 小时,在 24 小时内的每个时间点上均能有效降压。

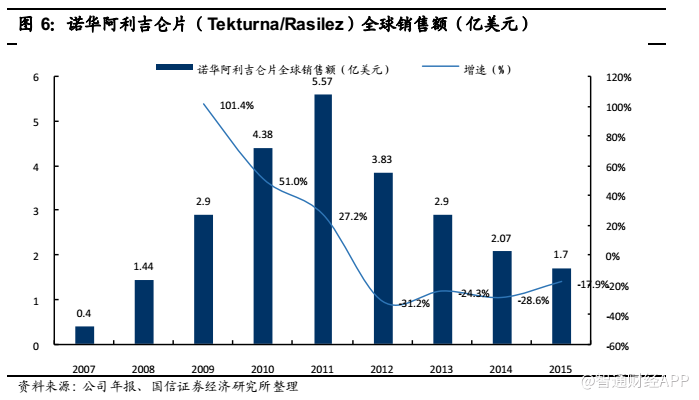

与 ACEI 和ARB 药物的不当联用导致阿利吉仑片销售下滑。阿利吉仑片直接抑制肾素且可口服,是一款效果良好使用便捷的抗高血压药物,但此前诺华直接销售代理中该药与 ACEI 和 ARB 的不恰当联用导致销售下滑:2012 年 4 月 20 日,美国 FDA 发布公告称,在糖尿病或肾损害患者中,当使用含阿利吉仑的降压药与属于血管紧张素转化酶抑制剂(ACEI)、血管紧张素 II 受体阻滞剂(ARB)的其他药物同时使用时,可能存在肾损伤、低血压及高钾血症的风险(三种药物均作用于 RAAS 系统,联用方案设计或是导致不良结果的原因)。因此,2011 年诺华的阿利吉仑片销售额达到最高值(5.57亿美元)后开始下滑。2016 年 4 月 4 日公布于美国心脏病学年会(ACC)的 ATMOSPHERE 试验也宣布,阿利吉仑未能改善心衰患者预后,而且当其用量达到一定程度后,不良反应会增加,也无更多获益。此后诺华因发重心向肿瘤药物转移,将阿利吉仑片权益出售给爱尔兰公司 Noden Pharma DAC。

结合现有产品和在研产品,未来有望打开降压药物大空间

阿利吉仑与氨氯地平联用效果良好,有望实现与李氏现有产品再宁平(盐酸乐卡地平片)的联用。虽阿利吉仑片与血管紧张素系统阻滞剂的联用之路受阻,但作为一种新型的抗高血压药,阿利吉仑片与氨氯地平、氢氯噻嗪等药物联用表现良好。2008 年 1 月,阿利吉仑与氢氯噻嗪复方药物(Tekturna HCT®),首个含有 Tekturna 的单片复方制剂在美国获得批准。诺华阿利吉仑-氨氯地平(aliskiren-amlodipine,商品名 Tekamlo)复方药物也已获 FDA 批准于美国上市。这项批准以涉及超过 5000 例轻至中度高血压患者的临床试验数据为基础。一项为期 8 周的随机-双盲-安慰剂对照多因子研究表明,这种复方制剂可使收缩/舒张压下降 14-17/9-11 毫米汞柱(单用阿利吉仑 4-9/3-4 毫米汞柱;单用氨氯地平 9-14/6-8 毫米汞柱。该种复方片剂已被证明降压效果比两种组分任何一种单独使用时都要显著。李氏取得阿利吉仑片在华独家销售代理权后,结合已有的降压代理产品再宁平(盐酸乐卡地平片),继续加强自有销售团队建设,有望打开降压药物的市场空间,将肾素抑制剂类降压药物融入我国降压一线市场。

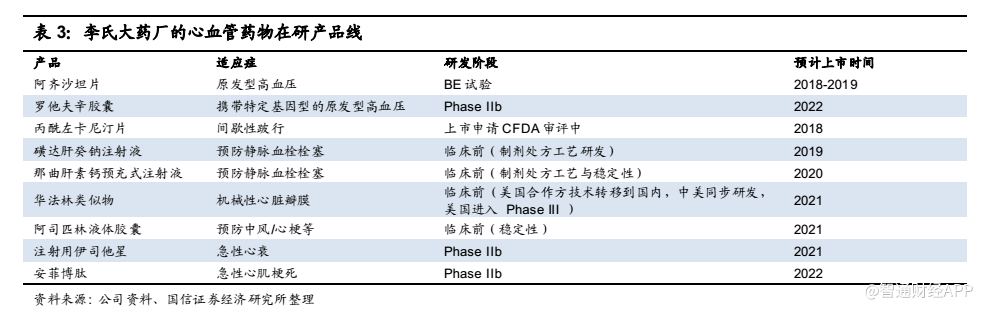

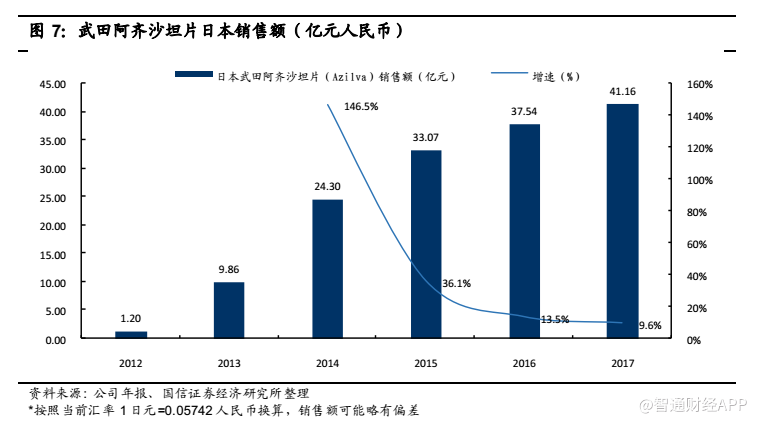

管线储备新型降压药物,未来将实现协同。目前李氏的心血管在研产品线中共储备 9 个药物,其中有两款降压药物。治疗原发性高血压的阿齐沙坦片正在进行 BE 试验,有望于 2018 年 6 月完成并申请上市。阿齐沙坦片作为新一代双重功能的血管紧张素Ⅱ受体抑制剂(ARB),不仅能高选择性阻断 AT1 受体,单独或联合用药均具有平稳持久降血压作用,而且还能通过部分激活过氧化物酶体增殖物激活受体γ而对糖尿病患者产生潜在的保护作用,显示出良好的治疗前景。该药物原研为日本武田(阿齐沙坦片,Azilva),2017 年日本销售额已超过 40 亿元人民币,目前国内尚未有仿制药上市,恒瑞医药和浙江天宇药业分别于 2017 年 8 月和 2017 年 10 月提交了上市申请,仍在审评状态。另一款降压药物罗他夫辛胶囊治疗携带特定基因型的原发型高血压(该基因携带率约 25-30%)。针对这类病人,药物剂量是微克级别的且降压效果好很多,效果非常平稳。目前该药物处于临床Ⅱ b 阶段。

三、PD-L1 单抗药物临床获批,或冲击国内首个上市的PD-L1 药物

李氏大药厂 1 月 29 日公告:

公司旗下子公司中国肿瘤医疗有限公司(COF)的重组全人抗 PD-L1 单克隆抗体注射液( ZKAB001)已于 2018 年 1 月 18 日正式获得中国国家食品药品监督管理总局的临床批件。该药物为全人源单克隆抗体药物,针对多种实体瘤,李氏成为国内 5 个 PD-L1 药物临床获批的公司之一。

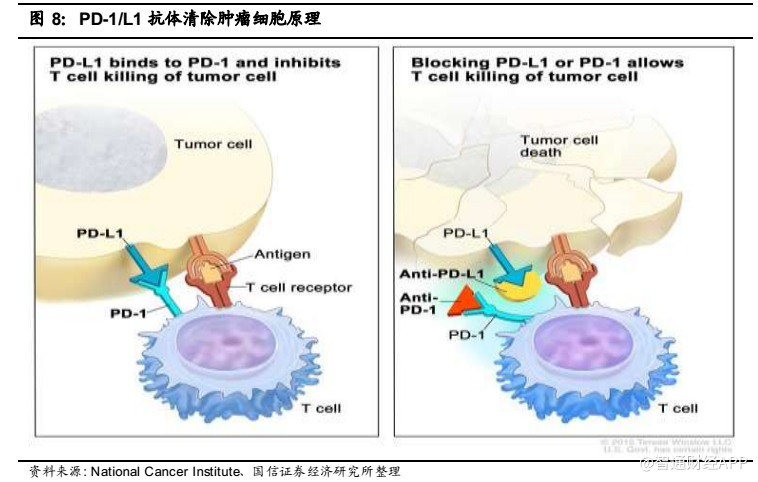

免疫检查点抑制剂可解除肿瘤细胞的免疫抑制,PD-1/ PD-L1 单抗药物开启广谱肿瘤治疗新时代

免疫检查点是指人体免疫细胞(T 细胞)或肿瘤细胞上表达的蛋白,若 T 细胞识别肿瘤细胞上的此种蛋白,就会把肿瘤细胞识别为自体细胞而不引起免疫反应。在肿瘤细胞和 T 细胞上表达的免疫检查点蛋白包括 PD-1/PD-L1 和CTLA-4/B7-1/B7-2。通过药物抑制这些免疫检查点蛋白,就能解除肿瘤细胞的免疫抑制,从而使 T细胞发挥清除肿瘤细胞的作用。目前上市和临床试验的免疫检查点抑制剂主要是单抗药物,包括 PD-1/L1 单抗。PD-1 是一类程序化死亡因子,主要位于免疫细胞 T细胞表面的受体蛋白,PD-L1 是程序性死亡受体-配体 1,在 20%~50%的肿瘤细胞表达, PD-1与 PD-L1 结合,肿瘤细胞表面 PD-L1 可以传导抑制性的信号,减低 T 细胞的增生,从而避免肿瘤细胞被人体免疫系统识别。PD-1/ PD-L1 单抗药物可以通过竞争性结合 PD-1 受体或 PD-L1 从而恢复 T细胞对肿瘤细胞的识别,并消灭肿瘤细胞。

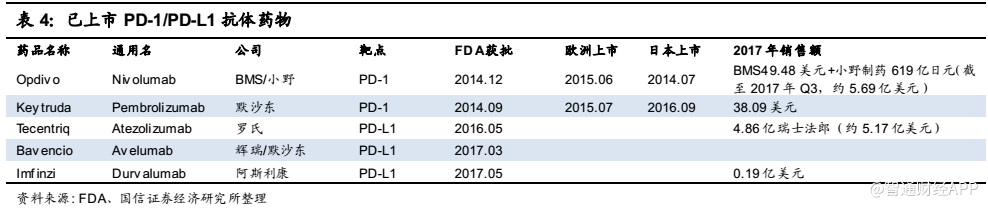

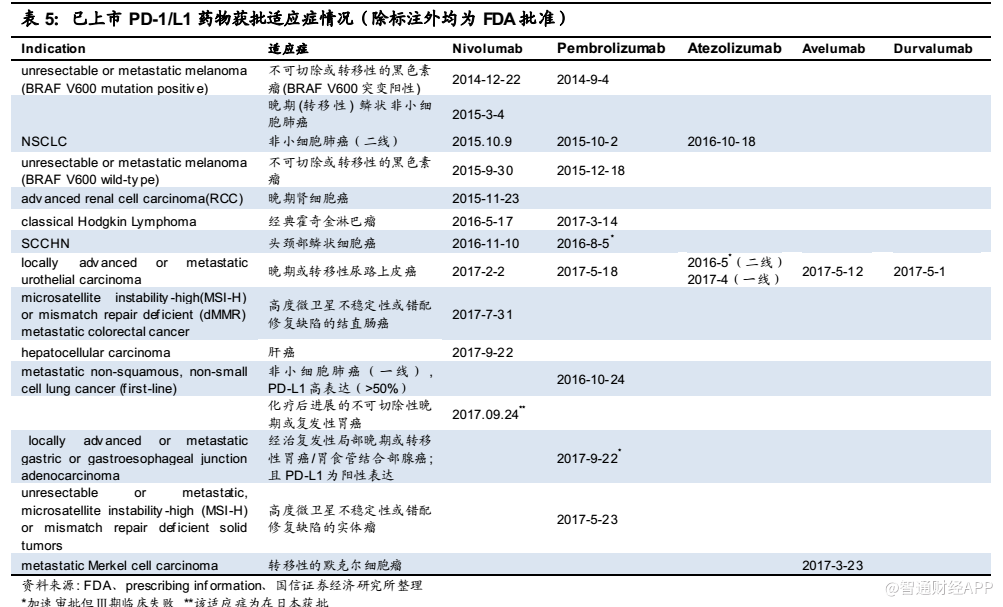

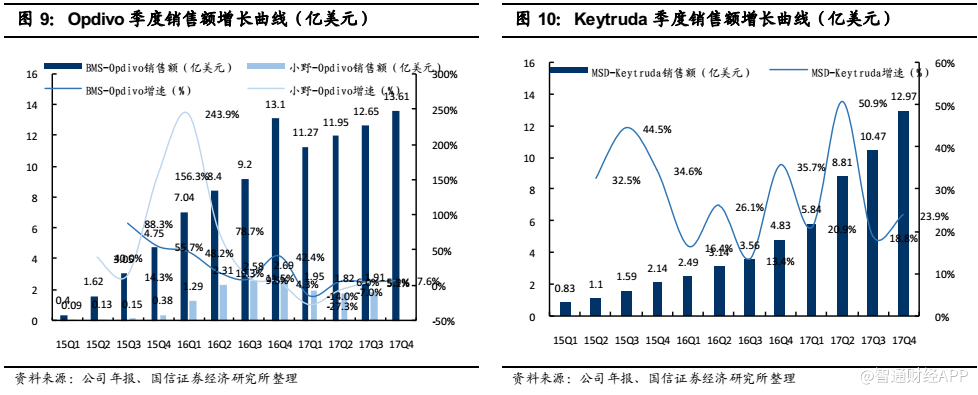

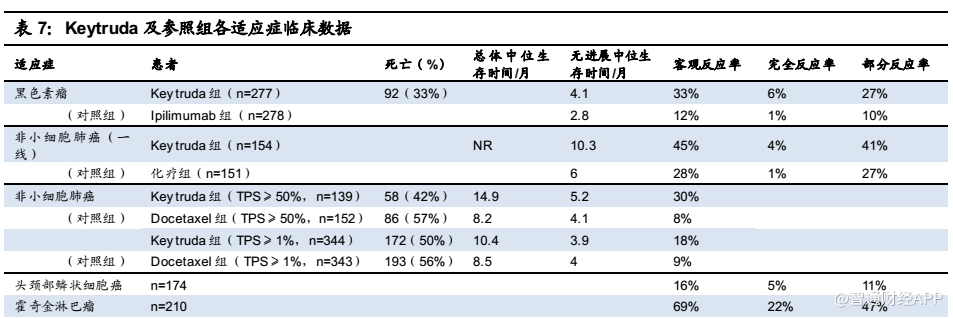

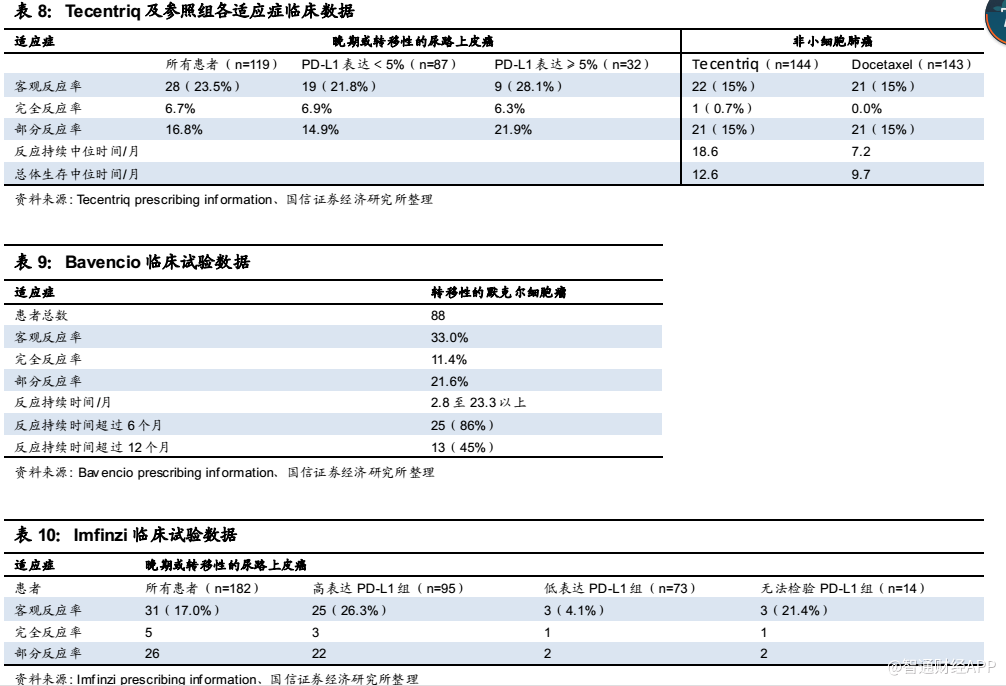

目前全球市场共有 5 款 PD-1/ PD-L1 药物获批上市,其中两款 PD-1 药物百时美施贵宝(BMS)与日本小野制药合作开发的 Opdivo 和默沙东(MSD)的 Keytruda 均在 2014 年获得 FDA 批准上市,另外三款 PD-L1 药物在 2016 年以后上市。2017 年 Opdivo 为 BMS 带来约 49.48 亿美元的销售收入。小野制药拥有 Opdivo 在日本、韩国、台湾等地的独家销售权,2017 年前三季度 Opdivo 为小野制药带来 619 亿日元(约 5.69 亿美元)销售收入。

PD-1/ PD-L1 单抗药物开启广谱肿瘤治疗新时代,上市后销售额增长强劲。从获批适应症来看,百时美施贵宝/小野制药

的 Opdivo 和默沙东的 Keytruda 均表现出广谱抗肿瘤性。Opdivo 和 Keytruda 都已在不同地区获批超过 10 种适应症,且 Keytruda 已获批用于治疗高度微卫星不稳定性或错配修复缺陷的实体瘤(首次不针对特定肿瘤瘤种而针对肿瘤标记物进行治疗),各自销售额也随着适应症增加迅速提升。

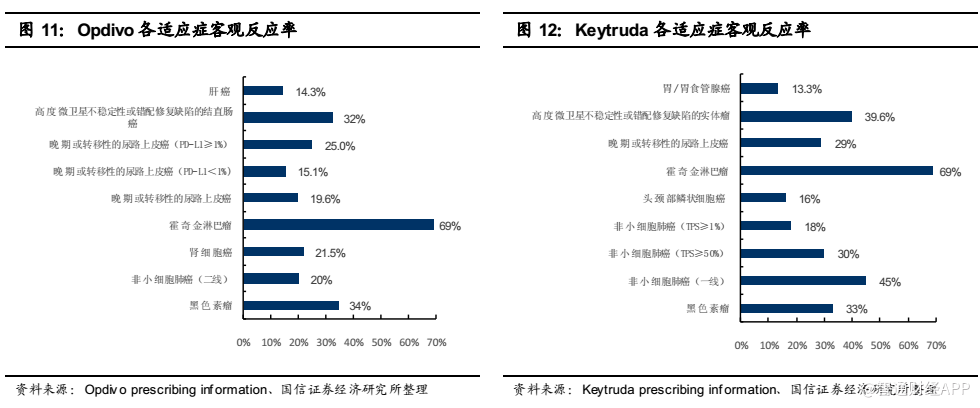

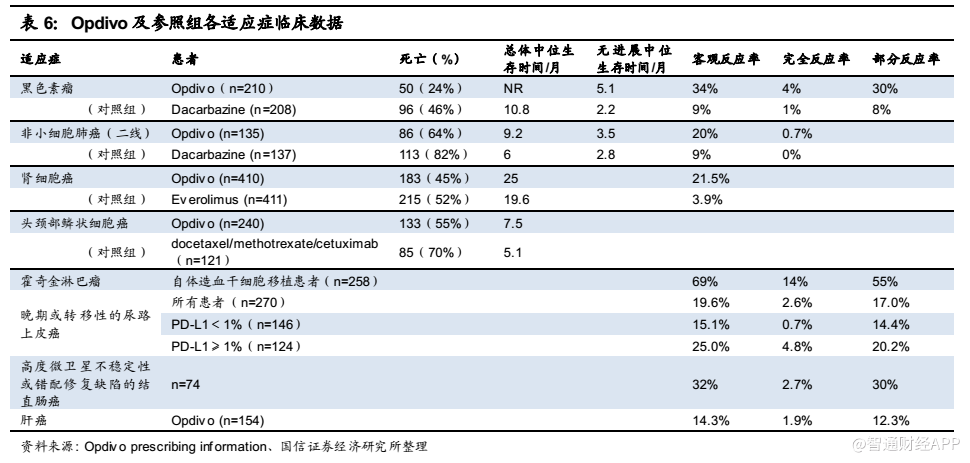

PD-1 单抗针对多种肿瘤的反应率约为10%-30%,联合用药将是诸多药企重要的研发方向。Opdivo和Keytruda获批了

多种肿瘤的适应症,从临床数据来看,两种药物针对不同的肿瘤取得的有效性数据不尽相同,客观反应率大多在 10%-30%。

联合用药有望提高 PD-1/LI 研药物的有效率,未来联合用药将是诸多药企重要的研发方向。

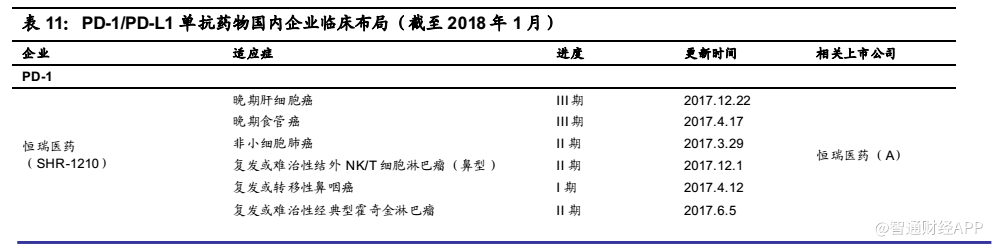

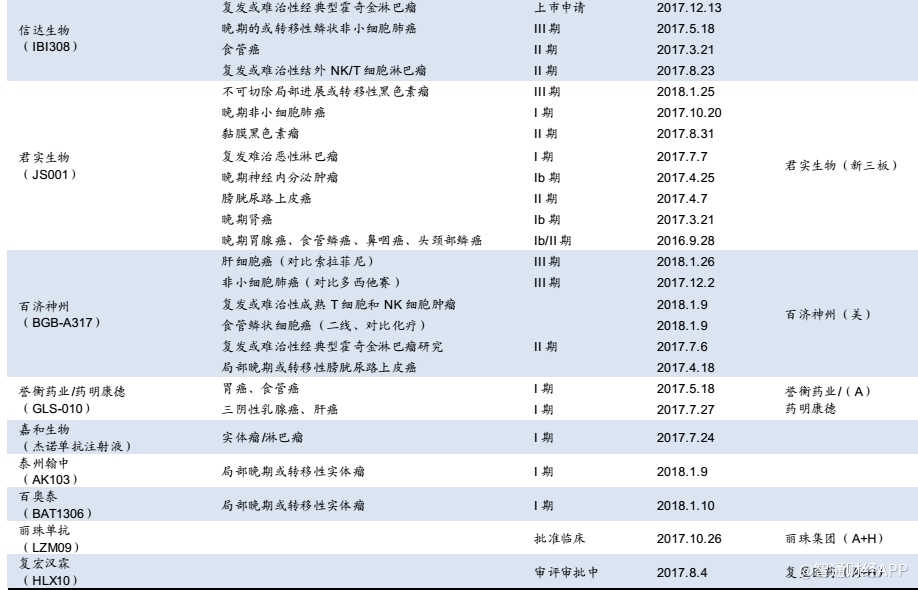

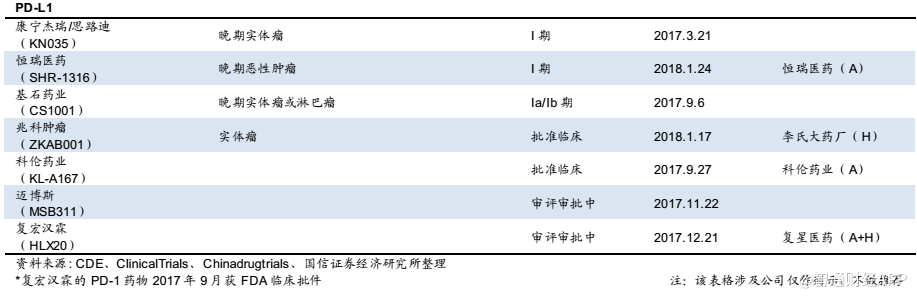

国内PD-1/ PD-L1 单抗临床进展如火如荼,李氏是国内PD-L1 单抗研发药企中少数与国际合作的企业

目前在国内申报 PD-1/PD-L1 单抗药物厂家已有十多家,获得 16 个临床批件。BMS(非小细胞肺癌二线)、信达生物(霍奇金淋巴瘤)和默沙东(黑色素瘤)的 PD-1 药物已向 CFDA 递交了上市申请,恒瑞医药也已有两个适应症进入临床三期。目前在研热门的适应症包括非小细胞肺癌、食管癌、霍奇金淋巴瘤等。在如此激烈的市场竞争下,各公司对旗下产品的定位尤为重要。

李氏是国内PD-L1 单抗研发药企中少数与国际合作的企业。李氏ZKAB001的细胞株引进自美国公司Sorrento Therapeutics。该公司是一家以抗体为中心的生物制药公司,致力于开发针对癌症、炎症和自身免疫性疾病的新疗法。公司的主导产品包括多个处于晚期阶段的 Biosimilar 和 Biobetter 抗体以及 CAR-T 疗法。引进该细胞株后,李氏完成了符合中国标准的工艺开发、质量研究、稳定性研究、临床前安全性评价、药效学、药代动力学等研究内容,并实现了生产放大到 1000L 生物反应规模,显示出其在创新药领域的研发能力。临床试验方面,李氏选择了国内知名教授作为牵头研究者,包括:北京肿瘤医院郭军教授、中国医科院肿瘤医院吴令英教授、武汉协和医院李贵玲教授和上海交通大学附属第六人民医院姚阳教授。

李氏以PD-L1 单抗为核心,打造多种联合治疗方案。李氏的ZKAB001申报的适应症是相对广泛的实体瘤,目前李氏在研管线中有多款抗肿瘤药物,公司希望将 PD-L1 单抗与旗下其他产品打造成组合以增强市场竞争力。其中最有前景的当属 PD-L1 与 Pexa-Vec 溶瘤免疫药物的联用方案。溶瘤免疫药物在中国市场处于空白状态,而李氏的溶瘤病毒 Pexa-Vec 研发进度全球领先,国际多中心三期临床顺利的情况下,有望于 2020 年上市,届时将成为国内独家产品。李氏作为国内唯一一家同时拥有这两类产品的企业,有望掌握市场话语权。

四、溶瘤病毒:特异性肿瘤杀手,与免疫检查点抑制剂联用有望成为肿瘤治疗杀手锏

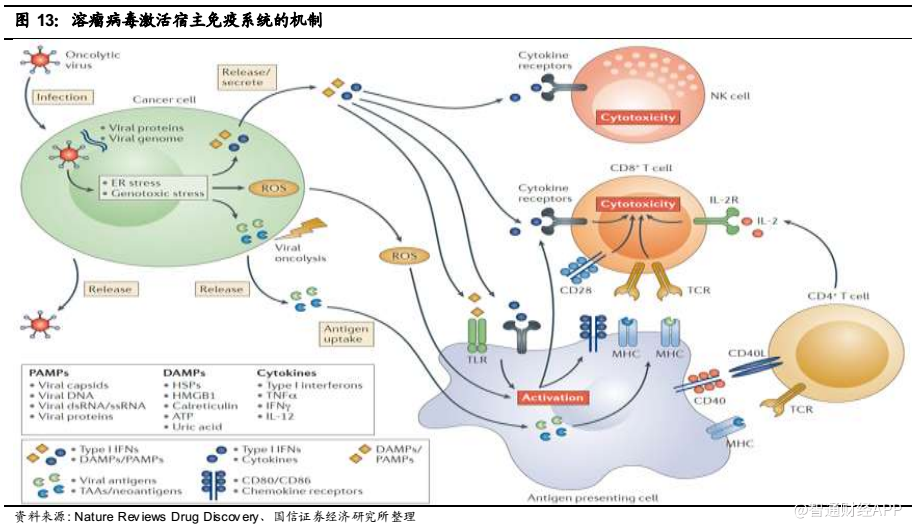

溶瘤病毒(Oncolytic Virus)可感染人体细胞,并选择性地在肿瘤细胞内复制,从而杀死肿瘤细胞。它可通过两种途径杀死肿瘤细胞:1)直接在肿瘤细胞大量复制并裂解细胞;2)激活宿主体内的免疫系统,从而杀死肿瘤细胞。

溶瘤病毒具有肿瘤细胞选择性。虽然溶瘤病毒可以同时感染肿瘤细胞和正常细胞,但只能选择性地在肿瘤细胞中复制,这是因为肿瘤细胞的细胞信号通路和细胞状态不同于正常细胞,且一般缺乏正常细胞用于检测并清除病毒的系统。例如,蛋白激酶 R(PKR)是一种正常细胞清除病毒的系统中必不可少的一个因子,但一些肿瘤细胞内缺乏 PKR,导致病毒可以在这些肿瘤细胞内大量复制。

溶瘤病毒清除肿瘤细胞机制之一:直接杀死肿瘤细胞。溶瘤病毒可直接杀死肿瘤细胞,这受到多种因素的影响,包括溶瘤病毒的种类、剂量以及基因改造,还包括宿主细胞的易感性、抗病毒反应等。

溶瘤病毒清除肿瘤细胞机制之二:激活宿主体内的免疫系统。在一部分肿瘤细胞被溶瘤病毒裂解之后,会释放肿瘤相关抗原,继而激活获得性免疫系统,清除那些病毒没有感染的肿瘤细胞。除此之外,它们还会释放病原相关分子模式( pathogen associated molecular patterns, PAMPs)、危险相关分子模式(danger associated molecular patterns, DAMPs)和细胞因子,这些分子会促进包括树突状细胞在内的抗原呈递细胞( antigen-presenting cells, APCs)。然后这一过程会激活抗原特异性 CD4+和 CD8+ T 细胞,CD8+ T 细胞激活后,即细胞毒性 T细胞,可通过识别特异性抗原清除肿瘤细胞。另外,这一过程还可以激活自然杀伤(NK)细胞,作为先天免疫的一部分,NK 细胞也可起到杀死肿瘤细胞的作用。值得注意的是,溶瘤病毒引起的免疫反应也会杀死溶瘤病毒本身,清除的程度与溶瘤病毒的种类和肿瘤部位的微环境相关。

有多种病毒可用于构建溶瘤免疫药物。有很多种类的溶瘤病毒正在进行临床研究,包括腺病毒、痘病毒、1 型单纯性疱疹病毒(HSV-1)、柯萨奇病毒、脊髓灰质炎病毒、麻疹病毒、新城鸡瘟病毒(NDV)、呼肠孤病毒等。在美国和欧洲,目前唯一上市的溶瘤病毒是安进的 T-VEC,属于基因工程改造的 HSV-1。

有多种病毒可用于构建溶瘤免疫药物。有很多种类的溶瘤病毒正在进行临床研究,包括腺病毒、痘病毒、1 型单纯性疱疹病毒(HSV-1)、柯萨奇病毒、脊髓灰质炎病毒、麻疹病毒、新城鸡瘟病毒(NDV)、呼肠孤病毒等。在美国和欧洲,目前唯一上市的溶瘤病毒是安进的 T-VEC,属于基因工程改造的 HSV-1。

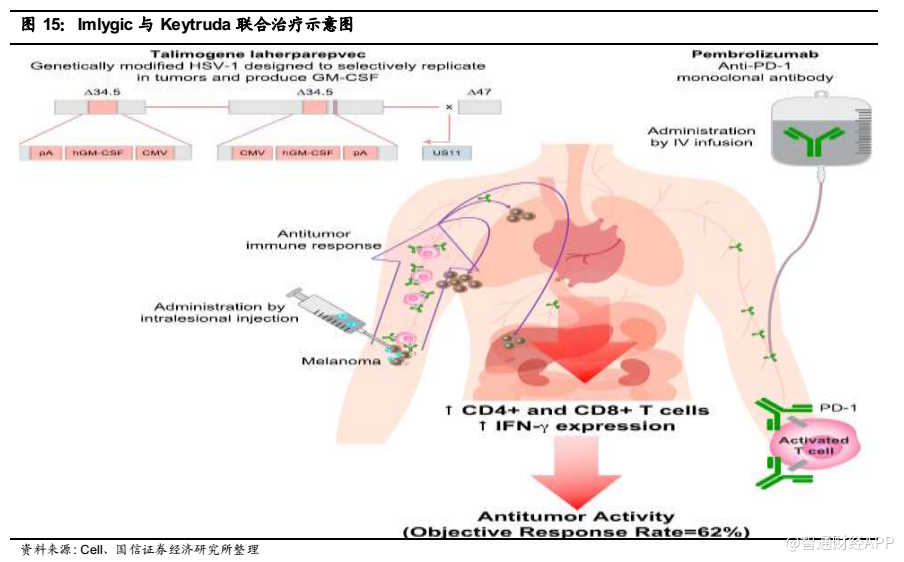

Imlygic:第一个获批的溶瘤病毒药物。2015年10月,FDA批准了安进的Talimogene laherparepvec(T-VEC,IMLYGIC®),成为第一个,也是目前为止唯一上市的溶瘤病毒药物,适应症为黑色素瘤。T-VEC 是减毒 HSV-1,经过基因工程改造后增强了肿瘤细胞内复制的特异性、激活免疫系统的能力,并减弱了病原性:1)T-VEC删除了病毒的ICP34.5基因,在增强病毒复制选择性的同时也消除了它的神经系统病原性;2)另一个重要的修饰是在病毒基因中插入了2个拷贝的人粒细胞-巨噬细胞集落刺激因子(GM-CSF)基因,肿瘤处释放的GM-CSF可以会募集树突状细胞和巨噬细胞并促进它们的成熟,成熟的这些抗原呈递细胞会暴露肿瘤细胞的抗原,并刺激 CD8+ T 细胞清除肿瘤细胞;3)T-VEC的另一个修饰是删除了ICP47 基因,这一修饰能协助抗原的暴露和抗病毒、抗肿瘤免疫反应的激活。

Imlygic 为瘤内注射,直接被注射入黑色素瘤中,经基因修饰的病毒在肿瘤细胞内进行复制,最终导致肿瘤细胞破裂并死亡,从而达到缩小肿瘤的治疗作用。Imlygic 平均每个病人的治疗费用约为 6.5 万美元。安进 16 年年报并未披露 Imlygic 具体销售数据,Imlygic 与 Kyprolis、Vectibix、Nplate 等共 7 种药物 16 年度共带来 26 亿美元左右的销售额。

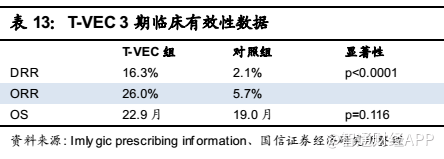

Imlygic 的III 期临床试验OPTiM 验证了其安全性和有效性。OPTiM试验招募了436名晚期黑色素瘤(不可手术切除)患者,包括 70%的 IV 期患者(27%M1a,21%M1b 和 22%M1c)和 30%的 III 期患者。试验分成两组,实验组接受肿瘤处注射 T-VEC,对照组接受静脉注射 GM-CSF。试验的主要有效性数据是可持续的反应率(DRR),即保持至少 6 个月的完全反应(CR)和部分反应(PR),试验数据表面 T-VEC 组的 DRR 显著高于对照组(16.3%对 2.1%,p<0.0001)。试验的次要有效性数据包括客观反应率( ORR),T-VEC 组的 ORR 也显著高于对照组(26%对 5.7%)。但是 T-VEC 组的总体生存时间(OS)并未显著延长(22.9 对 19.0 月,p=0.116);另一方面,通过对于细分组别病人的分析, T-VEC 组的 IIIb、IIIc 和 IV M1b 期病人 OS 显著延长(p<0.001)。T-VEC 的安全性也得到验证:常见的副反应为发热、寒栗、类流感症状、注射部位反应和乏力,严重的副反应十分罕见。出现频率大于 2%的级别 3 或 4 的副反应只有蜂窝组织炎(2.1%),没有治疗造成的死亡病例。

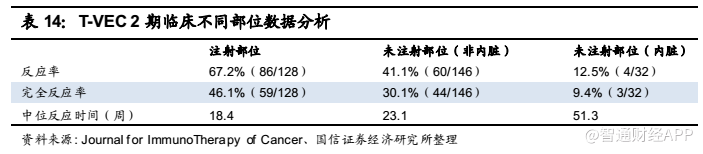

Imlygic 注射局部的效果很好,系统性作用不理想。在另一项对于T-VEC的II期临床数据分析中,若把病灶部位分成T-VEC 注射部位、T-VEC 未注射部位(非内脏)和 T-VEC 未注射部位(内脏)三类,可以发现这三类病灶部位对于治疗的反应率(定义为肿瘤缩小 30%以上)和中位反应时间差距很大。T-VEC 注射部位反应率远高于 T-VEC 未注射部位(内脏),且中位反应时间也大为缩短。这表明 T-VEC 对于注射局部的效果很好,但系统性的作用较差,这意味着T-VEC可能需要与其他系统性的治疗手段联合使用。

多种溶瘤免疫药物及联合疗法处于临床研究阶段

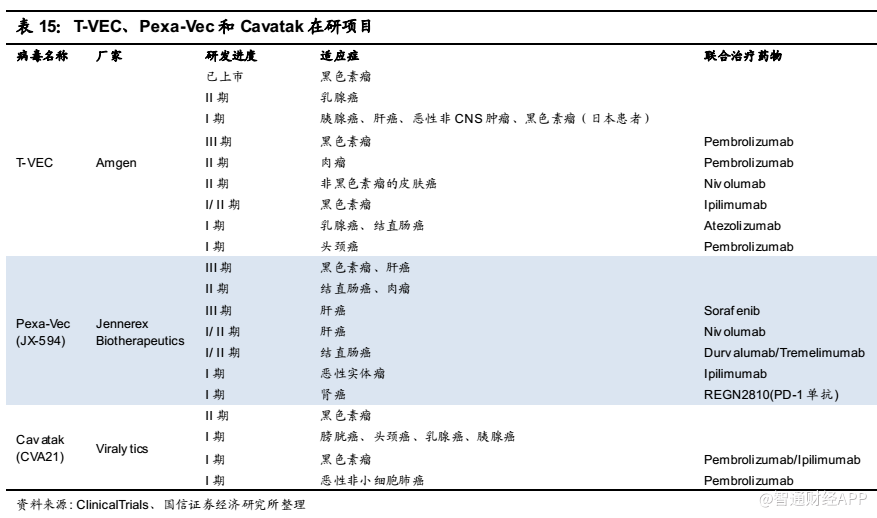

目前关于溶瘤病毒的临床有近百个,部分已达临床后期,包括 Pexa-Vec、Cavatak 等产品。另外,还有很大一部分临床项目是关于溶瘤病毒与免疫检查点抑制剂联合疗法。下图小结了 T-VEC、Pexa-Vec 和 Cavatak 的部分临床进度。

溶瘤病毒与免疫检查点抑制剂联用:有望成为肿瘤治疗杀手锏

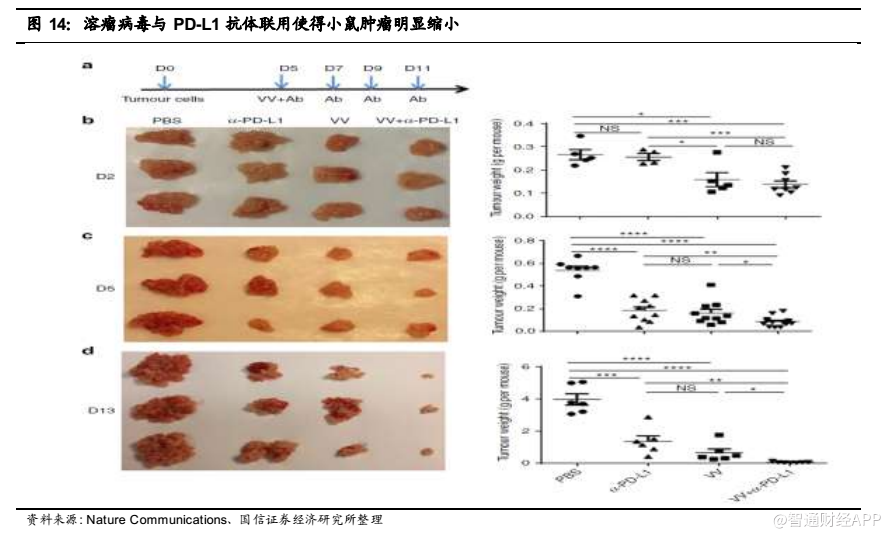

溶瘤病毒与免疫检查点抑制剂的联用得到理论和实验支持。PD-1 和 PD-L1 阻断剂目前大多数是基于抗体的药物。根据目前的临床数据来看,其针对大部分实体瘤的有效率仅为 10%-30%。由于 PD1/PD-L1 抑制剂的工作原理在于阻断肿瘤细胞对 T 细胞的免疫抑制,若肿瘤微环境本身 T细胞数量极少,则药物疗效将十分有限。另一方面,Imlygic 的系统性作用不甚理想则可能是由于感染后的肿瘤细胞上调了 PD-L1 的表达,加强了对 T细胞的免疫抑制,使得募集的 T细胞无法清除肿瘤细胞。那么,一个简单的假设就是溶瘤病毒和免疫检查点抑制剂联用,既可以使更多的T细胞被激活后进入肿瘤部位,又可以解除肿瘤细胞对T细胞的免疫抑制:这个猜想得到了细胞和动物实验的支持。2017年5月发表在《NatureCommunications》的一项研究显示,用改造过的牛痘溶瘤病毒( vvDD)感染细胞后,肿瘤细胞的 PD-L1 蛋白水平上升,且 vvDD 和 PD-L1 抗体联用有非常显著的抗肿瘤作用。动物实验数据显示,对患结肠癌的小鼠单独使用溶瘤病毒或者 PD-L1 单抗一周之后,肿瘤的大小减小了 50%,而两者联用能够减小肿瘤 80%以上,其中超过 40%的小鼠体内肿瘤完全消失。并且两者联用能够延长患癌小鼠的平均生存时间超过一个月。进一步的研究发现,两种疗法联用显著地增加了肿瘤特异的 CD4 和 CD8 阳性的 T 细胞数量,并产生了系统性的针对肿瘤的免疫反应。

多个溶瘤病毒-免疫检查点单抗联合治疗的临床试验正在进行。临床前的研究充分说明了溶瘤病毒和免疫检查点抑制剂联用在肿瘤治疗上的潜力,目前也有多个溶瘤病毒-免疫检查点单抗联合治疗的临床试验正在进行,主要包括 Imlygic 和 PD-1 单抗的联合治疗,另外也有溶瘤病毒和 CTLA-4 单抗的联合治疗。

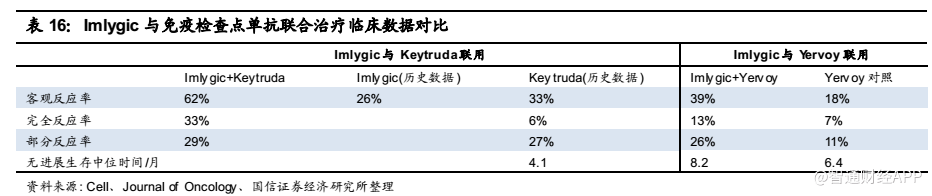

Imlygic 与Keytruda 联用客观反应率显著提高,已进入三期临床。作为全球首个上市溶瘤病毒的厂商,安进早在2014年就开始布局免疫检查点抑制剂与溶瘤病毒联用疗法。 2014 年 12 月,安进与默沙东(Merck)签署免疫肿瘤学战略合作,研究 Imlygic 与 Keytruda 联合用于晚期黑色素瘤的治疗,并在 2015 年将合作扩大至复发性或转移性头颈部鳞状细胞癌的治疗。在联合治疗恶性黑色素瘤的 Ib 期临床试验中,21 名患者的客观反应率为 62%(13/21),其中完全反应率为 33%(7/21);而之前 Imlygic 的 3 期临床数据客观反应率为 26%,Keytruda 的客观反应率为 33%,完全反应率 6%。这个结果表明 Imlygic 和 Keytruda 联用的效果明显优于单独使用,并且临床结果也显示,二者联用并未增加不良反应,安全性良好。根据安进公司官网披露,Imlygic 与 Keytruda 联合治疗的 III 期临床正在进行中。

Imlygic 与Yervoy 联用的II 期临床试验数据良好。除了PD-1单抗,Imlygic还进行了与CTLA-4单抗Ipilimumab(商品名 Yervoy)联用的 II 期临床试验。此次试验招募了患有 IIIb 到 IV 期黑色素瘤的 198 名患者,实验组接受 Imlygic 与 Yervoy 联合治疗,对照组注射 Yervoy ,试验结果表明联合使用的各项数据均优于单用 Yervoy ,包括客观反应率( 39%vs18%)和无进展生产中位时间(8.2 月 vs 6.4 月)。

Cavatak 与免疫检查点单抗联用同样拥有良好的临床试验数据。另一种溶瘤病毒Cavatak目前已完成II期临床,同时也在积极开展与免疫检查点单抗联用的临床试验。Cavatak 与 Yervoy 联合治疗的 Ib 期临床试验报告了 50%的客观反应率及 18%的完全反应率;Cavatak 与 Keytruda 联用的 Ib 期临床试验报告了 60%的客观反应率:试验数据与 Imlygic 联合治疗试验类似。国际巨头的尝试和多项临床试验结果说明了溶瘤病毒与免疫检查点单抗联合疗法的可行性,也将成为李氏日后的利用自身产品组合打开市场的有力依据。

李氏的Pexa-Vec 具有多种优点,全球3 期临床进展顺利

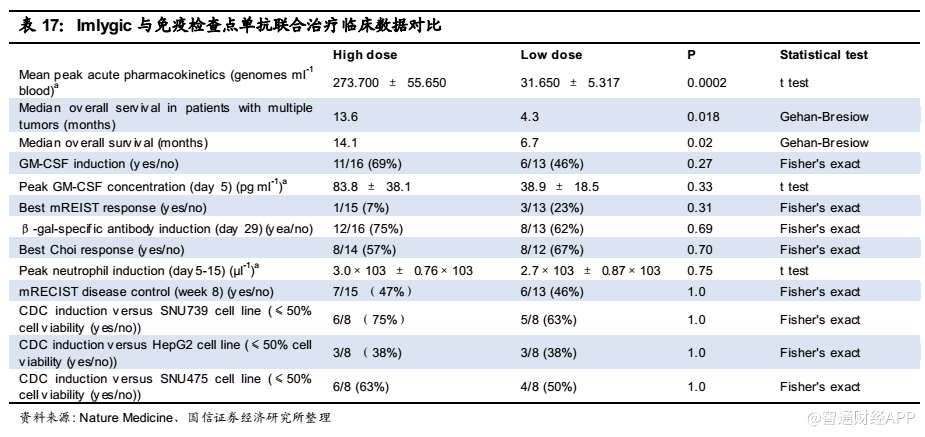

李氏的溶瘤病毒 Pexa-Vec 正在进行 III 期临床试验,Pexa-Vec 属于痘病毒,作为溶瘤病毒,痘病毒具有安全性高、可携带基因大、宿主范围广、免疫原性强、易于保存等优点。1)安全性高:痘病毒的复制、转录在细胞质中完成、且启动子仅能被病毒转录系统识别,与宿主 DNA 相互作用很小;2)可携带基因大:痘病毒基因组较大,可插入较大的外源基因而不影响感染性;3)宿主范围广,几乎可感染所有细胞;4)免疫原性强,可刺激宿主产生良好的免疫应答;5)易于保存:冻干保存效价稳定、费用低廉。在临床Ⅱa 试验中,高剂量 Pexa-Vec 针对实体瘤展示了较好的结果(表 17)。

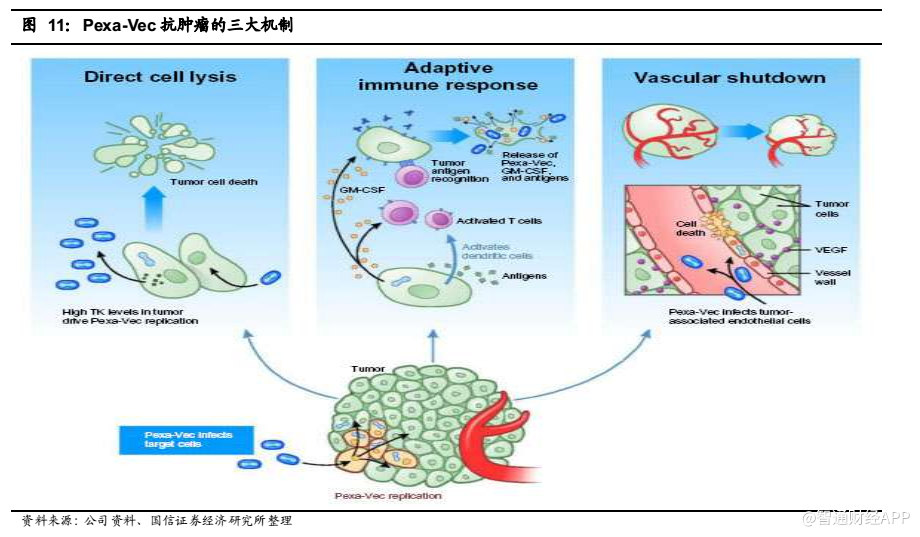

Pexa-Vec 基因改造优势大。Pexa-Vec经过基因改造缺失胸苷激酶(TK)基因。TK是嘧啶合成途径中的关键酶,在肿瘤细胞中 TK 的水平要高于正常细胞(包括处于正常细胞周期中的细胞)。 TK 缺失的痘苗病毒 DNA 的合成需要从具有高水平核苷酸池的肿瘤细胞中获取胸苷三磷酸( TTP),因此,TK 缺失的痘苗病毒能够选择性地在快速分裂的肿瘤细胞中复制。同时,Pexa-Vec 中插入了人源 GM-CSF 基因,合成的 GM-CSF 可以会募集树突状细胞和巨噬细胞并促进它们的成熟,成熟的这些抗原呈递细胞会暴露肿瘤细胞的抗原,并刺激 CD8+ T 细胞清除肿瘤细胞。

Pexa-Vec 可阻断肿瘤血管功能。除前述的两种溶瘤病毒清除肿瘤细胞的机制(直接杀死+激活免疫系统),Pexa-Vec还可感染肿瘤相关的血管内皮细胞,阻塞肿瘤血管的功能。由于肝癌是一种多血管性肿瘤,故这一机制对其治疗十分重要。

静脉注射优化给药途径。溶瘤免疫药物一般是瘤内注射,李氏产品目前另一大优势在于有望实现静脉注射,使药物可以作用于全身。且临床试验中,所有受试者的毒副反应均小于三级。未来若实现静脉给药,将优化给药方式,增强产品竞争力。

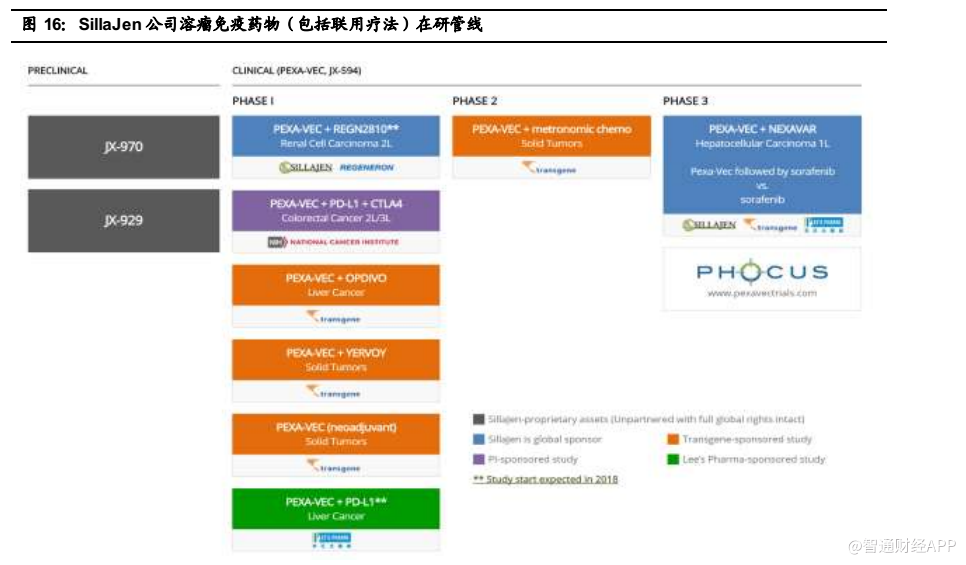

Pexa-Vec 全球3 期临床进展顺利。李氏与合作伙伴韩国SillaJen公司共同进行溶瘤免疫药物的全球Ⅲ期临床试验。两家公司将合作完成 600 例病人,李氏负责中国区 300 例,SillaJen 负责海外 300 例。目前李氏已安排近三十家国内的临床中心,病人开始陆续入组。SillaJen 临床开展较早,目前已入组约 250 例病人。当 40%左右病人发生死忙时,公司将发布中期实验结果。与此同时,SillaJen 公司多项 Pexa-Vec 与免疫检查点单抗(Nivolumab、Ipilimumab 等)联用的临床试验正在进行。

五、公司将迎来业绩拐点,维持盈利预测

李氏大药厂 2017 年上半年实现销售收入和净利润分别为 4.75 亿港元和 1.25 亿港元,分别较 16 年同期增长 5.6% (排除汇率影响,实际增长为 10.9%)和 3.0%。2017 年第三季度环比增长 10.5%,较去年同季度增长 10.6%,前三季度综合来看温和增长 7.3%。排除一次性无形资产减值影响后,前三季度归母净利润同比增长 3.9%。2017 年上半年及三季度公司收入增长较前两年提速,考虑公司 2017 年已逐步完成进口产品的注册证更换、开拓新医院、销售队伍整合等事情,我们维持前期判断和盈利预测:预计公司将迎来拐点,业绩增长有望提速。

2016 年公司有较高的其他收益,(7213.7 万港元)较去年同期大幅增加(5994.3 万港元)。其他收益包括若干一次性项目,例如:政府开发补助、若干研发项目的开发里程碑收益、就所中止产品特许权来自第三方收取的补偿、以及共同开发合并产品所收取的开发前期收益。同时 2017 年公司产生一次性的无形资产摊销支出,故 2017 年净利润同比下滑。预计 2018 年起公司净利润增长将提速,主要来自于毛利率的温和提升以及营收的稳健增长。

(编辑:文文)