本文来源于"华尔街见闻"微信公众账号(ID:wallstreetcn)。

突如其来的美股波动性回归,使得交易VIX的投资者产生了巨大分野:有人一夜巨亏400万美元,也有人或许狂赚数亿。

“50美分”这个月或赚进4亿美元

最大赢家之一是华尔街见闻此前多次提及的神秘投资者:“50美分”。这位买家至少从去年初以来就不断以50美分左右的固定价格成批地买进CBOE VIX价外看涨期权,押注其将上涨——从另一个角度说,这等于是在赌美股会下跌。

VIX指数上周一狂飙115.6%至37.32,周二进一步暴涨到50,创出2015年8月以来最高位。而当“50美分”此前买入相关期权的时候,VIX在绝大多数时间里都徘徊在10附近的历史低位。

“‘50美分’一度巨亏2亿美元,其中大部分是权利金损失。但在本月初,却上演了一场救赎大戏。 ‘50美分’终于赚钱了,而且是大赚。”CNBC援引美国Macro Risk Advisors衍生品策略团队负责人Pravit Chintawongvanich周一发给客户的研报称。

具体赚了多少呢?Pravit Chintawongvanich写道:

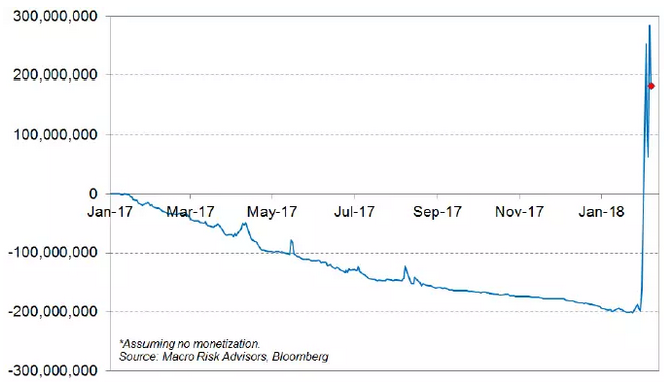

按市值计价(mark-to-market),波动率急升让‘50美分’这个月赚进大约4亿美元。从去年1月我们追踪相关数据以来,截至2月9日,这位买家通过买入VIX看涨期权获利近2亿美元,达到1.83亿美元左右。

下图是彭博社据此制作的“50美分”去年初至今的VIX期权头寸累计损益:

不过,“50美分”的VIX期权仓位也可能是为了防范规模更大的投资组合遭遇潜在损失而进行的对冲手段,而不是单纯地押注波动率上升。因此,“50美分”是否真的在VIX看涨期权上获利,以及获利情况我们无从知晓。

Pravit Chintawongvanich也表示,他们的上述预估数据是建立在“50美分”没有平掉VIX看涨期权仓位的假设情景之上的。他也推测,相比于通过直接做多波动性来间接押注美股下跌,这些期权头寸更有可能是在做对冲。

他还估算,假设VIX期权对冲头寸在其总仓位中的比重为1%,这位“50美分”的实际总持仓可能在200亿美元左右。

“大象”也坚定买入VIX看涨期权

还有一位投资者也和“50美分”一样坚定地买入VIX看涨期权,他因屡屡大额买入而被称为“大象”。Pravit Chintawongvanich表示,“大象”平了一个规模超过100万美元的VIX期权仓位。

Chintawongvanich还称,如果计入那些从去年7月开始滚动对冲的VIX看涨期权头寸,“大象”持有的仓位增加了大约4000万美元。

华尔街见闻在《大特写 | “大象”与“50美分”—新一代“大空头”崛起》一文中提及,在波动性回归之前,Pravit Chintawongvanich曾估计,“大象”的浮亏一度达到4500万美元。

“50美分”和“大象”究竟是谁?

英国《金融时报》去年曾报道称,“50美分”据信是一家位于英国伦敦的投资基金Ruffer LLP,创建者为对冲基金大佬Jonathan Ruffer,其资管规模为200亿美元。

Jonathan Ruffer也曾经警告,美股过于昂贵。去年他表达对美股调整的担心,称已买入波动性相关产品。也有直接知悉Ruffer LLP基金投资策略执行事宜的匿名知情人士表示,这家基金前几年就时不时地买入VIX看涨期权,以对冲美股风险。

但上述报道并未得到最终确认。

还有猜测认为,“大象”和“50美分”甚至很有可能是同一个人,或者同一家机构。

(编辑:文文)