智通财经APP获悉,2024年迄今,由于重重挑战,苹果(AAPL.US)股价不断波动,甚至将全球市值最高的头衔拱手相让给微软(MSFT.US)。第一季度苹果在中国市场的疲软表现还进一步加剧了该公司当前的困境。

然而实际上,苹果最新一季度财报的表现并非如此糟糕。如果投资者仔细分析该公司的财务指标,就会发现该股可能被低估了。

业绩回顾

上周,苹果公布了2024财年第一季度财报。财报公布后,由于中国市场销售额下降13%,iPhone销量疲软,苹果股价下跌约4%。尽管如此,苹果营收和每股收益都超出了预期。

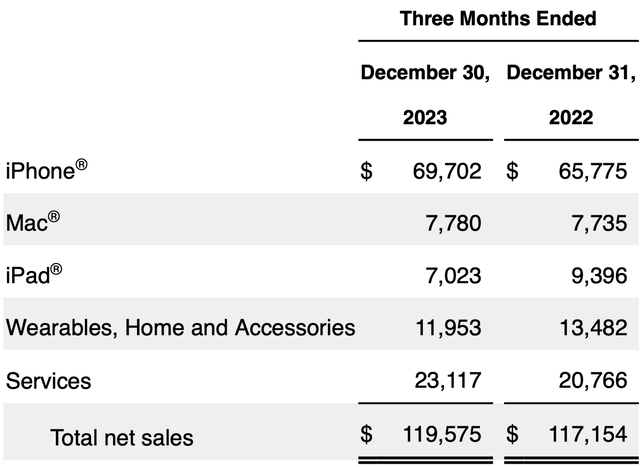

设备

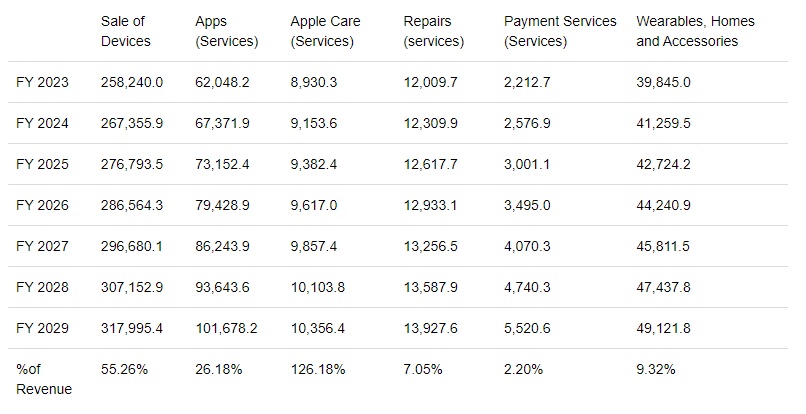

按业务划分,iPhone销售额同比增长了5.97%,Mac销售额增长0.58%。与此同时,iPad销售额则大幅下降了25.2%。根据Statista的数据显示,预计到2028年,全球智能手机市场的收入有望以3.53%的复合年增长率增长。

可穿戴设备、家居和配件业务

第一季度,可穿戴设备、家居和配件业务营收同比下降了11.31%。然而,纵观整个2023财年,该业务的降幅为3%,与iPhone和iPad分别下滑2%和3%相似。这表明,绝大多数苹果消费者会选择直接从苹果购买相关配件。因此,该业务有望实现与设备业务一样的增长率。

服务业务

服务业务是苹果的一大增长潜力,自上年同期以来,服务业务已经实现了11%的可观增长。这一业务可以分为应用程序、维修和Apple Pay,其中最大贡献者是App Store。Statista预计,全球应用市场的营收将以8.58%的复合年增长率增长。

拆分来看,据估计,消费者2022年在App Store的支出为868亿美元。苹果对应用程序和应用内购买收取30%左右的费用,因此,可以估计的是,2022年App Store的营收为260亿美元左右。如果以8.58%的复合年增长率计算App Store,该服务营收可能在2023年达到约282亿美元。

对于其他应用程序,一些消息人士估计,苹果的营收可能在265亿美元左右。如果以8.58%的复合年增长率计算,2023年,除了App Store创造的282亿美元外,苹果可能还实现了约339亿美元的营收。

Apple Pay方面。一些消息来源估计,2022年,该业务的营收约为19亿美元。而据Statista估计,美国金融科技市场将以16.46%的复合年增长率增长。据此,2023年苹果的支付服务营收可能约为22亿美元。

还有苹果提供的维修服务。Statista估计,消费电子产品维修市场预计将以2.5%的速度增长。据推测,AppleCare在2021年的收入约为85亿美元;因此,综合计算,2023年苹果AppleCare的营收可能为89.3亿美元。

最后,综合以上计算,以及服务业务总营收为852亿美元,苹果在维修服务方面的营收可以得出是120亿美元。

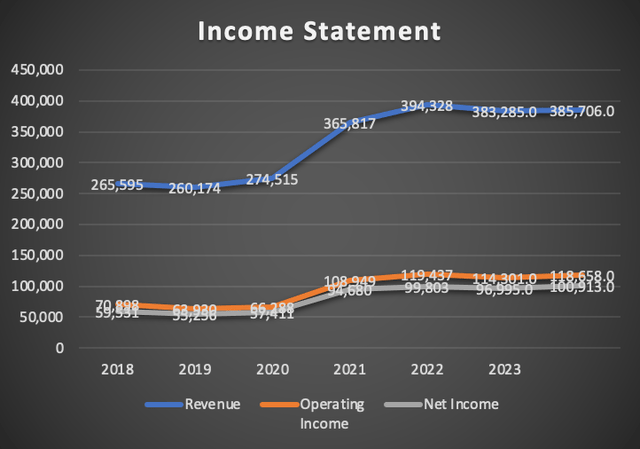

财务指标

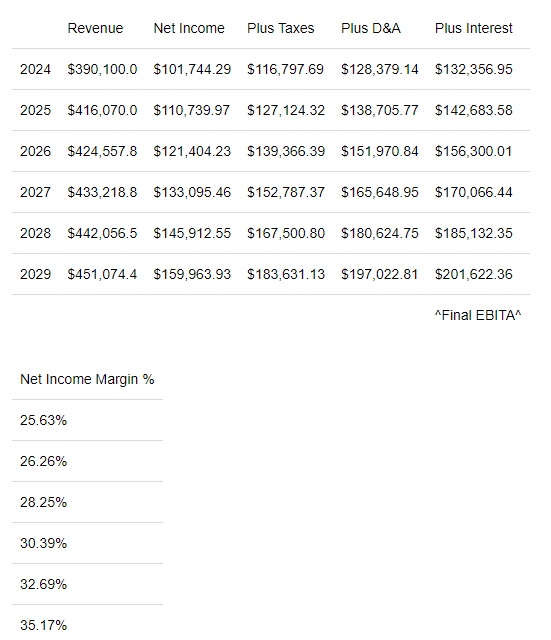

自2018年以来,苹果的营收一直保持着7.5%的年增长率。营业利润则以每年11.2%的速度增长,与此同时,净利润一直是增长最快的指标,增长率达到11.6%。

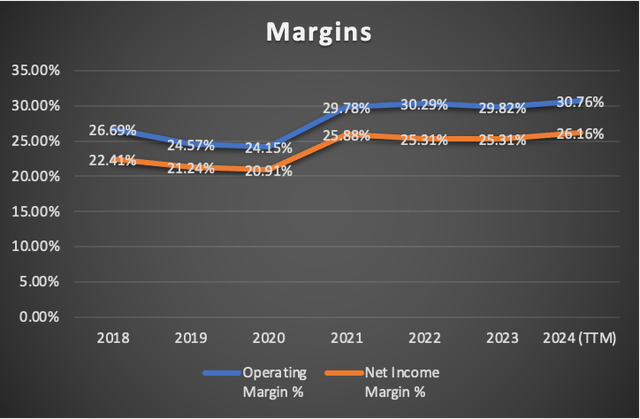

按季度计算,苹果Q1营收环比增长了0.65%,而营业利润则激增3.76%。净利润更是表现出强劲的增长,达到4.12%,超过了其他两个指标。

利润率也显著提高。营业利润率从上一季度的29.82%上升到30.76%,而净利润率则从25.31%上升到26.16%。

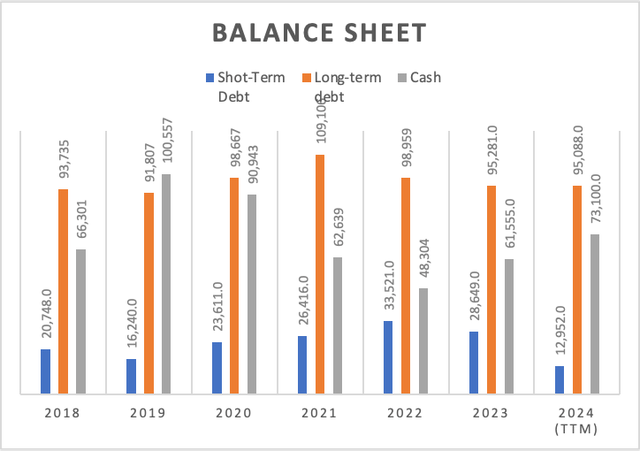

苹果的债务负担也已经显著下降。目前,苹果的债务总额减少至1239.3亿美元。相比之下,现金储备增加至731亿美元。

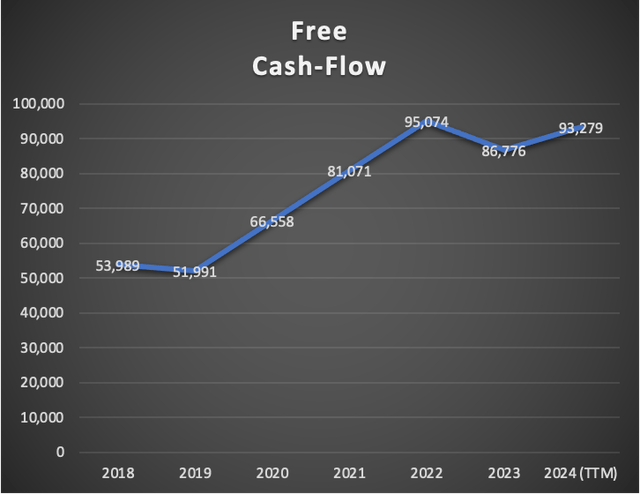

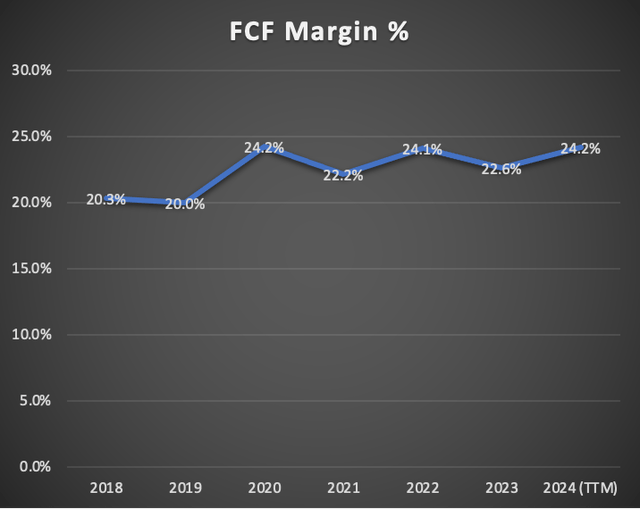

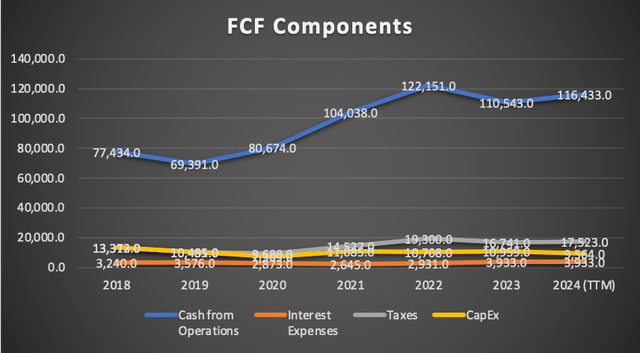

此外,自由现金流有所改善。目前,该公司的自由现金流为932.7亿美元。FCF利润率增加到24.2%。这一改善归因于运营现金(1164.3亿美元)的增加,以及资本支出(95.6亿美元)的减少。

估值

据目前分析师的普遍预期,苹果每股收益预计将在整个2026年实现中位数的增长。然而,2027年的增长率预计将达到23.51%,其次是11.72%的较为温和的增长率。

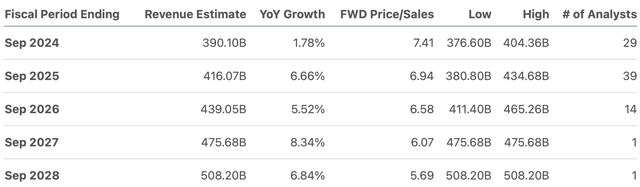

营收预期则没有反映出如此高的增长率。整个2028年,营收预计将以中个位数的速度增长,唯一的例外是2027年,预计营收将增长8.34%。

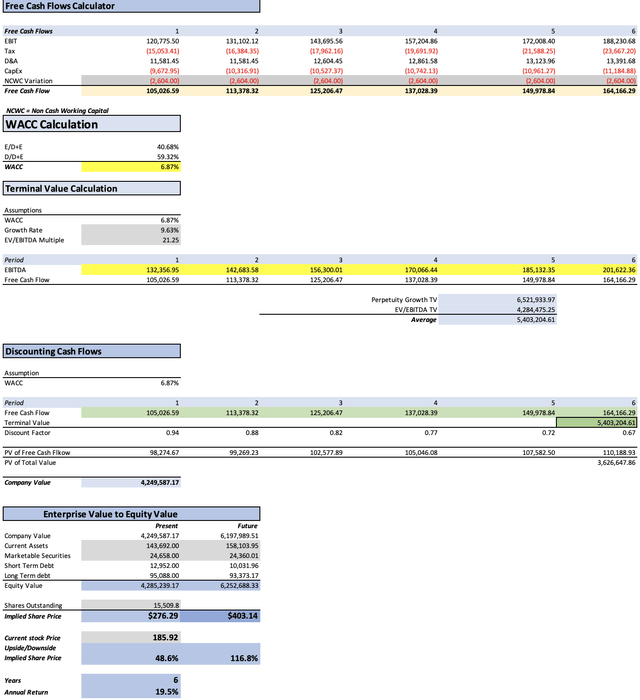

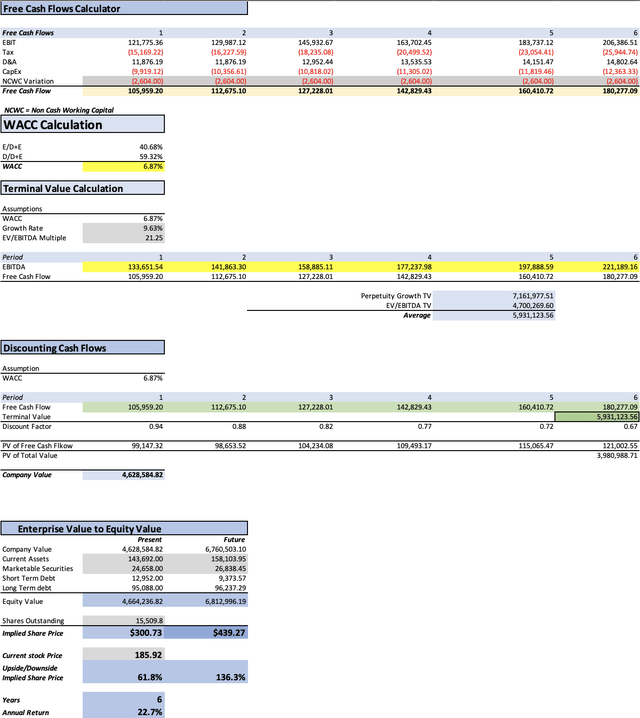

但综合分析师对苹果的预期,该股被明显低估了。基于上述分析和相关计算,苹果的公允价格应该为276.29美元,这意味着比当前股价还有48.6%的上行空间。同时,未来股价(假设构成股票的指标继续以2018年至2024年观察到的相同趋势发展)应在401.14美元左右,即年回报率达到19.5%。(注:2025年以后以营收增长率为2.04%、每股收益增长率9.63%计算。)

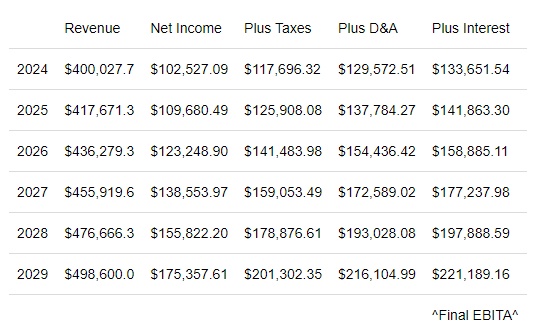

而如果以苹果产品所属细分市场的可用市场趋势为基础,即设备的销售额预计将以3.53%的速度增长,应用程序的销售额将增长8.58%,维修和AppleCare的销售额将增长2.5%,苹果支付服务的销售额将增长16.46%,配件的销售额将与设备的销售额一样增长3.5%,可以得出更加乐观的结果。

计算表明,苹果的公允价格约为300.73美元,这比当前股价有61.8%的上涨空间。此外,该模型还表明,到2029年,该股的价格应达到439.27美元,年回报率达到22.7%。

风险与机遇

尽管如此,苹果依然面临着众多风险:iPhone、Mac和iPad销量的潜在下滑,这可能会对苹果的地位构成重大挑战。在这种情况下,苹果将面临两种选择:要么进一步创新,要么立即降价。然而,降价可能会损害苹果作为知名品牌的声誉。此外,授权iOS并不是一个有利的选择,因为这会消除iPhone在操作系统方面的竞争优势。

其次,苹果还面临着市场对其前景的悲观情绪。目前,已经有多位分析师给予了苹果“卖出”和“持有”评级。

不过,如果以苹果的财务表现和市场趋势的全面分析为根据,这家科技巨头前景依然充满希望。

尽管存在一定风险,但苹果坚定不移地致力于创新和战略弹性,使其在不断发展的技术领域保持持续增长和市场领导地位。如果苹果能继续保持技术优势,相信该公司将迅速挽回近期颓势。