电池生命周期分析:持续降本和增效,达到临界值时进行更替

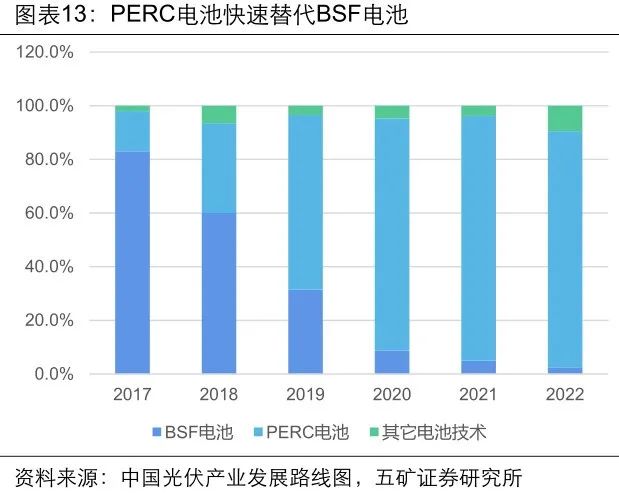

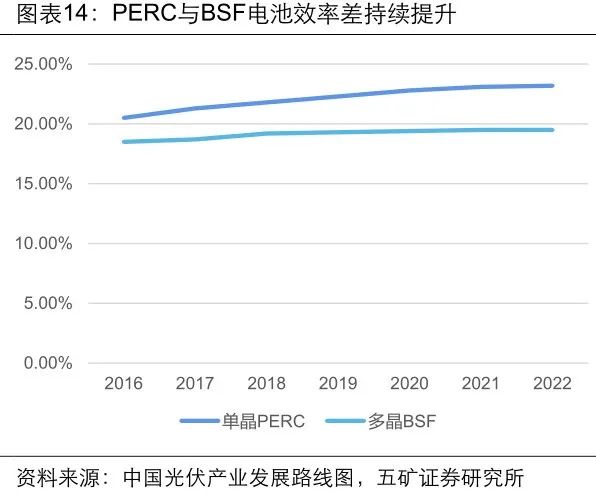

降本增效是新技术实现老技术替代的必要条件。2018~2019年是PERC电池快速替代BSF电池的黄金时期,两者效率差的扩大及其组件价差的缩小,实现了PERC电池相对BSF电池的增效降本。另一方面,行业需求下行期间如2018年的“531”政策,技术进步带来的效果会更加显著,如PERC加速对BSF电池的替代以及单晶对多晶的替代。

电池技术更替的临界值:1)电池产能有缺口的龙头企业引领新技术产业化;2)当前主流电池技术的投资是否满足回报要求。

电池产能缺口是企业扩产必要条件

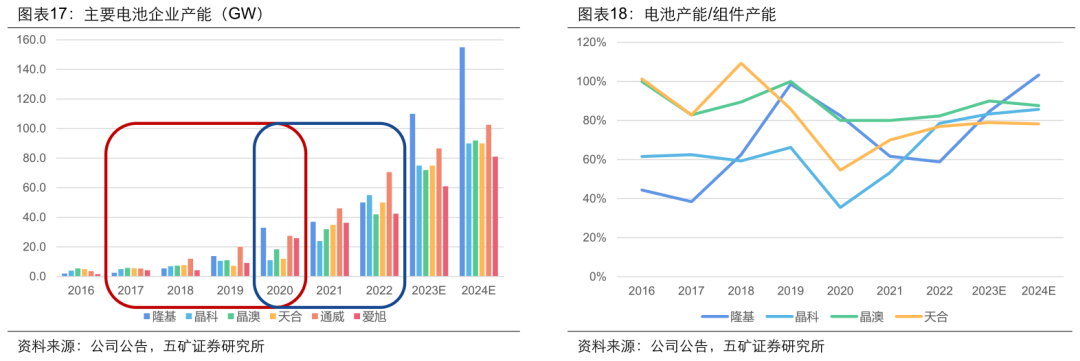

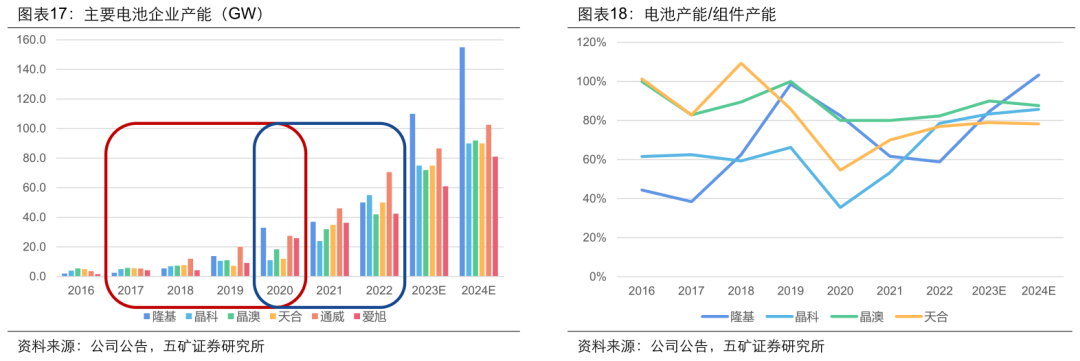

电池环节轻资产以及多变化,厂商留有产能缺口保持灵活性:电池片环节轻资产,同时是产业链中技术迭代较快的环节,因此组件厂商一般会选择余留电池产能缺口,一方面分散电池技术更替风险,另一方面保留独立电池企业产品供应实现内外部产品竞争比对。

电池产能缺口是企业扩产必要条件:当一种电池技术成为当期较为确定性的路线时,具备产能缺口的电池企业会引领该技术产能的迅速扩张,而电池产能基本匹配组件产能的企业则期待电池技术革新降速,延长现有电池产能的生命周期。

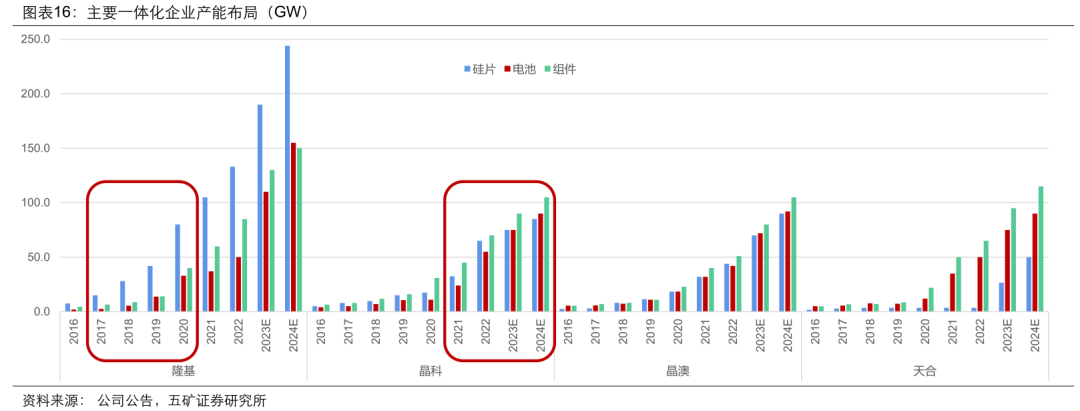

隆基绿能(601012.SH)引导PERC电池快速迭代:2017~2020年单晶PERC电池迅速实现BSF电池的替代,隆基股份因为较低的电池自供率,每年以翻倍以上速度扩产电池产能,电池自供率水平也快速上升,快速实现PERC电池的一体化。

晶科能源(688223.SH)引导TOPCON电池快速迭代:2021~2024年是TOPCON电池的快速应用时期,晶科能源电池自供率较低,从而快速引导TOPCON产业化,其2021~2022年电池产能均翻倍以上增长,一体化水平也迅速提高。

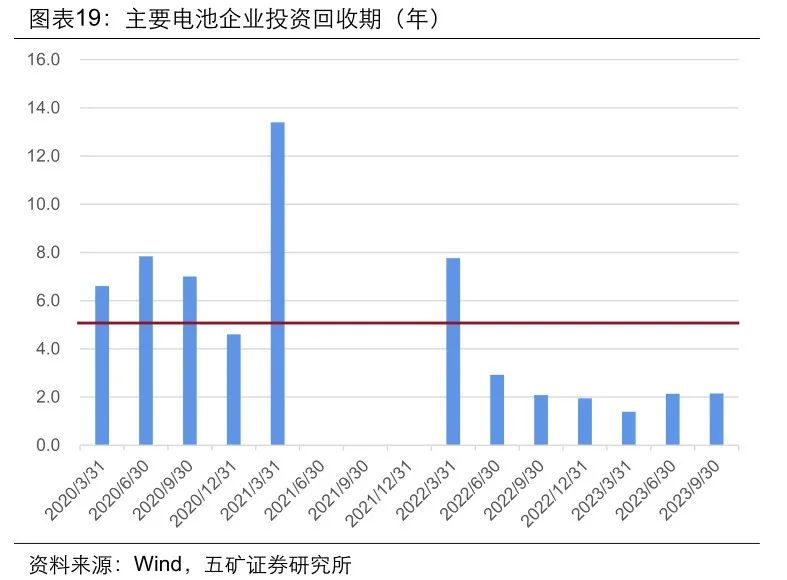

历史数据来看,电池产能平均投资回收期约5~6年

ROIC角度,电池产能投资回收期大概5~6年:我们选取主要电池企业的ROIC的倒数作为电池企业投资回收期,平均电池产能回收年限在5年;同时根据测算,电池环节单W净利的均值在0.032元/W,按照主流电池目前1.5~2亿元/GW的投资测算,回收期也在5~6年。

单瓦净利角度:电池厂商希望尽可能多的延长电池寿命,从而扩大固有资产盈利水平。另一方面,期待通过新技术弯道超车的企业会积极投产新电池产能,从而压缩原有电池生命周期,导致大部分电池产能生命周期在5~6年。

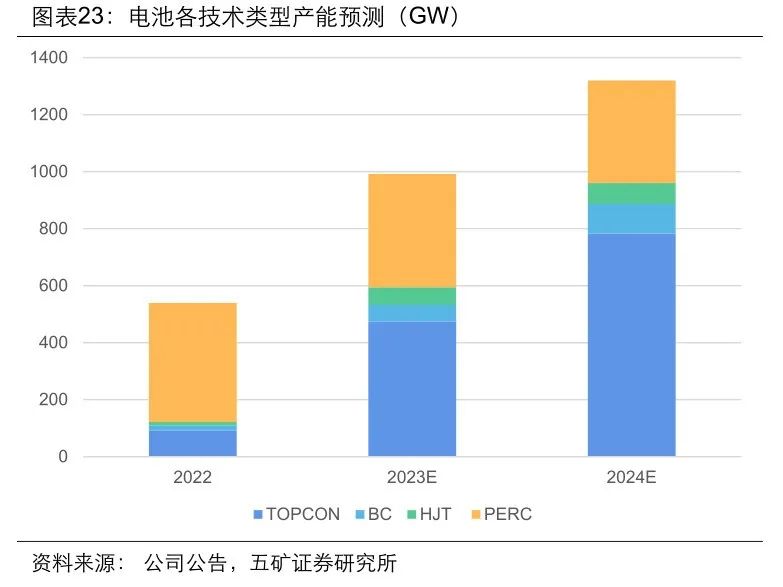

TOPCON电池产能也或将延续5~6年生命周期

未来TOPCON电池生命周期或将依然维持5~6年:其他电池技术在实现降本增效的必要条件后会成为下一代主流电池技术,而引领下一代电池技术的厂商也会是届时具备电池产能缺口的厂商。

由于更替时间较为久远,无法预测厂商的电池产能以及电池自供率的变化,但是我们可以在一定程度上预测电池技术的演进。

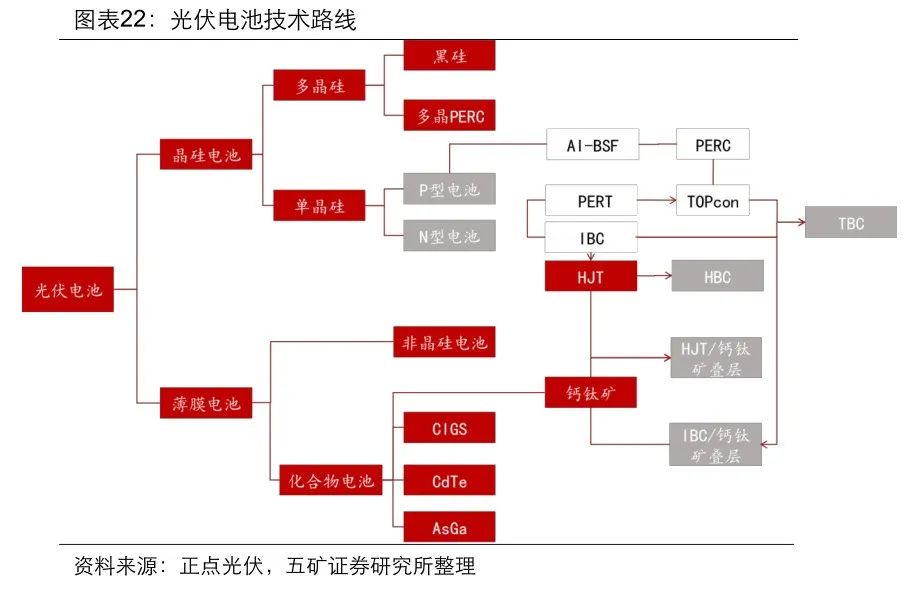

电池技术路线多样,厂商选择较多

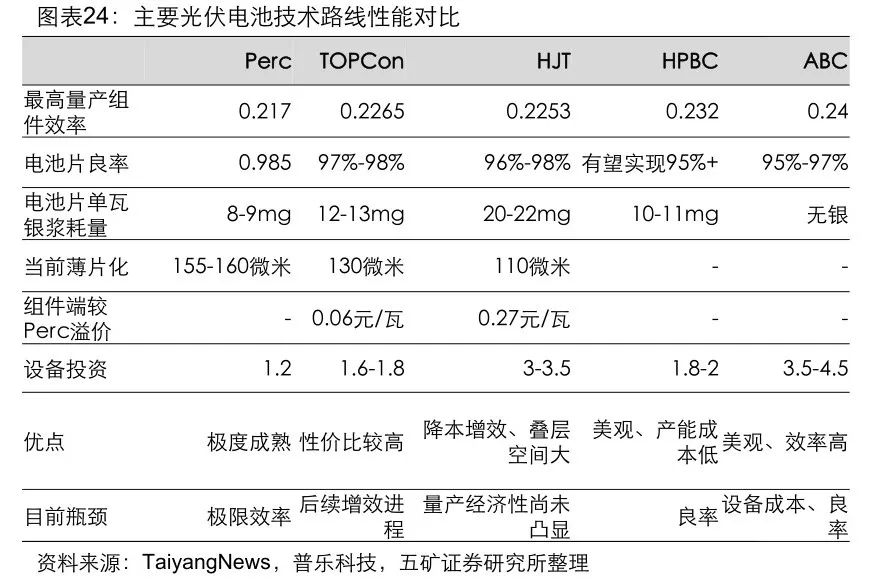

根据主要公司产能扩张计划,我们预计2024年TOPCON产能会继续迅速上升,PERC电池产能因逐步淘汰有所下降,HJT和BC电池产能出现稳定增长,待HJT和BC成本出现明显优化时,再出现下一波技术更替热潮。

这些技术路线中,目前转化效率最高的产品是BC产品,主要针对分布式市场,主打美观高效,头部企业之后也补充了地面电站类产品。其他电池技术在地面电站和分布式市场都可以应用,其中HJT因其较高的转化效率、较短的生产流程以及高双面率,也备受关注。

本文转载自“集邦新能源”微信公众号;作者:蔡紫豪;智通财经编辑:陈筱亦。