本文来自微信公众号“Kevin策略研究”,作者为KevinLIU,原标题为《中金港股:市场短期出现超卖迹象》。

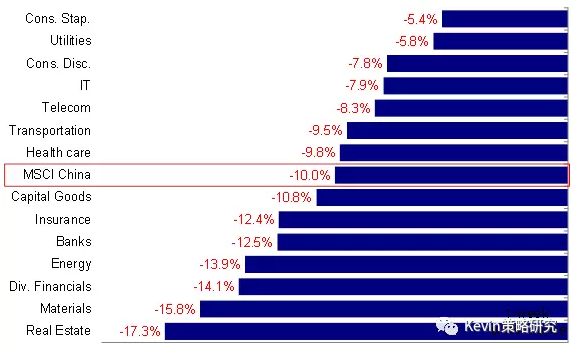

市场走势回顾:受美股剧烈波动、A股在金融去杠杆压力下同样大幅回调、以及临近春节投资者承担风险意愿降低等多重因素影响,上周海外中资股市场出现了2015年8月以来最大的单周跌幅,MSCI中国指数下跌10%左右,而恒生国企指数跌幅更是超过12%。板块方面,年初以来的领涨板块如房地产、原材料、金融等板块跌幅最大,而消费、公用事业、IT和电信服务相比较来看则更具防御性。

市场前景展望:在经历了开年以来的强劲涨势和异常高涨的情绪后,投资者对可能的盘整多少都有所预期,但是上周全球股市如此剧烈的波动依然让大部分投资者感到非常意外。悲观甚至恐慌情绪蔓延。

但是,与美股和甚至A股市场不同的是,我们认为港股大幅下跌的主要是受外部冲击所致,而与其自身基本面基本无关,体现在以下几个方面:

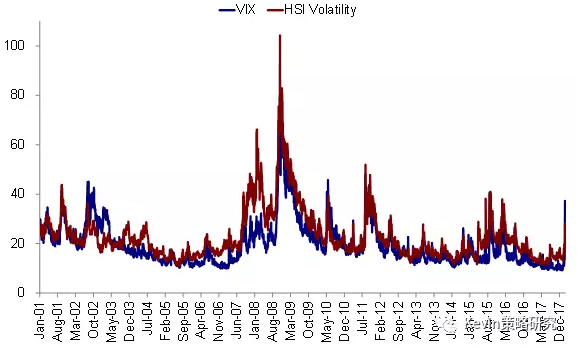

1)首先,港股对海外市场较大的敞口使其更受益受外部因素扰动。由于投资者结构和资金面的相似性,港股市场更容易受到海外市场影响,例如港股市场的波动率与VIX指数走势基本高度一致。

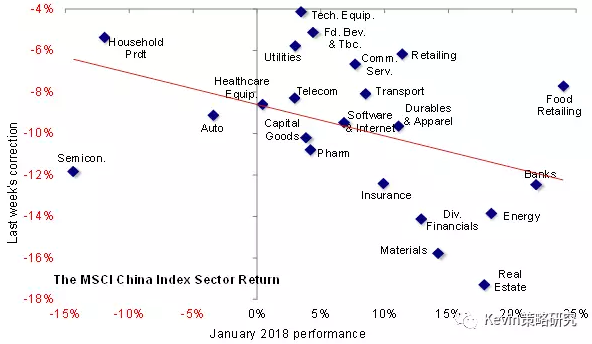

2)其次,上周港股的下跌呈现出明显的获利了结特征,即年初至今涨幅较大的行业上周跌幅也最大,这更多体现了投资者在并未考虑基本面因素情况下的恐慌性抛售行为。

3)第三,南向资金依然流入。尽管市场出现剧烈调整,上周南下资金依然流出、甚至在周一出现港股通开通以来第三大单日流入额,显示了投资者对港股基本面依然抱有信心、以及一定程度上的抄底意愿。

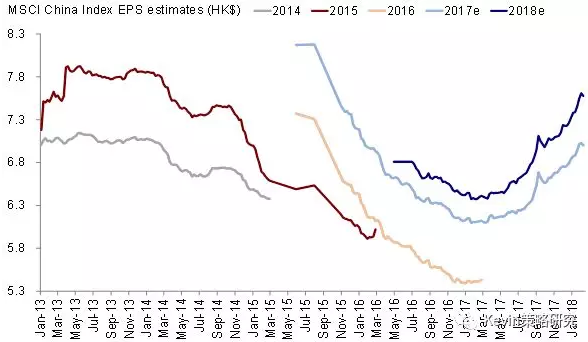

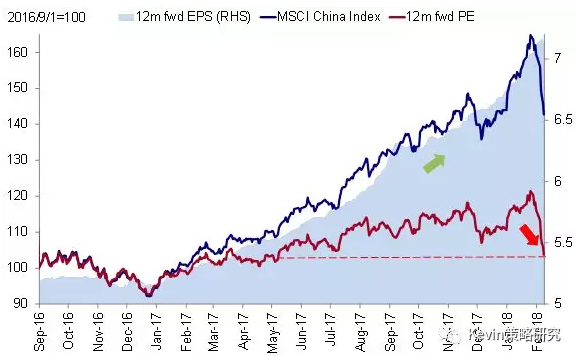

4)第四,盈利依然处于上行区间。盈利并未出现恶化迹象,市场一致盈利预期仍处于上行区间。

诚然,在经历如此大幅度的波动之后,市场可能需要一段时间来缓解恐慌情绪、消化波动、并调整仓位;同时,随着春节临近,投资者风险偏好和南向资金可能趋于疲弱。不过,中期而言,考虑中国稳健的经济增长势头和企业盈利前景,我们认为此次回调更多是市场重估过程中的波折,而并非意味着趋势的反转。实际上,此次调整使得港股市场处于更有吸引力的位置,待情绪企稳后或存在更大的反弹空间。

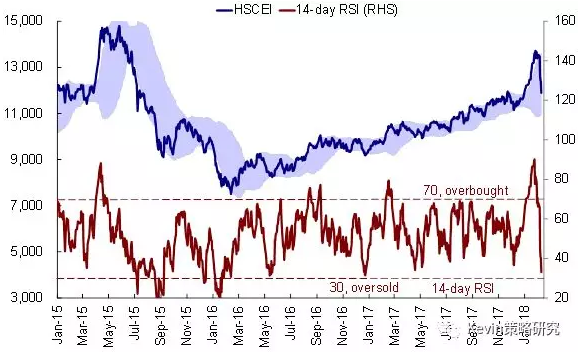

具体来看,首先,经历近期回调之后,港股市场迅速从此前的超买区间进入超卖区间(以14天RSI指标衡量)。

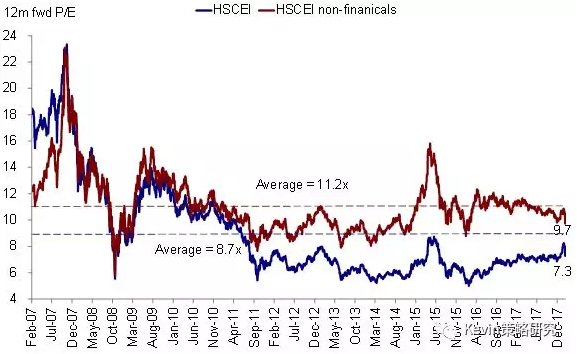

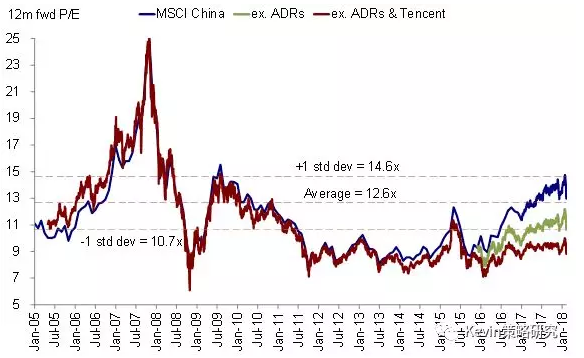

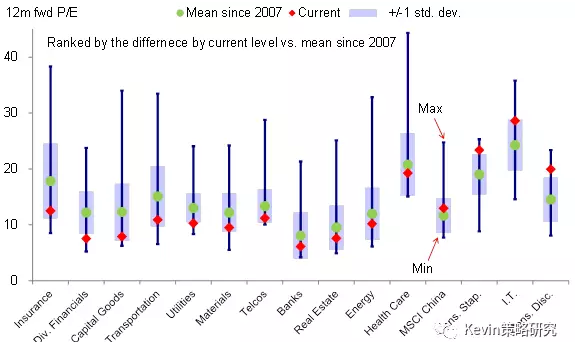

其次,估值水平进一步回落。此次调整后,原本就不是太贵的估值变得更具吸引力。据FactSet数据显示,恒生国企指数交易于7.3倍动态市盈率,低于8.7倍的历史均值;而MSCI中国指数(扣除中概股)交易于10.7倍动态市盈率,也明显远低于11.5倍的平均水平。

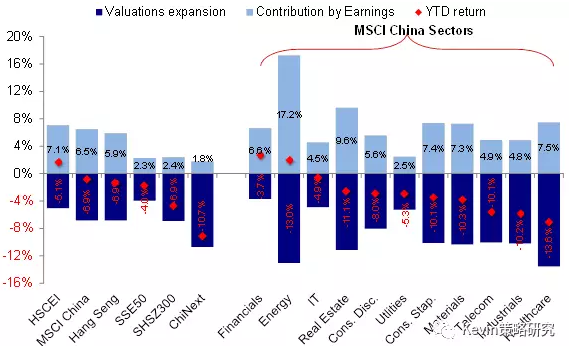

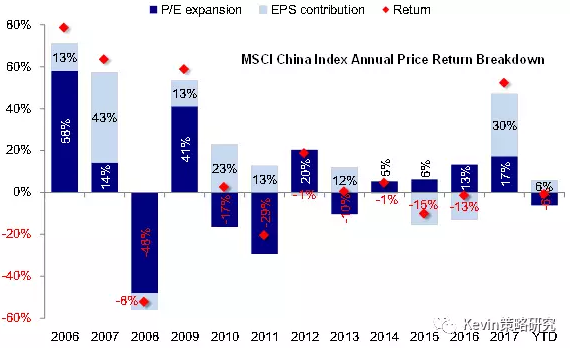

第三,盈利已经成为市场表现的唯一驱动力,估值反而拖累。盈利一致预期上调是指数和行业上涨的主要原因,而估值的大幅回调使其已经成为显著拖累。

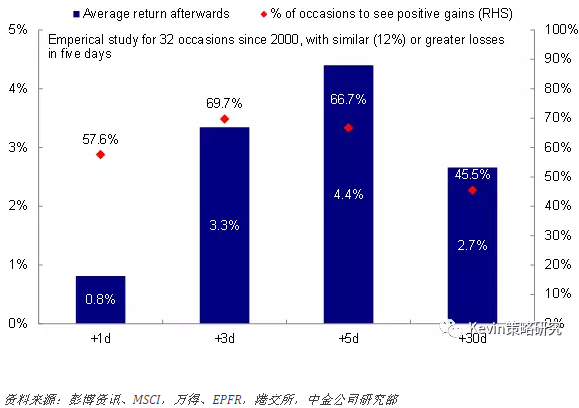

第四,历史经验显示大跌之后市场往往能够实现正收益。过去5个交易日恒生国企指数下跌超过12%,下跌幅度自2000年以来排第33;数据显示大跌之后市场平均而言有超过50%的机率实现正收益。

第五,春节之后存在潜在利好催化剂。实证经验显示,春节之后港股市场通常有不错的表现,主要因为工业生产活动重新恢复,同时两会期间有望推出一些利好政策,以及南向资金节后的重启。此外,2017年年报业绩披露将于三月中下旬进入高峰期,预计稳健甚至超预期的业绩同样将支撑市场表现。

对于有意愿逢低吸纳的投资者,我们筛选了近期跌幅较大的高质量个股供投资者参考。我们的筛选标准包括:1)市值大于10亿美元,日均交易额超过1000万美元;2)净负债比例低于100%;3)过去一周的跌幅超过10%;4)2018年市盈率低于15倍,2018年市净率低于1.5倍;5)盈利和收入有望实现高速增长,甚至一致预期上调。

投资建议:短期来看,我们认为保守的投资者可以通过防御性标的对冲潜在市场波动和持续震荡,积极的投资者可以买入部分已经超卖的高质量个股。

中期来看,我们维持2018年策略的观点,建议投资者关注以下三个主要方向:1)大金融板块(银行与保险):盈利增速改善,估值低于历史均值和A股,而且直接受益于海外资金的潜在回流;2)医疗保健与大消费板块:城镇化和扶贫政策长期受益标的;3)石油天然气板块:表现落后但有望出现反转、并受益于高位油价。

流动性与市场情绪:尽管市场出现回调,但是上周南向资金继续流入,周一出现港股通开通以来第三大单日流入额,虽然上周后期开始出现资金流出。整体来看,日均流入额由上上周的41亿港元下降至30亿港元。此外,受全球股市震荡影响,海外资金继连续7周流入之后上周流出2.2亿美元(扣除中国内地和香港基金)。

重点关注事件:1)2月11日公布的1月份中国货币和信贷数据;2)美股和海外市场表现;3)上市公司盈利预告。

MSCI中国上周大跌10%:

上周的下跌呈现出非常明显的获利了结特征,即年初涨的多的跌幅最大。

盈利并未出现恶化迹象,市场一致盈利预期仍处于上行区间。

由于投资者结构和资金面的相似性,港股市场更容易受到海外市场影响,例如港股市场的波动率与VIX指数走势基本高度一致。

经历近期回调之后,港股市场迅速从此前的超买区间进入超卖区间(以14天RSI指标衡量)。

据FactSet数据显示,恒生国企指数交易于7.3倍动态市盈率,低于8.7倍的历史均值。

MSCI中国指数(扣除中概股)交易于10.7倍动态市盈率,也明显远低于11.5倍的平均水平。

多数板块的估值都已经再度降至历史区间的下沿。

盈利已经成为市场表现的唯一驱动力,估值反而拖累。

年初以来盈利一致预期上调是指数上涨的主要原因。

此轮回调中估值大幅收缩,而盈利依然稳健。

过去5个交易日恒生国企指数下跌超过12%,下跌幅度自2000年以来排第33。

数据显示大跌之后市场平均而言有超过50%的机率实现正收益。