智通财经APP注意到,由于担心未来几天和几个月美国国债收益率会走高,债券交易商本周下半周的风险事件安排得很紧。

这就是本周迄今美国公债期权的走势。在周三美国公债再融资公告和美联储宣布利率决定之前,支付高额溢价的大量需求在债市蔓延。风险还不止于此,因为本周五还将公布1月份的就业报告。

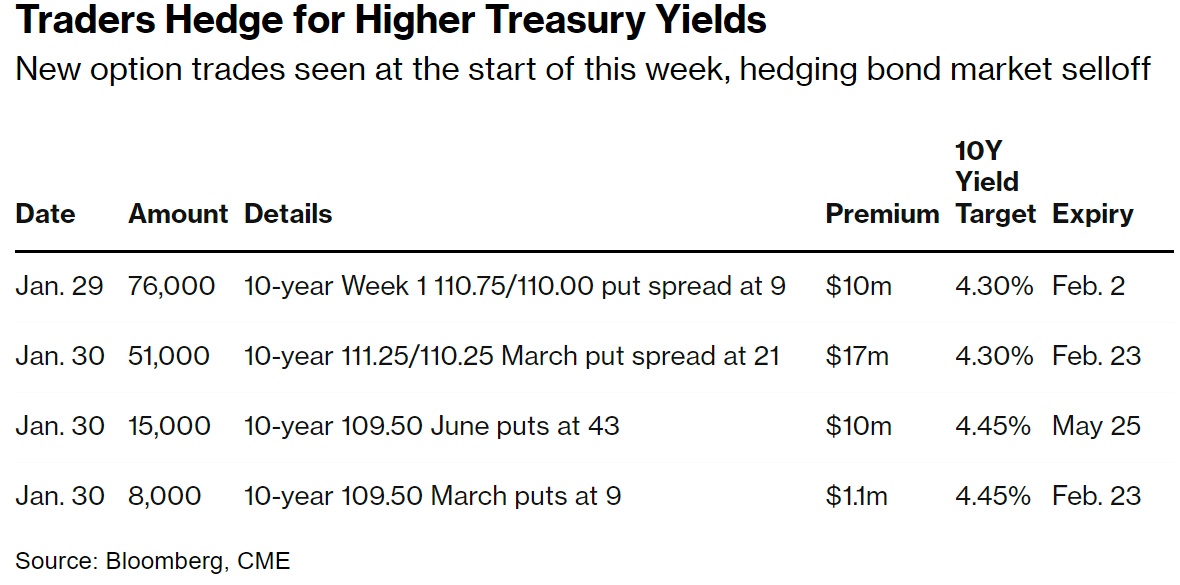

周一和周二的突出资金流入严重偏向美国国债看跌期权,目标是10年期国债收益率升至4.45%的高位。其中有一种投资似乎极度看空,其目标是10年期国债收益率在周五收盘时升至4.3%。以下是本周未偿还资金的汇总:

交易员对冲美国国债收益率上升

看跌对冲的增加与美国国债市场潜在多头的背景相吻合,因为近期期货未平仓合约的模式显示出对逢低买入的兴趣,而且随着10年期国债收益率突破4.15%的区域,出现了新的风险。

在前段时间,SOFR交易员在周三的政策声明之前一直在减持鸽派对冲,在周二美国就业岗位数据公布后出现价格变化后,3月份降息25个基点的几率目前在35%左右。

与此同时,在现货市场,摩根大通Treasury的最新调查显示,截至1月29日的一周,客户多头仓位上升,从高位的中性仓位转移。

以下是整个市场的最新仓位:

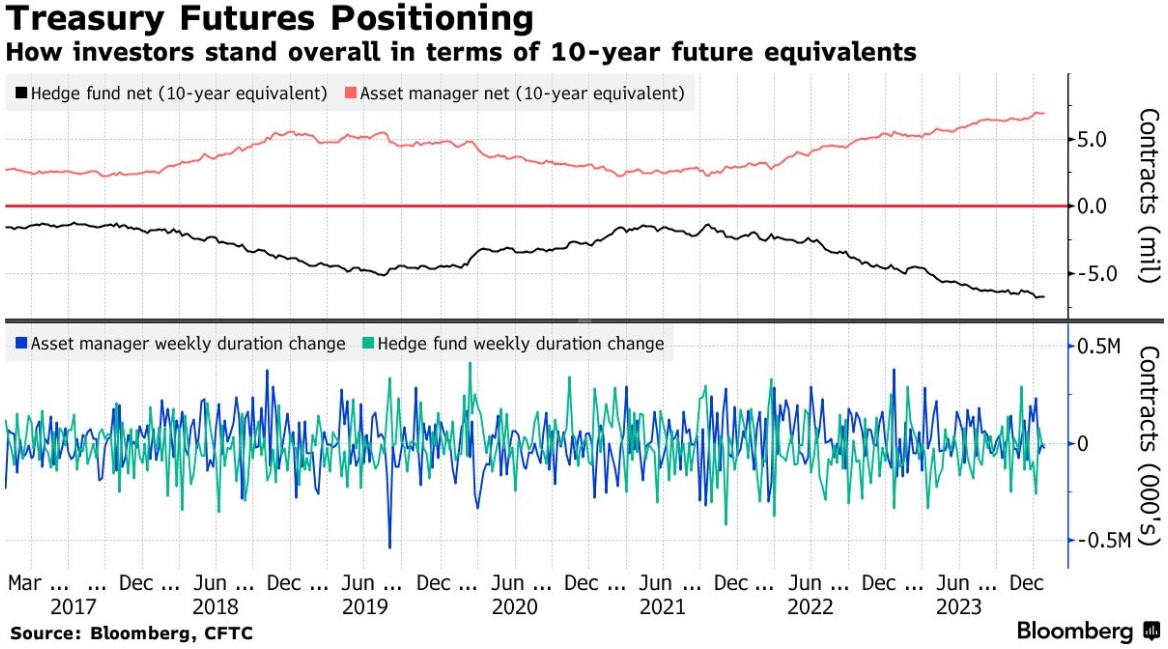

对冲基金增加SOFR多头

美国商品期货交易委员会(CFTC)截至1月23日当周的数据显示,SOFR期货综合体的仓位仍然存在严重分歧,对冲基金增加了净多头头寸,而资产管理公司增加了净空头头寸。杠杆化的SOFR净多头头寸每一个基点的风险增加约310万美元,而头寸的变化在曲线之外基本没有变化。本周整体久期变化显示,资产管理公司在净多头仓位上加仓2.7万个10年期期货等价物,对冲基金在净空头仓位上加仓1.15万个10年期期货等价物。

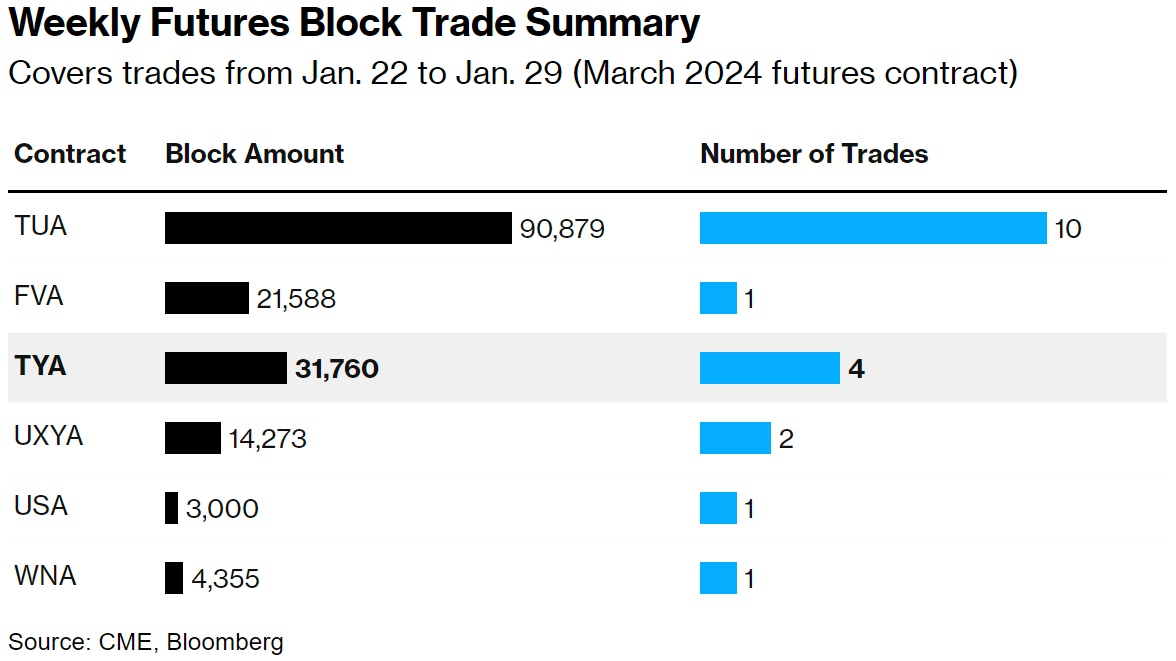

大宗交易活跃

大宗交易继续活跃,过去一周对2年期国债期货的需求显著。周一的行动包括两笔大额2年期大宗交易,每基点风险总计85万美元,未平仓合约似乎表明是空头回补。

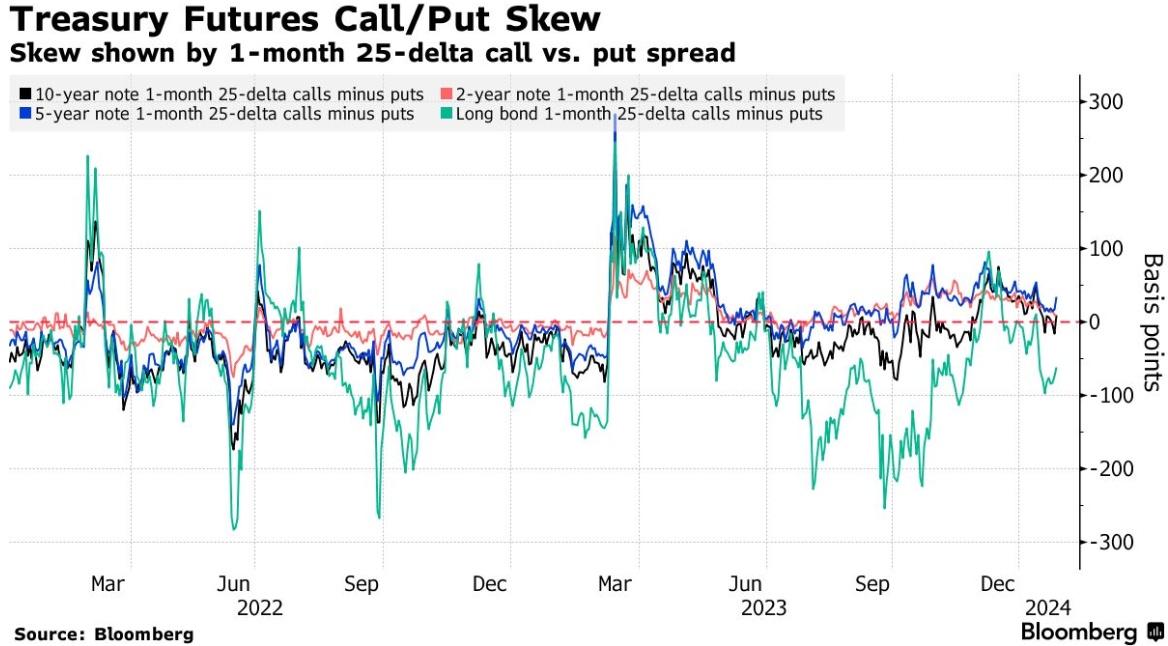

倾斜有利于长期抛售

由于交易商继续支付较高的溢价,以对冲长期公债的抛盘,最近长端期权偏向看跌期权的趋势在过去一周保持不变。部分长期债券看跌期权溢价可能部分开始反映出长期债券期货合约可能出现交割成本最低的转变,并针对这种情况进行对冲。

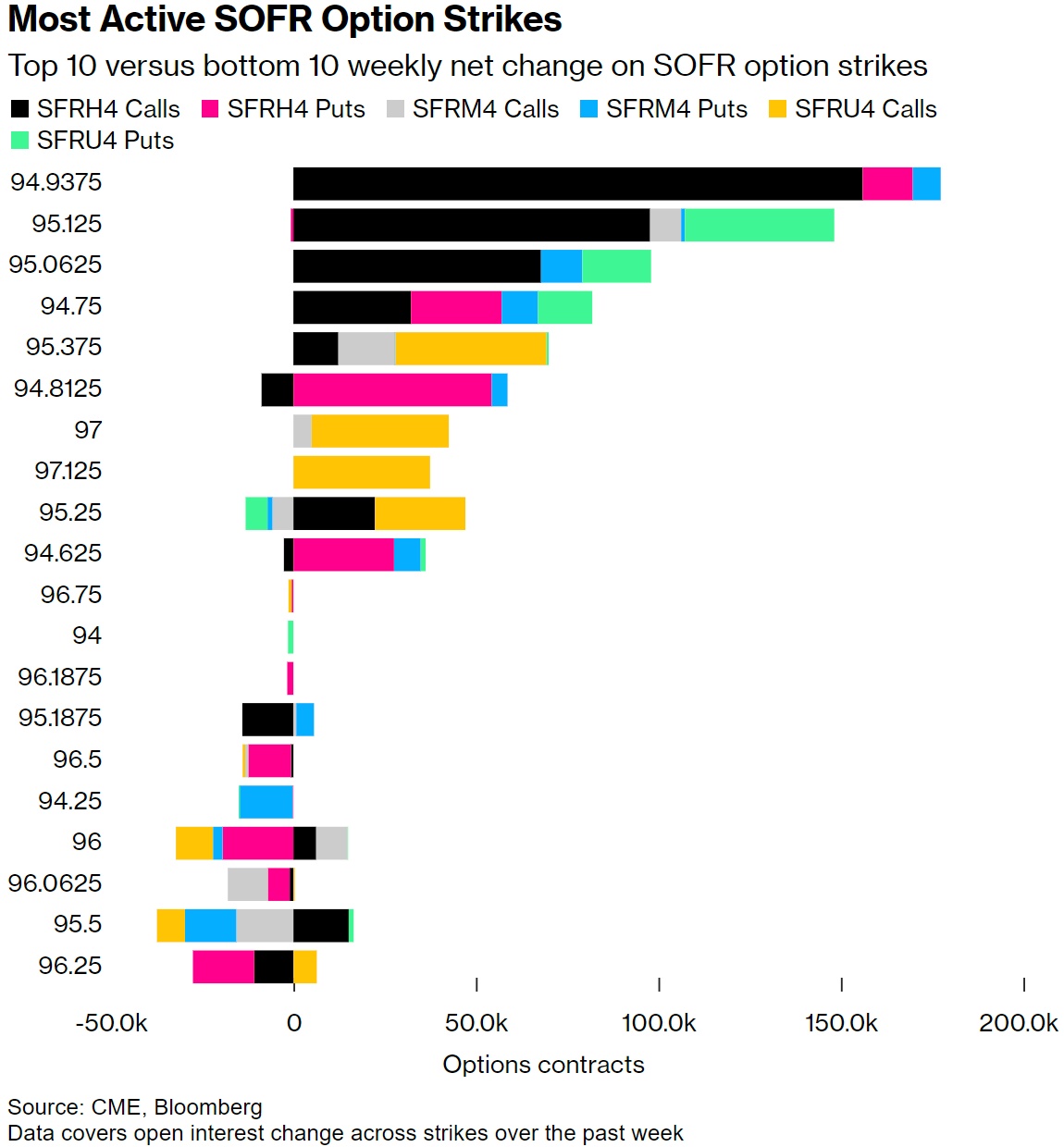

3月SOFR看涨期权

过去一周的期权活动见证了SOFR 3月24日94.9375看涨期权的风险激增,该看涨期权领涨了本周的未平仓合约涨幅。

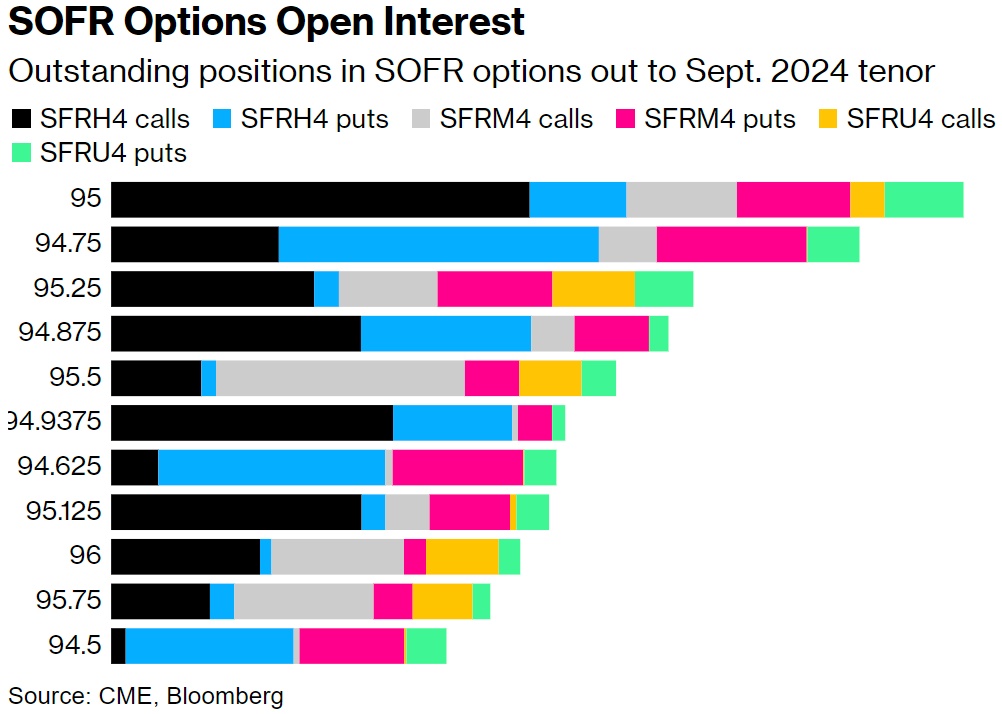

SOFR选项热图

总体而言,截至9月24日的未平仓期权SOFR继续显示,95.00是最受欢迎的行权点,那里有大量的3月24日看涨期权敞口。