随着基金四季报披露接近完成,市场普遍关注基金的调仓动向。公募基金仓位有何变动?各行业配置情况如何?红利低波行业持仓如何?重仓个股有何变化?港股配置如何?内外资有哪些分歧与共识?我们梳理出市场较为关注的关于基金四季报配置的七大看点,供投资者参考。

看点一:整体仓位逆势上行

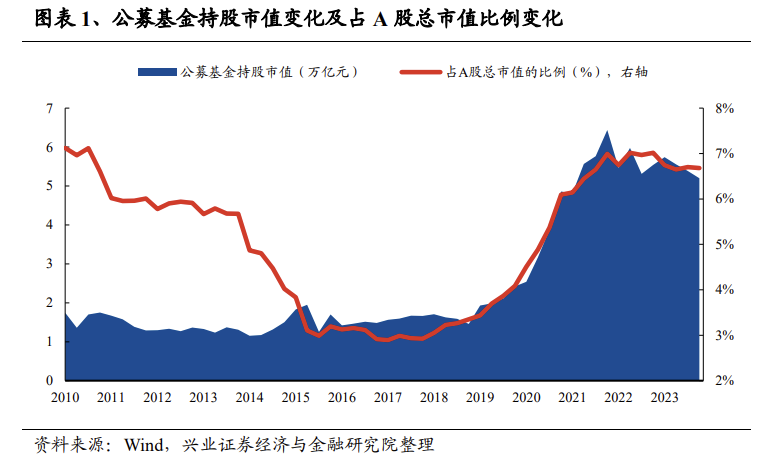

公募基金持股市值回落,占A股总市值比例小幅回落,对A股的定价权有所减弱。截至2023Q4,全市场所有公募基金持有A 股的市值为5.20万亿元,较上一季度减少3.56%。公募基金持股占A股总市值的比例由2023Q3的6.70%小幅回落0.02pct至 6.68%,处于2010年以来的81.8%的分位数水平。

为了更加准确地捕捉公募基金股票资产配置的特征,后文关于基金仓位、股票行业和重仓股的分析样本均基于主动偏股型基金(普通股票型+偏股混合型+灵活配置型),截止时间为2024年1月22日12:40(披露率为100%)。

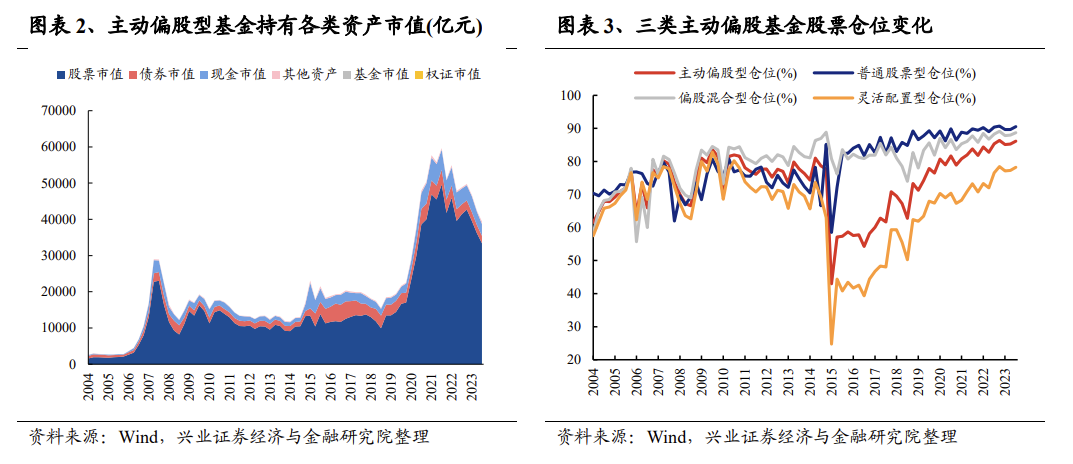

四季度主动偏股基金仓位逆势上升0.87pct,处于2004Q2以来第二高的水平,仅次于2023Q1。2023年第四季度,上证指数、沪深300、创业板指分别下跌4.36%、7.00%、5.62%,市场震荡下跌叠加基金新发偏冷导致主动偏股基金规模回落,2023Q4主动偏股型基金资产净值规模为3.88万亿元、环比减少8.37%,持股市值为3.34万亿元、环比减少7.42%。股票仓位方面,主动偏股基金仓位逆势上升0.87pct至86.10%,处于2004Q2以来第二高的水平,仅次于2023Q1。其中,普通股票型由89.64%上行0.88pct至90.52%,偏股混合型上行0.79pct至88.74%,灵活配置型上行0.97pct至78.25%。尽管四季度市场震荡下跌、情绪较为脆弱,但公募基金仓位逆势提升,其中灵活配置型基金调升仓位较为显著。

看点二:布局电子、红利、医药、出口链

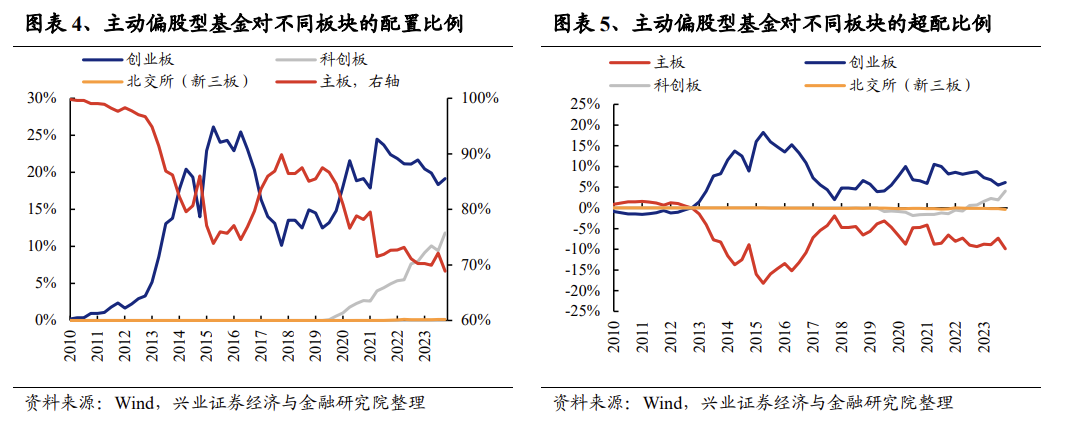

板块层面,主板仓位再度显著回落,双创仓位上升

1)主板的配置比例为68.87%,较2023Q3回落3.24个百分点,在23Q3回升后再度延续回落趋势,低配比例由-7.29%扩大至-9.85%。

2)创业板的配置比例为19.17%,较2023Q3提升0.84个百分点,继续超配创业板,且超配比例由5.51%增加至6.17%。

3)科创板的配置比例为11.82%,较2023Q3提升2.39个百分点,继续超配科创板,且超配比例由1.94%增加至4.06%。

4)北交所的配置比例为0.14%,较2023Q3小幅提升0.01个百分点,继续低配北交所,低配比例由-0.16%扩大至-0.38%。由于北交所公司较难进入基金前十大重仓,真实比例或高于重仓数据所反映。

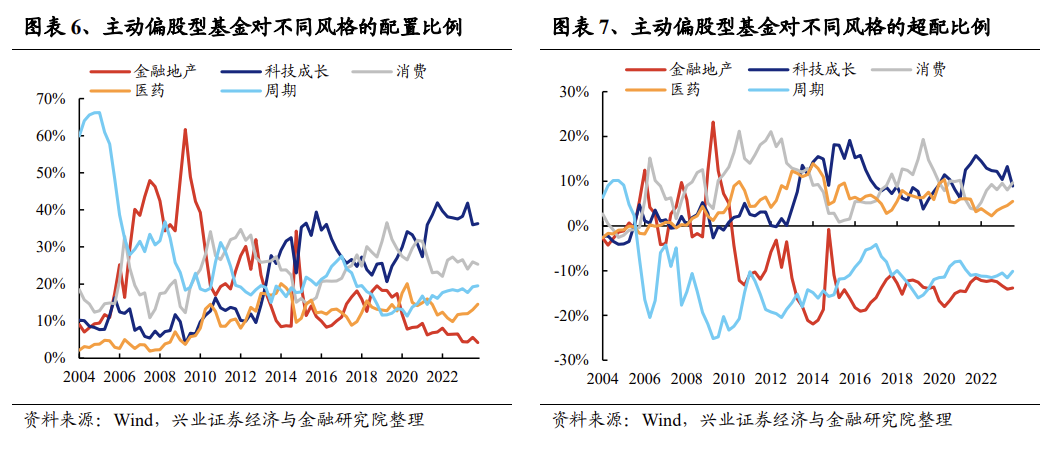

风格层面,加仓医药,小幅减持金融地产、消费

2023Q4,主动偏股型基金加仓医药,小幅加仓科技成长与周期,减持金融地产、消费。主动偏股型基金对科技成长、消费、周期、医药和金融地产的配置比例分别36.26%、25.32%、19.53%、14.59%和4.22%,较上一个季度的变化分别为0.32pct、-0.70pct、0.24pct、1.52pct和-1.40pct。此外,主动偏股型基金对科技成长、消费、周期、医药和金融地产的超配比例分别为8.91%、9.21%、-9.98%、6.66%和-14.75%,较上一个季度的变化分别为0.00pct、-0.52pct、0.21pct、1.18pct和-0.88pct。

行业配置层面,布局电子、医药、出口链、红利

四季度市场风格轮动加快,行业配置的线索如下:1)科技成长板块:一二季度显著加仓并在三季度减仓后,TMT板块在四季度仓位变化呈现一定分化,电子显著加仓,但减持通信、计算机、传媒板块;2)高股息板块中增持公用事业、煤炭、家电,减持银行、石油石化、交通运输;3)公募基金连续五个季度加仓医药生物板块,医药生物板块四季度晋升为公募第一大重仓;4)受益于出口改善预期的机械与家电板块的仓位提升。

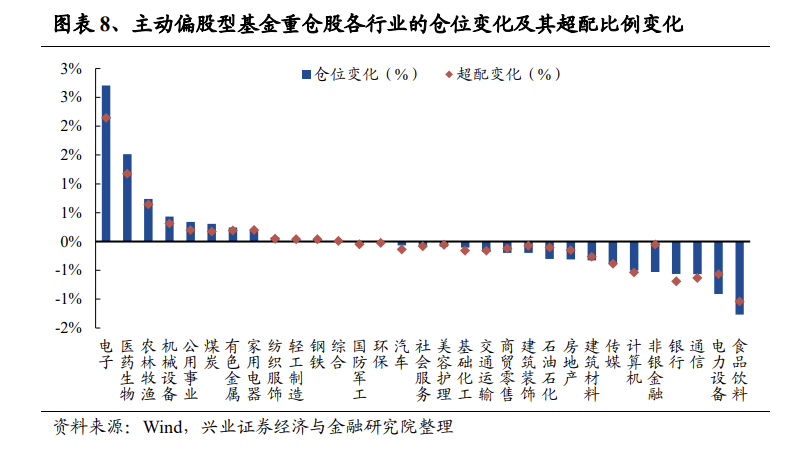

从一级行业仓位变动来看,主动偏股型基金大幅加仓电子、医药生物、农林牧渔。2023Q4主动偏股型基金加仓较多的行业是电子、医药生物、农林牧渔、机械设备、公用事业,加仓比例分别为2.70pct、1.52pct、0.74pct、0.43pct、0.34pct。2023Q4主动偏股型基金减仓较多的行业是食品饮料、电力设备、通信、银行、非银金融,减仓比例分别为-1.27pct、 -0.91pct、 -0.57pct、 -0.56pct、 -0.53pct。

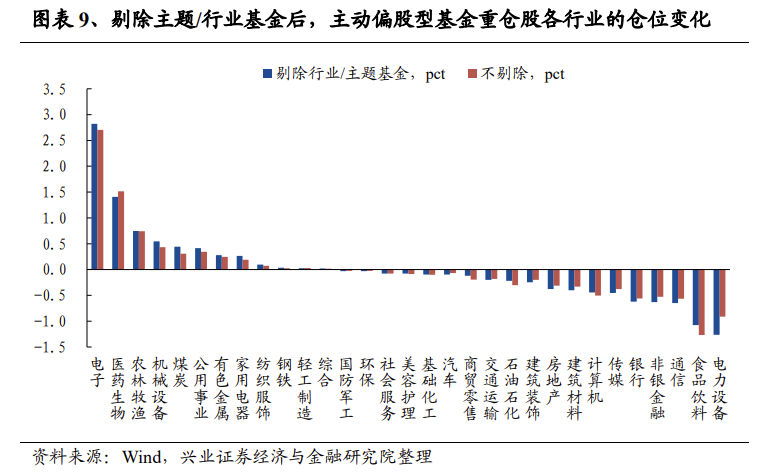

剔除主题/行业基金后,公募仍然以加仓电子、医药生物、农林牧渔板块为主,但电力设备仓位下滑幅度更为显著。将新能源/医药/消费/TMT主题或行业基金剔除后,23Q4主动偏股型基金加仓较多的行业是电子、医药生物、农林牧渔、机械设备、煤炭,加仓比例分别为2.82pct、1.41pct、0.75pct、0.55pct、0.44pct。剔除主题或行业基金后,2023Q4主动偏股型基金减仓较多的行业是电力设备、食品饮料、通信、非银金融、银行,减仓比例分别为-1.26pct、 -1.08pct、 -0.65pct、 -0.63pct、 -0.62pct。 对比全口径来看,剔除行业/主题基金后,公募对医药生物仓位提升幅度更大,对电力设备、通信、非银金融仓位的减持更加显著。

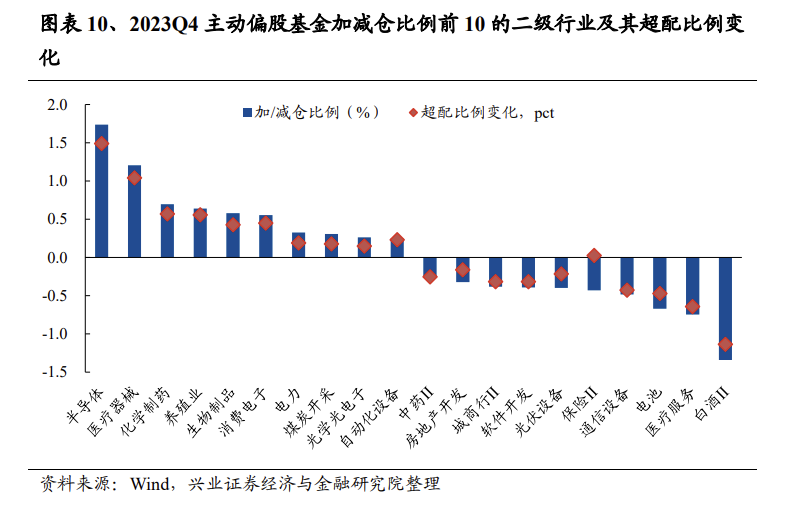

从二级行业仓位变动来看,2023Q4主动偏股型基金加仓较多的二级行业是半导体、医疗器械、化学制药、养殖业、生物制品,加仓比例分别为1.74pct、 1.20pct、 0.70pct、 0.64pct、 0.58pct。2023Q4主动偏股型基金减仓较多的二级行业是白酒Ⅱ、医疗服务、电池、通信设备、保险Ⅱ,减仓比例分别为-1.34pct、 -0.75pct、 -0.67pct、 -0.48pct、 -0.43pct。

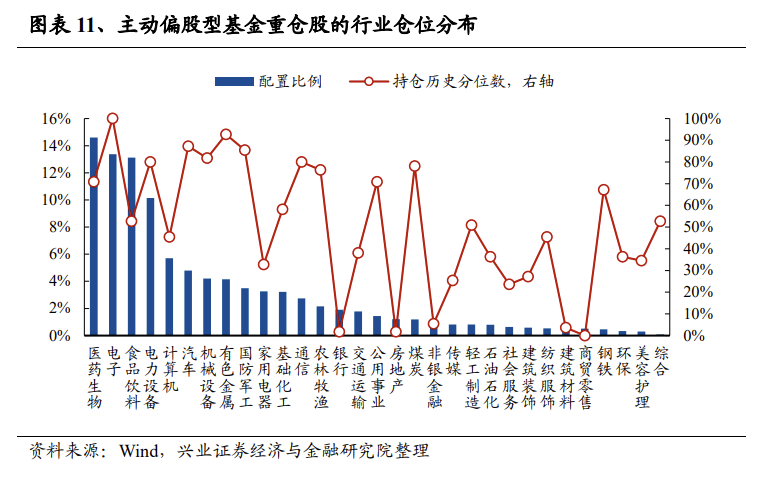

从一级行业绝对仓位来看,前五大重仓行业较上一季度维持不变,但内部变化显著,医药生物新晋成为公募第一大重仓,电子从第四大重仓提升至第二大重仓,食品饮料、电力设备排名回落。主动偏股型基金仓位前五的行业分别是医药生物、电子、食品饮料、电力设备、计算机,配置比例分别为14.59%、13.37%、13.12%、10.14%、5.71%。仓位后五的行业分别是综合、美容护理、环保、钢铁和商贸零售,配置比例分别为0.08%、0.29%、0.34%、0.46%、0.51%。从持仓历史分位数来看,电子、有色金属、汽车、国防军工、机械设备仓位处于历史较高的水平,而商贸零售、房地产、银行的仓位处于历史极低水平,此外,电力设备和医药生物的持仓分位数处于中等偏高的水平。

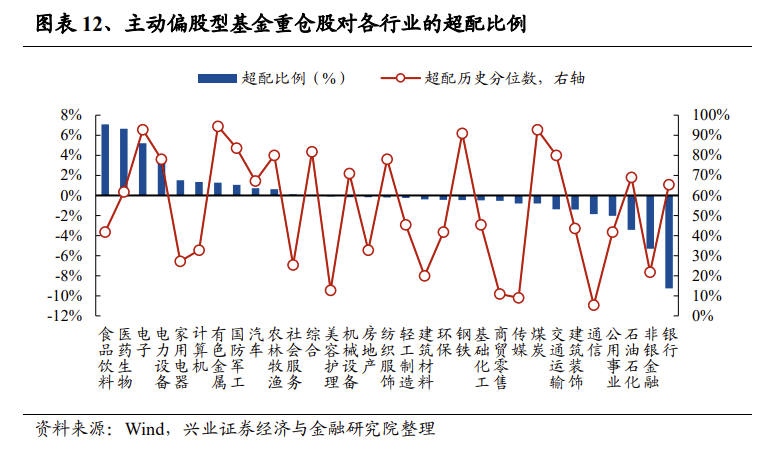

从一级行业超配比例来看,主动偏股型基金超配食品饮料、医药生物和电子。2023Q4主动股票型基金的重仓股超配前五的行业分别是食品饮料、医药生物、电子、电力设备、家用电器,超配比例分别为7.07%、6.66%、5.21%、3.96%、1.52%。超配比例后五的行业分别是银行、非银金融、石油石化、公用事业和通信,低配比例分别是-9.27%、 -5.30%、 -3.42%、 -2.04%、 -1.86%。重仓行业中,电子和电力设备的超配比例的历史分位数较高,家电和食品饮料处于历史较低水平。

从二级行业绝对仓位来看,白酒Ⅱ、半导体、电池的仓位最高。具体来看,主动股票型基金仓位前10的二级行业有白酒Ⅱ、半导体、电池、医疗器械、医疗服务、化学制药、光伏设备、汽车零部件、消费电子、软件开发,配置比例分别为11.50%、7.80%、4.97%、4.01%、3.70%、3.50%、3.38%、3.21%、2.96%和2.88%。

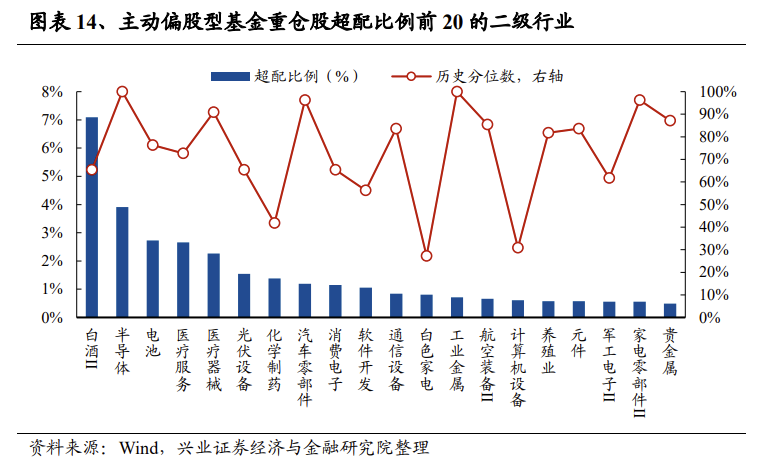

从二级行业超配比例来看,主动偏股型基金主要超配消费和成长板块中的细分行业。具体来看,2023Q4主动股票型基金超配前10的二级行业分别是白酒Ⅱ、半导体、电池、医疗服务、医疗器械、光伏设备、化学制药、汽车零部件、消费电子、软件开发,超配比例分别为7.10%、3.91%、2.73%、2.66%、2.26%、1.55%、1.38%、1.19%、1.15%、1.05%。

看点三:红利仓位并未显著提升

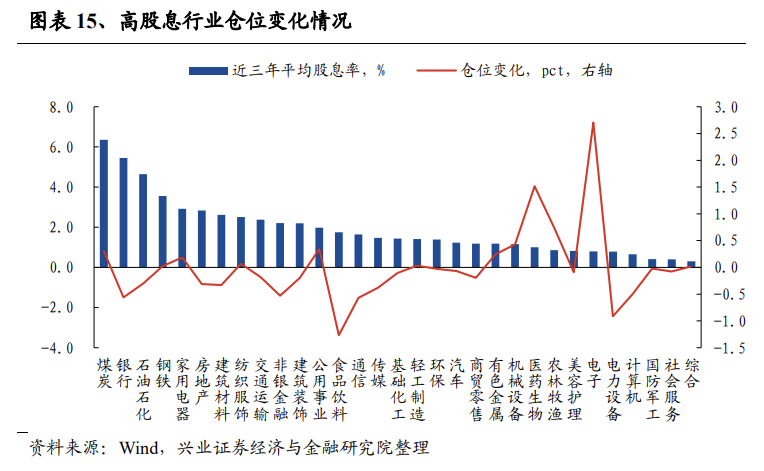

偏股基金四季度并未显著加仓高股息行业,当前红利行业持仓仍在低位。具体来看,过去三年平均股息率前十的行业中,增持煤炭、钢铁、家用电器、纺织服饰行业,仓位分别上升0.31pct、0.02pct、0.19pct、0.07pct;减持银行、石油石化、房地产、建筑材料、交通运输、非银金融行业,仓位分别下降0.56pct、0.30pct、0.31pct、0.33pct、0.18pct、0.53pct。

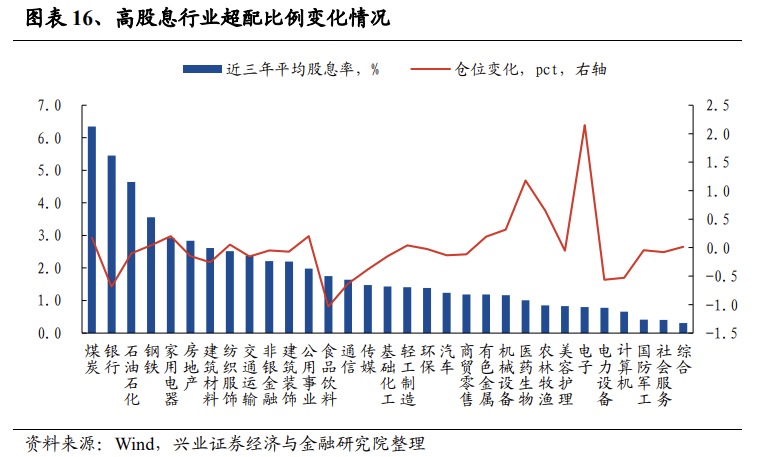

从股息率前十的行业超配比例来看,煤炭、钢铁、家用电器、纺织服饰行业超配比例分别上升0.18pct、0.04pct、0.20pct、0.05pct;银行、石油石化、房地产、建筑材料、交通运输、非银金融行业,仓位分别下降0.69pct、0.10pct、0.15pct、0.26pct、0.16pct、0.05pct。

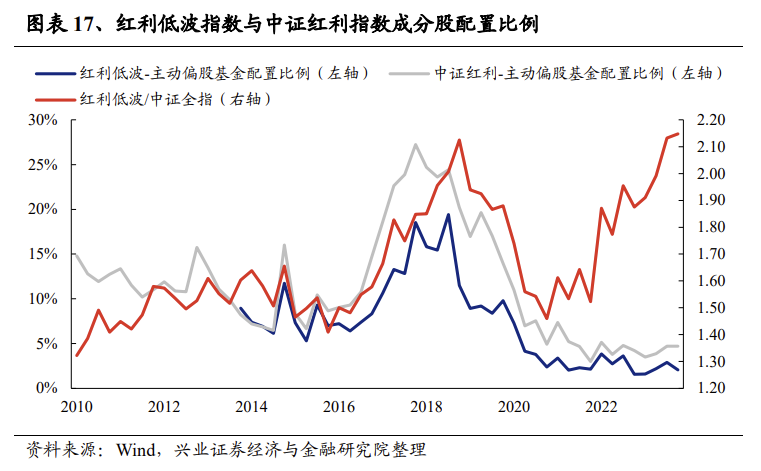

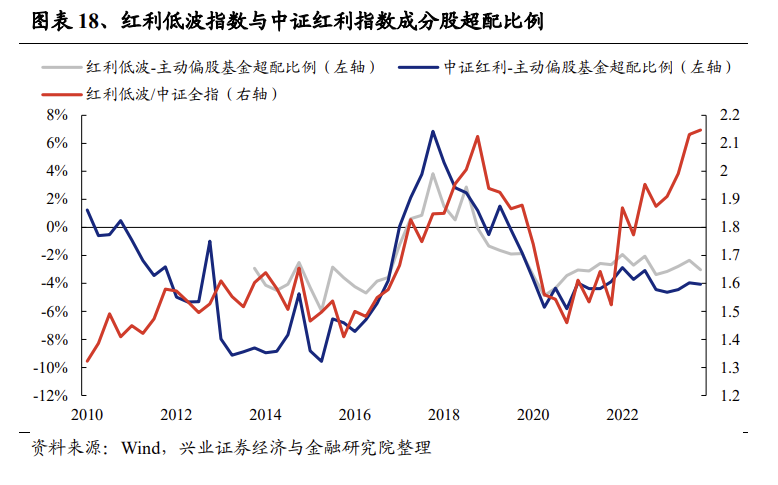

红利低波指数与中证红利指数成分股配置比例下降。偏股基金重仓股中持有红利低波指数与中证红利指数成分股的仓位分别下降0.85pct与0.01pct至2.06%与4.71%。

从超配比例来看,偏股基金重仓股中持有红利低波指数与中证红利指数成分股的超配比例分别下降0.68pct与0.10pct至-3.03%与-4.06%。

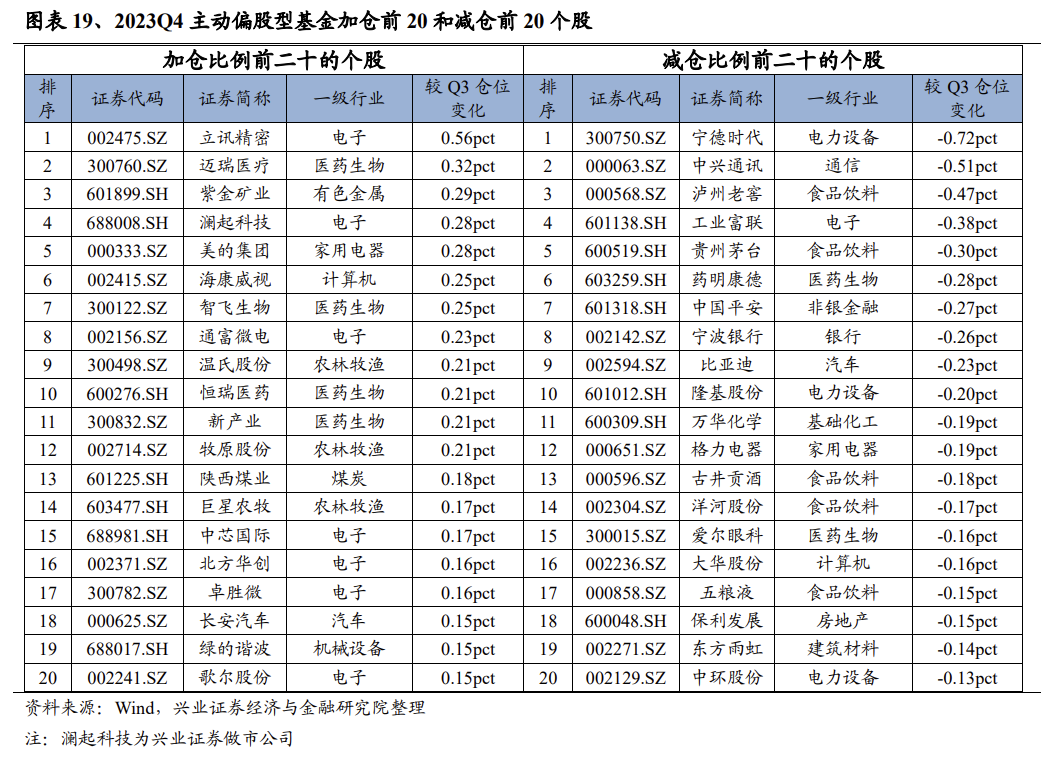

看点四:海康威视和北方华创新晋公募前二十大重仓

2023年四季度,主动偏股型基金加仓比例前5的个股分别是立讯精密、迈瑞医疗、紫金矿业、澜起科技、美的集团,持股比例较上一季度分别增加0.56pct、0.32pct、0.29pct、0.28pct和0.28pct;减仓比例居前5的个股为宁德时代、中兴通讯、泸州老窖、工业富联、贵州茅台,持股比例较上一季度分别减少0.72pct、0.51pct、0.47pct、0.38pct、0.30pct。

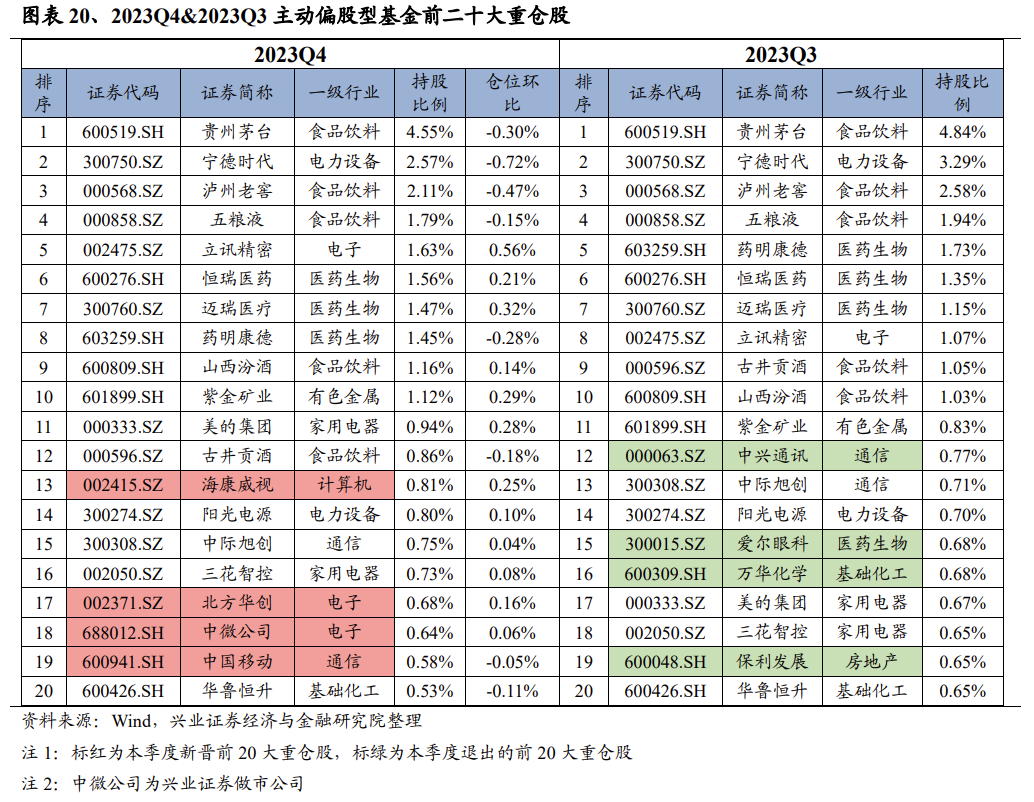

至2023Q4,主动偏股型基金的前十大重仓股分别是贵州茅台、宁德时代、泸州老窖、五粮液、立讯精密、恒瑞医药、迈瑞医疗、药明康德、山西汾酒、紫金矿业,持仓规模占全部重仓股持股市值的比例分别为4.55%、2.57%、2.11%、1.79%、1.63%、1.56%、1.47%、1.45%、1.16%、1.12%。

与上一季度相比,具体有如下变化:

4只TMT股(海康威视、北方华创、中微公司、中国移动)新晋主动偏股型基金持仓的前20名。

1只TMT股(中兴通讯)、1只医药股(爱尔眼科)、1只周期股(万华化学)和1只金融地产股(保利发展)退出主动偏股型基金持仓的前20名。

看点五:个股持仓集中度显著下降,行业集中度上升

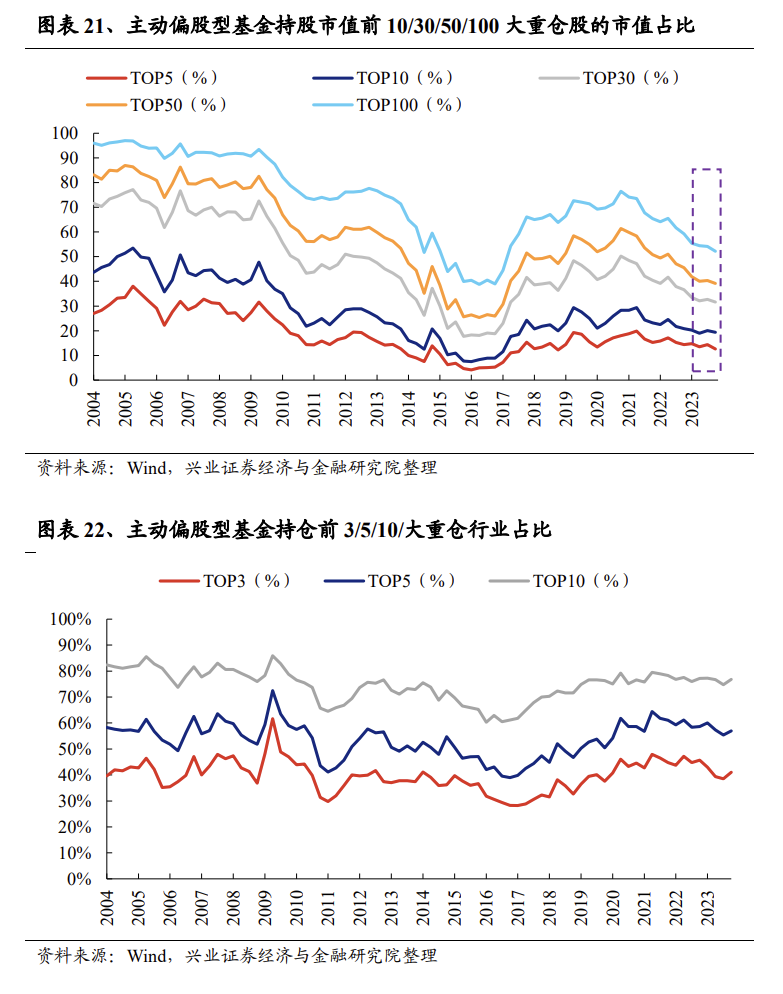

继Q3重仓集中度小幅回升后,Q4主动偏股型基金持仓集中度再度下降。个股视角下,主动偏股型基金持股市值前5/10/30/50的重仓股占全部重仓股持仓市值的比例较上一季度降低1.74pct、0.63pct、1.03pct和1.24pct,前100的重仓股较上一季度减少1.98pct。行业视角下,受益于电子、医药生物等板块仓位提升,行业集中度上升,主动偏股基金前3/5/10大重仓行业持仓占比较上一季度分别上升2.56pct、1.54pct、2.06pct。

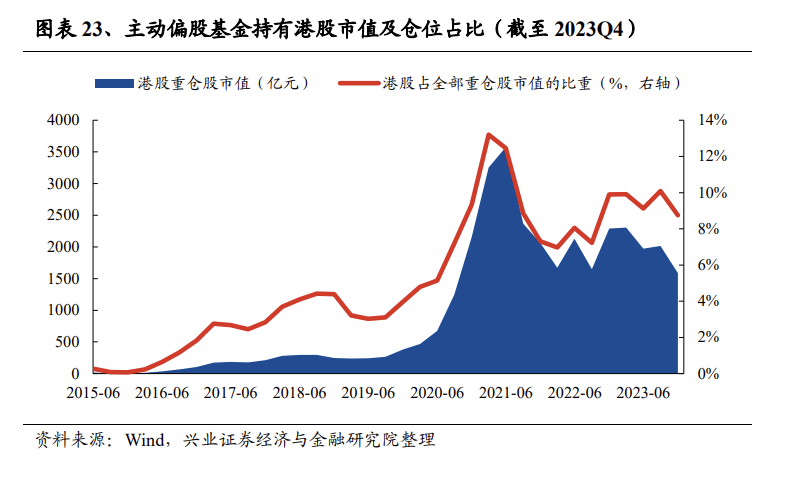

看点六:港股仓位显著回落,北水大幅减仓港股科技行业

2023Q4,主动偏股基金的港股仓位显著回落。尽管2023年四季度美债利率下行,全球流动性转向宽松,但恒生指数下跌4.28%,恒生科技指数下跌3.99%。截至2023Q4,主动型基金持有港股重仓股规模为1587.74亿元,较上季度末下降21.18%,港股仓位由10.09%下降至8.75%。

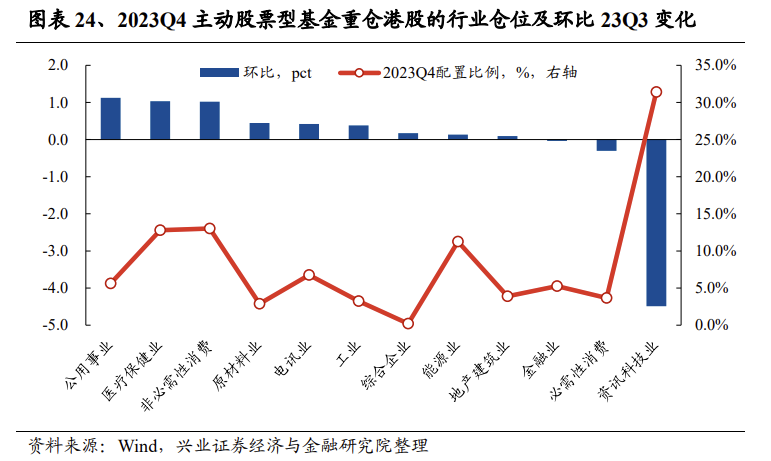

行业方面,公募持有港股公用事业、医疗保健、非必需消费行业仓位环比回升,资讯科技仓位显著回落。重仓股口径下,2023Q4主动偏股型基金加仓较多的行业是公用事业、医疗保健、非必需消费行业,加仓比例分别为1.13pct、1.03pct、1.02pct。2023Q4主动偏股型基金减仓较多的行业是资讯科技、必需性消费和金融行业,减仓比例分别为-4.49pct、-0.30pct、-0.04pct。

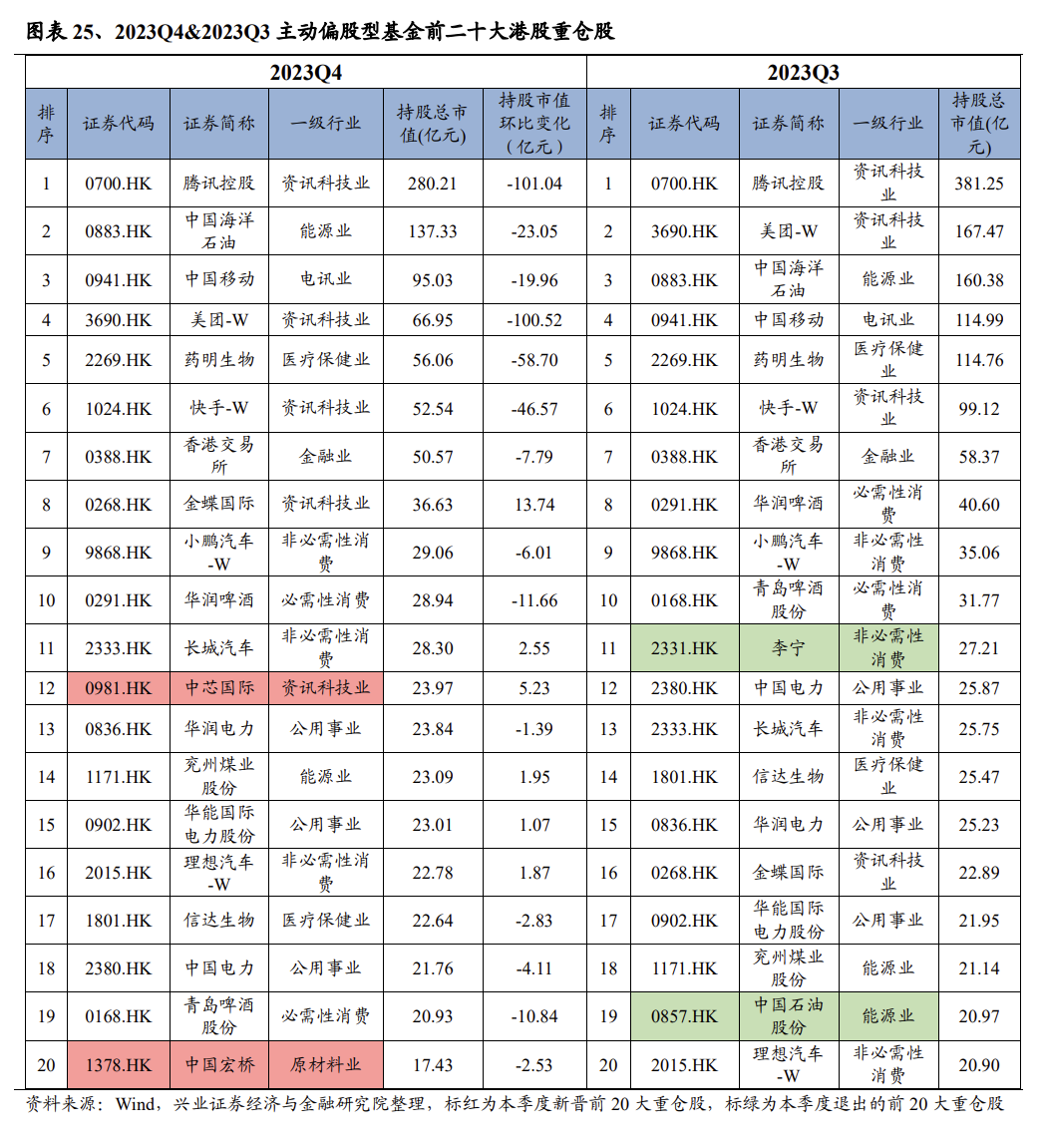

重仓股层面,腾讯维持公募的港股第一大重仓地位。截至2023年四季度末,港股前5大重仓股为腾讯控股、中国海洋石油、中国移动、美团-W和药明生物,持股市值分别为280.21亿元、137.33亿元、95.03亿元、66.95亿元和66.95亿元。与2023Q3相比,港股前20大重仓中,新增中芯国际和中国宏桥。

看点七:公募与外资的共识与分歧

2023Q4随着美债利率见顶回落,外资流出趋势较前期放缓。对比Q4外资与公募超配比例变化,可以发现内外资对于不同行业的分歧与共识。

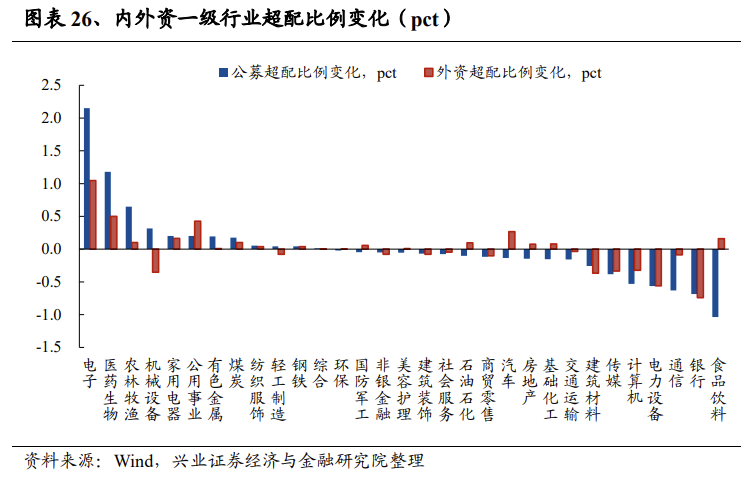

从一级行业角度看:1)公募与外资共同增持的行业为电子、医药、公用事业、家用电器;2)公募与外资共同减持的行业为银行、电力设备、计算机、传媒、建筑材料;3)公募增持但外资减持的行业为机械设备、轻工制造;4)公募减持但外资增持的行业为食品饮料、汽车、房地产、基础化工。

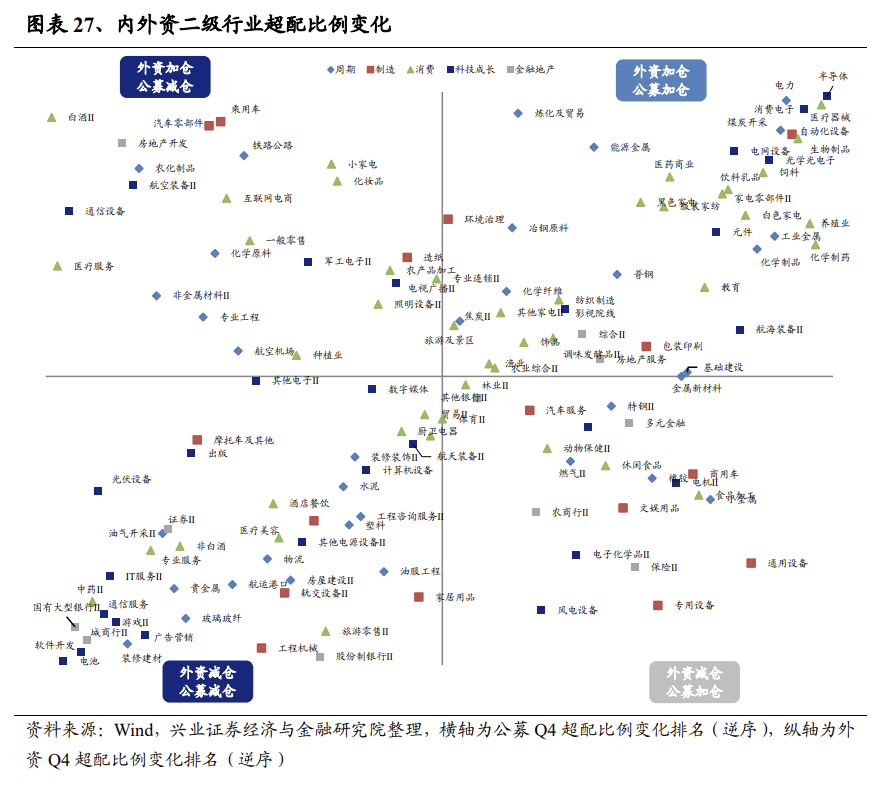

从二级行业角度看,1)公募与外资共同增持的行业为半导体、医疗器械、消费电子、电力、煤炭开采、生物制品等;2)公募与外资共同减持的行业为电池、软件开发、游戏、城商行、国有大型银行、中药等;3)公募增持但外资减持的行业为通用设备、风电设备、商用车;4)公募减持但外资增持的行业为白酒、房地产开发、航空装备、通信设备、医疗服务。

本文转载自“尧望后势”微信公众号,作者:张启尧、程鲁尧、陈恭懿、耿安川;智通财经编辑:汪婕。