美国银行股自2023年10月下旬开启的主升浪被财报季泼了一盆“冷水”。

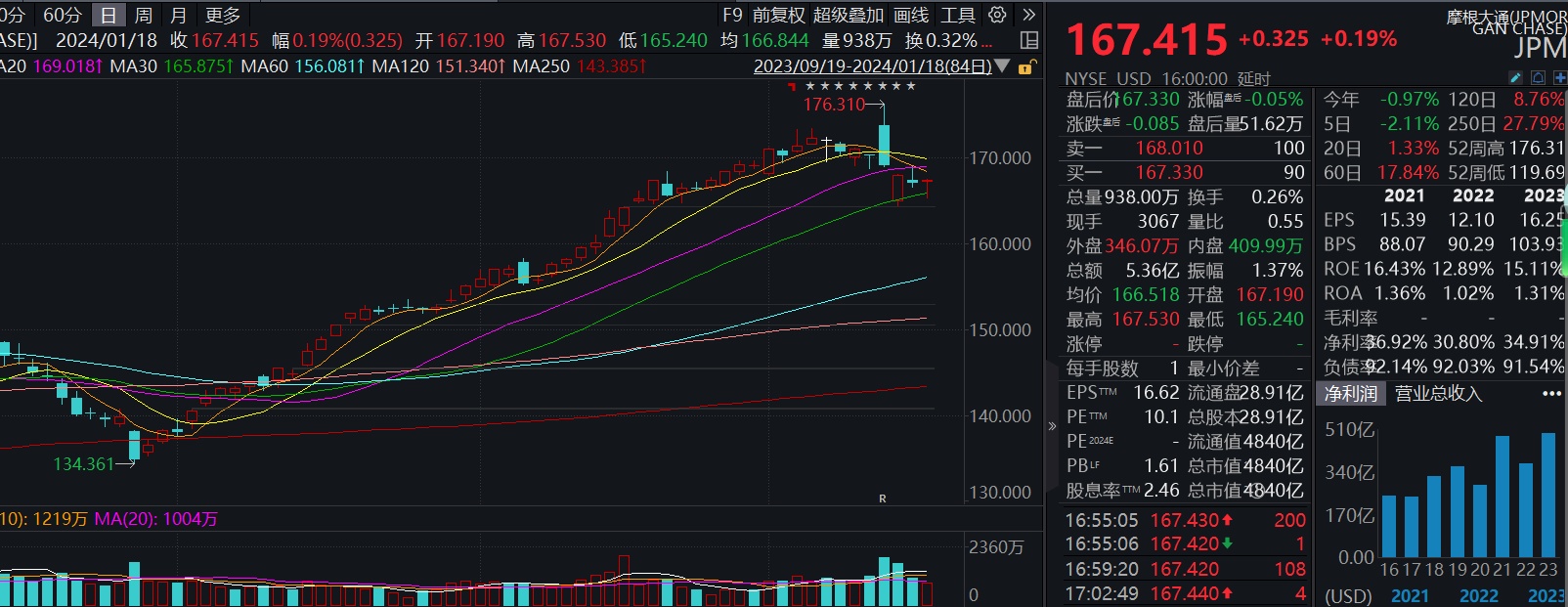

基于2024年美联储数次降息经济“软着陆”的预期,美国KBW银行指数自去年10月25日左右开始进入主升阶段,仅在36个交易日内便大涨33.21%,至12月15日开始了高位横盘震荡,等待业绩期的降临。

行情来源于:富途

而自1月12号开始,美国大行率先拉开了财报季序幕,摩根大通(JPM.US)、美国银行(BAC.US)、花旗集团(C.US)、富国银行(WFC.US)、摩根士丹利(MS.US)、高盛(GS.US)等相继发布了2023年第四季度业绩。

但从财报来看,美国大型银行业绩表现明显分化。比如美国银行收入同比下滑10%至220亿美元,净利润同比腰斩至31亿美元;花旗银行则创了2009年以来的最差季度表现,营收下滑3%至174亿美元,期内巨亏18亿美元。

与之形成明显反差的,则是美国最大行摩根大通实现了强势领跑,其第四季度的收入同比增长11.8%至385.7亿美元,净利润为93.07亿美元,Non-GAAP准则下调整后的每股收益为3.97美元,超出市场预期的3.60美元。同时,摩根大通以全年496亿美元的净利润创下了历史新高,这是摩根大通有史以来最赚钱的一年。

但业绩发布当天,摩根大通股价在冲高3.5%至176.31美元创新历史新高后便开始跳水,最终以微跌0.73%收盘,成交量亦显著放大,可见有部分资金已落袋为安。后续三个交易日股价微跌盘整,股价形态虽已跌破20日线,但仍在30日线上方。

行情来源于:wind

值得注意的是,自去年10月下旬以来的这波银行板块涨幅中,摩根大通最大涨幅超30%,领涨银行股;且在2023年中,摩根大通全年涨幅亦超30%,是大型银行中的最佳。

时间来到当下,在一波大涨30%之后,美国的这只最强银行股是否值得投资者继续配置,其未来表现又会如何?一切还得从它的第四季度财报说起。

企业及投行业务表现低迷拖累整体收入不及预期

纵观2023年全年,美国银行股的经营都面临着较大压力。由于美联储的激进加息,这导致美国前20大的银行之一硅谷银行于3月份骤然倒闭,这成为了自2008年全球金融危机以来最大的银行倒闭案,从硅谷银行股价单日暴跌60%至被美国联邦存款保险公司接管只花了一天时间,可见该事件的严重程度。且恐慌情绪瞬间从美国地区性银行向全球银行业蔓延,这导致全球投资银行瑞士信贷也遭遇信心危机,最终“卖身”予瑞银。

而在此次行业动荡之际,作为美国最大银行的摩根大通则迎来了机遇与挑战。机遇在于,当美国地区性银行陷入信任危机后,储户纷纷涌入摩根大通,充实其储蓄资金,且行业的动荡为摩根大通以并购方式扩张市场提供了契机,其通过收购 First Republic(一家专营西岸富裕客户的中型银行)进一步扩大了其产业地位。

挑战在于,客户面临持续高利率和地缘政治紧张局势带来了谨慎情绪,且美国联邦存款保险公司在为区域性银行的善后中消耗了大量存款保险基金,并于去年5月推出基金回补方案,要求总资产超过500亿美元的大型银行承担存款保险基金总损失的95%,美国六大行均需履行该业务,这也使各大行的净利润不同程度的受到了影响。

从摩根大通2023年以496亿美元的净利润创下历史盈利新高来看,摩根大通显然是抓住了机遇,甚至说其是这场银行暴雷风波的最大受益者也不为过。但若拆分至第四季度业绩来看,其表现虽优于其他银行,但也能从中发现部分问题。

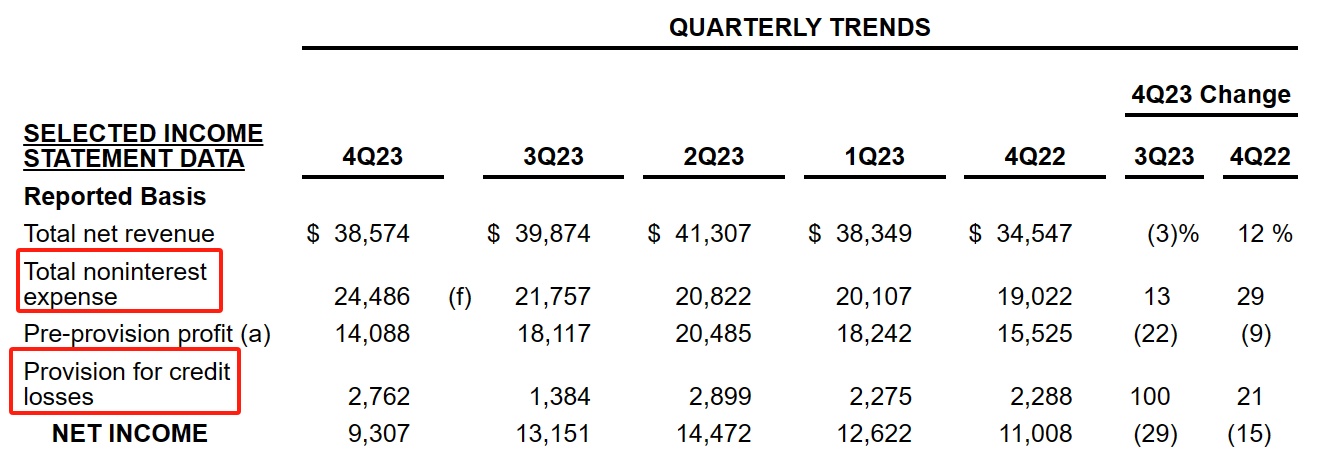

据财报显示,摩根大通2023年第四季度的收入为385.74亿美元,同比增长11.7%,低于分析师预期的397.3亿美元,净利润同比下降15%至93亿美元,合每股收益3.04美元,略低于分析师此前预期的每股3.35美元,这其中包括了摩根大通向美国联邦存款保险公司缴纳了特别费用29亿美元。Non-GAAP准则下调整后的每股收益为3.97美元,超市场预期的3.60美元。

整体来看,摩根大通第四季度的收入不及预期,净利润扣除额外缴纳的29亿美元则超出预期。而收入低于预期则是因为非息收入仅增长1.2%,远低于市场一致预期的16.8%;利息收入则增长19.1%,高出市场一致预期的12.8%,存款、贷款增长和净息差均强于预期。

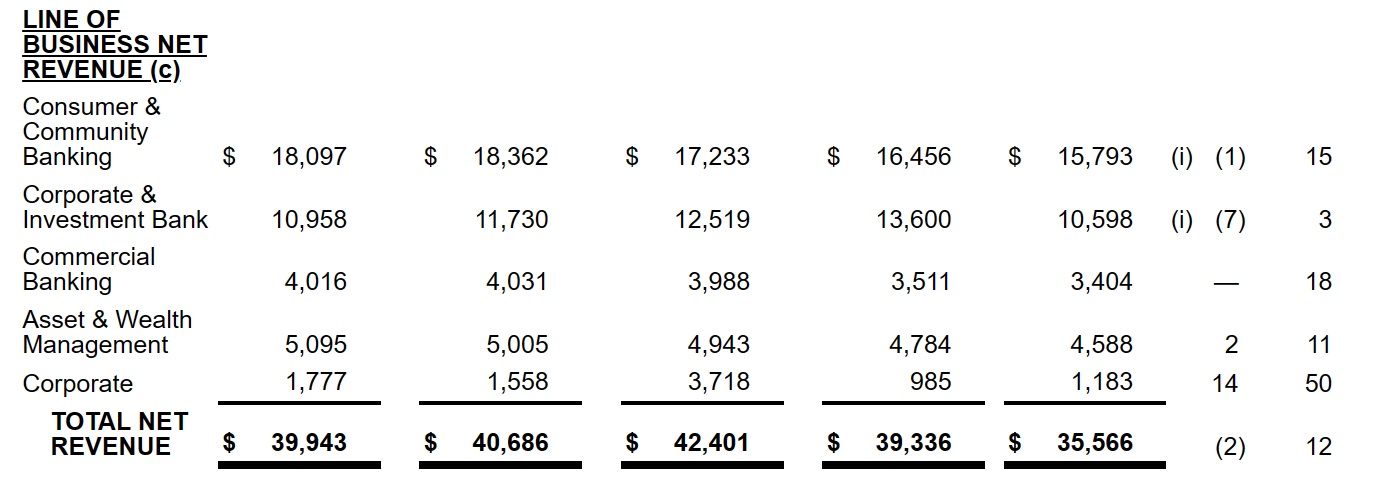

分业务来看,得益于2023年对First Republic的收购,摩根大通消费银行规模大幅扩张,第四季度收入为180.97亿美元,同比增长15%,符合市场预期,净利润增长5%至47.9亿美元。企业与投行业务受市场冷淡的影响,期内收入为109.58亿美元,同比增长3%,低于市场预期的7%,且净利润同比下降24%。

商业银行收入为40.16亿美元,同比增长18%,资产与财富管理业务收入为50.95亿美元,同比增长11%,这两大业务增速均符合彭博一致预期。由此看来,摩根大通整体收入的不及预期主要是因为企业与投行业务所致。

报告期内,摩根大通第四季度的非利息支出为244.86亿美元,上一季度为217.57亿美元,去年同期为190.22亿美元。无论是同比亦或是环比,非利息支出均大幅增长,并超出了分析师的预期。

同时,摩根大通信贷损失拨备为27.6亿美元,高于市场预期的25亿美元,而2022年第三季度为13.8亿美元。信贷损失拨备升高的主要原因是由于商业地产估值前景恶化。

而在资产结构方面,截至2023年12月31日,摩根大通贷款总额为1.32万亿美元,同比增长3%;存款从第三季度末的2.38万亿美元增至2.40万亿美元,同比增长17%,存、贷款均超预期。

从上述的分析中能看出,摩根大通凭借多元化业务和战略性收购在波动的市场环境下展现了强大的业务韧性,实现了净利润的历史新高。但从第四季度来看,企业和投行业务的冷淡致使公司收入不及预期,且非利息支出的增加以及信贷拨备损失的提升反映了当前市场仍存在不利因素。

经济“软着陆”的乐观预期已于股价上有部分反应

若要判断摩根大通当前的股价来到什么位置,就必须结合板块一起分析。事实上,自10月下旬以来的这波上涨,并非是个股的独立行情,而是板块性的机会。KBW银行指数之所以能在短短30多个交易日就走出超30%的涨幅,笔者认为主要有两方面的原因:

其一是在年初的区域性银行暴雷的行业风波下,银行板块经历了大幅杀跌,已反映了银行股基本面恶化的预期且估值泡沫在一定程度上得到出清,为10月底下旬的行业性趋势行情奠定了基础。

其二是市场对银行股今年发展的良好预期,而对银行股业务经营具有明显影响变数的便是降息。

但目前市场各方对降息的预测有明显差别,比如高盛经济学家Jan Hatzius日前表示,美联储可能会在今年3月开始下调基准利率,并在2024年总共降息5次。其认为降息次数低于目前市场定价所反映的6至7次,且一次性降息50个基点的可能性很低,预计五次降25个基点使基准利率降至4%至4.25%。

美国银行CEO布莱恩·莫伊尼汉(Brian Moynihan)周二在达沃斯论坛接受采访时表示,美国银行预期2024年将有四次降息,使美联储的基金利率降至3%左右,这低于目前市场预期的降息六到七次。此外,美联储公布的利率点阵图显示,2024年将会有三次降息。而美联储博斯蒂克预计今年降息两次 首次降息预计在第三季度。

由此可见,2024年降息已是大概率事件,但各方对于降息的次数、降息的时间、降息后的利率均有不同的看法。据美国劳工部1月11日公布的数据显示,美国2023年12月份CPI环比上升0.3%,高于市场先前预期的0.2%;同比增幅录得3.4%,为2023年9月以来的最高水平,高于市场预期的3.2%。显然,美联储令通胀回落至2%目标的道路并不平坦,这将会让降息充满更多变数。

值得注意的是,降息对于银行股而言是机遇与风险并存。一方面,若美联储开始降息,那么冷淡的市场并购和承销活动有望开始重新活跃,这会让大行的企业与投资银行业务获益。另一方面,降息将会使银行股的净利息收入有所下降,而净利息收入又是华尔街银行的主要收入。

其实,在此次财报季中,华尔街大行净利息收入增长放缓的趋势已有所显现,但摩根大通给出的指引则超出市场预期。摩根大通表示,其2024年的净利息收入可能会增加到900亿美元左右,这较2023年的893亿美元继续增长,而此前分析师的预期为下降2%。显然,摩根大通的指引表明,其净利息收入在对抗降息时仍将展现韧性。

摩根大通CEO戴蒙表示,美国经济目前继续保持韧性,消费者仍在支出,市场预计今年美国经济将实现“软着陆”。但若以史为鉴,认为美国经济今年“软着陆”的观点或过于乐观。通常情况下,美联储是在经济走向衰退时降息,德银的分析师追踪了1955年以来的降息周期,其中10次伴随着经济衰退,为数不多的例外仅有两次。历史数据显示,美联储在1年内降息超150个基点,几乎都是因为经济衰退。这就意味着,在降息的初始阶段,大概率市场反而会因经济的衰退而表现低迷。

基于上述的逻辑分析,从概率更大的层面来看,在降息之前,市场往往会因为对经济“软着陆”的预期而有更好表现,银行股目前便处于这一阶段,但被财报季所“干扰”;而至降息初期,银行股大概率也会因经济衰退而疲软,因此在经济“软着陆”的预期下,降息之前或是“蜜月期”。

而在“蜜月期”中,基本面更优质的大行有更大可能取得相对较好的表现,首推的还属摩根大通。摩根大通应对风险的能力显然更强,其对净利息收入的指引让市场吃了一颗“定心丸”,且降息对其企业及投行业务将有所提振。但鉴于去年10月底以来的行情已部分反应了这一预期,因此对摩根大通目前至降息前的行情表现不应有过高预期,这属于一个基本面相对确定但赔率有限的机会,至降息初期杀跌后或许会是一个好时机。