智通财经APP获悉,在美东时间上周五,华尔街大行摩根大通(JPM.US)除了公布远强于预期的业绩外,该商业银行巨头还发布了其2024年极度乐观的初步支出指导数据。在该行的业绩电话会议上,首席财务官巴纳姆(Jeremy Barnum)提供了今年支出计划的一些细节。这家美国最大规模商业银行对于各项业务的未来盈利趋势非常有信心,坚定该行高额支出,尤其在科技领域的支出能带来乐观回报率,小摩预计2024年调整后的支出将达到900亿美元左右,比去年增加大约70亿美元。巴纳姆在电话会议上表示:“从主题上来看,最大的推动力是我所说的各项业务明显增长。”

这位小摩首席财务官表示,消费者和社区银行业务是“整体上最大的美元驱动因素”,并表示随着该行继续扩大其地理足迹,预计支出规模将同比增长8%。他表示:“2023年,我们新开了166家分支机构,今年我们计划扩展出同样数量的分支机构。”

市场营销业务领域也是摩根大通支出增长规模的重要组成部分。巴纳姆表示:“我们在信用卡产品中看到了巨大机遇、巨大的市场需求和参与度,这在营销业务中也得到了体现。”

他指出,摩根大通正在看到早期支出带来的高额回报。“例如,在2023年,我们净新增200万个活期存款账户,活跃卡账户数量则增长了8%,在过去三年中,我们将整个存款市场的份额提高了180个基点。”

在摩根大通资产与财富管理业务中,持续聘用高质量的财富顾问是成本上升的原因之一。他还表示,摩根大通需要确保顾问及其新客户获得所需的专业服务支持。

摩根大通旗下的商业银行特许经营权在2023年增加了一些关键团队。巴纳姆表示:“去年年中摩根大通所看到的新客户和贷款需要整个生态系统的支持,而且这一趋势在年中创造了一大增长机会,可以加速我们长期存在的创新经济战略”。

在摩根大通的企业和投资银行业务(CIB)领域,由于该商业银行强大的市场份额,以及已经在支付业务上进行了一段时间的积极投资规模,整体的支出增长速度较低。“随着一些投资努力得到回报,CIB业务方面的最大推动力实际上是仍普遍存在的通货膨胀率。”

更重要的是,摩根大通始终专注投资于科技领域,即使在疫情时期以及近两年经济低迷时期亦是如此。CFO巴纳姆表示,小摩的几乎所有业务部门都积极投资于前沿科技领域,而且背后的驱动因素“在整个商业银行内部都非常一致”。

当被问及在火遍全球的全新人工智能技术方面的支出时,巴纳姆没有透露任何具体的细节,但他指出,这是重点领域之一,表示摩根大通首席数据与分析官特蕾莎•海森莱特(Teresa Heitsenrehter)作为运营委员会成员,将负责该行的人工智能投资战略。

虽然摩根大通对人工智能领域所产生的一些机遇“非常兴奋”,但表示不会追逐一些过于闪亮的目标。“相反,摩根大通希望采取一种非常自律的方式。”巴纳姆表示:“目前所有的业务重点是确保我们拥有一个所广泛包含的、精心挑选的高影响力用例清单,并以非常务实和有纪律的正确方式向这些用例投入一些重要资源,我们要对实际结果负责。”

摩根大通的管理层将在5月20日的投资者日(Investor Day)上公布更多有关支出计划的信息。回想一下,在两年前,该行在经济低迷时期大幅上调支出指引吸引了分析师的注意,并引发股价震荡问题。

第四季度财报数据显示,摩根大通Q4非利息支出为245亿美元,上一季度为218亿美元,去年同期为190亿美元。摩根大通第四季度的支出超过了分析师的预期,因为该行警告称,通胀持续的时间可能比许多投资者预期的要长。

强者恒强! 摩根大通2023年利润规模超过史上任一银行,预计2024年NII继续增长

摩根大通上周五正式拉开美股财报季帷幕,公布了2023年第四季度财务业绩。财报显示,摩根大通Q4营收385.7亿美元,同比增长11.8%;净利润93.07亿美元,同比降低15%;摊薄后每股收益为3.04美元,上年同期为3.57美元。Non-GAAP准则下摩根大通Q4调整后的每股收益为3.97美元,超市场预期的3.60美元。

摩根大通的年利润超过美国银行业历史上任何一家银行。2023年第四季度净利润为93亿美元,全年盈利496亿美元,较2022年增长32%,较2021年突破的创纪录值的483亿美元也要高。美国六大商业银行直到2018年才达到1000亿美元的整体年利润,而摩根大通在2023年几乎达到了这一数字的一半。

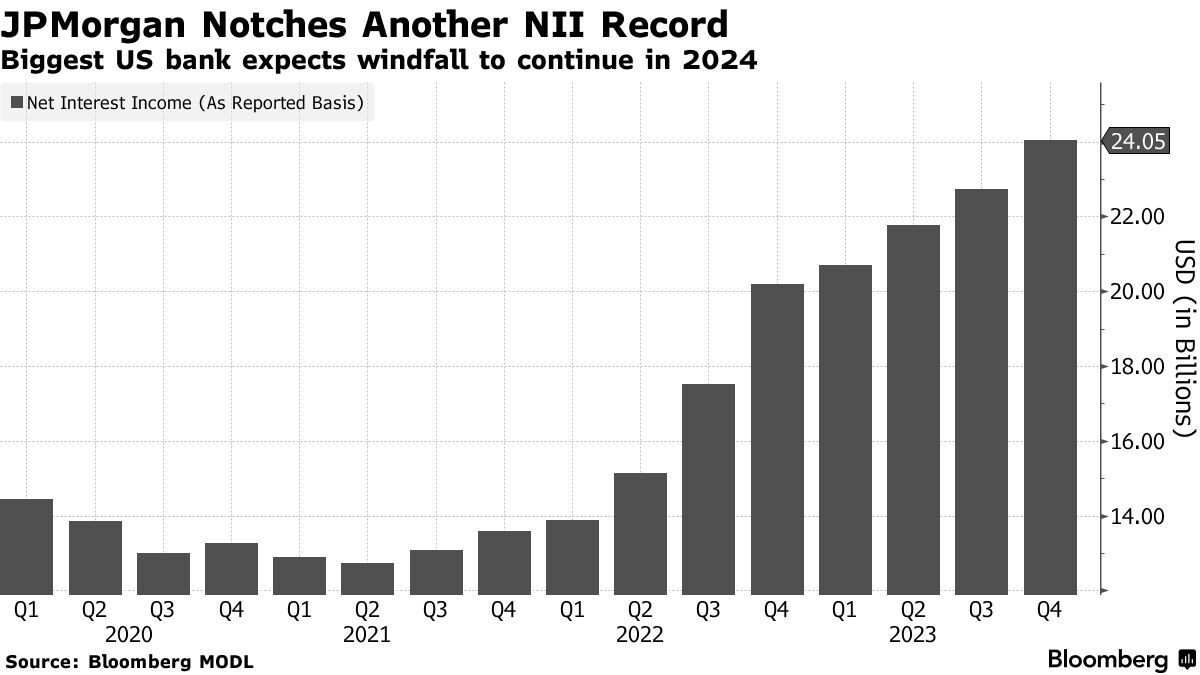

摩根大通以连续七个季度创纪录的净利息收入结束了美国银行业历史上利润最高的一年,并预测,2024年净利息收入(不包括其市场业务)将保持在2023年的水平左右,因为它预计贷款增长将部分抵消较低的利率。

财报显示,小摩去年Q4的NII(净利息收入)达到242亿美元。小摩称,2024年全年的NII可能会增加到900亿美元左右,而分析师此前的预期是下降2%,2023年NII则为893美元。

相比于摩根大通,其他华尔街商业银行巨头的业绩则显得“黯然失色”。全美第二大银行美国银行(BAC.US)公布的Q4财报数据不及分析师普遍预期,主要因是该行第四季度的多项支出削减了利润,其固定收益交易产生的营收规模意外下滑。美银Q4净利润大幅下降56%,至31.4亿美元,是分析师普遍预测下降28%的足足两倍。

美银表示,利润下降的部分原因是来自美国联邦存款保险公司(FDIC)21亿美元的特别评估,以及金融业集体退出伦敦银行间同业拆借利率带来的16亿美元费用。此外,美国银行净利息收入与固定收益、外汇交易业务带来的收入下滑,整体支出规模也同比增加。

花旗集团(C.US)Q4亏损约18亿美元,合每股亏损1.16美元,远不及分析师普遍预期的每股收益0.11美元;相比之下上季度每股收益高达1.63美元,上年同期每股收益则为1.16美元。其中包括一些一次性的项目,其中7.8亿美元的费用与该行向受重组影响的员工提供的遣散费有关。

花旗集团还记录了当季高达17亿美元的经营费用支出,以支付一项特别的评估,该评估是在去年一系列的美国地区银行倒闭后为联邦存款保险公司(Federal Deposit Insurance Corp.)补充资金。花旗集团表示,该集团·将裁员高达2万人,此举将为该集团节省多达25亿美元的资金。这是该集团的首席执行官弗雷泽(Jane Fraser)提振这家华尔街巨头落后的股东回报率所实施努力的一部分。

此外,花旗集团交易业务营收降幅惨烈,上季营收34亿美元,同比下滑19%。受阿根廷比索贬值等因素影响,债券和其他固定收益证券交易带来的营收下降了 25%。不过花旗股票交易部门营收增长了9%。

富国银行(WFC.US)则报告称,第四季度的净坏账核销额(Net charge-offs)为12.6亿美元,比去年同期翻了一番多,也超过了分析师的预期;信贷损失拨备增加了34%,达到13亿美元。富国银行首席执行官查理·沙夫在12月曾警告称,该公司将在年度最后三个月计入与其商业房地产业务相关的亏损。与此同时,富国银行表示,今年的净利息收入可能下降高达9%,分析师此前预期下降6%。