智通财经APP获悉,去年表现最好的美国蓝筹股债券基金正大举押注能源公司债券和银行债券。

这些基金的经理押注,即使经济放缓促使美联储放宽政策,燃料生产商和出口商仍将获利。他们表示,液化天然气的机遇已经成熟,而油价将保持足够的弹性,以产生现金流并回报债券持有人。他们还喜欢去年购买的银行债券。

太平洋投资管理公司(PIMCO)负责全球信贷的首席投资官Mark Kiesel表示:“我们将更多的信贷权重放在长期赢家身上。”“名义经济增长明显正在放缓,通胀正在下降,重要的是,美联储今年可能会降息。我们认为债券将表现良好。”

去年,高评级债券的表现优于整体债券市场,在2023年最后几个月,随着交易员押注美联储降息,高评级债券的势头有所增强,并推动美国国债价格出现前所未有的飙升。

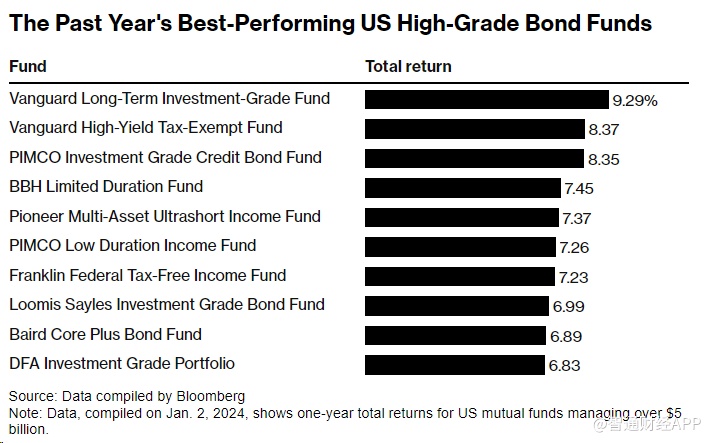

过去一年表现最佳的美国高评级债券基金

先锋长期投资级基金表现出色,去年为投资者带来了9.3%的总回报率。根据Bloomberg汇编的数据,这只由惠灵顿管理公司高级董事总经理Scott St. John共同管理的先锋基金是74家美国共同基金中表现最好的基金。这些共同基金管理着超过50亿美元的资金,专注于蓝筹股债券。

由Kiesel管理的PIMCO投资级信用债券基金同期上涨8.4%,在该基金组中排名第三。St. John和Kiesel都指出,他们对能源和银行债券的押注是其基金2023年表现优异的原因。

押注能源股

为了在未来一年保持这一势头,这两只基金背后的经理们正重新押注能源行业。

St. John表示,该行业对高利率和经济放缓的抵抗力使其对债券投资者具有吸引力。石油生产和新勘探支出的纪律也有助于保持油价,并产生可观的自由现金流。

St. John补充称,近期并购活动激增,如果并购活动以有利于债务的方式进行,那么规模越大就意味着信贷质量越好,这也应该有利于该行业。

与此同时,PIMCO的Kiesel提到了美国液化天然气市场的机遇。他表示,美国液化天然气市场可能会在创纪录水平上再增长15%。

Kiesel表示:“美国仍将是液化天然气出口机器,独立于经济周期。”“美国能源行业——尤其是液化天然气——是长期赢家。”

Kiesel也看好金融行业,该行业“利润极高”,部分原因是经济表现好于预期。Kiesel还表示,他的基金在2023年受益于增持航空、博彩、航空航天和住宿等消费导向型行业的债券。

以下是表现最好的蓝筹股债券基金经理们的看法:

先锋高收益免税基金的投资组合经理Mat Kiselak表示:“2023年,期限较长、质量较低的市政债券的表现出色,而这正是该基金的运作领域。到了2023年底,我们对风险的看法非常有建设性。最重要的是,市政债券的独特之处在于,这些债券将基本保持其价格表现,直至反弹。我们认为2024年对市政债券来说是一个非常有建设性的环境。”

BBH有限久期基金投资组合经理Andrew Hofer表示,在挑战时期放弃整个行业的信贷投资者,为那些费心寻找机会的人留下了“大量且持久的价值机会”。该基金受益于投资银行、寿险公司、商业开发公司的债券、贷款抵押债券和商业抵押贷款支持证券等利率敏感行业。Hofer在接受采访时表示:“我们愿意进入投资者认为存在潜在问题的行业。”

先锋多资产超短期收益基金的证券化信贷主管兼投资组合经理Noah Funderburk表示:“银行业压力扩大了金融机构之间的信贷利差,即使是那些我们认为较不受整体问题影响的发行人。随着第二季度尘埃落定,这是一个增加特定债券的机会。我们对某些具有全国重要性的大型银行的信贷质量抱有信心,这使我们有信心在行业层面的担忧导致利差普遍扩大时有选择地增持。与无担保证券相比,高质量的证券仍然具有令人信服的相对价值。在信贷领域,我们的定位是赚取当前可获得的较高收益,而不是押注于信贷利差继续压缩。”

Loomis Sayles投资级债券基金的投资组合经理Matt Eagan表示:“去年,人们对经济衰退感到紧张和担忧。我们也是。我们认为经济下滑的可能性比一段时间以来要高。但我们也认识到,从估值的角度来看,很多坏消息已经形成。人们很难理解这一点,因为价差看起来相对较小。但我们明白,损失也会非常低。我们做多的一些领域表现良好,包括消费周期性股、银行/金融和科技相关的企业板块。”

富兰克林联邦免税收益基金的投资组合经理Francisco Rivera表示:“我们维持对A和BBB级优质信贷的增持评级,这些信贷在2023年经历了信贷质量的改善和利差的适度收紧。尽管AAA级市政债券的估值相对较高,但BBB级的信贷利差仍保持健康,并应在2024年继续推动其表现。”

Baird Core Plus债券基金的投资组合经理Warren Pierson和 Patrick Brown :“与通用指数相比,我们对久期持中立态度。这使我们能够充分参与第四季度的利率上涨,并专注于利差领域的相对价值投资。拥有一只具有充足流动性(包括美国国债)的多行业基金,使我们能够灵活行事,在疲弱时期增加利差投资,并在强势时期卖出。”