本文来自于中金的研报《海尔电器(01169):洗衣机产品竞争力领先,大件商品物流能力突出》,作者为何伟、姜雪烽。

摘要

投资建议:推荐海尔电器(01169),目标价32.70港元。

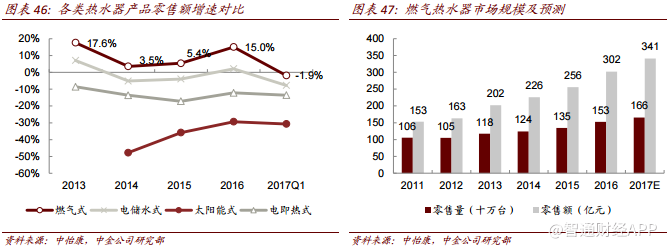

理由:1.受益家电消费升级:1)2017年洗衣机零售均价强劲增长11%,并有望延续。驱动力主要来自于滚筒替代波轮,以及带烘干功能的洗衣机渗透率快速提升。中国洗衣机零售均价低于全球平均水平27%,未来有望翻倍。2)热水器市场,价格更高 的燃气热水器占比快速提升带来市场机会。

2.核心资产竞争力强:1)得益于卡萨帝系列持续十年的投入, 洗衣机产品竞争力引领市场,未来会继续挤占外资品牌市场份额。2)电热水器竞争力强,燃气热水器竞争力明显提升。 3)日日顺物流是中国领先的大件商品电商物流供应商,并在 探索家具物流、冷链物流。未来有望独立上市。

3.治理优化、管理改善效果有望持续:2016年公司管理结构调整后,渠道效率大幅提升,预计产品竞争力带来的红利将在未来三年继续释放。

4.估值继续有提升空间:1)公司具有非常好的商业模式,现金流充沛,当前可支配资金(现金+应收票据)188亿元。2)可比公司平均估值~19x 2018e P/E,公司当前估值有提升空间。

盈利预测与估值

维持盈利预测,2017/18/19年EPS 1.20/1.41/1.64元。维持推荐评级,目标价至32.70港元,对应22x 2017e P/E,18.7x 2018e P/E。

风险

1.同业竞争与关联交易:海尔电器经营海尔中国区的洗衣机、热水器业务,以及通过日日顺经销海尔品牌的所有家电产品,业务和 青岛海尔具有密切的关系。未来如何整合青岛海尔和海尔电器的家电业务,方案以及进度存在不确定性。

2.大件商品物流业务商业模式风险:虽然大家电电商物流模式已经成熟,但公司希望大力发展的家具电商物流以及冷链物流的商业模式还不够成熟,大规模推广进度存在不确定性。

投资要点

一、行业概览——消费升级明显,洗衣机均价将继续快速提升

受益家电消费升级:1)2017年洗衣机零售均价强劲增长11%,并有望延续。驱动力主要来自于滚筒替代波轮,以及带烘干功能的洗衣机渗透率快速提升。中国洗衣机零售均价低于全球平均水平27%,未来有望翻倍。2)热水器市场,价格更高的燃气热水器占比快速提升带来市场机会。

二、经营现状——核心资产竞争力强

海尔电器三大核心资产是洗衣机、热水器、日日顺物流,都有很强的竞争力。

1)洗衣机已经和小天鹅形成双寡头垄断格局。得益于卡萨帝系列持续十年的投入,海尔洗衣机产品竞争力引领市场,未来会继续挤占外资品牌市场份额。

2)中国热水器市场,海尔是AO史密斯最有力的竞争者,海尔电热水器竞争力强,燃气热水器竞争力明显提升。

3)日日顺物流是中国领先的大件商品电商物流供应商,并在探索家具物流、冷链物流。

三、管理层和股权结构——海尔集团子公司

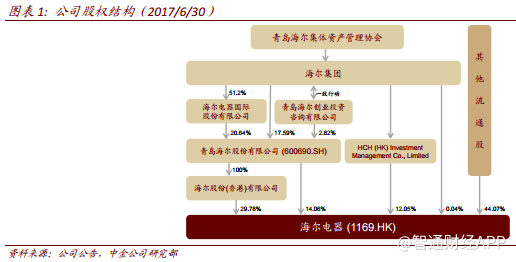

海尔集团是一家集体企业,控股青岛海尔,同时青岛海尔控股海尔电器(01169)。

1.青岛海尔拥有海尔电器55.89%的表决权:青岛海尔直接持有海尔电器14.06%股份;通过100%控股海尔股份(香港)有限公司间接持有29.78%股份;同时HCH委托青岛海尔行使其在海尔电器中所持有的12.05%股份的表决权,双方约定除青岛海尔向HCH发出撤换委托人的书面通知外,HCH不得撤销向青岛海尔做出的委托和授权。

2.2017年11月,青岛海尔发行了一笔80亿港元的5年期零票息投资者收益率1%以及50%转股溢价率的可交换债券。该可交换债券以青岛海尔持有的海尔电器 (01169)的部分股份作为标的。

3.2017年8月,海尔电器董事长周云杰先生退任海尔电器行政总裁,不再主责海尔电器日常管理工作。目前所有家电业务由青岛海尔统一管理,海尔电器管理重心在日日顺物流。

四、前景展望——家电受益消费升级,物流业务将独立

公司将在洗衣机高端市场继续发力,抢占外资品牌市场份额。公司的物流业务未来有望独立上市。

五、财务分析——盈利能力稳健,资产健康

公司的洗衣机和热水器业务具有领先优势,毛利率、利润率高,并带来很好的现金流。公司2016年的ROE为16.5%,且公司具有非常好的商业模式,现金流充沛,当前可支配资金(现金+应收票据)188亿元。

六、估值及估值方法

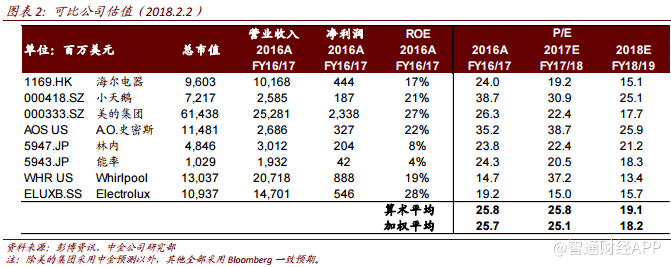

海尔电器估值主要看P/E,2018年P/E估值为15.1倍,远低于可比公司平均水平:

1.对比国内白电龙头公司,海尔电器2018年P/E远低于小天鹅的25.1倍,略低于美的集团的17.7倍;

2.对比国外白电龙头公司,海尔电器2018年估值略低于伊莱克斯的15.7倍,高于惠而浦的13.4倍,主要因为惠而浦2017年业绩下滑明显,估值随之下降;

3.对比国外热水器龙头公司,A.O.史密斯、林内、能率2018年估值分别为25.9倍、21.2倍、18.3倍,均高于海尔电器。

综合来看,海尔电器P/E估值基本处于国内外可比公司中的最低水平,且公司未来业绩增长稳健,值得拥有更高的估值。

七、风险

1.同业竞争与关联交易:海尔电器经营海尔中国区的洗衣机、热水器业务,以及通过日日顺经销海尔品牌的所有家电产品,业务和青岛海尔具有密切的关系。未来如何整合青岛 海尔和海尔电器的家电业务,方案以及进度存在不确定性。

2.大件商品物流业务商业模式风险:虽然大家电电商物流模式已经成熟,但公司希望大力发展的家具电商物流以及冷链物流的商业模式仍未成熟,大规模推广进度存在不确定性。

八、公司基地分布

海尔电器总部位于山东省青岛市,在国内拥有8大生产基地,其中洗衣机产于青岛(胶 南、黄岛)、广东(顺德、山水)、合肥、重庆及天津7大生产基地,而热水器产品生产自青岛黄岛、武汉及重庆三大基地。

核心资产竞争力强,商业模式领先

一、海尔电器业务简介

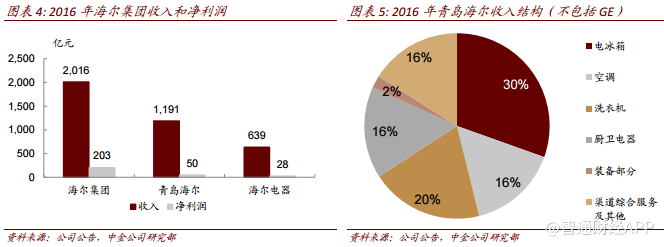

1.海尔电器拥有洗衣机、热水器中国区制造和销售业务、日日顺渠道和日日顺物流业务。

除海尔电器外,青岛海尔直接拥有冰箱、空调、厨电制造业务,海尔的海外业务以及美国的GE。海尔集团还有费雪派克(澳大利亚高端家电品牌)以及海尔彩电业务。

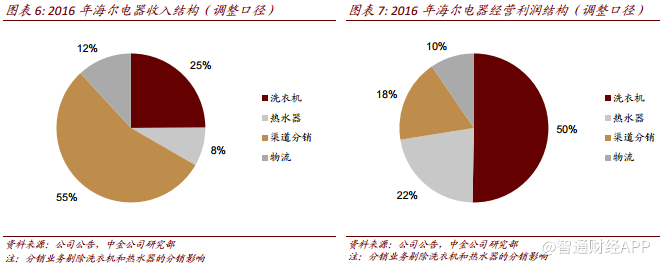

2.海尔电器的销售规模中,分销业务占比最大:1)2016年,分销业务不剔除洗衣机和热水器的分销收入,占公司总收入的80%。2)2016年,分销业务剔除洗衣机和热水器的分销影响,调整后,分销业务、洗衣机、热水器、物流业务占收入比重比分别为55%、 25%、8%、12%;营业利润比重分别为18%、50%、22%、10%。

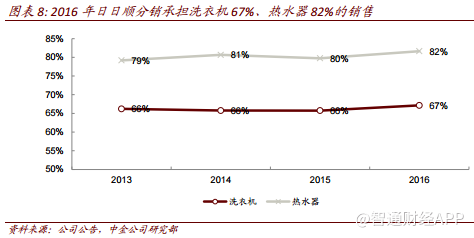

3.洗衣机和热水器业务由海尔电器直接经营。日日顺分销业务主要经销海尔集团的家电产品,包括青岛海尔的冰箱、小家电以及海尔集团的彩电。日日顺渠道一度试图发展第三方品牌分销,但由于客户和海尔家电存在竞争关系,且电商快速兴起,这一战略在2015年进行收缩,不再作为重点发展方向。海尔60%以上的家电业务通过日日顺销售。2016年洗衣机的67%和热水器的82%收入通过日日顺渠道销售。

二、核心资产竞争力强

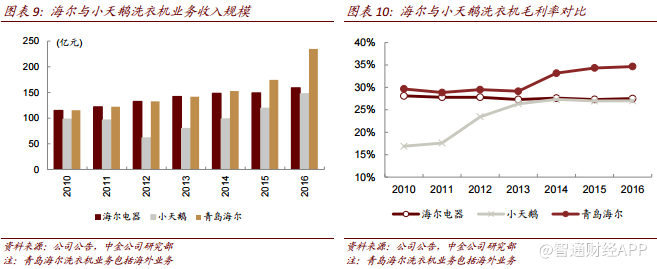

1.海尔电器三大核心资产是洗衣机、热水器、日日顺物流,都有很强的竞争力。海尔的洗衣机业务和小天鹅洗衣机在中国洗衣机市场形成双寡头垄断格局。海尔的热水器业务虽然定位低于AO史密斯,但在中国市场,海尔热水器依然具备很强的盈利能力,2016年海尔洗衣机、热水器毛利率27.5%、36.9%,但这仅是制造部门的毛利率,未考虑日日顺分销业务。根据青岛海尔合并抵消后的披露,2016 年洗衣机、热水器毛利率分别为34.7%、41.2%。分销业务毛利率和经营利润率偏低,但历史上也较为稳定。2016年分销业务毛利率10.3%、经营利润率2%。

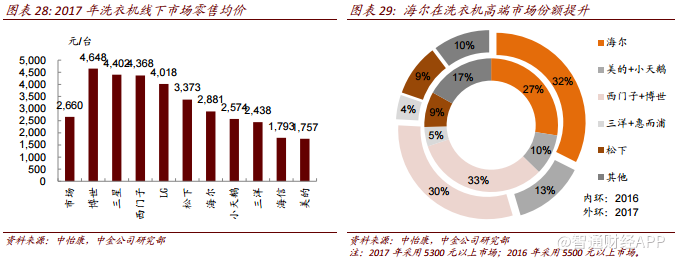

2.海尔电器洗衣机业务收入规模和小天鹅在同一水平,毛利率及零售均价比小天鹅更高。2016年海尔电器洗衣机收入159亿元,生产毛利率27.5%,实际毛利率34.7%;小天鹅 洗衣机收入148 亿元,综合毛利率27%,内销毛利率31.8%。海尔零售均价高于小天鹅,中怡康数据显示,2017年海尔洗衣机零售均价2881元,小天鹅2574元。

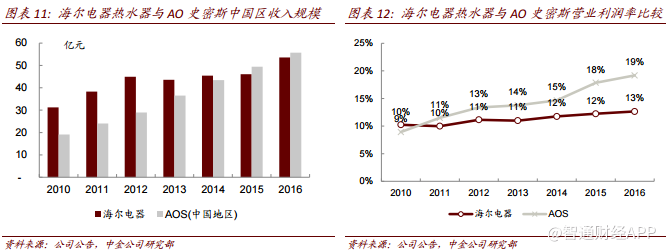

3.海尔电器热水器业务规模媲美AO史密斯中国区业务,但盈利能力稍弱。海尔热水器收入规模与AO史密斯中国区收入接近。2016年海尔电器热水器收入54亿元,AO史密斯中国区收入56亿元。AO史密斯热水器定位高端,均价高于海尔。AO史密斯盈利能力更强,2016年AO史密斯热水器营业利润率19%,海尔电器 13%。

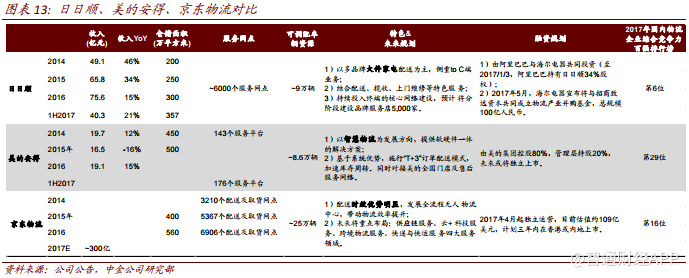

4.2017年日日顺物流在中国物流企业综合竞争力百强榜中排名第6位,京东物流排名16位,美的安得物流排名29位。截止1H17,日日顺仓储面积357万平方米,服务网点6000个,可调配车辆9万辆,未来将继续建设增加品牌服务店5000 家,执行配送、揽收、上门维修等服务。

三、4Q2016以来的反转可持续

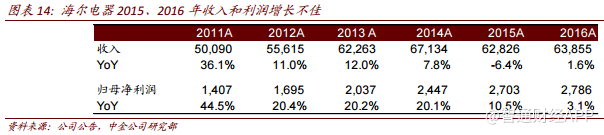

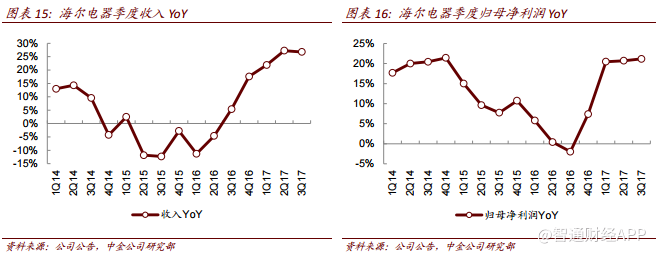

海尔电器2015、2016年收入和利润增长不佳。除能效补贴政策退出等外部市场影响外,公司内部渠道效率偏低也有重要影响。2016年一系列调整后,4Q2016公司收入和利润出现较快增长,并持续至今。预计未来将维持。

四、洗衣机产品领先,卡萨帝高端品牌确立优势

海尔持续十年在高端品牌卡萨帝上的投入带来了产品竞争力提升和品牌效果,未来可以依托产品竞争力,逐渐抢占外资品牌的高端市场。

1.卡萨帝是海尔自创的高端品牌,创建于2007年,品牌创建之后首先在欧美市场推广,随后引入国内市场,是除老板、方太以外,中国企业推广高端家电品牌的少数成功案例之一。同期,其他家电企业推广的高端品牌市场影响力都非常有限。卡萨帝依托海尔集团全球资源,同时不断消化吸收斐雪派克、三洋电机的优秀技术,在市场上不断推出领先市场的产品:

1)以冰箱为例:海尔推出的六门、法式对开门、意式三门冰箱外观时尚,引领市场潮流。2015年海尔推出气悬浮压缩机冰箱,更节能,温度控制更精确。2016年,海尔 推出不用压缩机的冷柜。

2)以洗衣机为例:海尔2010年推出卡萨帝复式大滚筒洗衣机,洗衣机高度达到1.2米,洗衣更方便。其背后的技术是突破配重块稳定洗衣机的传统方式,采用平衡珠和液体组合的复式平衡系统,动态补偿偏心造成的震动和噪音,洗涤全程安静平稳。此后,卡萨帝洗衣机不断进步,2015年主打可以洗玫瑰花、免清洗的洗衣机;2016年大力宣传洗衣机运行时可以竖硬币。这些背后也是领先的技术支持,例如替代皮带驱动的FPA直驱电机可精确控制内筒转动,有效降低了运行噪音。洗衣机外观设计上还衍生出双子云裳滚筒洗衣机、子母免清洗波轮洗衣机。

2.在中国市场,卡萨帝的主要竞争对手是西门子。三星和松下价格虽然高,但市场份额偏低。西门子定位高端,产品线价格定位区间更宽。中怡康统计,2017年卡萨帝冰箱在中国10000元以上的市场占比为28%;洗衣机在中国6300元以上的市场占比为42%。

卡萨帝被统计在海尔品牌。从以下中国冰箱、洗衣机一二级市场零售额价格段分析可以看出,在高端的冰箱和洗衣机市场,卡萨帝市场份额明显高于西门子。2016年,卡萨帝推出越来越多零售价略低的产品型号,和西门子的主力销售价格区间产品短兵相接。

五、差异化产品着力解决消费者痛点

海尔吸收斐雪派克激光焊接技术以及FPA变频电机技术,引入斐雪派克全自动无人生产线,在洗衣机市场推出极具竞争力的差异化产品,着力解决消费者日常使用痛点:

1.滚筒洗衣机激光焊接内筒优于铆接内筒:1)激光焊接内筒一次成型,内筒衔接处平 滑,不易磨损衣服。铆接内筒衔接处采用铆钉,衔接处有缝隙、容易磨损衣服,并留下污垢。2)激光焊接内筒抗拉强度是铆接技术的3.5倍,可支撑最快1600转高速甩干,与普通铆接内筒比,同样的时间内可甩出更多的水。

2.波轮洗衣机创新推出免清洗功能:洗衣机使用时间长了,内外筒之间会堆积污垢。海尔采用软质清洗颗粒(以下称为智慧球),洗衣机在洗涤时,水流带动智慧球在内外筒之间不停地运动,运动的智慧球就不断地对筒壁形成碰撞和摩擦,达到自动清洗的效果。

3.FPA变频电机优于传统电机:传统电机采用皮带传动,FPA变频电机采用齿轮传动,优点是控制更精准、体积小、音量小。采用FPA变频电机的洗衣机运行更平稳(能 够在洗衣机运行时在洗衣机上竖立硬币而不倒),音量更小,同样体积下洗衣机内筒更大。2015 年斐雪派克在青岛建设电机互联工厂生产FPA变频电机。海尔的新水晶系列就采用该电机。

六、智能制造,定制化商业模式探索

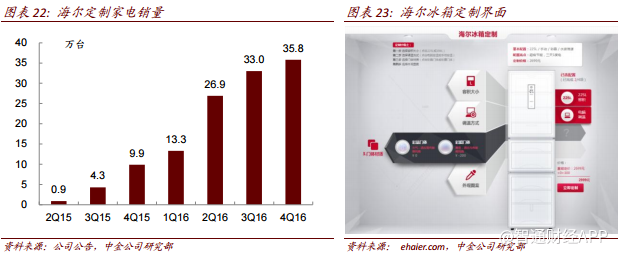

海尔试图从大规模制造转型到大规模定制,满足用户个性化需求,实现产业升级。2Q2015,海尔向市场推出定制化家电,消费者可以通过diy.haier.com、www.ehaier.com等平台订购定制化的家电产品(洗衣机、冰箱、空调、灶具),对家电多项指标进行私人订制。

1.定制家电自推出以来销量迅速增长,3Q2016销量达到33万台。目前定制家电占整体销量比例低,还有很大提升空间。2016年定制化产品销量突破100万台,占公司内销家电总量的2%。

2.海尔领先市场推出定制家电是基于领先的智能制造和领先的电商物流能力。2015年海尔打造了七个互联工厂样板,包括五个整机工厂(沈阳冰箱、佛山滚筒洗衣机、郑州空调、 胶州空调、青岛热水器)、两个模块化工厂(青岛模具和青岛FPA 电机),实现“无缝化、 可视化、透明化”。

洗衣机市场受益双寡头垄断、消费升级

一、中国洗衣机市场进入双寡头垄断格局,海尔品牌占优

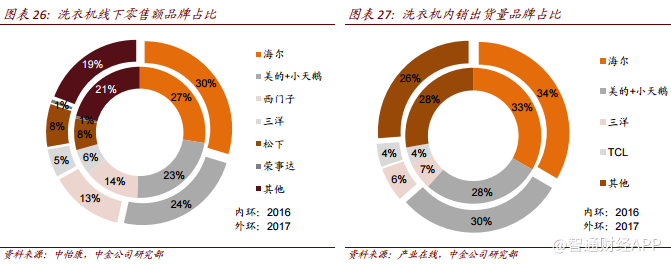

中国洗衣机市场已经形成海尔和小天鹅的双寡头垄断格局,未来海尔和小天鹅市场份额将继续提升,并享受垄断利润。

1)2015~2016年,海尔在洗衣机市场专注于高端产品竞争力提升,忽略低端市场。小天鹅抓住机会,强力整合二三线品牌,规模快速增长,市场份额接近海尔。2)产业在线数据显示,2017年,海尔洗衣机内销出货量1476万台,占比34%;美的(包括小天鹅)出货量1326万台,占比30%。中国洗衣机市场双寡头垄断格局已经形成。

海尔品牌定位高于小天鹅和美的品牌。由于海尔产品竞争力的提升,正在逐渐蚕食西门子、松下等高端的市场份额。2017年,海尔在5300元以上的市场零售额占比提升至32.4%,高于其整体线下市场零售额占比。

二、中国是全球洗衣机大国

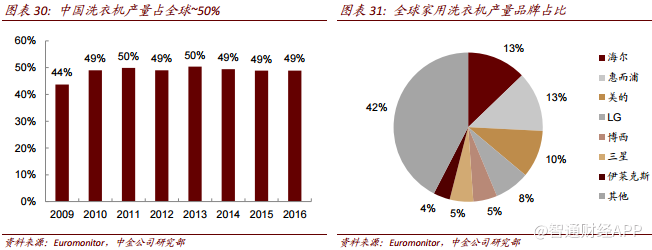

全球洗衣机产量~50%来自中国。Euromonitor数据显示,2016年中国洗衣机产量 7400万台,占比近半。洗衣机的OEM市场主要由小天鹅以及宁波地区的小企业生产。

中国洗衣机生产优势明显,导致三星、LG也在中国生产洗衣机,并大量出口美国市场,形成对美国品牌的威胁。2017年,美国政府应惠而浦的要求,对韩国品牌在中国生产的 大容量洗衣机征收50%的惩罚性关税。

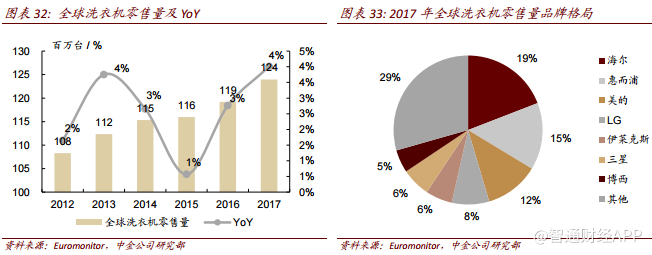

全球洗衣机市场,海尔品牌领先。全球洗衣机市场零售量保持低个位数的增长趋势。Euromonitor统计,2016年全球洗衣机零售量1.2亿台,同比增长3%,海尔市场份额19%,全球第一。海尔的洗衣机包括海尔电器经营的中国区业务,以及青岛海尔经营的海外业务。

三、洗衣机市场增长驱动力来自消费升级

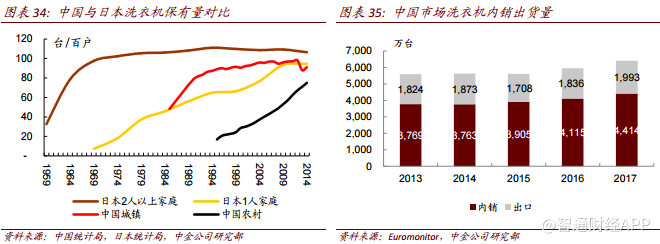

2016年中国家庭洗衣机保有量,城镇达到94台/百户,农村达到84台/百户,普及率较高。2017年中国洗衣机内销出货量达到4414万台,同比增长7%;出口出货量1993万台,同比增长9%。

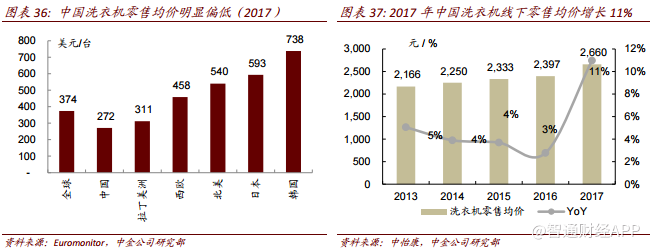

中国的洗衣机零售均价明显低于欧美、日本市场,当前处于强劲的消费升级趋势中,未来零售均价有望达到发达国家水平。2017年中国洗衣机零售均价272美元/台,低于全球平均水平27%。

2017年,中国市场洗衣机线下零售均价达到2660元,同比增长11%,增长速度明显高于历史水平。

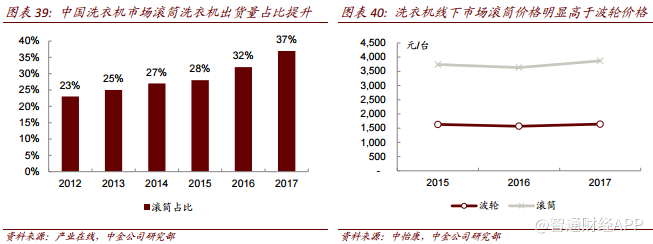

中国市场强劲的消费升级主要来自于:1)小康家庭滚筒逐步替换波轮,滚筒对衣物的洗涤护理效果好于波轮,预计未来会替代波轮;2)小资家庭对烘洗一体机的购买占比提升;3)富裕家庭对高端洗衣机的追求,例如海尔的直驱电机的洗衣机、双滚筒洗衣机;4)一线市场,独立的干衣机需求也在快速兴起。

干衣机,尤其是洗干一体机在中国逐渐兴起:

1)中国雾霾严重,室外浮尘大。且中国地域辽阔气候不一,黄梅天及冬天洗衣不易干,在此情况之下催生干衣机,尤其是洗干一体机的逐步兴起。中国人均居住面积有限,在原有洗衣的功能上加入干衣功能达到一机两用的目的,更符合中国居民的实际生活需求。

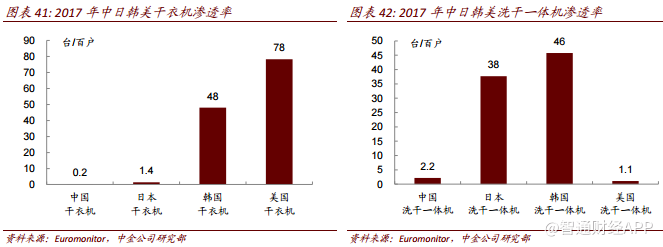

2)Euromonitor数据显示,2017年中国干衣机渗透率每百户仅0.2台,洗干一体机渗透率每百户2.2台。距离美国、日本、韩国仍有很大的发展空间,结合中国居住条件,预计洗干一体机未来渗透率将会不断提高。

3)中怡康预测,2017年中国独立式干衣机市场零售量规模将达到19.2万台,同比增长 42%, 零售额将达到6.8亿元,同比增长81.2%。虽然在北美市场,独立式的干衣机已经普及, 但受经济条件、住房条件以及生活喜好的限制,干衣机在中国市场渗透率仅0.2 台/百户。韩国市场对干衣机的接受度明显高于日本市场,渗透率达到48台/百户。

独立洗涤需求增强。中国的80后、90后安家立业,对婴儿衣物及内外衣物的分桶洗涤提出要求,有些家庭配臵两台洗衣机,有些家庭购买高端的双滚筒洗衣机。海尔推出的上下双滚筒洗衣机——双子云裳,上下双桶可以同时清洗婴儿以及成人衣物,也可以将内外衣分开洗涤。双子云裳滚筒洗衣机内臵斐雪派克直驱变频电机,零售均价远高于滚筒洗衣机的平均售价。海尔双子云裳洗干一体机售价超过1万元。

电热水器优势明显,大力发展燃气热水器

一、中国热水器市场结构在发生变化

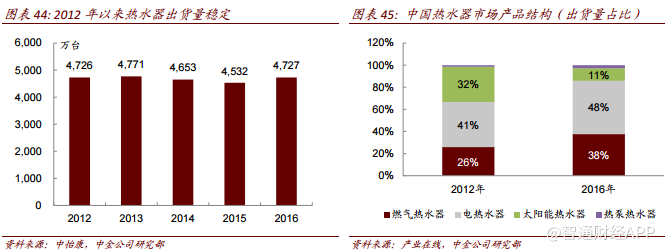

1.热水器整体市场接近成熟:2012年以来,热水器市场没有大的增长。2016年热水器出货量4727万台。但出货结构发生重大改变,农村流行的太阳能热水器持续下滑,占比从32%下降至11%。燃气热水器占比提升最快,从26%提升至38%。

2.燃气热水器是增长最好的热水器细分市场。产业在线数据,2012~2016年燃气热水器出货量 CAGR10%。中怡康对零售监测数据,燃气热水器零售额增速持续明显好于其他品类,2012年~2016年零售市场CAGR10%。我们预计燃气热水器销量未来5年CAGR可达到7%,并受消费升级影响,市场规模CAGR达到10%。

二、海尔热水器市场份额开始提升

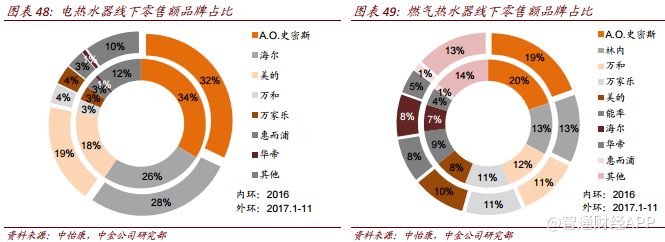

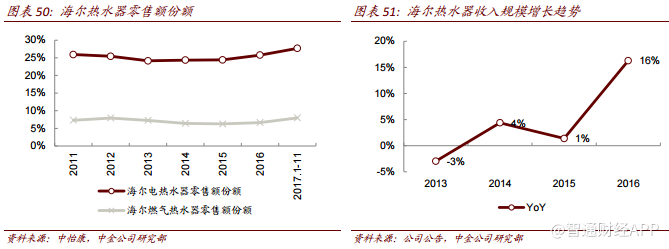

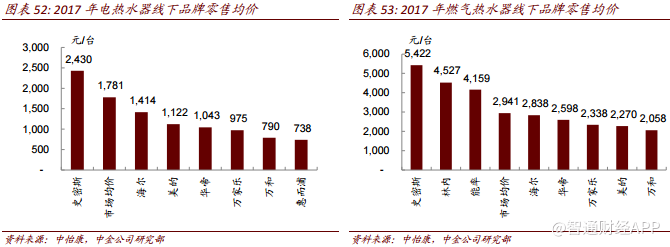

1.海尔热水器优势集中在电热水器领域,燃气热水器依然由A.O.史密斯、林内等海外品牌主导。得益于产品竞争力的长期积累,以及渠道管理效率提升,海尔品牌的热水器市场份额自2016年开始提升。2017年1~11月海尔电热水器零售额份额28%,同比上升2pct,排名第二;燃气热水器零售额份额8%,同比提升1pct,排名第七。

2.海尔在热水器市场受到高端AO史密斯和中低端美的夹击,2014~2015年市场份额呈轻微下滑趋势。2016年开始海尔热水器恢复增长趋势,2017年提升明显。主要受益于销售渠道效率提升,同时热水器业务部门引入A.O.史密斯的前职业经理人专业能力强,对公司热水器业务改善有很大帮助。

3.从品牌定位看,海尔电热水器2017年零售均价1414元,燃气热水器2838元,定位中端,均价高于大部分国产品牌,但是仍然低于外资品牌,这个趋势在燃气热水器市场尤为明显。

日日顺具备领先的大件物流能力

一、日日顺物流——领先的大件商品电商物流能力

2017上半年,日日顺物流收入40.3亿元,同比+21.3%,其中第三方物流占比超过 60%。第三方物流中主要包括:大家电电商物流、家具物流、零担物流以及冷链物流。

日日顺具备全国领先的大件物流配送能力:

1)2014年日日顺物流成为天猫大家电主要的物流提供商,物流收入同比+46%,其中第三方物流收入同比+150%,占比~40%。公司搭建开放平台吸引第三方车辆资源加入,成功渗透到三四线市场的最后一公里配送。同时收购上海贝业拓展家具物流市场,获取宜家、红星美凯龙等优质客户资源。

2)2015年日日顺收购福建盛丰58.08%股权进军零担物流,战略投资上海广德(为沃尔玛、全家等品牌提供冷链服务)获取其34%股权切入冷链物流;受益于此,1H15日日顺第三方物 流占比提升至55%,总体物流收入同比增长44%。

3)2016年,日日顺实现了2915个区 县零盲区覆盖,成为大件物流行业唯一能实现全网覆盖、到村入户的服务平台。2016年双十一当日出库能力91万订单,当日送达能力22万订单。第三方物流收入占比超过 60%。家居送装服务能力实现了全国2800多个区县的覆盖,目前为100余家客户提供覆盖全国的仓、配和最后一公里送装服务。

4)1H17,日日顺仓库总面积达357万平方米,其中自有仓共105万平方米,自建仓比例达到30%。未来将继续加强末端服务能力,预计将分阶段建设品牌服务店5000家,执行配送、揽收、上门维修等服务。

2.日日顺物流未来的发展方向是发展家具电商物流、冷链电商物流能力。这一方向目前商业模式还不成熟,处于探索阶段,具有战略价值。

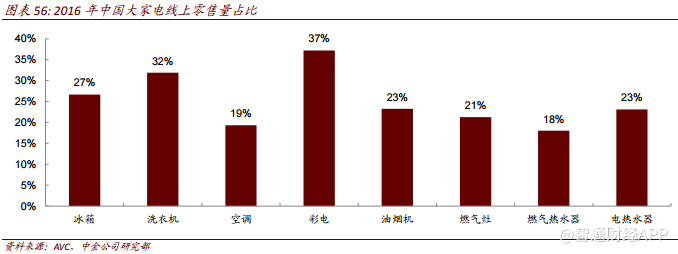

3.大家电电商渗透率比例还不高,未来还有很大提升空间。此外,家具电商物流市场还处于起步阶段。家具的市场规模超过大家电,但由于产品标准化程度明显不如大家电,导致电商物流能力落后,线上销售占比偏低。海尔期望通过移植贝业的家具物流能力,和菜鸟网络合作,为Tmall提供家具电商物流服务。

二、与阿里巴巴的战略联盟

海尔日日顺物流和阿里是战略联盟,阿里巴巴持有海尔物流公司34%的股份。Tmall平台销售的大部分大家电物流由日日顺物流承担。

2013年12月,阿里巴巴向海尔电器注资28.2亿港元(折合人民币22.1亿元)。其中,18.6亿港元(折合人民币14.6亿元)定向投于海尔电器旗下日日顺物流平台,取双方资 源优势,促进电商渠道下大件商品的物流配送能力。

注资后,阿里巴巴持有:1)日日顺物流9.9%股权。2)认购海尔电器定向增发股权约5239万股,占公司扩大股本后2.04%,认购价为18.413港元/股。3)价值13.2亿港元的海尔 电器之可换股及可转换债券,阿里巴巴可选择以19.334元/股转换为海尔电器普通股或日 日顺物流24.1%股权。2017年1月3日,阿里巴巴行权,获得日日顺物流24.1%股权,行权后合计持有日日顺34%股权。物流作为优质资产,公司倾向于未来独立上市。(编辑:张鹏艳)