本文来自建银国际研报《基因改造:恒生国企指数优化将支持国企指数2018年跑赢恒指》,作者为分析师赵文利、宋林。

智通财经APP获悉,建银国际发布策略研报认为,国企指数的优化能够增加指数的多元性,使其更能代表中国经济的发展。而且,2月6日的优化可能只是一个开始,将首次新增的成分股数目设置为10个是为了避免对指数造成过大的干扰,预期未来国企指数会进一步优化。而选入国企指数的公司将会受益于资产配置和被动投资。

具体研报如下:

2018年2月6日,恒生指数公司将宣布2017年第四季度之恒生指数系列检讨结果。检讨也会对恒生国企指数进行优化,将根据市值排名为国企指数加入共10只红筹股和民营企业。

恒生国企指数的优化将会将国企指数成份股由目前的40只增加至50只,将红筹股和民营企业股加入指数。选定新股将在12个月内分五期加入,调整后的市值占比将由2%上升至10%,增幅为2%。

国企指数的优化能够增加指数的多元性,使其更能代表中国经济的发展。目前红筹股和民企股的缺失使指数不能代表很多中国企业,限制了国企指数的代表性。

2月6日的优化可能只是一个开始,将首次新增的成分股数目设置为10个是为了避免对指数造成过大的干扰。建银国际预期未来国企指数会进一步优化。

建银国际预期选入国企指数的公司将会受益于资产配置和被动投资。2017年底追踪国企指数ETF大约494亿港元,新成分股单支调整后将最多占比国企指数10%的市值。建银国际预期2019年三月份国企指数新添成分股后,国企指数内权重最大的几家公司将会有大约50亿港币的资金流入。

总结来说,由于H股全流通改革及国企指数较低的估值和稳定增长,建银国际重申国企指数2018年将跑赢恒指。国企指数的优化将会进一步支撑这一趋势。

历史回顾

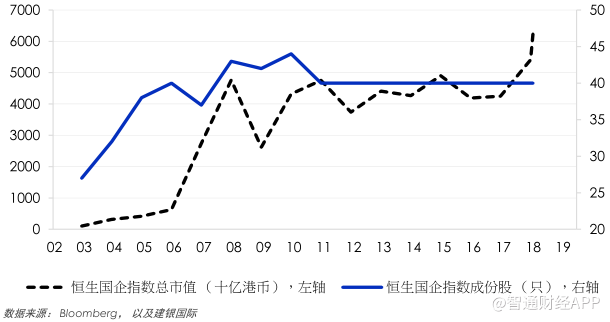

首只H股青岛啤酒于1993年在香港上市,1994年国企指数推出,仅有10只成分股。伴随着1997年香港回归,以及中国2002年加入WTO,进入2000年后越来越多的内地企业来到港股市场寻求融资。其中多数为大型国有企业以H股形式在香港上市,使得港股中H股的标的大幅增加,H股市场开始蓬勃发展。

2003年开始,就已经出现了追踪国企指数的ETF。其后国企指数的股指期权及期货业陆续推出。2005年开始,内地的银行及保险公司开始在港股以H股形式上市,继续推动了H股市场的快速发展。

本次优化恒生国企指数的过程从去年2月份开始。2017年2月,恒生指数公司宣布《优化恒生中国企业指数值建议》,主要考虑到香港市场需要有一项“反映在香港上市的中国内地公司整体表现之指数”。2017年5月,恒生指数公司决定将红筹股及民营企业加入恒生中国企业指数。2017年8月,恒生指数公司宣布《优化恒生中国企业指数详情》,确定筛选条件,也确定成分股名单将于2018年2月与定期指数检讨结果一并公布。

目前状态

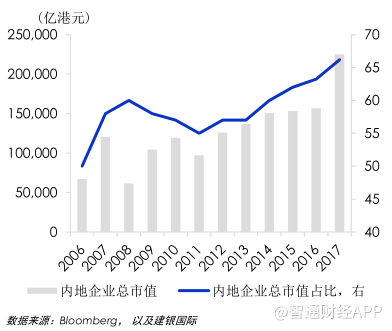

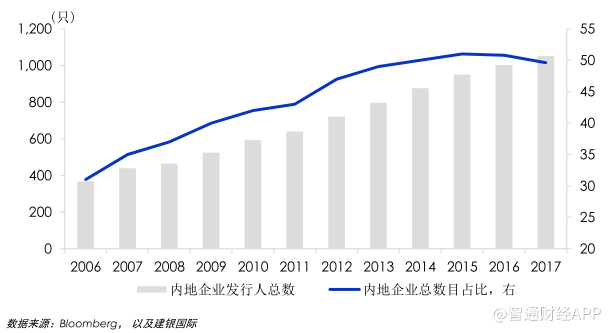

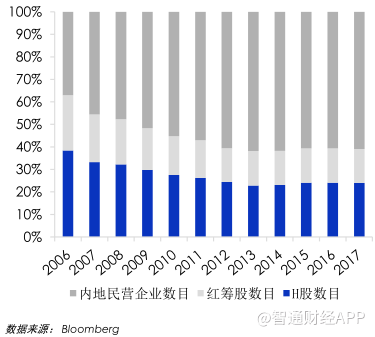

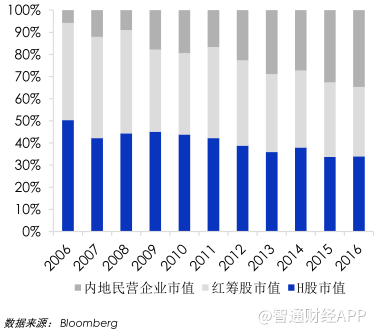

2017年港股市场共有上市企业2118家,其中1051家为内地企业,占比超过50%。该比例在2006年时仅在31%,自2014年起超过50%,其后一直维持在该水平以上。

从市值规模来看,由于来港上市的企业多为内地的大型企业,包括各大银行,保险,以及民企中的龙头,市值普遍偏大。截至2017年,内地企业在港股总市值占比达到了66%,明显高于数量的占比,较2006年提高了约16个百分点。

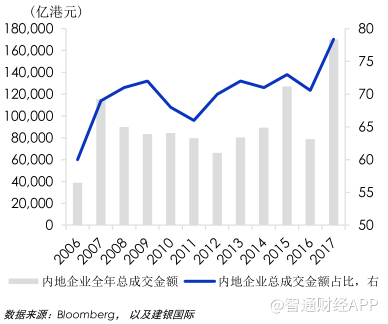

从成交额来看,内地企业的成交活跃度更进一步提高。截至2017年,内地企业在港股总成交金额的占比达到了78%,相较企业数量及市值的占比,又有了进一步的提升,同时较2006年又提高了约18个百分点。

目前,将港股市场中营业收入(如不适用,则以盈利或资产界定)超过50%来自中国内地的企业定义为内地企业,主要分为三类。H股:在联交所主板作为第一上市的H股公司;红筹股:最少有30%股权由内地机构单位持有;民营企业:其他内地企业。

由于在内地企业海外融资的初期,主要是以H股的形式,或是国有企业以红筹的形式来港上市。民营企业只占少部分,且都是小公司。以2006年为例,民营企业数目占比约37%,市值占比不到6%。因此,当时港股市场上追踪中国公司的指数主要有两个:恒生中国企业指数及恒生红筹指数,分别追踪H股以及红筹股的表现。但民营企业由于市值占比较小,并没有一个单独的指数来追踪其表现。

时至今日,内地企业已然成为港股市场的主力,尤其是内地民营企业规模呈现较大增长。截至2017年,内地民营企业数量已经达到640只,占比达到61%。截至2016年,内地民营企业市值已经达到5.4万亿港元,占比达到35%。反观H股及红筹股的占比则是逐年萎缩。

目前,港股市场上并没有一只主要的指数来追踪所有类型内地企业的表现。截至2017年底,恒生国企指数覆盖总市值5.4万亿港元,虽然其H股市值覆盖率在80%,但对港股市场整体市值覆盖率仅为16%,远低于内地企业66%的市值占比。国企指数成交覆盖在26%,也远低于内地企业78%的成交占比。

目前红筹指数覆盖总市值4.3万亿港元,对港股市场整体市值覆盖率仅为13%,成交覆盖在6.5%。即使结合国企指数及红筹指数,其合计市值覆盖率在19%,成交覆盖率在32.5%,仍不能很好的代表内地企业在港股的规模。究其原因,主要还是规模日益庞大的内地民营企业没有一个很好的指数可以代表。因此,国企指数纳入红筹股及内地民营企业,从而转变成一只能够代表港股市场上各种类型的内地企业的综合指数,显得势在必行。

筛选条件

根据恒指公司公布的文件,第一阶段将有共10只红筹股及民营企业加入国企指数,民营企业的定义是超过50%的营业收入来自中国国内但该企业并非H股或红筹股的公司。指数内的H股数目将维持在40只。因此,国企指数成分股总数将从40只增加至50只。

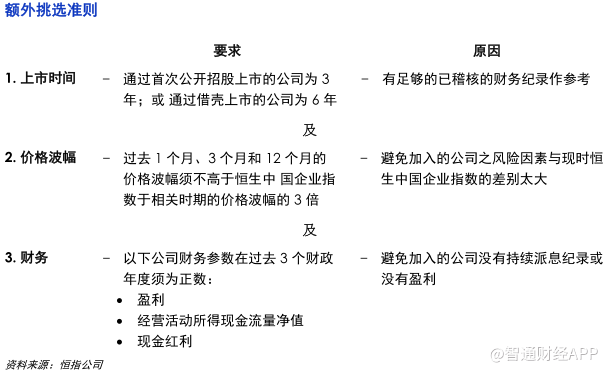

筛选条件方面,首先需满足H股入选国企指数的基本条件。主要的量化准则包括:1)上市时间必须至少在股份检讨日前一个月;2)成交量流通比率必须于过去12个月中有10个月及以上,且最近三个月高于0.1%;3)综合市值排名前10名。

由于本次扩容为纳入新类别的内地企业,且挑选范围更广泛,风险也更大。因此,对扩容标的增加了额外的挑选准则。主要包括:1)上市时间要求(首次公开招股上市:3年;借壳上市:6年);2)价格波幅(1个月,3个月,1年)低于国企指数的3倍;3)过去3个财年盈利>0,经营现金流>0及现金红利>0。

调整进程

为降低对市场的潜在影响,新增的10只成分股将会分5个阶段加入国企指数,为期12个月。首次调整名单将在2月6日与定期指数检讨结果一并公布,实施日期将与定期指数检讨实施日期一致,为3月5日。首次实施的比重纳入因子为0.2,即调整后比重上限在2%。其余4个阶段的调整将分别在18年6月,9月,12月,以及19年3月进行。

比重纳入因子逐次增加0.2,直至最后一次达到1.0,即调整后比重上限达到10%,意味着本次调整结束。该10只红筹股及民营企业于整个过渡期倾向保持不变,但恒指公司仍然保留在特殊情况下更换的权利。2018年底将会进一步发布有关国企指数在过渡期后的管理方法。

潜在标的,前后对比

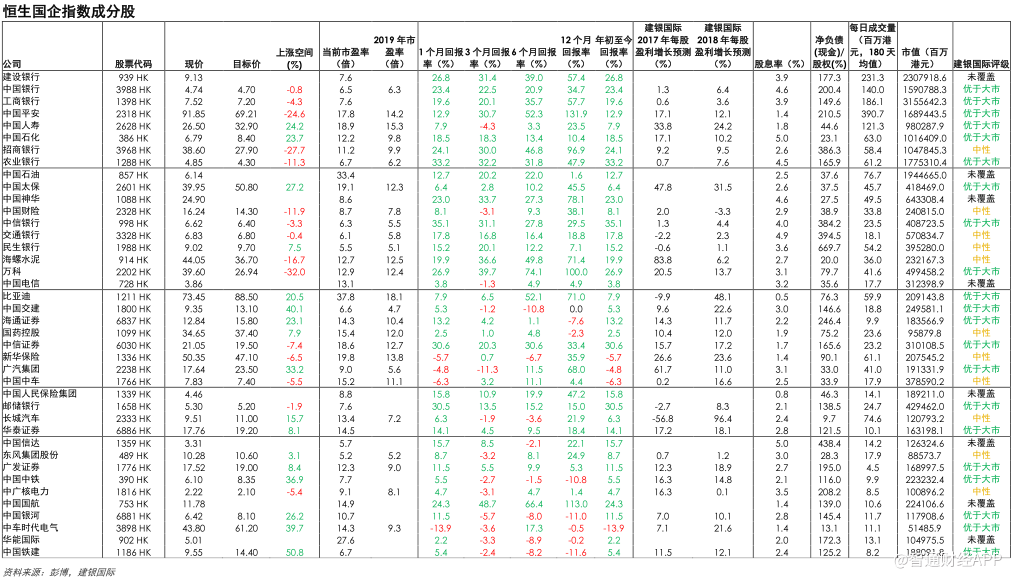

目前港股市场共有758只红筹及非H民营股。按照上述筛选条件选出如下10只候选标的。加入该10只标的后,国企指数的总市值覆盖率将从16%上升至31%,对内地企业的市值覆盖率将从24%上升至47%。国企指数的成交额覆盖率将从26%上升至38%,对内地企业的成交额覆盖率将从33%上升至48%。调整后,红筹股及非H内地股的占比达到约30%。

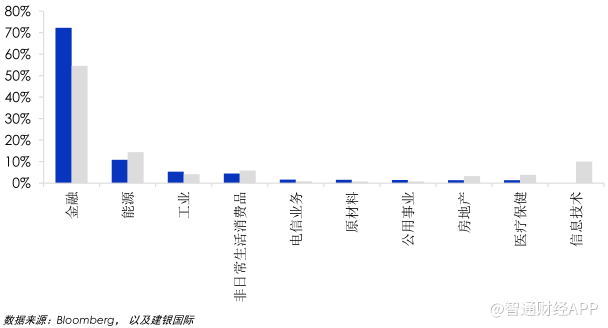

目前的国企指数成分股,全部都是H股,共40只。其中前5大成分股均为金融国企,占比已经超过45%。而整体来看,金融行业占比达到72%,第二位的能源业占比11%。其余七个行业占比均小于6%。信息技术,日常消费行业则没有标的被纳入。行业分布极度不平衡。

而建银国际估计的10只潜在纳入标的中,没有金融行业的股票。在按照1.0纳入因子纳入10只新增标的后,可以看到金融行业占比明显下降。而之前占比较低的医疗保健,信息技术行业,比重明显增加。调整后,行业分布更加合理,也更能反映新经济在港股的情况。

国企指数表现,估值等比较

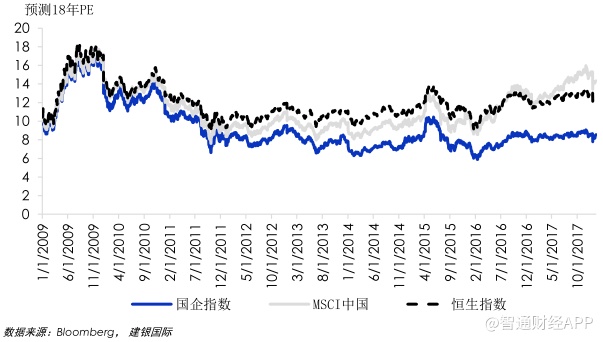

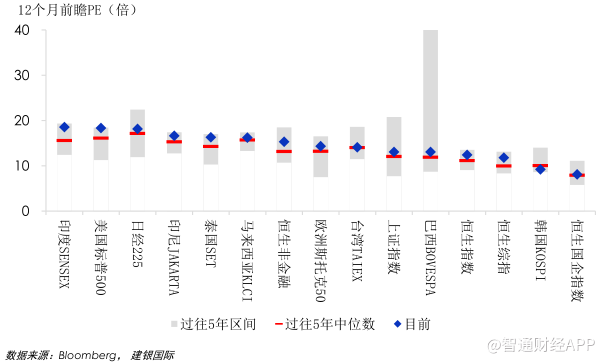

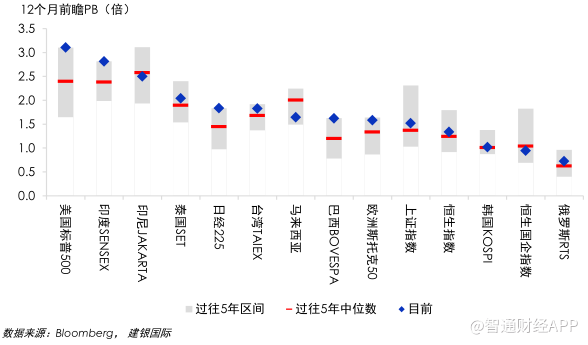

目前的国企指数,由于仅包含H股,且大多数为国有企业及传统行业,估值明显低于范围更广的恒生指数及MSCI中国指数。目前国企指数预测PE仍不到9倍,明显低于恒生指数接近13倍的PE,以及MSCI中国14.4倍的PE,且估值差自2009年以来逐年扩大。

可见自金融危机后,以及中国经济进入中速增长阶段,市场难以对以传统行业为主的国企指数给出较高的估值。而代表新经济的非H民营企业虽然能够获得较高估值,但未囊括在国企指数中。全球来看,无论PE或是PB,国企指数估值均处在较低位置。

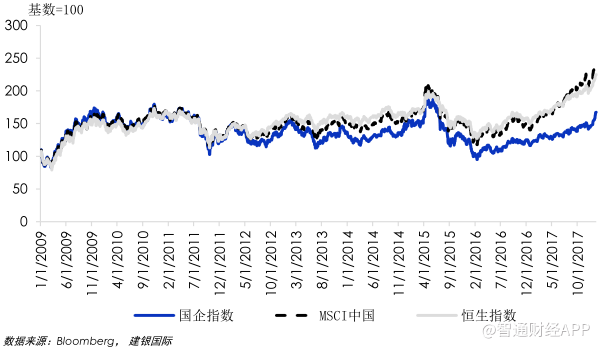

从绝对表现来看,国企指数自2012年起就已跑输恒生指数及MSCI中国指数。若以2009年初为基点,截至2018年1月22日,国企指数已累计跑输恒生指数58个百分点及MSCI中国指数72个百分点。

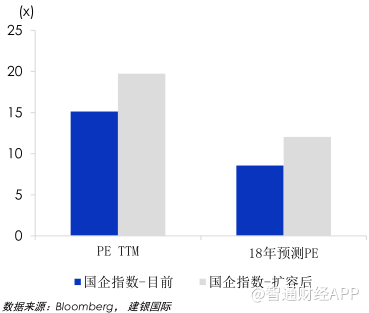

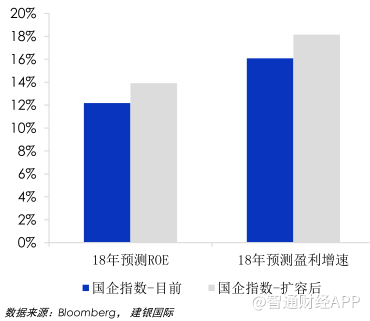

2018年1月31日,国企指数历史市盈率在10.41倍,预测市盈率在8.55倍,明显低于恒指的15.06倍的历史市盈率及12.77倍的预测市盈率。若将预测10只潜在标的纳入考虑,则扩容后国企指数历史市盈率将升至20倍,预测市盈率将达到12倍,接近但仍低于恒指。从基本面改善来看,扩容后的ROE将提升1.73个百分点,盈利增速将提高2.07个百分点。

资金规模

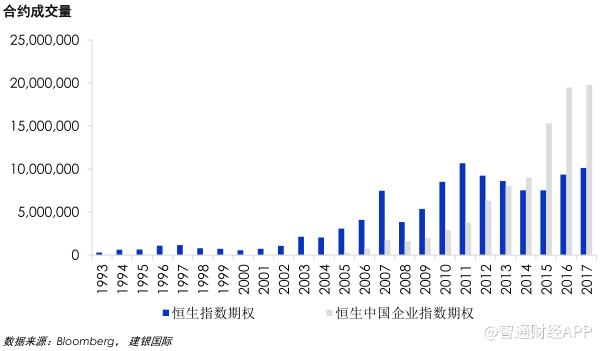

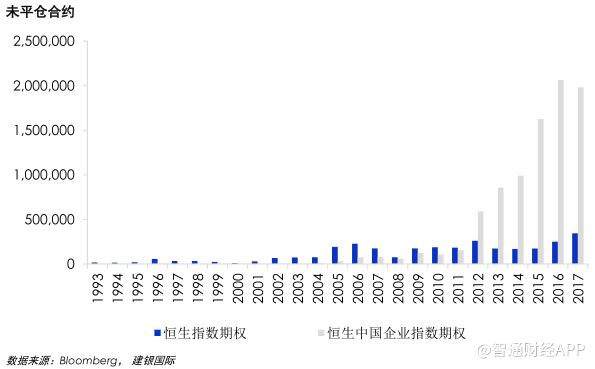

自2003开始,相关的指数产品和洐生工具陆续推出以来,国企指数已逐步发展成为代表香港上市的中国企业的主要指标。随着中国经济的快速发展,追踪国企指数的基金规模持续增长,近年发展尤其突出。随着内地资管业务的发展,以及两地市场互联互通的推进,追踪国企指数的资产管理规模在2015年出现快速增长,一年间增加了一倍至超过80亿美元;2016年底更达到92亿美元。追踪国企指数的洐生工具的增长更为明显。

截至2017年8月31日,国企指数期货的日均成交量与恒生指数期货的日均成交量相当,而国企指数期权的日均成交量约为恒指期权的两倍。2012年,国企指数期权于未平仓合约数目方面已超越恒指期权,截至2017年8月31日,国企指数期权较恒指期权多逾五倍,未平仓的合约数目近三百万张。

国企指数扩容后,随着金融及其他传统行业占比下降,新经济占比上升,国企占比下降,民企占比上升,国企指数结构更加合理,更能代表中国经济。预计扩容后,追踪国企指数的产品及衍生工具将进一步,以满足无论内地资金还是海外资金对港股内地企业的需求。新增标的虽然将分阶段平稳纳入国企指数,但仍将受益纳入重要指数带来的关注度提升。

(编辑:王梦艳)