本文选自“安信国际研究报告”,作者王强,原标题《大潮退去,寻找结构性机会--2018 年汽车行业投资策略》。

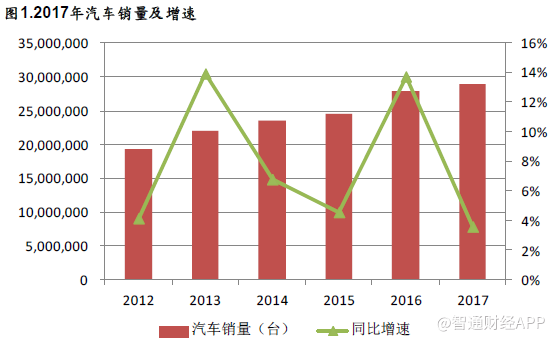

智通财经APP获悉,安信国际发表研究报告指出,2017 年中国汽车销量再度创下历史新高,且为连续9年蝉联世界第一,根据中国汽车工业协会统计,2017 年中国汽车销量达到2901 万辆,同比增长3.2%,但增速有所放缓,预计2018 年中国乘用车市场零增长,行业竞争从增量市场竞争转为存量市场竞争。

安信国际认为,在汽车消费升级、换车人群增多、入门级豪华车价格下探等多种因素推动下,未来几年豪华车市场仍能保持10%以上增长,品牌结构会趋于均衡。

1. 2017 年中国车市再创新高

2017 年中国汽车销量再度创下历史新高,连续9 年蝉联世界第一,名副其实的汽车消费大国。根据中国汽车工业协会统计,2017 年中国汽车销量达到2901万辆,同比增长3.2%,增速明显放缓,其中乘用车占比85%,占比下降2 个百分点,商用车占比15%,占比上升2 个百分点。

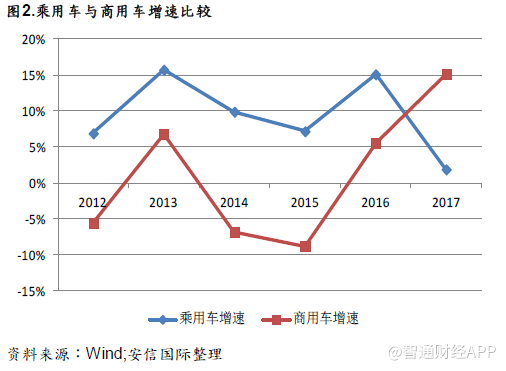

从乘用车与商用车增速对比来看,过去几年乘用车增长是高于商用车,但是在2017 年出现反转,商用车增速在2015 年开始触底回升,而乘用车早已进入微增长时期,2016 年是受到购置税刺激出现短暂的高增长。

2. 乘用车增速出现大幅放缓,处于微增长时期

2.1.购置税透支乘用车需求,1.6L及以下车型将持续受压

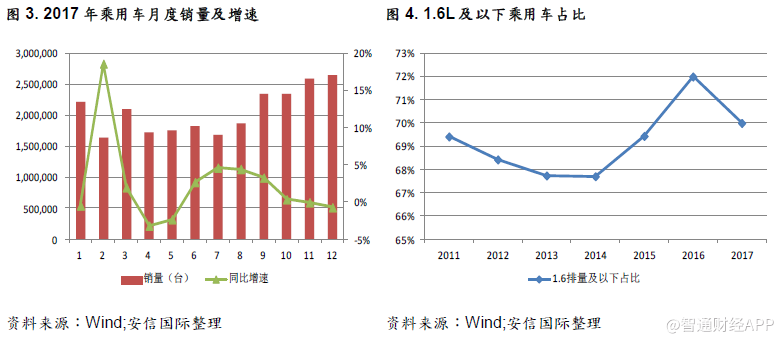

根据中国汽车工业协会统计,2017 年乘用车销量达2480 万辆,同比增长1.6%。我们预计2018 年中国乘用车市场零增长,行业竞争从增量市场竞争转为存量市场竞争。

受购置税减半影响,1.6 升及以下乘用车销售1719 万辆,比同期下降1%,占乘用车销量比重为69.6%,比去年同期下降1.1 个百分点。我们认为在2018 年购置税彻底退出后,1.6 升及以下乘用车销售将继续受压,销量下滑,占比回落到68%-69%之间,为历史上均值。

2.2.消费升级推动SUV持续发展

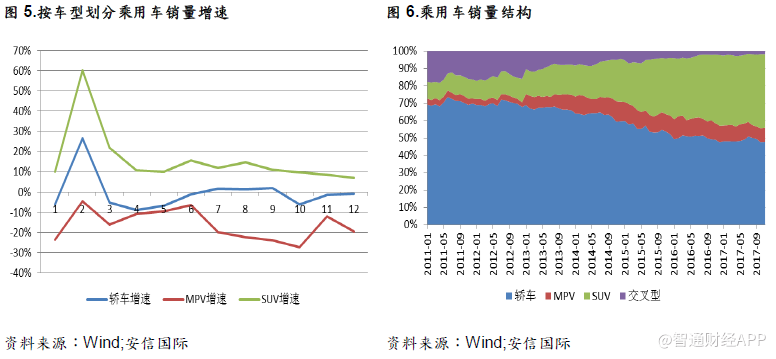

乘用车按车型可划分为轿车、SUV、MPV、交叉型乘用车等。2017 年唯有SUV 保持快速增长,轿车和MPV 销量下滑。轿车销量1193 万,同比下降1.4%,SUV 销量1028 万,同比上升12.4%,MPV 销量205 万,下降17.6%,交叉型乘用车销量53 万,同比下降20.4%。

从销量结构来说,SUV 占比逐年增加,我们预计2018 年SUV 占比有望超过轿车成为第一大车型。目前轿车占乘用车比重为48%、SUV 占比41%、MPV 占8%、交叉型乘用车占比1%。

在购车群体年轻化、换车周期缩短、替换性需求提升这三大因素推动下,我们认为未来三年中国SUV仍能保持快速增长,领跑于整个板块。

购车群体年轻化。根据牛车网的90后汽车消费报告统计,预计2017年底,90后占汽车消费新用户的比例将达到26%,80后为48%,而70后将会降至10%以内。到2025年,90后汽车消费占比将有望达到54%。年轻人消费习惯、购买力、价值观和思维方式与父辈有着巨大不同,相比较基数庞大的轿车,年轻人更加偏好SUV。

换车周期被缩短。随着近几年车型增多、汽车售价下降以及人均收入稳步提升,中国一二线城市最高频次的汽车换车周期已经缩短至5年左右。

替换性需求占比增加。据统计2017年中国汽车保有量超过2.1亿,60%以上私家车已经进入到5年以上车龄,替换性需求将不断提升。消费升级特征明显,即从低端车向高端车过渡,从轿车向SUV或MPV过渡,从小型车向中大型车过渡。

2.3. 2017年乘用车市场格局变化大

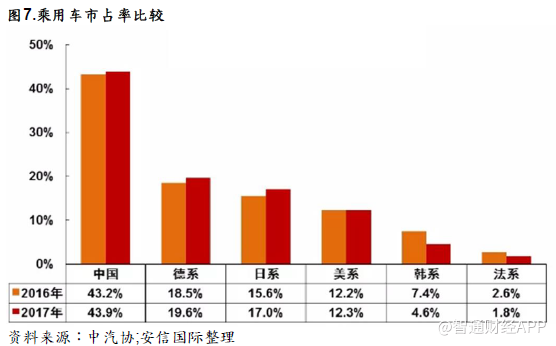

2017年,韩系车与法系车在中国发展遭遇重大挑战,韩系车市占率从7.4%下降至4.5%,下降2.9个百分点、法系车市占率从2.6%下降至1.8%,下降0.8个百分点。两个品牌丢失的市场被自主品牌、日系车和德系车所占领。

我们认为韩系车与法系车市占率下降核心原因是产品力出现问题,产品的外形、价格、动力总成、品牌力被其他合资品牌拉开距离,甚至不如一些优质的自主品牌,如吉利、长城、广汽自主等。

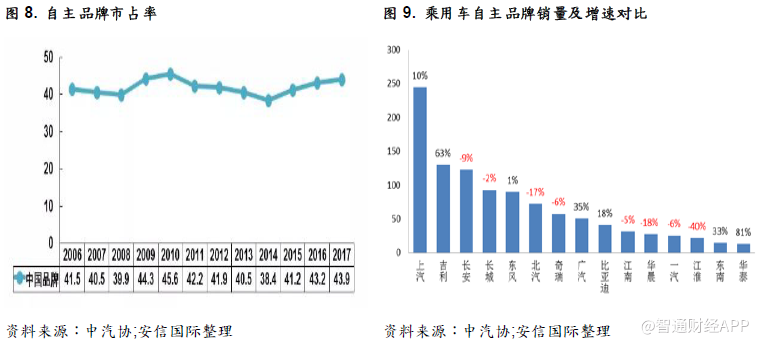

自主品牌乘用车市场份额自2015年以来,连续三年攀升。虽然距离2010年的历史高点45.6%还有差距。但是已经完全扭转了2011年至2014年连续四年的下滑,重新进入上升通道。

自主品牌发展呈现两极分化走势,寡头竞争时代已来临。在2016年与2017年的购置税补贴刺激下,加上各大车企推出多款SUV迎合市场,自主品牌市占率稳步提升。当下中国自主品牌发展呈现两极分化走势,第一大类为吉利、长安、长城、上汽乘用车、广汽乘用车的“新自主五强”,销量、产品竞争力、品牌影响力远超其他品牌的车企。我们认为未来随着行业增速下滑,竞争加剧,马太效应会更强烈。像北汽自主、华晨自主、这类销量持续下滑,缺乏核心竞争力的车企会被市场淘汰。

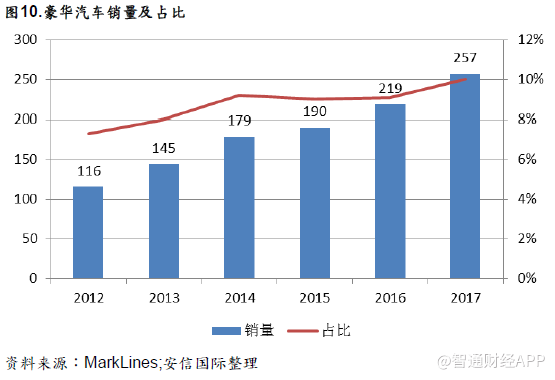

3.中国豪华汽车市场发展空间大,长期跑赢行业平均增速

3.1.中国已经是各大豪华汽车公司最重要的海外市场

2017年中国主流豪华汽车品牌销量达到257万辆,同比增长17%。长期以来中国豪华汽车市场保持着双位数增长,在车市中占比逐年提升。中国已经是各大豪华汽车公司最重要的海外市场。

中国豪华车市场主要由奥迪、奔驰和宝马所占领,三者市占率超过70%。2017年,奥迪(含进口车)在华共销售整车59.5万辆,同比增长1%,创历史新高,连续30年保持中国豪华汽车市场单一品牌销量冠军。奔驰品牌在华共销售58.7万辆。宝马在中国市场共交付59.4万辆,位居第三。剩下市场则由捷豹路虎、沃尔沃、凯迪拉克、雷克萨斯等占领。我们认为随着汽车消费升级、换车人群增多、入门级豪华价格下探等多种因素,未来几年豪华车市场仍能保持10%以上增长,品牌结构会趋于均衡。

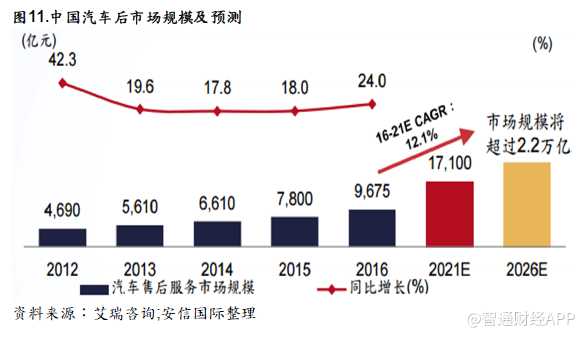

3.2. 中国汽车后市场发展空间大,尤其是衍生业务

2017年中国民用汽车保有量已经超过2.1亿辆,私人汽车保有量中40%以上的份额开始或已经进入质保期。据艾瑞咨询测算,5年车龄的豪华车和超豪华车平均每年保养维修费用为3年车龄时的一倍左右,因此随着车龄增加,汽车后市场的规模快速扩张。以汽车维修养护为基础,加上保险、二 手车交易、租赁等在内的多项其他汽车服务,汽车后市场空间超过万亿。

3.3.中国汽车金融业务渗透率低,正处于发展初期

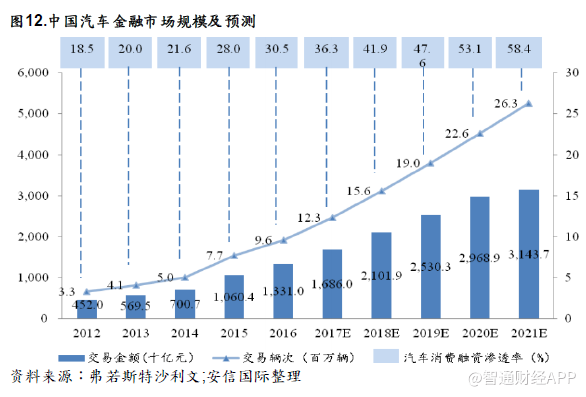

根据弗若斯特沙利文统计,中国汽车消费融资渗透率(即涉及汽车融资方案的汽车零售交易辆次占汽车零售总交易辆次的百分比)日益上升,但仍较发达国家市场落后。

2016年的汽车消费融资渗透率为30.5%, 而美国为82.0%。中国涉及汽车融资方案的汽车零售交易辆次由2012年的330万辆增至2016年的960万辆,交易量的快速增长主要由于市场涌现多种新型汽车消费融资方案,加上消费者日益认可汽车融资,预计中国汽车消费融资市场会继续增长,而完全以现金交易的汽车零售交易辆次占比会持续减少。至2021年,预期中国涉及汽车融资方案的汽车零售交易辆次会达到2630万辆,汽车消费融资渗透率为58.4%,市场规模达3.4万亿元。

目前整个汽车金融行业参与者有三类,其中银行约占交易额的60-70%,汽车金融公司占20-30%,融资租赁占10%内。

银行持有中国银监会发出的金融许可证,并受其监管,在日常贷款业务过程中提供汽车贷款。银行一般透过分行网络接触消费者,运营资金成本低,但通常设有严格标准且程序复杂。代表公司有:招商银行、中信银行、平安汽车等等。

汽车金融公司持有中国银监会发出的金融许可证,并受其监管。大部分汽车金融公司隶属于汽车制造商,提供汽车贷款或融资租赁服务,通常提供贷款的车型较为有限。代表公司有:丰田金融、宝马金融等。

融资租赁公司须经商务部批准后方可成立,并受其监管,提供 融资租赁服务,首付金比例及融资条款通常较灵活。代表公司有:永达汽车、广汇汽车等。

4.公司推介

在2017 年我们认为乘用车行业零增长,竞争加剧。看好由消费升级驱动的SUV、豪华车以及新能源汽车板块发展,业绩增长确定性高。推荐公司有吉利汽车、华晨中国、正通汽车。

吉利汽车(00175):高增长高溢价,做中国乘用车龙头

一、受益于强劲的产品周期,业绩仍处于上升通道。公司已经发出2017 年的业绩盈喜公告,预计2017 年净利润获得超过100%的增长。对于2018 年公司销量目标158 万辆,增长27%,而我们认为公司2018 和2019 年销量有望挑战170 万辆和200 万辆,超预期的表现。业绩与销量强劲增长是维持高股价、高估值的基础。

二、高端化进程势不可挡。吉利与沃尔沃合作推出的新品牌LYNK&CO 在2017 年11 月正式推出并销售。我们认为吉利高端化的成功概率高,因为在中国没有任何一个车厂可以复制吉利与沃尔沃之间的关系,在资源、研发、生产展开深度合作。2018 年领克还会推出两款新车,销量目标15 万辆以上。

三、新能源汽车发展不落人后。2015 年11 月公司发布蓝色吉利战略,希望在2020 年之前转型为新能源车企,90%销量都是新能源产品。目前公司在售仅有帝豪EV。在2018 年公司会推出多款轿车和SUV 的新能源车型,以及领克的新能源版本,竞争力进一步提升。

华晨中国(01114):新品周期已开始,业绩重回高增长

华晨宝马已经进入产品上升周期,未来两年业绩重回高增长。2017 年6 月宝马5 系进行全面换代。公司计划在18 年2 月推出525,由于525 是5 系的入门款,对五系的销量及利润影响最大。18 下半年推出国产X3,这将是另一款销量和业绩的支柱型产品。随着产能利用率逐步提升,零配件国产化比率加深,华晨宝马的利润率会进一步改善。

正通汽车(01728): 多元化业务齐发力,业绩爆发式增长

公司已经发出盈喜公告,预计2017 年业绩100%以上增长。我们认为2018 年正通业绩仍然可以保持高速增长,主要看点一、正通是大型豪华品牌经销商,代理的宝马、奥迪、保时捷等品牌正处于产品强劲周期,新车销售毛利率稳中有升。二、汽车金融业务驶入快车道,迎来爆发式增长。公司目标2017-2019年汽车金融资产规模达到100 亿、300 亿和500 亿。三、轻资产托管业务是行业首创,公司已经签订6 家宝马和1 一家MINI 的托管业务,目标在2018 年完成20 家4S 店的托管。

(编辑:姜禹)