有很多时刻定义了2023年。但对于企业信贷投资者来说,回顾过去12个月,有一件事可能会引人注目:企业能够摆脱融资成本增长两倍的惊人程度。

智通财经APP注意到,美联储以数十年来最快的速度加息,这不仅是因为投资者长期预测的企业违约潮没有成为现实,而且由于担心可能出现的经济衰退,许多公司在去年的大部分时间里都在改善自己的资产负债表。

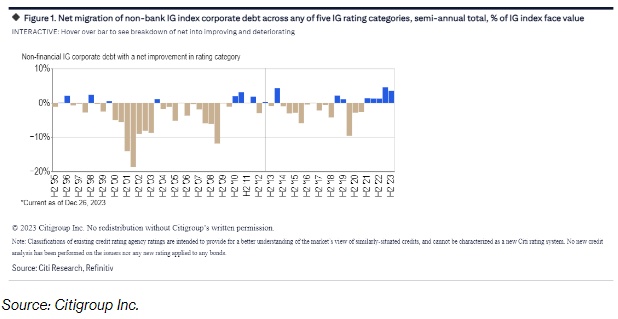

今年是企业信贷意外强劲的一年,公司债评级大幅上调,穆迪、标准普尔和惠誉调高了价值约2,820亿美元的蓝筹债券评级。

然而,现在的问题是,这种良好的行为是否会持续到2024年。花旗集团策略师Daniel Sorid和James Keefe认为有理由保持谨慎。

他们写道,在信贷投资者的记忆中,过去的18个月“不仅是一段经济衰退得以预防的时期,而且是美国高评级公司债券发行人资产负债表管理的黄金时代,它们以异常严格的债务管理应对EBITDA的急剧上升”。

然而,进入2024年,“量化指标表明,非金融IG(投资级)公司对债权人友好的反常时期已经结束。我们认为,即使EBITDA在2024年不会从增长转为收缩,信贷指标和评级的进一步改善也不太可能。”

近几个月来,花旗已不是第一次就企业资产负债表恶化发出警告。去年7月,随着盈利增长开始停滞,花旗的分析师们标记着“再杠杆化周期的最初迹象”。不过,投资级债券在2023年的回报率为9.9%。

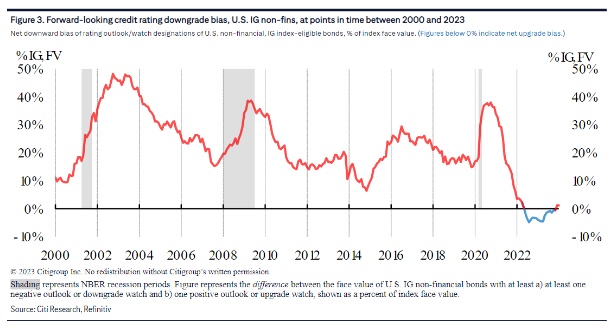

在本周发给客户的一份报告中,该行策略师们现在指出,在评级机构可能下调评级的负面观察名单上,公司债占多数。他们表示:“我们不衡量评级下调事件本身,而是衡量评级下调的可能性,在每个月度指数再平衡日,通过评级展望和观察名单来衡量。”

进入2024年,美国国债基准指数净1.3%的评级将被至少一家机构下调。与该指数历史上的大部分时间相比,这一数字微不足道,被列入降级观察的债务净额平均为22%,但与近年来相比,这是一个巨大的转变。事实上,从2022年5月到2023年9月这段时间是时间序列中唯一一个净倾向于升级的时期。

现在的关键问题是,在2023年摆脱经济衰退后,企业是否会受到不良行为的诱惑。增加股息、回购更多股票或寻求其他类型的交易可能会破坏资产负债表,即使收益没有下降。

分析师们表示:“(第四季度)并购和股票回购公告的上升趋势,是几个迹象之一,表明投资级公司发行人似乎正在一个特别尴尬的时刻,摆脱这些保守的资产负债表管理做法的束缚。”“美国IG级债券面临的风险情景将涉及2024年初的一波激进融资。”

当然,评级机构在将一家公司列入观察名单后,并不总是会做出实际的改变。即使他们这样做了,他们也从极低的降级偏见开始。正如花旗所指出的:“正如我们的美国经济团队所预测的那样,在经济衰退开始前6个月,美国IG非金融公司的前瞻性评级偏见从未如此强烈。”