全球股市可谓以全面的看涨阵营胜利结束了2023年。MSCI全球股市基准指数在2023年录得4年来最强劲的年度表现,而这一涨幅在很大程度上受到欧美股市的强劲推动,主要因投资者们押注欧美主流央行已经完成加息,并将在2024年迅速开启降息周期。

美股基准指数——标普500指数在进入新的一年之前已经连续九周实现上涨,这是自2004年以来持续时间最长的连续周度上涨。美股作为全球最大规模股票市场,其在MSCI 全球股市指数中占有重要比重,堪称全球股市风向标,对于全球股市风险偏好来说至关重要。截至2023年4月,MSCI 全球指数(MSCI ACWI)中美股权重大约占整个全球指数的56%。

但是在2024年的第一周,美股,以及全球股市的涨势即将面临重大考验,因为对于美联储2024年降息预期来说,至关重要的12月份非农就业报告将于本周五正式发布。对于期望美联储3月降息的多头势力而言,一份暗示美国劳动力市场明显降温,同时又不至于伤及美国经济增长趋势的“平衡就业数据”是他们所期望看到的。

除了非农数据,本周经济日历的重大宏观事件还包括:更详细看出美联储官员们政策立场的“美联储会议纪要”、最新的ADP就业数据、美国职位空缺数据以及衡量中国和美国制造业活动强弱的最新制造业PMI数据。

公司财报方面,Cal-Maine Foods(CALM.US)、药品零售商沃尔格林博姿(WBA.US)和酒精类饮品品牌星座品牌(STZ.US)在本周将公布的财报可能将对美股风险偏好产生影响。此外,全球投资者们也将密切关注全球电动汽车领导者特斯拉(TSLA.US)的最新季度交付数据。

非农重磅来袭! 美股连涨势头面临考验

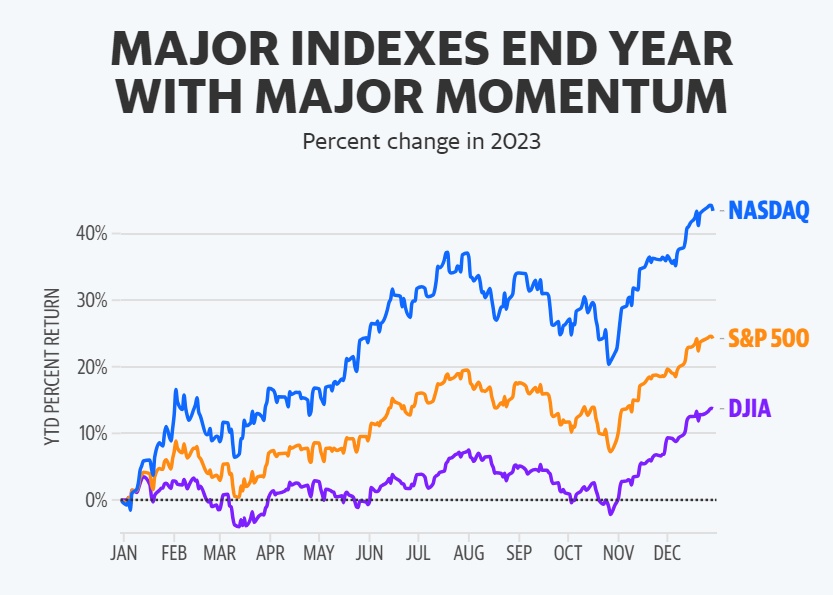

在刚刚过去的2023年年底,一轮持续两个月的涨势将美股三大指数推至创纪录或接近历史最高点的水平。道琼斯指数在2023年上涨了13.7%,涨幅超过4500点,有史以来首次突破37000点。标普500指数上涨24%,使该指数接近创纪录的收盘点位4796.56点。与此同时,覆盖众多知名科技股的纳斯达克综合指数(Nasdaq Composite)上涨43.42%,创下自2020年以来的最佳年回报率。

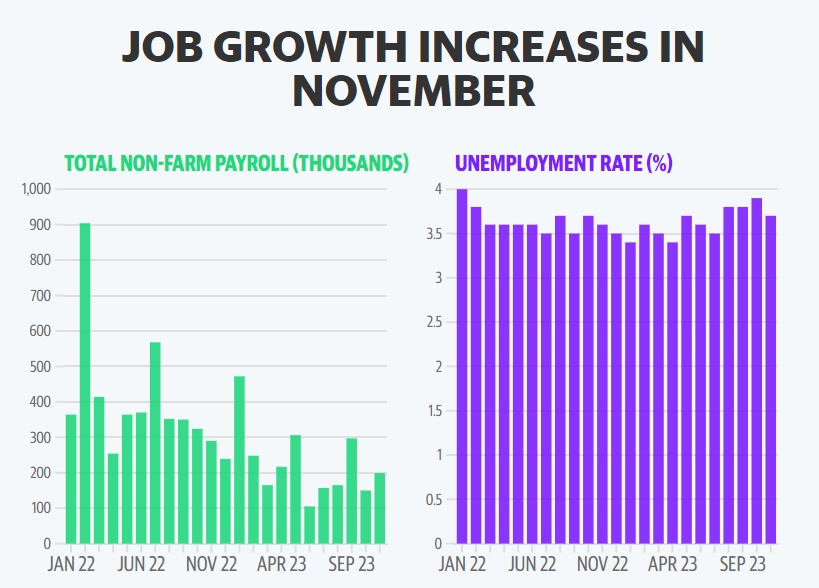

越来越多的投资者认为,美国经济可能实现美联储不断强调的“软着陆”——即通货膨胀率回落到美联储2%的锚定目标,同时劳动力市场持续乐观且不会出现经济衰退,推动美国股市反弹至2023年底。这种说法的一个关键部分是,美国劳动力市场的表现将超出许多人的预期。

值得注意的是,目前美国失业率仍徘徊在美联储开始加息周期时的水平附近,失业人数与职位空缺的比率持续触及两年多来的最低水平,每周申请失业救济金人数的统计数据显示,裁员人数的上升幅度似乎微乎其微。

在一些经济学家看来,所有这些数据都表明,美国劳动力市场已经足够冷却,现金充裕的消费者可能不会再推高通胀,但也没有弱到可能出现经济衰退的程度。

经济学家们对12月份就业报告的预期也反映了类似的情况。根据机构的统计数据,经济学家们普遍预计该报告将显示,上个月(12月)美国新增16.8万个非农就业岗位,而失业率则小幅上升至3.8%。11月,美国增加19.9万个非农就业岗位,而失业率出人意料地维持在3.7%。

以托马斯·西蒙斯(Thomas Simons)为首的杰富瑞(Jefferies)经济学家团队周五在一份研究报告中写道:“我们预计目前还不会看到就业人数大幅萎缩,但在进入2024年之际,我们仍将保持谨慎。”“随着全美汽车工人联合会(UAW)罢工终于尘埃落定,我们预计过去几个月制造业就业人数的波动将趋于平稳。”

美东时间12月13日,美联储将基准利率维持在5.25% - 5.5%的22年高位不变,美联储主席鲍威尔在利率决议后新闻发布会上,暗示美联储加息周期已经结束,2024年可能开始降息。最新的FOMC点阵图预期中值显示,美联储可能将在2024年至少降息三次,每次降息25个基点,比美联储官员们9月的预期激进得多。然而市场降息预期更加激进,利率期货市场押注美联储2024年降息超过100个基点。

进入新年之际,市场押注美联储将在今年3月份开启降息周期。截至上周五,多数利率期货交易员押注美联储即将降息,根据CME“美联储观察工具”,美联储在3月利率会议开启降息的可能性高达87%。

但经济学家对这一预期并没有达成共识。在华尔街大行摩根士丹利的首席美国经济学家艾伦•曾特纳(Ellen Zentner)看来,12月就业报告等多项数据必须显示出比目前所呈现的更广泛的美国经济降温迹象,市场目前预计的3月份降息才会发生。

曾特纳在12月公布的一份研究报告中写道:“有弹性的劳动力市场和经济趋势也表明,降息开始的时间将比市场预期的要晚。”曾特纳认为,到2月报告公布时,新增就业人数必须降至5万人以下,与持续的低通胀数据一致,美联储才会在3月开启降息。曾特纳还强调,即便如此,就业放缓也必须是一种趋势,而不是仅仅是一次低读数。

“非农就业数据嘈杂,因此我们认为仅仅一份疲弱的就业报告不足以促使美联储3月降息。” 曾特纳在谈到就业报告时表示。摩根士丹利的基本预测仍然是美联储将在5月开启首次降息。

另外,周四凌晨美联储将公布12月货币政策会议纪要,投资者们将更详细地看出美联储官员们的政策立场。在影响美股走势的诸多重要因素中,美联储对降息的态度毫无疑问成为了市场关注的焦点。在12月13日的利率决议上,美联储再次决定维持利率不变,美联储主席鲍威尔还透露“降息已开始进入美联储官员们的视野,决策者们正在思考、讨论何时降息合适”。

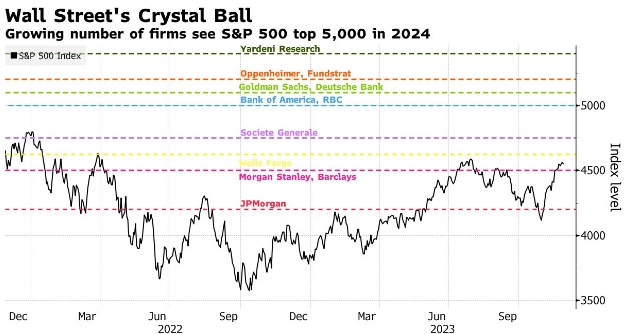

2024年,标普500指数有望突破5000点大关

整体来看,投资者面临的最大问题之一是,2023年底的“圣诞大反弹”浪潮是否透支了美股将在2024年实现的涨幅,抑或是市场还需要进一步超越目前的历史高点。

来自卡森集团(Carson Group)的首席市场策略师瑞安•德特里克(Ryan Detrick)指出,历史数据倾向于美股在2024年继续上涨。

根据德特里克的研究,在标普500指数在11月和12月上涨超过10%的年份——2023年正是如此,该基准指数在接下来的一年平均上涨19.5%。

然而,就连市场上一些最看好美股的分析人士最近也指出,2024年的潜在涨幅不太可能以稳定的速度上升。来自Fundstrat的研究主管汤姆•李(Tom Lee)认为,标普500指数2024年将触及5200点这一历史新高,但是他预计该指数将在2024年初下跌。

“对我们来说,(标普500指数)创下历史新高只是时间上的问题,”Lee在周五给客户的报告中写道。“但在这期间可能进行多次调整。”

Lee认为,一些关键的担忧情绪可能会给市场带来压力。他认为,投资者有可能将对美联储何时降息感到“困惑”,并指出,在选举年,2月或3月左右的低迷走势是典型的特征。

Lee写道:“在目前的背景下,一旦我们达到或接近历史高点,我们可能会看到标普500指数调整至4,400-4,500点,或者适度回调。”“这与我们的2024年展望一致,我们的基本假设仍然是标普500指数将在2024年下半年大幅反弹,并一举达到5200点。”

华尔街大行高盛12月发布报告称,预计到2024年年底,标普500指数将达到5100点——高盛的策略师们将他们的预测从11月中旬的4700点上调了近9%。高盛与美国银行以及奥本海默等华尔街同行一样,预计该指数将在2024年创下新高。

奥本海默首席策略师John Stoltzfus预计,标普500指数2024年将触及5200点,创下新纪录。Stoltzfus正确预测了今年的上涨,他与来自Fundstrat的Tom Lee一样,对2024年的前景持华尔街最乐观的看法。

高盛则指出,尽管美股大涨,但仍有大量资金未进入股市。此前随着利率攀升,2023年有1.4万亿美元资金流入货币市场基金,远高于流入美国股市的950亿美元。高盛表示:“随着利率开始下降,投资者可能会将部分现金转投股市。”