过去一年来,科技巨头们的云业务一直处于调整状态。

今年,阿里巴巴暂缓了阿里云的分拆计划,表示将采取AI驱动、公共云优先战略;腾讯创始人兼CEO马化腾重新为腾讯云战略发展方向奠定基调;京东科技集团将京东云作为独立事业部开始运作;亚马逊、微软和谷歌的云业务均受到IT支出放缓的挤压……似乎都在传递不太乐观的信号。

云业务要调整到什么时候?何时能够迎来增长?

摩根士丹利在上周发布的报告中指出,4月进行的调查显示,大部分云业务的调整阶段仍在进行中,将于今年3季度、4季度结束;最新的调查则显示,调整结束的日期有所推迟。

大摩认为,目前的调整是在为未来发展夯实基础,人工智能将在2024年下半年和2025年给云业务带来更大的再加速潜力。

回顾2023:云业务调整周期延长 但业绩表现趋于稳定

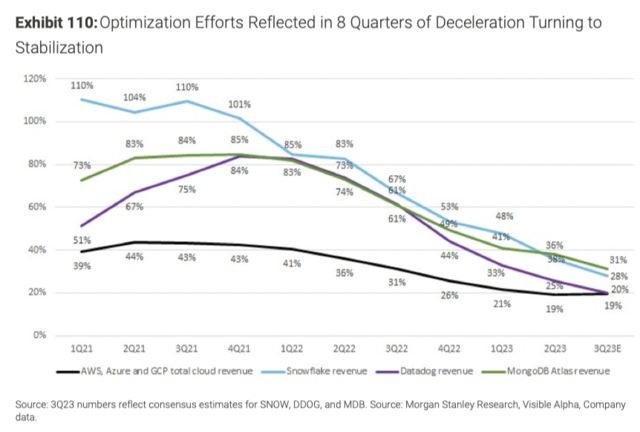

从整个市场来看,云业务的业绩表现正在趋于稳定,离重新加速发展又近了一步。

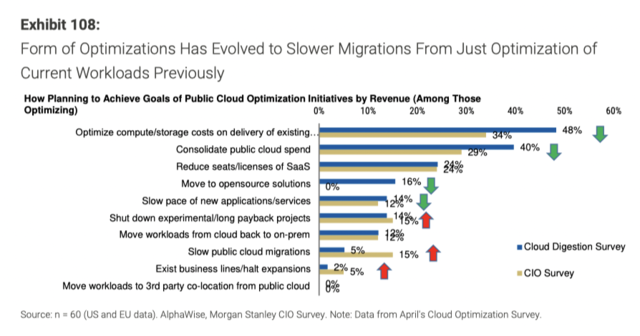

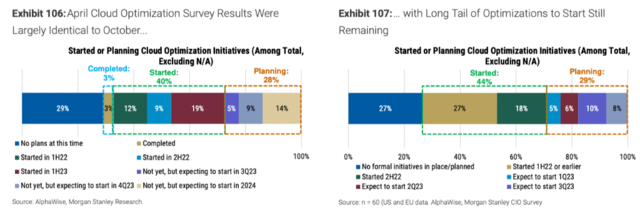

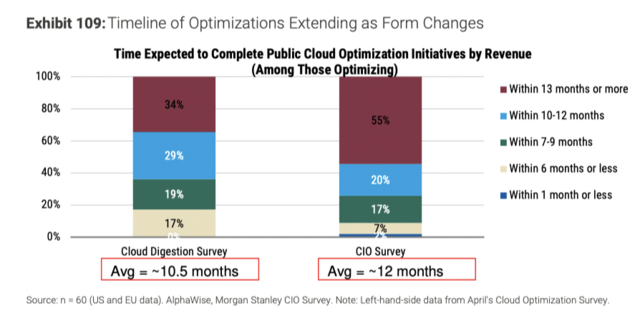

4月时进行的首席信息官(CIO)调查显示,大部分云业务调整工作正在进行,预计将持续到今年年底。且优化主要采取优化当前工作负载、整合供应商和减少 SaaS 席位的形式。

在10月最新的首席信息官(CIO)调查中,我们发现优化周期延长了,但仍有几乎相同的数量的业务项目计划调整,预计这部分优化周期也会延长。考虑到云业务调整的主要形式,将有更多实验性的项目被关闭、项目迁移速度放缓。

不过,云调整的工作成果在很大程度上反映在了业绩表现上,尽管我们仍处于向云计算迁移新项目/负载量的初期,但云业务增长放缓的趋势已基本停止。

展望2024:AI成云业务增长最大动力 但最早要到明年下半年

大摩指出,“AI”将成为云计算将实现加速发展的最大推动力,不过这要等到2024年下半年甚至2025年才可能发生。

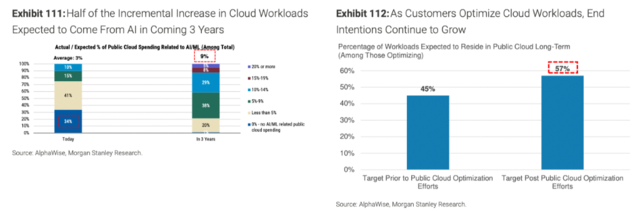

大摩在4月的调查中也同样指出,云优化后,预计人工智能一半以上的工作量将迁移到云中心上。

另一个发现在于,目前云业务的业绩增长主要表现在微软的Azure业务方面。微软最新三季度财报显示,云业务收入未如市场预期那样放缓,而保持两位数的猛增势头——Azure和其他云服务的收入三季度增长29%,高于预期3个百分点。大摩指出:

我们最新的CIO调查同样显示,绝大多数人都希望将AI置于公共云/混合云中,这也支持了我们最初的调查结果。

我们预测,未来3年,云计算工作负载增量的一半预计将来自人工智能,预计会有越来越多的客户希望将长期在公共云上处理工作。

大摩指出,目前,云业务增长需要面临的最大挑战是:人工智能项目的投入预计要到2024年、甚至到2025年才会出现实质性增长。

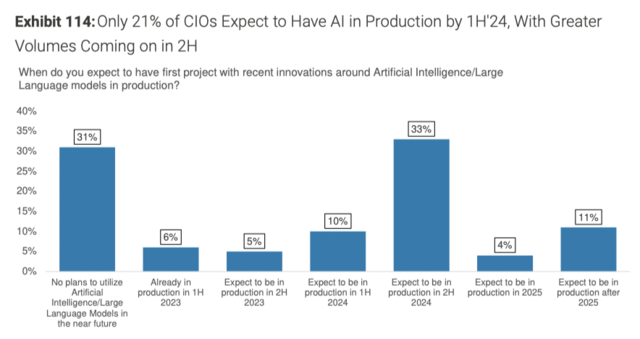

正如我们最新CIO调查报告中所指出的,AI项目预计最早要到2024年下半年才会产出。调查显示,仅21%的CIO预计AI项目可以在2024年上半年产出,而AI项目更可能在明年下半年产出,这也给云业务继续调整留出了时间。

云中心工作量的加速转移可能要到明年下半年AI项目真正落地时才会开始。

微软、谷歌将成两大受益者

大摩认为,云业务的受益者正在向下游延伸,这同样在很大程度上传递出云业务可能“重新加速”的信号。

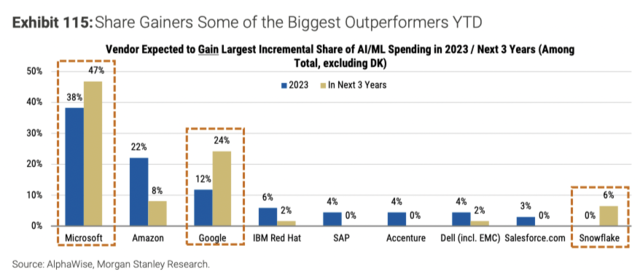

鉴于在AI领域的专业度,我们认为:微软和谷歌将收割最多的市场份额;受益者将更向下游端延展;受到挑战的供应商仍主要是上游技术提供商。

我们的调查还显示,云业务相关的软件管理、运营维护以及通信厂商也能从中受益,如SAP、Snowflake、Datadog、MongoDB、Confluent、F5、Nutanix和Palo Alto Networks。

从长远来看,不管是CIO调查显现出来的趋势,还是我们认为,随着时间的推移,仅在本地部署的供应商会逐渐失去份额,这一点在HPE和NetApp身上表现得最为明显,未来3年内,红帽、甲骨文和VMware等软件供应商也会面临更多机会的流失。

大摩在报告中总结道,云业务增长的潜在催化因素有两个:

人工智能的采用/使用进程得到推进。

后续CIO调查转向积极,IT支出的环境有所改善。

本文转载自“华尔街见闻”,作者:李笑寅;智通财经编辑:徐文强。