本文来自微信公众号“大金融研究”,作者为谢云霞、李晨,原标题为《中信银行业绩快报点评:2017深蹲做实,2018起跳可期》。

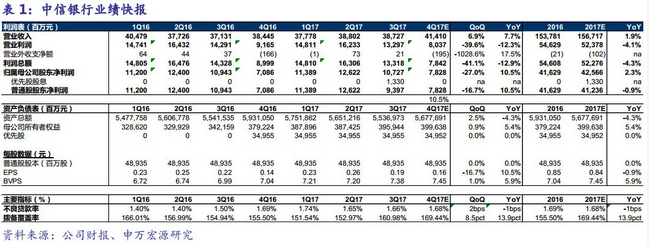

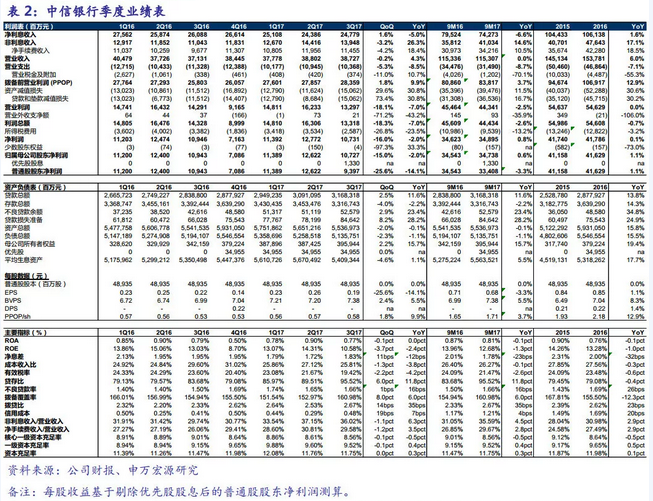

中信银行(00998)发布2017年业绩快报,2017年实现营业收入1567亿元,同比增1.9%;实现归母净利润426亿元,同比增2.3%。4Q17不良率1.68%,季度环比增2bps,较年初下降1bp。4Q17拨备覆盖率169.4%,季度环比增8.5个百分点。

四季度业绩和收入均开始抬头,改善通道打开。2017年中信银行全年营业收入同比增速为1.9%(前三季度为0.0%),单季度来看1Q-4Q17营业收入同比增速分别为-6.7/2.9/4.3/7.7%,营收端改善趋势明显。业绩方面,2017年中信银行全年归母净利润同比增速2.3%(前三季度为0.6%),4Q17归母净利润同比增10.5%。

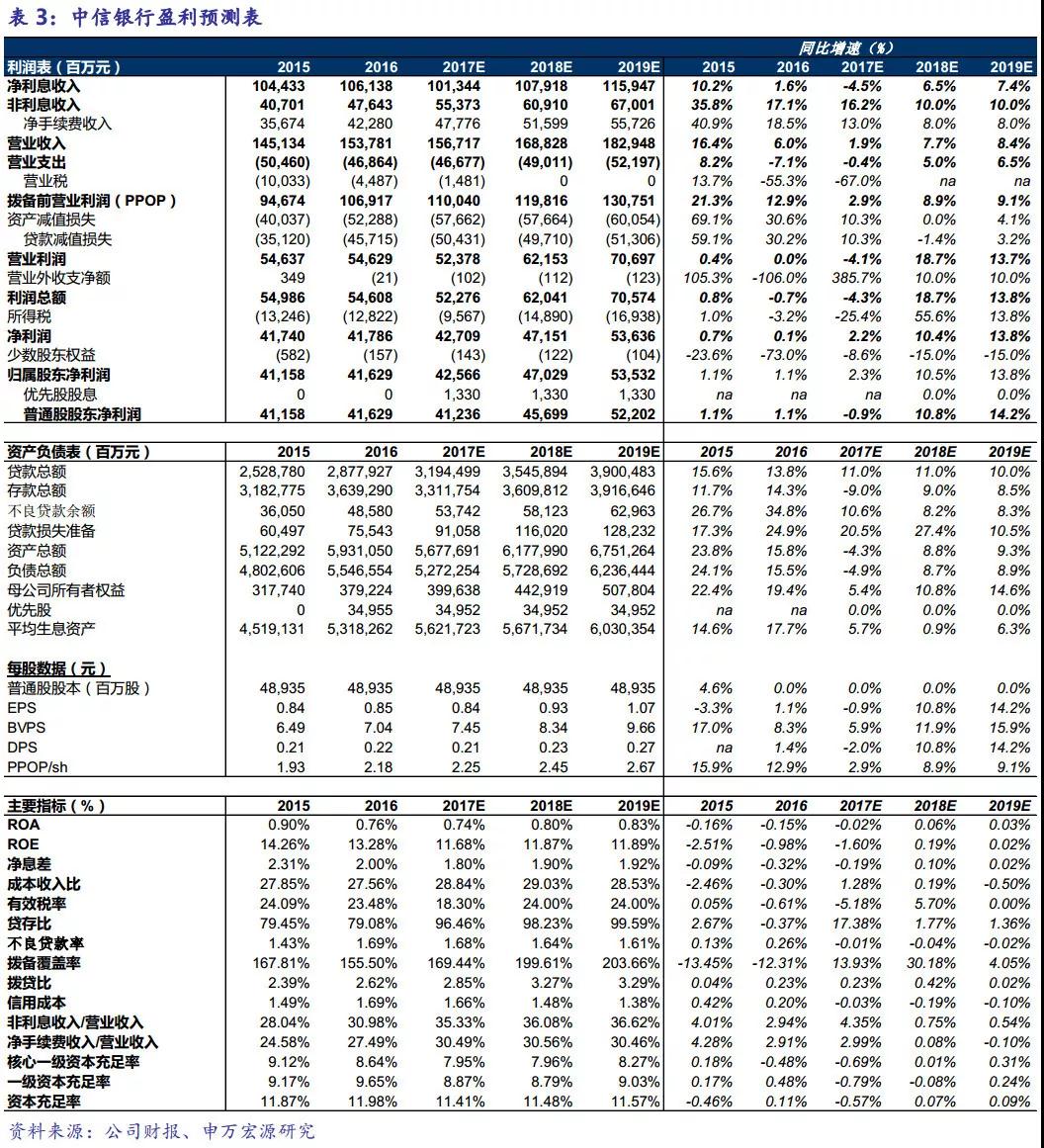

拨备覆盖率4Q17大幅提升为最大亮点,预计五年不良暴露期终告结束,2018年不良率下降可期。尽管不良率季度环比提升2bps至1.68%,但据我们测算其4Q17加回核销不良生成率为109bps,季度环比下降20bps,全年来看加回核销不良生成率为132bps,同比大幅下降38bps。因此我们判断,中信银行不良压力高峰已过,结束长达5年的不良暴露期,2018年不良率下降可期。

从拨备角度来看,中信银行4Q17拨备覆盖率季度环比大幅提升8.5个百分点至169.4%是其四季度最大亮点,侧面印证其不良压力减轻,拨备更加充实,未来业绩释放的空间和自由度将更加充裕。不良改善的大前提下,叠加2018年IFRS9一次性计提的影响,预计中信2018年拨备覆盖率将达到200%左右。

4Q17停止缩表,预计2018年净息差将继续提升。4Q17中信银行总资产季度环比增长2.5%,停止缩表态势,预计2018年重启温和扩表趋势。经2017年前三季度大幅缩表后,中信银行低效益资产、高成本负债压缩基本到位,在上市银行中2017年前三季度其缩表幅度最深,利于其息差提升。

2017年深度调整资产负债表的成果在3、4季度净息差指标已有所显现。据我们测算,3Q17中信银行净息差季度环比增11bps,在上市银行中排在第二位,我们预计4Q17其息差将继续季度环比提升4bps至1.87%。在金融市场利率企稳的背景下,“瘦身成功”的资产负债表将助力其2018年息差继续提升。

投资建议:预计中信银行2018年将出现基本面拐点,不良率见顶,拨备覆盖率显著提高,净息差见底回升,业绩增速大幅反弹,ROE开启回升通道。

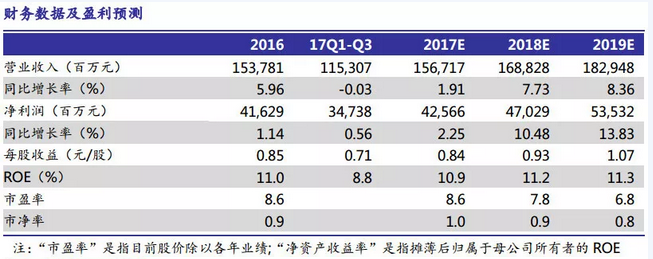

我们预计中信银行2017-2019年归母净利润增速为2.3%、10.5%、13.8%(原预测:2.6%、10.5%、13.7%),对应EPS为0.84、0.93、1.07元/股,现价对应0.87X 18年PB。中信银行基本面拐点明显、估值依然偏低,我们给予其目标估值1.2倍18年PB,上行空间38%,重申组合首选。

(编辑:胡敏)

(编辑:胡敏)