本文由建银国际供稿,作者为首席策略师赵文利博士、策略师宋林。本文的上篇为《干货在此!2018年投资港股的十大问题(上)》,转载请注明来源智通财经。

摘要:

*港股本轮牛市的基础主要来自基本面回暖和资产配置价值凸显,风险情绪提升和资金推动更多只是表象。未来互联互通和两地资本市场改革创新带来的制度红利和市场微观结构的改善将令港股的长期估值重估还在路上。然而对比前几次高点和2009年的极度宽松环境,短期估值扩张的空间也已经不大了。2季度之后随着风险和业绩挑战逐步增多,2018年港股波动性将显著增加,走势料前高后低。

*港股17年盈利高增长主要受益于16年的低基数,18年增长将会不可避免地减速,但结构上将会呈现行业之间的此起彼伏。

*投资风格会有所切换:市场的投资主线由聚焦绝对低估值、绝对高增长,转向寻找相对性价比和高能见度, 落后股。

*南下资金正展现出先知先觉、提早布局和挖据被错误定价个股的能力,持仓结构会逐步走向差异化和分散化。

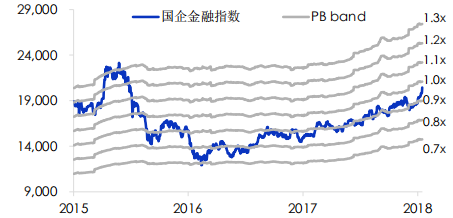

*受益于估值落后、稳定的增长以及国企指数优化和H股全流通多个催化剂,2018年国企指数料将跑赢恒指。

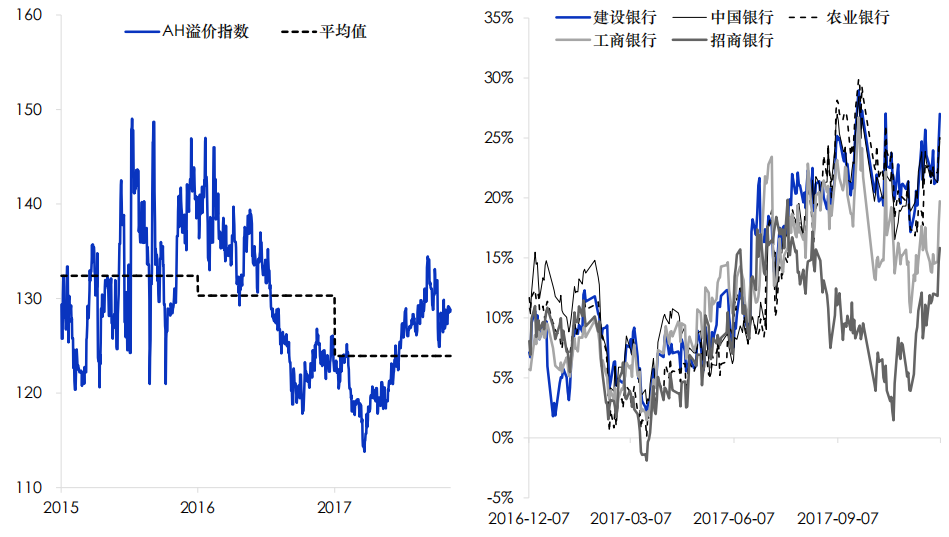

*AH差价进一步扩大的空间已经不大,H股将有条件追赶并超越A股核心蓝筹,特别是中资金融股。

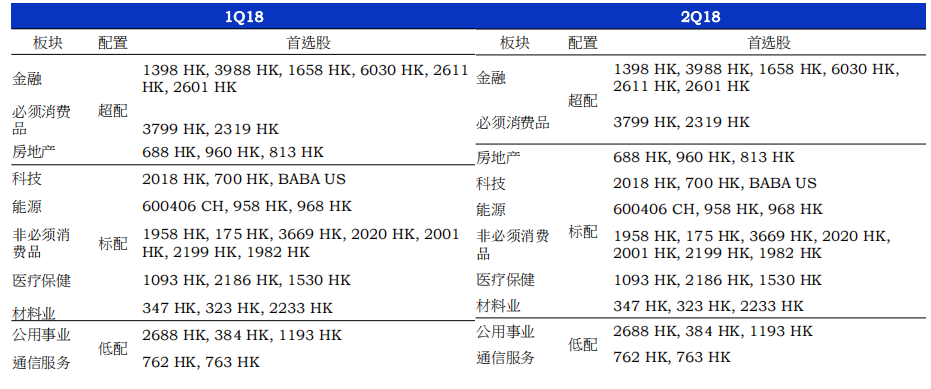

*1季度建议超配中资和本地金融、估值和股价涨幅落后的二三线中资地产股、业绩能见度高的生物医药龙头、受益于业绩见底和毛利率回升必选消费股、受益于人民币升值和供给侧改革的航空股和行业景气度回暖的铁路设备股。

*风险主要来自外部,特别是美股,下半年盈利风险多于估值风险,税改效应提前透支但实际效果却很可能低于预期。宏观方面的风险主要来自通胀超预期和美联储加息提速,美国债务上限,以及全球贸易争端和地缘政治紧张。

六、AH会将继续扩大还是收窄?

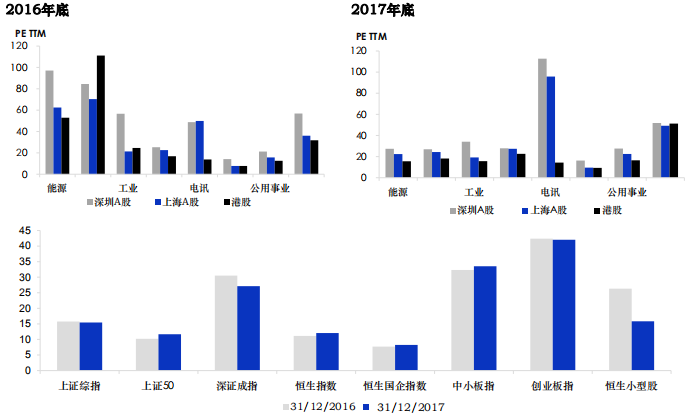

A-H股整体估值差价继续收窄

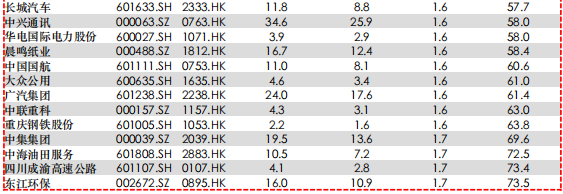

AH溢价适中标的

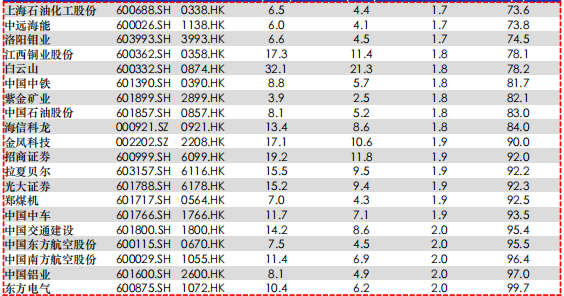

核心蓝筹差价仍有空间

七、2018年需要关注的投资主题

(一)房地产:估值重估还在路上

2017年房地产行业开启了一轮估值重估,2018年初以来价值重估继续,特别是之前走势落后的二三线股大幅赶上,反映房地产销售量维持较强增长 和行业集中度提高。

3月份公司陆续发布年报后,市场是否继续调整预测?市场主要担忧的因素之下:

政策环境继续偏紧:19大提出“房子是用來住的,不是用來炒的”,自2016下半年起,中国超过50个主要城市推出了一系列旨在抑制地产投机活动的措施;调控政策很大概率会持续,而市场普遍偏悲观时政策可能比预期宽松;利率上升的风险:全球央行开始收紧货币政策,人民银行是否在未来一两年也开始收紧政策?考虑到稳增长的需求以及通胀仍然低于央行的目标,2018年加息的概率仍然较小;低售价增长导致开发商在2018年会感受到利润率压力:建银国际房地产团队认为2018年售价最多保持与2017年持平;2018年销售量及投资明显放缓:限购限贷政策将减少一二线城市的需求。此外,由于2017年增长较高,销售量同比增长放缓的概率较高;房产税是否将在近期推出?短期内,税改难在2018-2019年落地。另外,2011年上海及重庆的房产税试点显示加税控制价钱的影响有限, 税改后的负面小于市场预期。

行业首选股票:龙湖地产(00960),中海外发展(00688),世茂房地产(00813)。

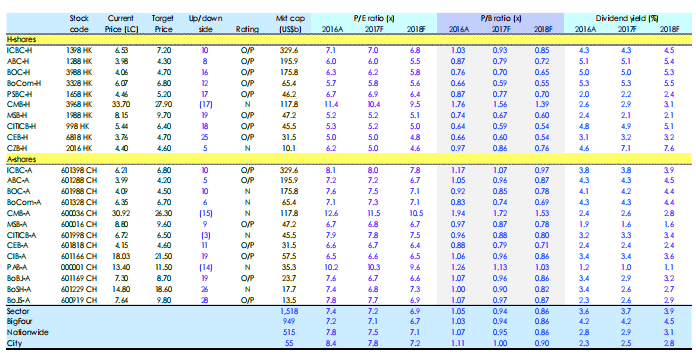

(二)中资银行:监管压力预期过度悲观

在中国经济结构调整再平衡,金融改革压力加大,存款增速放缓的背景下,目前的监管环境尤其不利于中国银业行。因此,前几个月银行股 近期弱于大市,被市场低估。

投资者是否对监管压力预期过度悲观?估值已跌至有吸引力的水平,未来有提升空间:

內银H股估值仍具吸引力:中资银行股在2018前瞻0.86倍PB;去年落后国际同业及A股,AH差价由2017年一季度的接近平价扩大到25%左右;监管政策也会影响到其他的融资通道(发债,P2P,影子银行,等),导致部分融资需求转向银行信贷; 2018年行业盈利增速预计快于2017年并有超预期的可能性;净息差扩大;供给侧改革缓解传统产能过剩行业坏账风险、房地产去库存理想及宏观经济走势趋稳,银行资产质量也有望逐步改善;资管新规对大银行的影响相对有限;人民币稳中有升均令市场看法改善,近期南下资金也加大了对内银股的配置;在经济复苏,通胀回升,以及全球央行收紧货币政策的大环境下,市场将在未来几年开始考虑中国加息的可能性:银行是未来加息的主要受益标的。

行业首选股票:工商银行(01398),中国银行(03988),邮储银行(01658)。

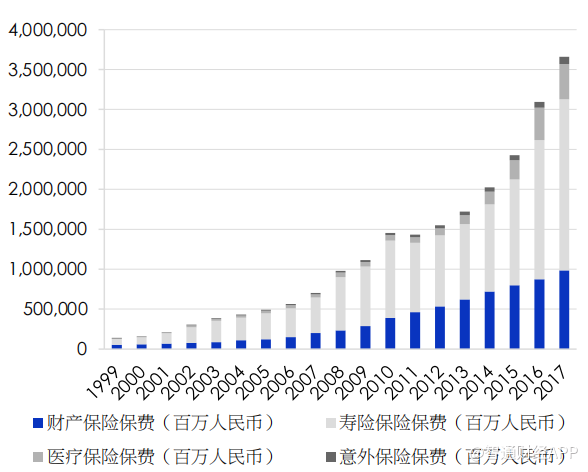

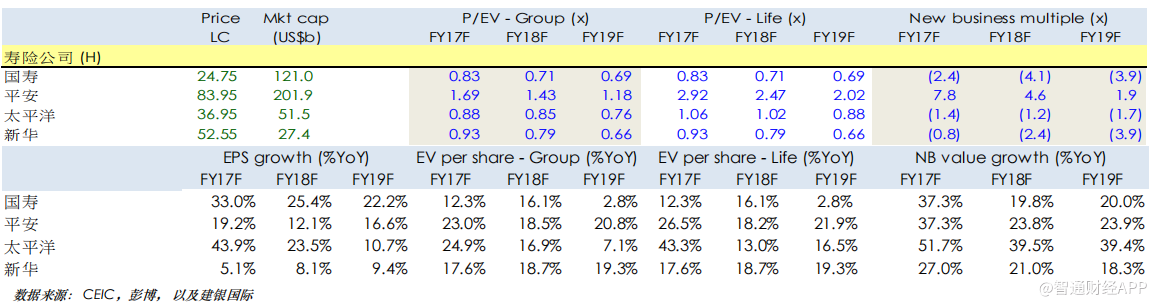

(三)中资保险:利率上升利好保险行业

2018年寿险公司新业务价值将维持高速增长(20-40%),寿险行业表现将优于其他保险行业。预计中国保险上市公司的保费2018年将同比增长12- 15%, 低于去年的20- 30%同比增长。

基础效应:过去一年保费基数大。

由于保监会对高保值产品的限制,今年保险业“开门红”受挫,新单保费收入下滑。利率上调使理财产品回报率上升,保险产品对投资者吸引力下降。

中国保险公司未来十年将面临以下机遇:(1)健康中国2020 的行动计划, (2)加强企业/个人退休养老金计划管理,(3)中国加速老龄化人口, (4)居民富裕水平上升。

利率上升将增加保险产品的投资回报率,目前股指估值仍然有吸引力( 0.7-1.4x FY18F P/EV )。

行业首选股票: 中国太保(02601)。

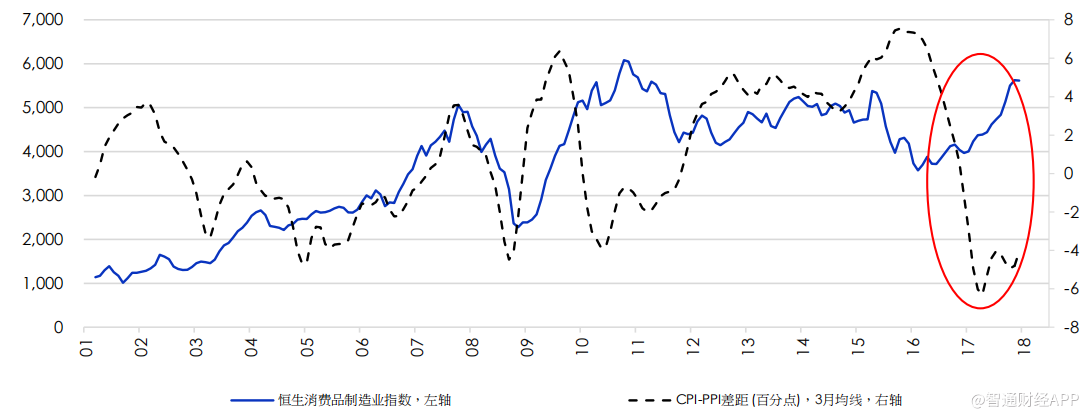

(四)必须消费品:CPI-PPI差值缩小,消费升级助力行业复苏,利好行业龙头

19大报告多次提出消费升级:由于中国收入水平以及生活质量不断的提高,城镇化率持续上升,导致消费者的消费习惯逐渐由注重价格向注重质量转型。

中国支配收入维持高单位数增长,继续支撑消费增长;从2010年以来,储蓄率持续下降,消费贷款率上升,可能反映消费习惯的结构性变化;消费升级的影响主要体现在提价以及促销减少成本压力,品牌意识的加强,以及行业整合加速,利好行业龙头(提价过程中有优势,需求价格弹性较低)。

CPI-PPI差值缩小让企业更容易把价格成本转移给消费者:2017年,原材料价格上升导致多数消费品公司面对成本压力,导致必须消费品公司弱于大市。2018年,我们宏观团队预测CPI-PPI通胀差值将从4.8个百分点缩小至1.5个百分点。

行业首选股票:达利食品(03799),蒙牛乳业(02319)。

(五)航空行业:机票价改将提升盈利空间

机票价改和行业供给紧缩将改善国内航空公司的收益状况。

2018年1月5日,中国民用航空局和发改委印发《关于民用航空国内运输市场价格行为规则》的通知,主要内容如下:306条航线价格松绑允许航企自行调节;每家航空运输企业每航季上调实行市场调节价的经济舱旅客无折扣公布运价的航线条数,原则上不得超过本企业上航季运营实行市场调节价航线总数的15%;上航季运营实行市场调节价航线总数的15%不足10条的,本航季最多可以调整10条航线运价;每条航线每航季无折扣公布运价上调幅度累计不得超过10%。

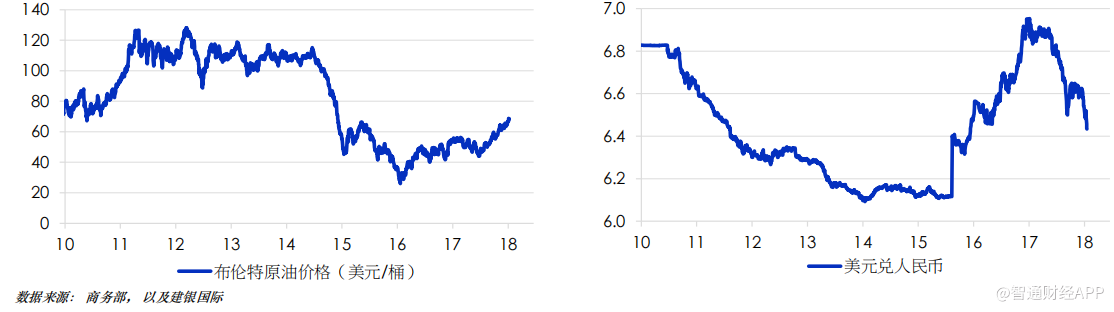

成本持续上升的风险可控:2017年,原油价格上升19%,主要反映美元走弱以及欧佩克(OPEC)减产:由于很多国内航空公司未做对冲,油价对航空公司的净利润影响较大;2018年持续上升的空间不大,除非出现意外(地缘政治风险,汇率大波动,超预期的减产政策):原油价格在70以上时, 许多页岩油项目可能可以开工。

此外,美国能源信息管理局(EIA)预测2018年布伦特原油平均价格为59.74,2019年为61.43,低于现值。

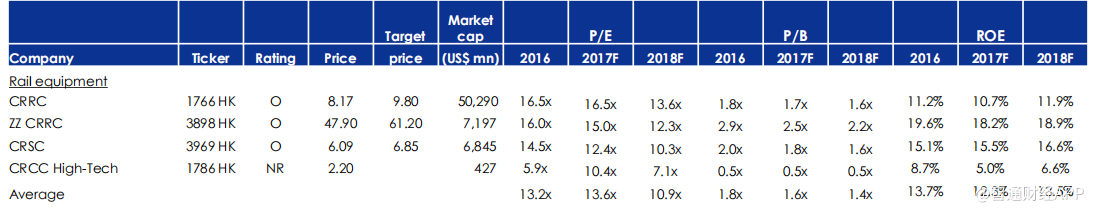

(六)铁路:到了转折点?

经过两年较差的业绩和平淡的增长,我们认为中国铁路设备板块可能迎来转折点,恢复增长:随着盈利增长恢复,投资者情绪将转好。

强劲的招标前景,主要由于滞后的需求,铁路完工里程和新产品下线。驱动因素:(1)新铁路和HSR里程的急速增加,(2)更高的维护需求和新产品的推出,(3)一带一路下的海外订单的增加行业首选。

行业首选股票:中车时代电气(03898)。

八、行业配置建议

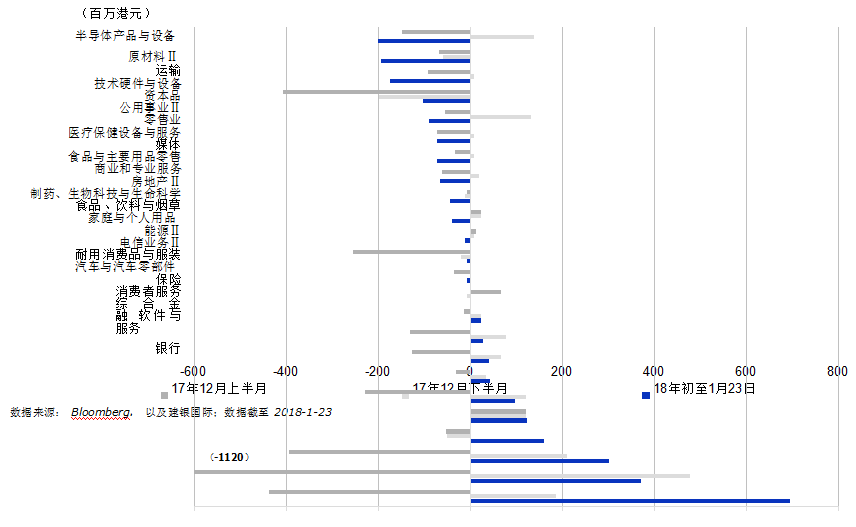

行业资金流动状况

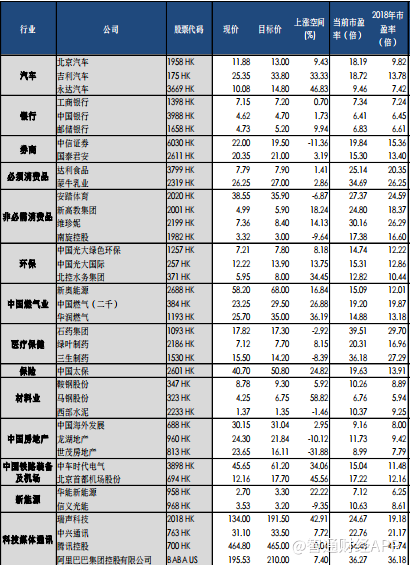

九、行业首选名单

(编辑:文文)