2023年,尽管联储并未如年初市场期待的开始降息,而是继续加息4次将联邦基金目标利率从4.5%抬升至5.5%,美元指数维持震荡,但伦敦金与上海金中枢相较于2022年依然分别抬升7.4%和14.1%,是2020年后首次年度中枢明显抬升。金价与美元指数和美债收益率近两年相关性相较过去十年出现明显变化,凸显出在全球债务周期尾部,中央政府杠杆率抬升对于金价的抬升作用。

展望2024年,美国经济韧性犹存,基准情景下美联储货币政策利率维持高位,并不存在大幅降息基础。中美中央政府继续加杠杆托底经济,美国潜在劳动生产率同比仍有继续下滑风险。2024年伦敦金价格中枢1994美元/盎司至2047美元/盎司,上方空间2125美元/盎司至2222美元/盎司。上海金价格中枢467元/克至476元/克,上方空间500元/克至522元/克。

具体节奏上来看,当前市场对于美联储降息预期太过乐观,如果明年第一季度后美国经济显现韧性、通胀显现粘性,则降息预期面临较大的修正风险,届时美元指数反弹将对黄金在内的其他资产形成压制,将提供黄金较好的介入机会。

一、2023年市场回顾:金价中枢明显抬升

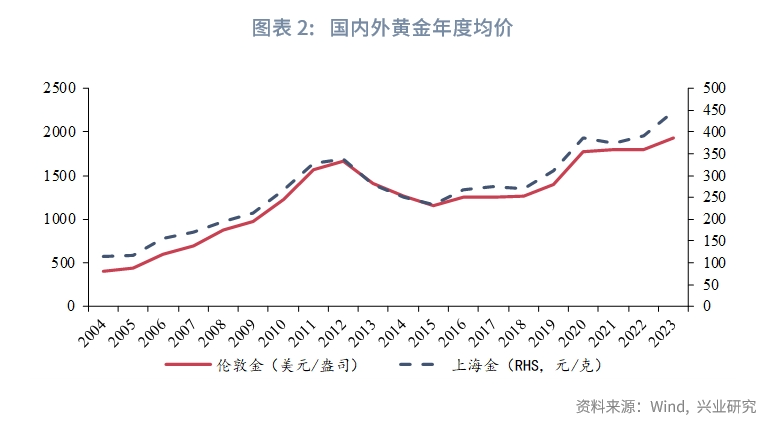

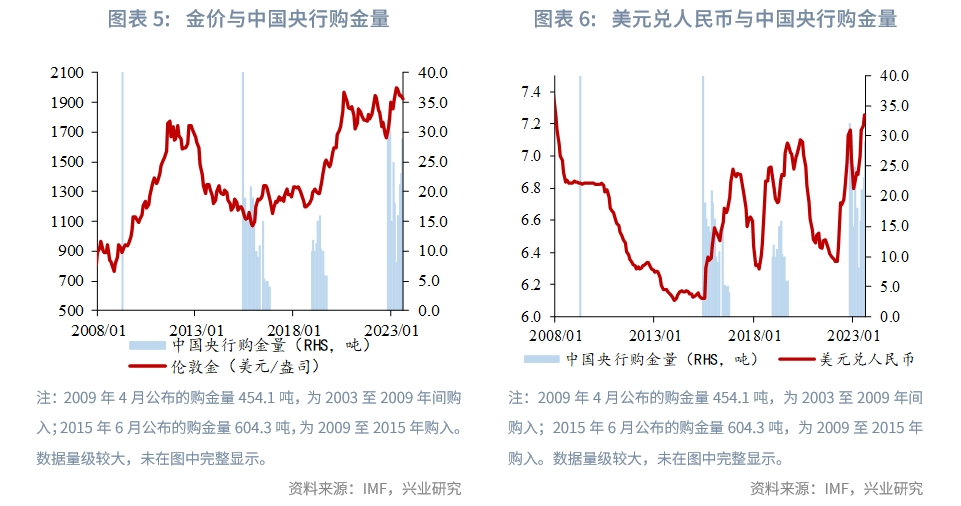

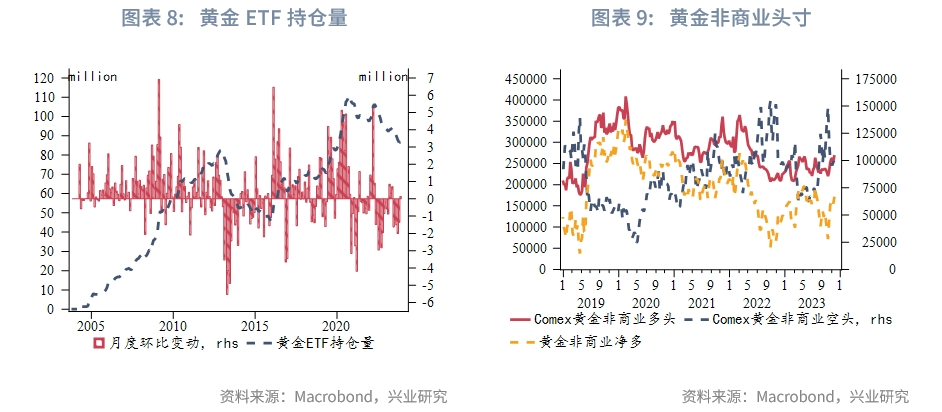

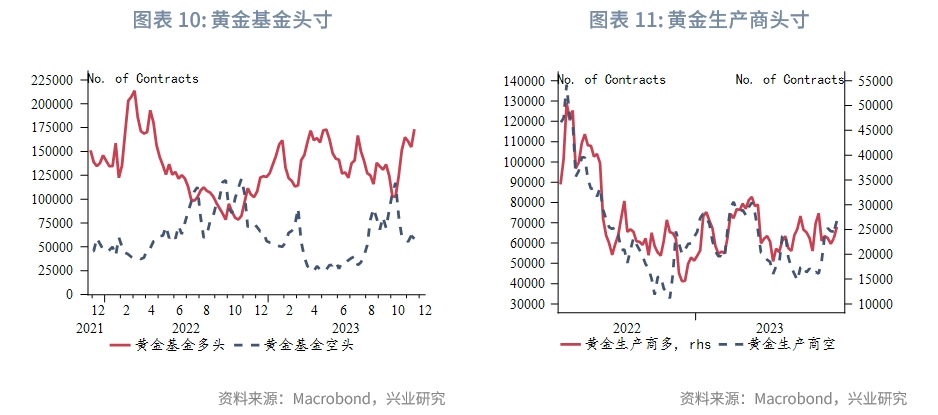

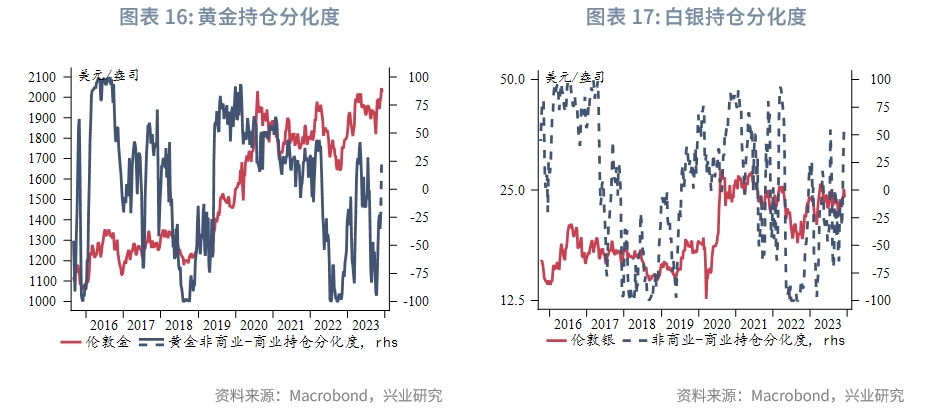

2023年,伦敦金与上海金中枢相较于2022年分别抬升7.4%和14.1%,是2020年后首次年度中枢明显抬升。联储并未如年初市场期待的开始降息,而是继续小幅加息4次将联邦基金目标利率从4.5%抬升至5.5%,并于7月后伴随曲线倒挂程度快速收敛,10年期美债收益率突破上半年震荡区间,一路最高上行至5%。2023年欧美货币政策未现明显分化,美元指数整体震荡。上半年美国经济数据走弱以及美国银行业危机带来美元指数震荡下行,但第三季度后美国经济数据显著好于欧洲,美元指数明显走强。受此影响,2023年前两个季度伦敦金持续走高,第三季度在美元美债收益率快速上行背景下出现回调,第四季度重新走强,中枢相较于过去三年明显抬升。上海金因为美元兑人民币上行呈现出持续上行态势。金价与美元指数和美债收益率近两年相关性相较过去十年出现明显变化,凸显出在全球债务周期尾部,中央政府杠杆率抬升对于金价的抬升作用。

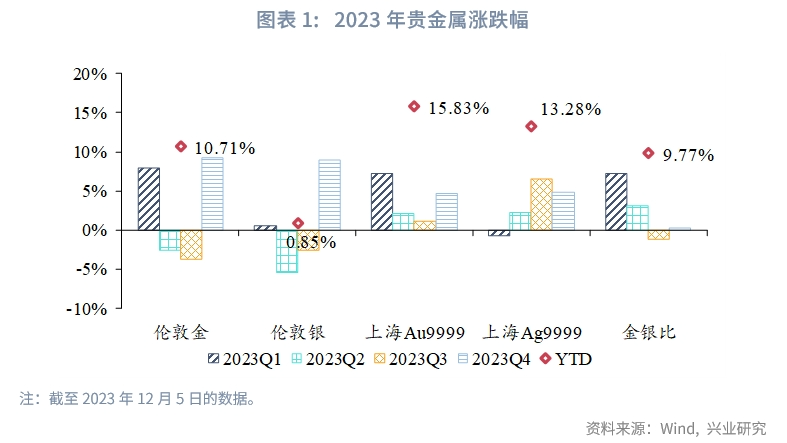

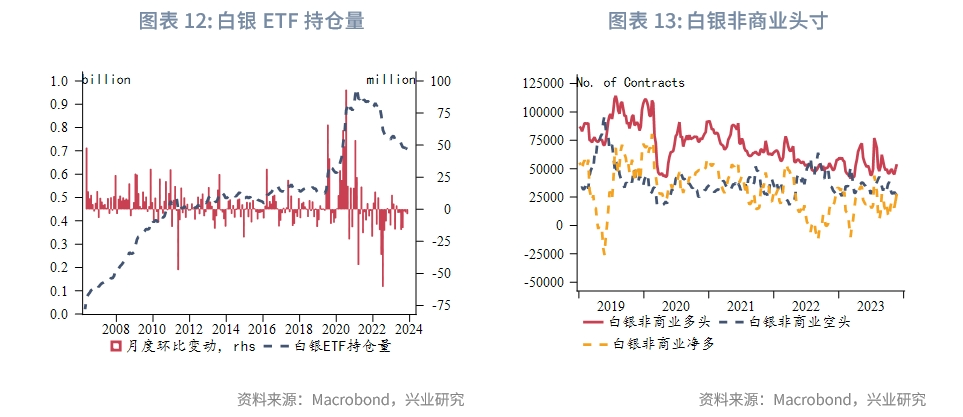

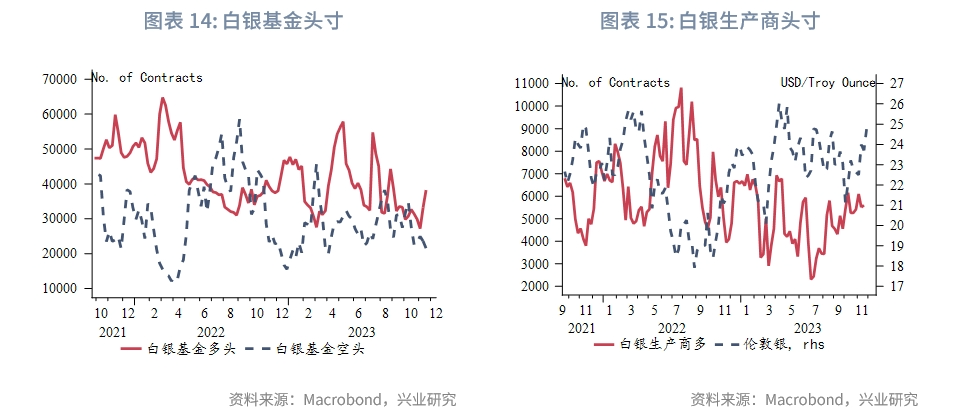

截至12月5日收盘,2023年伦敦金累计涨幅为10.71%;伦敦银累计涨幅为0.85%;上海Au9999累计涨幅为15.83%;上海Ag9999累计涨幅为13.28%;金银比回升9.77%。

二、2024年贵金属展望:金价新高可期

2.1 美国通胀前景仍存不确定性

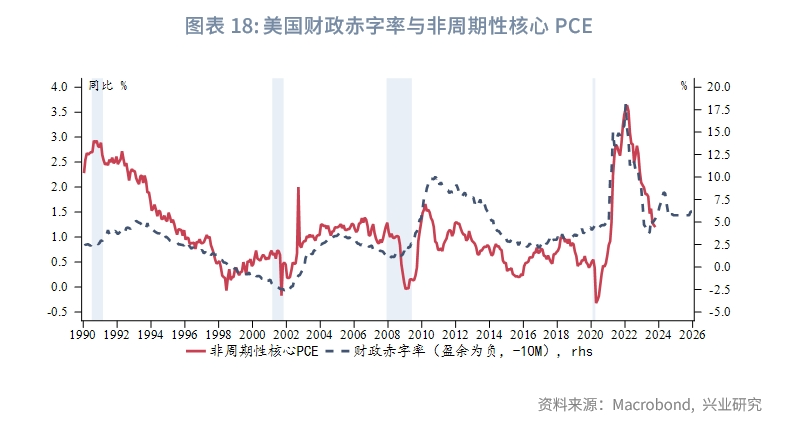

2024年美国去通胀需要重点关注两方面因素,一是通胀相对经济增长的顺周期,二是美国财政赤字的影响。

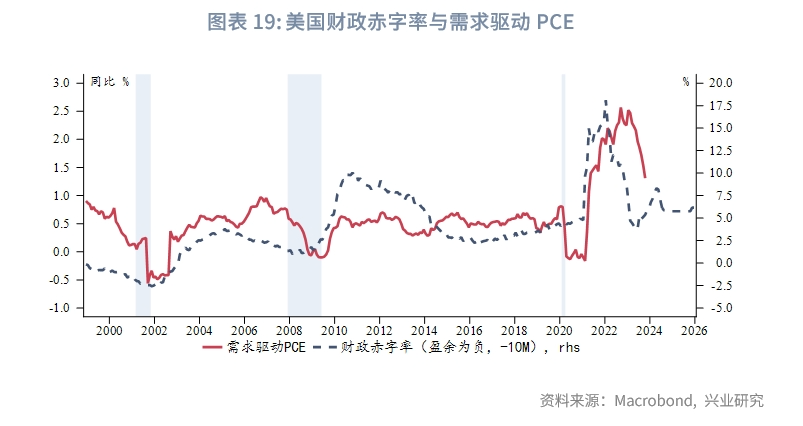

旧金山联储将PCE通胀拆解为周期性和非周期通胀,需求驱动和供给驱动通胀。我们发现非周期性通胀和需求驱动通胀与美国财政赤字有密切关系,且财政赤字领先通胀约10个月。不同于往届民主党政府力图实现财政再平衡,面临当前复杂的国际局势,出于维护美国国际地位的需要,本届民主党政府财政扩张意愿较强。目前美国国会预算办公室(CBO)预期未来美国财政赤字将维持扩张,赤字绝对水平仍保持在6%附近的历史高位。

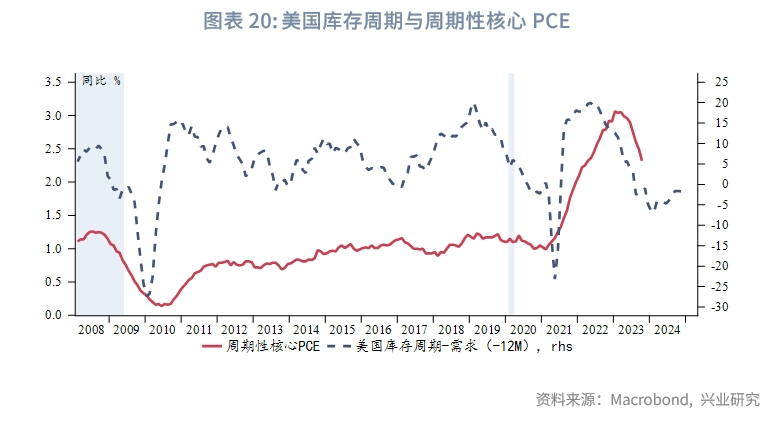

周期性通胀则与美国库存周期波动有较高相关性,库存周期需求指标领先周期性通胀约12个月。这意味着至2024年第一季度核心通胀同比仍将趋于下行。经济边际改善对于通胀的拉动很可能在明年第二季度开始逐步显现,重新赋予通胀上行动能。

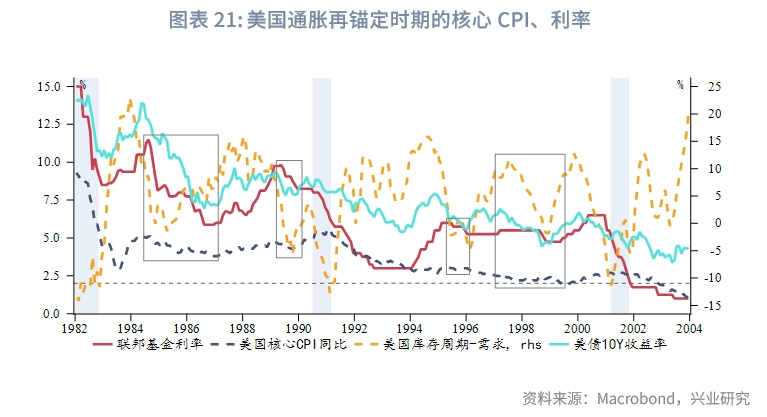

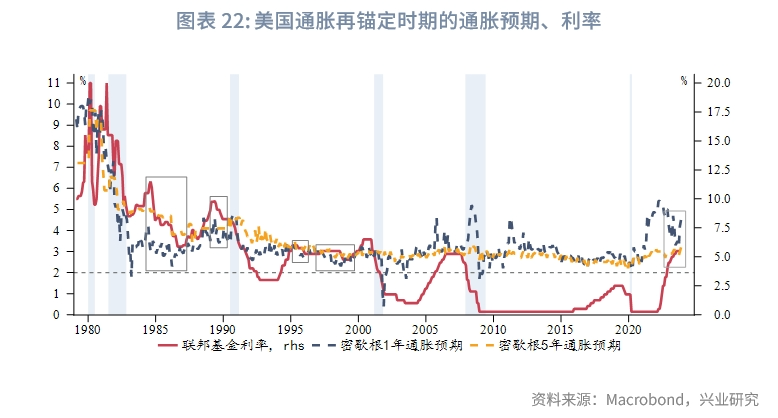

2.2 美联储并不必然降息

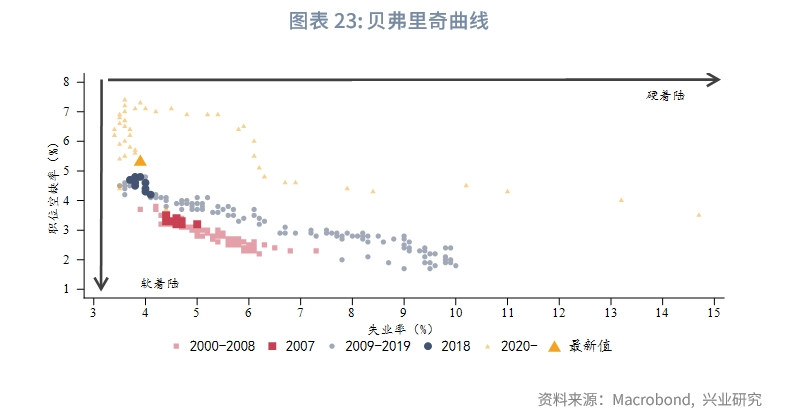

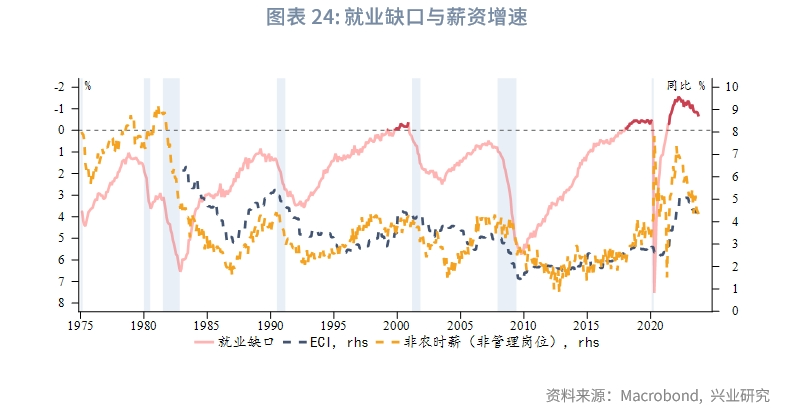

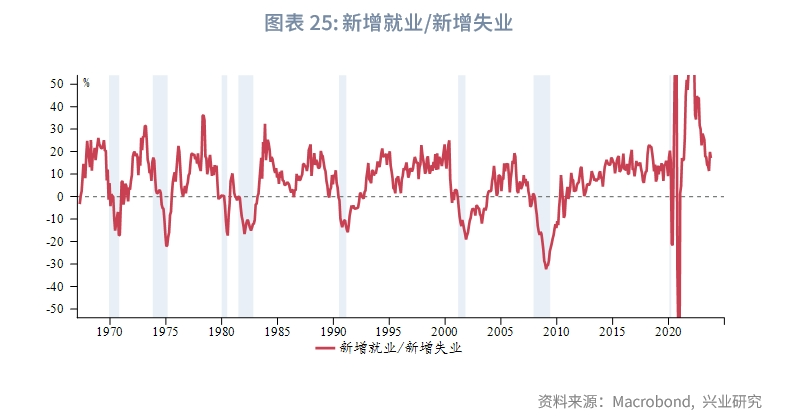

本轮加息周期以来,在物价稳定和充分就业的双目标中,美联储将物价稳定放在更优先位置,对于就业数据降温有更高的容忍度。况且当前也很难确定就业市场已经降温到了需要美联储降息的程度。从贝弗里奇曲线看,当前职位空缺率仍明显高于过去两轮加息周期结束时的水平。从NBER经济学家Saez & Michaillat(2022)预估的就业缺口看,当前劳动力市场仍然过热,这可能使得薪资增速维持较高水平,增加内生性通胀动能。从我们构建的新增就业/新增失业指标,当前劳动力市场也依然维持较高的景气度。

我们认为美联储有降息的可能和动机,2024年降息的可能性50-50,但降息的幅度无法达到当前市场预期的125bp。明年市场的博弈主题将从今年的“继续加息还是暂停加息”演变为“维持利率还是转向降息”。全年降息预期也会随着基本面变化而出现显著波动。最终的实际降息幅度可能是0-75bp。

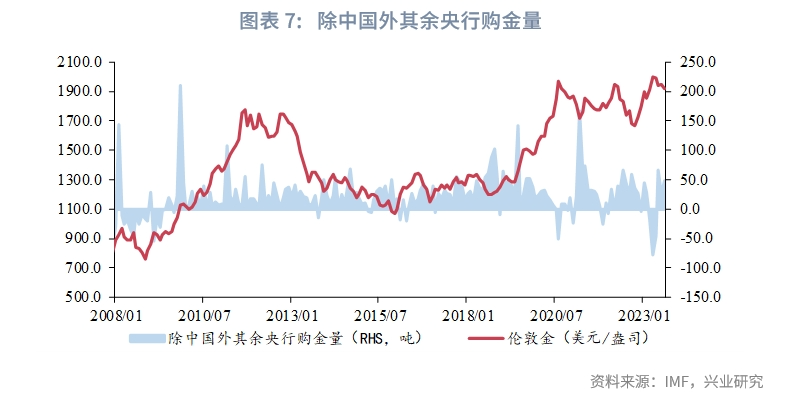

2.3 中美政府加杠杆支撑金价

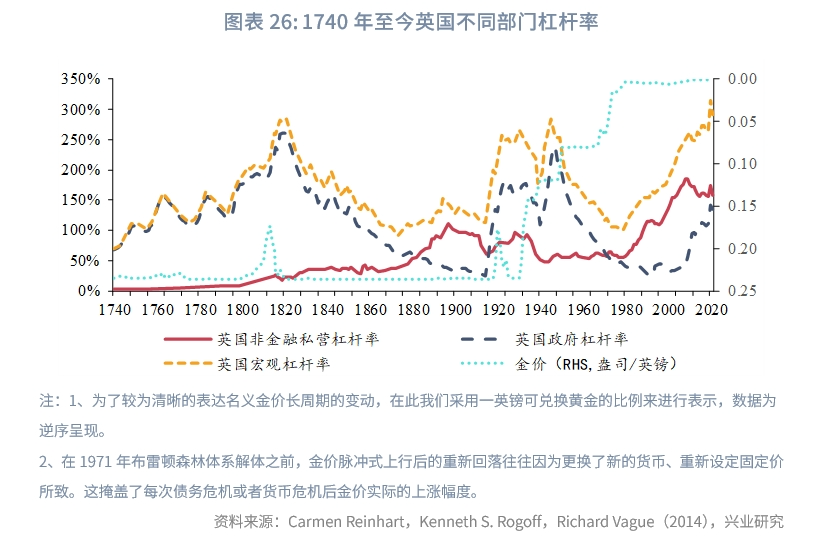

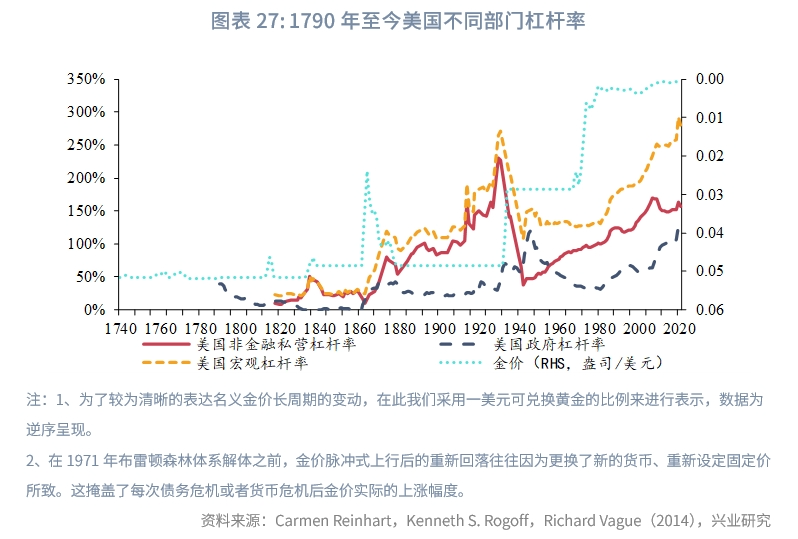

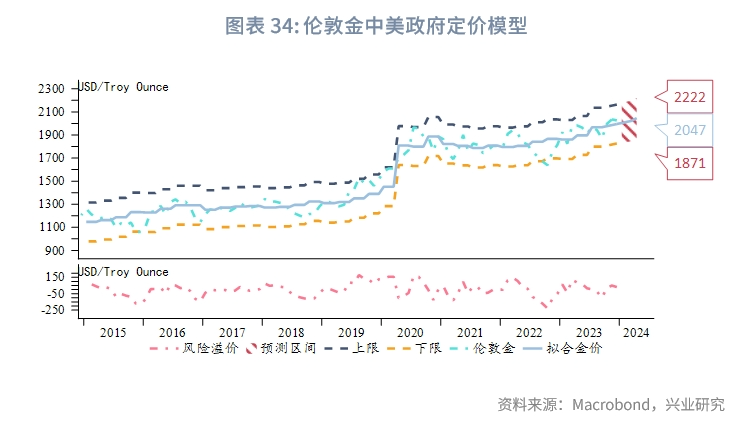

当前全球再一次处于长债周期末端,历史来看全球债务峰值附近,经常伴随着债务货币化或者消除债务所需要的货币贬值,而这往往容易带来黄金相对主要货币的普遍升值。同时在全球债务峰值附近,政府杠杆率持续上升托底经济或满足战争需要,金价往往与政府杠杆率同步上行,1815年(以彼时英国政府杠杆率和金价关系来观察)以及1929年(以彼时美国政府杠杆率和金价关系来观察)前后均是如此,目前我们正处于第三次全球债务峰值附近。2021年至今,美国中央政府杠杆率总体持平,也对应了这几年伦敦金中枢的整体稳定。不过根据美国国会预算办公室的预测,未来几年美国中央政府杠杆率可能进一步提升。2023年6月,美国国会预算办公室预计美国中央政府杠杆率将从2023年的98.2%上升至2053年的180%,而且调高了未来5年的财政支出,增项主要来自于国防支出。如果假定同期美国地方政府杠杆率不变,则届时美国政府杠杆率会较当前翻倍,逼近200%,逼近荷兰和英国国力鼎盛时期的政府杠杆率峰值。

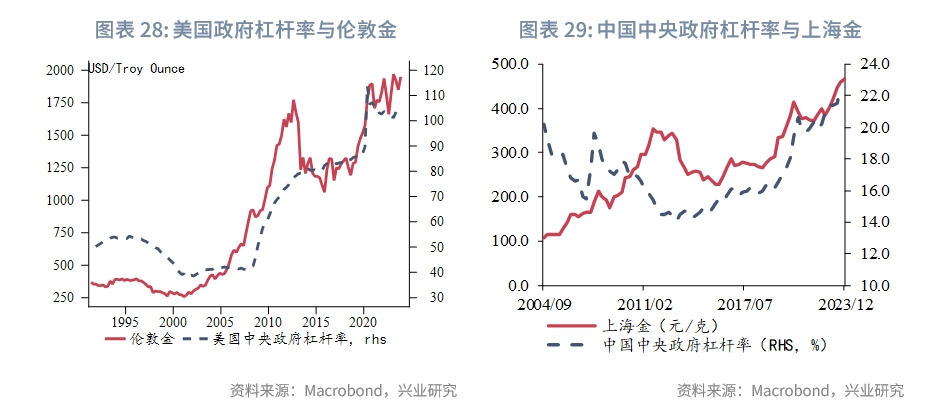

2008年次贷危机后,伦敦金与美国政府杠杆率同步性明显增强,当前宏观背景下这一正相关性仍将持续,我们预计美国经济可能在2025年之后面临较大的衰退风险,届时美国政府可能不得不重新扩表、大幅抬升政府杠杆率带来美元指数大幅走低,而这将进一步大幅推升金价,在此之前的这几年都是黄金的战略配置期。同时因为政府杠杆率超过临界值后,往往容易带来利率的快速上升,而同期经济增速的低迷以及全球动荡支撑金价,也使得近两年来美债利率与金价的相关性明显下降。

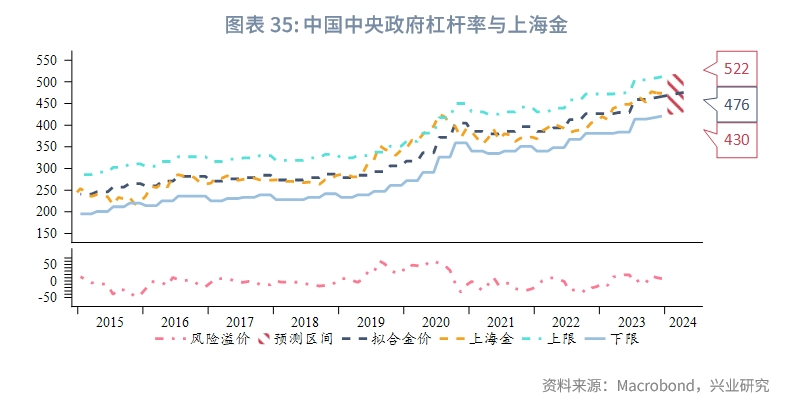

具体到国内而言,2015年后上海金与中国中央政府杠杆率的同步性也明显增强。与2008年后国际金与美国中央政府杠杆率同步性增强并列来看,这两个时点分别对应了中美私营经济内在增速下降情况下中央政府托底经济的大背景。未来几年来看,中国房地产市场结构性压力仍存,以及地方政府化债进程持续,中国中央政府杠杆率可能不得不进一步提升,而这将明显助推上海金。

2.4 美国潜在劳动生产率维持低位支撑金价

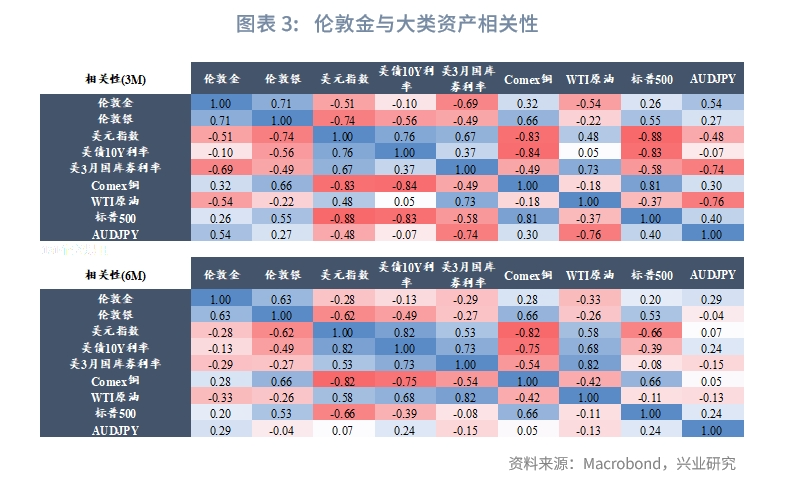

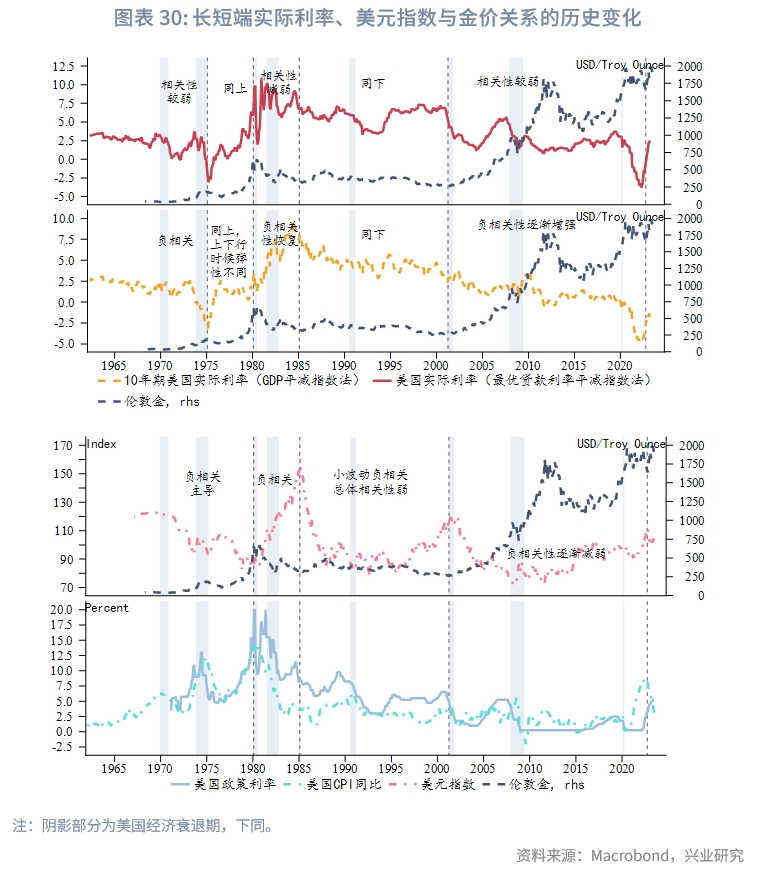

在《兴业研究商品报告:长周期视角下的黄金与美元美债关系切换20230731》中,我们探讨了长周期来看金价与美元指数和美债收益率相关性的变化。我们表示,美国长短端实际利率对于金价的拟合效果随时代背景不同存在明显差异,长期看长端实际利率并不像人们所习以为常的与金价有着完美的反向关系,在很多时段美元指数对于金价的影响权重明显高于实际利率,但长期不存在稳定的拟合关系。比如上世纪七八十年代,金价对美元指数变动的弹性较大,但九十年代就明显下降。

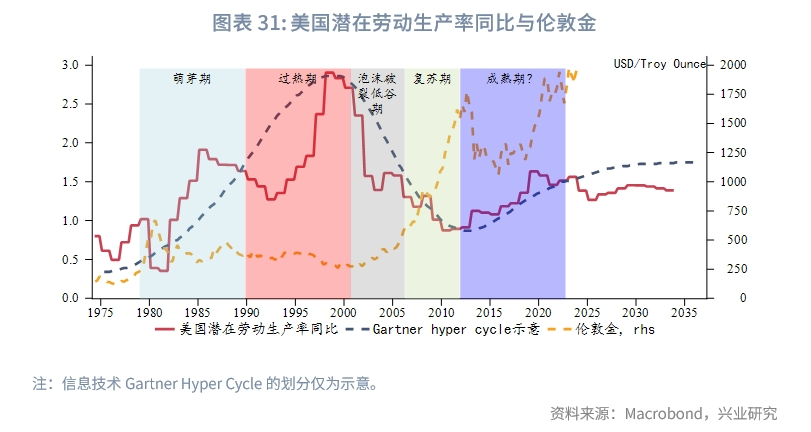

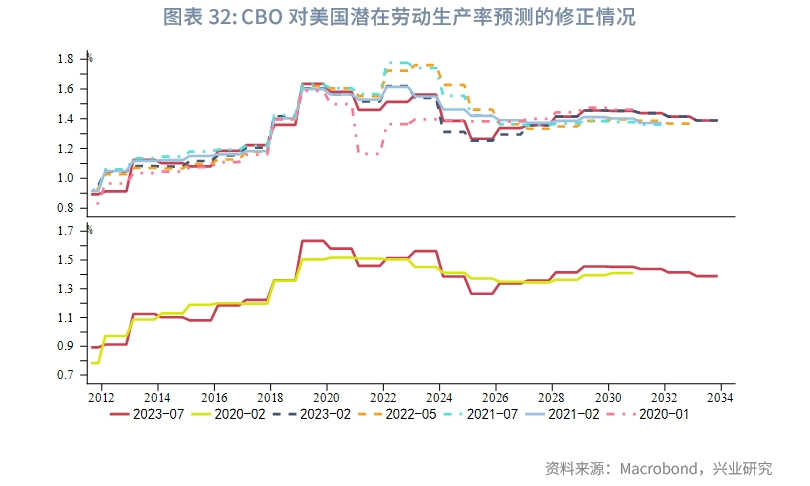

美元美债与金价关系随宏观背景不同会发生变化,我们发现黄金大周期的强弱归根结底取决于潜在劳动生产率。尽管去年底以来AI浪潮席卷全球,CBO仍预测2026年之前美国潜在劳动生产率同比继续下滑(2023年7月)。且从CBO以往的预测修正来看,2021年时,CBO曾一度调升2023至2024年美国潜在劳动生产率预期,不过2022年后再度下调,当前CBO对于2024年及以后美国潜在劳动生产率同比的预测与新冠疫情前没有太大变化。从信息技术产业周期来看,一个新技术出现时,往往是在股票市场率先反应,但只有当新技术的渗透率达到一定程度,才能够反应在宏观变量中,而这一新旧技术交替期,潜在劳动生产率低迷是最有利于金价表现的时期。

三、金价区间测算

3.1 伦敦金展望

3.1.1 美元美债模型

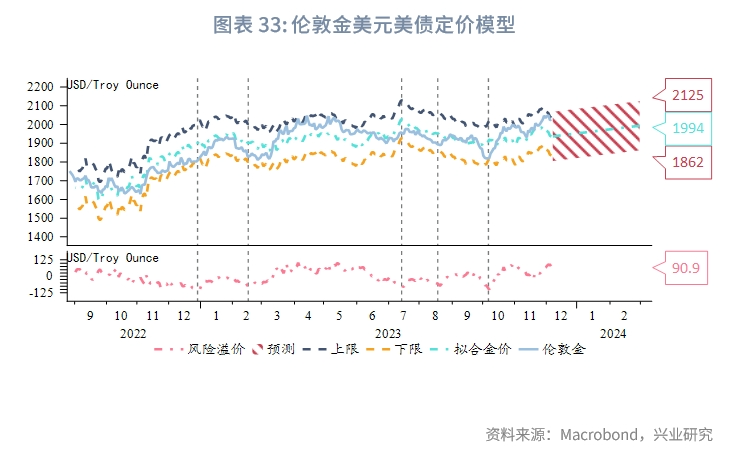

2024年美国经济韧性犹存,基准情景下美联储货币政策利率维持高位,并不存在大幅降息基础。美债利率来看,10年期美债利率中枢或维持在4.3%附近。美元指数来看,当前市场对于2024年美国降息预期高企,我们预期2024年美国经济基本面相对好于欧元区,欧美货币政策分化仍不明显,这将限制美元指数下行空间,2024年美元指数中枢或维持在103附近。

2022年中后美元指数对伦敦金解释力度强于10年期美债实际利率,这表明全球货币体系多极化背景下黄金超主权货币属性突显。带入2024年10年期美债利率和美元指数预估中枢测算,结果显示2024年伦敦金中枢1994美元/盎司,上限2125美元/盎司,下限1862美元/盎司。

3.1.2 中美政府杠杆率模型

在《兴业研究商品报告:杠杆率、债务周期与金价(上篇)20230208》以及《兴业研究商品报告:杠杆率、债务周期与金价(下篇)20230223》中,我们详细探讨了长期债务周期末期,主导国政府杠杆率与伦敦金正相关性的明显提升,2008年以来伦敦金走势与美国中央政府杠杆率的同步性明显增强。近期我们发现,将中国中央政府杠杆率加入此前的杠杆率金价模型(美国中央政府杠杆率与伦敦金),2015年至今模型拟合R2继续提升,由0.86提升至0.92,且好于向模型中加入全球中央政府杠杆率或者发达经济体中央政府杠杆率的效果。2022年中国中央政府杠杆率由2021年末的20.3%提升至21.4%,2023年第三季度中国中央政府杠杆率较2022年末再度提升了1.2个百分点至22.6%。展望2024年,中国房地产市场结构性压力仍存,以及地方政府化债进程持续,中国中央政府杠杆率可能不得不进一步提升。假定2024年中国中央政府杠杆率再度提升1个百分点左右,同时美国中央政府杠杆率也同样提升1个百分点(参考美国国会预算办公室的预测),则对应2024年伦敦金中枢2047美元/盎司,上限2222美元/盎司,下限1871美元/盎司。

3.2 上海金展望

3.2.1 伦敦金和美元兑人民币模型

人民币来看,我们预计2024年可能出现本轮人民币贬值的最高点,流畅的趋势性升值行情需要等待国内升息、境内美元流动性重回宽松。历史经验显示国内升息或是人民币利率系统性上行有望开启人民币汇率趋势性升值行情,目前尚无证据支持2024年升息或是利率显著抬升,这限制了2024年美元兑人民币中枢下移的幅度,2024年美元兑人民币或围绕中枢7波动。考虑到境内外价差维持5至10元/克是较为合理的情境,这对应2024年上海金中枢467元/克,上限500元/克。

3.2.2 中国中央政府杠杆率模型

除了从这个角度考虑上海金的走势,我们同样可以从中国中央政府杠杆率的角度来考虑,因为黄金是一种可以视为政府信用对标物的商品。2008年之后,美元计价的黄金价格与美国中央政府杠杆率的同步性明显增强,人民币计价的黄金价格则是在2015年之后与中国中央政府杠杆率的同步性明显增强,这对应了各自经济体私营经济内在增速下降情况下中央政府托底经济的大背景。2015年中至今,上海金季度均价与中国中央政府杠杆率拟合系数R2达到0.90。正如3.1.2接所述,2024年中国中央政府可能需要进一步加杠杆,2024年中国中央政府杠杆率提升1个百分点情况下,对应上海金的中枢可能抬升至476元/克,上限522元/克。

总体来看,我们采用美元美债利率以及中美中央政府杠杆率两种模型测算了2024年伦敦金价格中枢,结果显示伦敦金价格中枢分别为1994美元/盎司和2047美元/盎司,上方空间2125美元/盎司至2222美元/盎司。我们采用美元兑人民币汇率换算,以及中国中央政府杠杆率模型测算,显示2024年上海金价格中枢467元/克和476元/克,上方空间500元/克至522元/克

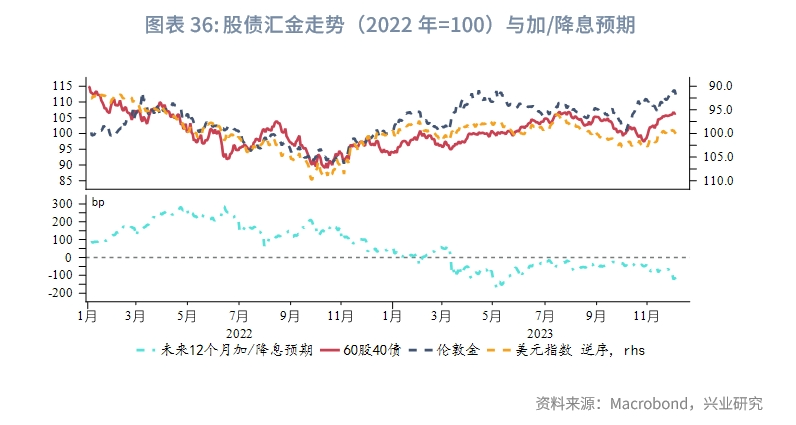

具体节奏上来看,高通胀环境下,金价与60股40债组合高度正相关,与美元指数高度负相关。背后的原因是美联储政策利率或市场利率预期成为了主导各个市场的核心定价因素。当前市场对于美联储降息预期太过乐观,如果明年第一季度后美国经济显现韧性、通胀显现粘性,则降息预期面临较大的修正风险,届时美元指数反弹将对黄金在内的其他资产形成压制,而届时将提供2024年黄金较好的介入机会。

本文编选自微信公众号“兴业研究宏观”,智通财经编辑:陈筱亦。