本文选自“TLS美股研究”微信公众号。

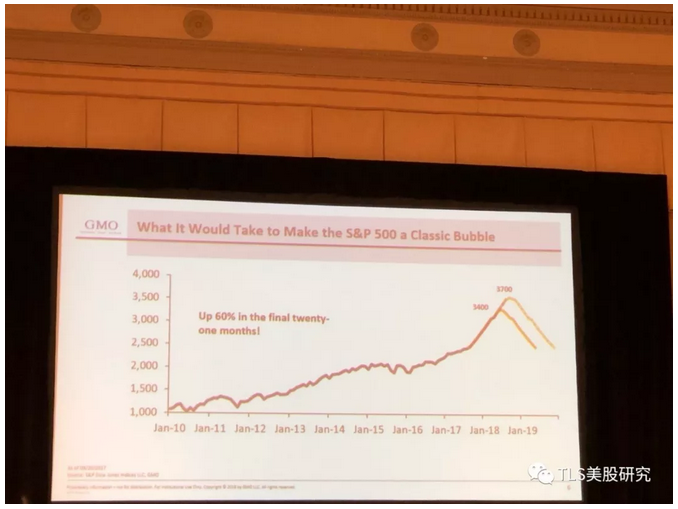

华尔街最知名的资管公司之一、业界资产类别配置的泰斗GMO创始人Jeremy Grantham(GMO里面的G)近日在芝加哥举行午餐会。最让人大跌眼镜的是,多年就低配美股的他,可谓是美股大空头之一,也认为标普会先加速冲上3400-3700点,再极速下跌,才符合GMO历年针对各种资产泡沫的典型特点。

GMO到底是什么来头?

GMO自1977年成立,资产规模在14年6月达到高峰的1240亿美元。GMO以精准的资产配置闻名,根据其特有的7年资产回报率来配置不同资产类别。简单来说,GMO的投资框架是通过回溯各种资产类别针对历史价值中枢的偏离度,在偏离超过两个标准差以上,高配/低配这一资产类别。创始人Jeremy Grantham在08年准确预测了次贷危机。然而,自2014年以来,公司因为低配美股,妥妥地错过了美股大牛市的第二阶段,资产外流严重,目前规模仅有约800亿美元。在哈佛商学院案例中,GMO就以其经典的资产配置造诣作为金融教学案例的重要一篇。

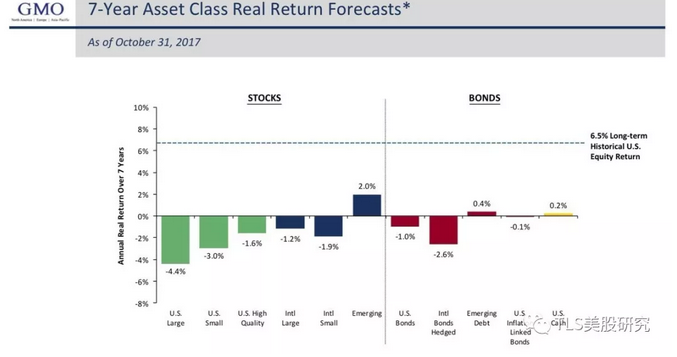

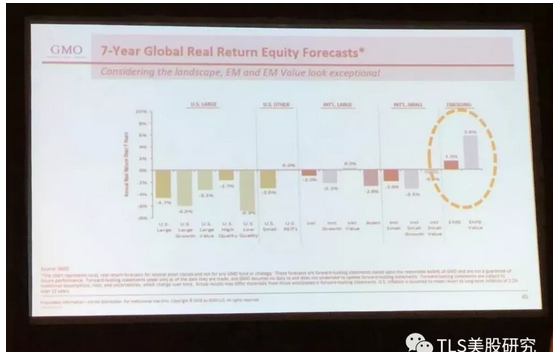

以下是GMO在17年10月对未来7年主要资产类别年回报率(排除通胀)的预测

GMO认为,美股会先暴涨到3400-3700点再暴跌

能看出来,老爷子这两年看空也是频频被打脸,今天的演讲说的也很客气。有一点空翻多的感觉。但是,借用我最喜欢的一个价值投资者Howard Marks的说法,当多年空头投降的时候,是要开始警惕的时候。

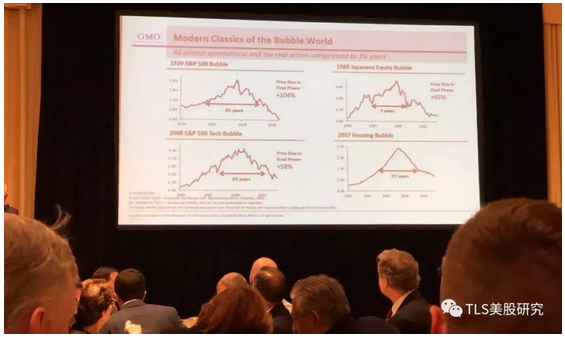

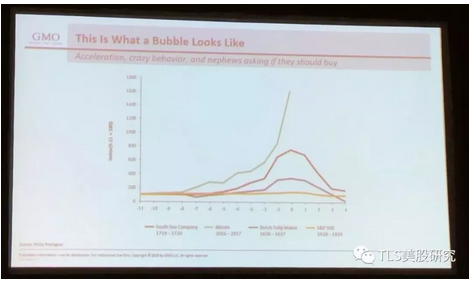

老爷子是怎么推导出3400-3700点这样看似猜顶的神棍预测呢?且听我慢慢道来。首先,他回顾了历史上有名的资产泡沫(南海股票,日本股市,2001年互联网泡沫,08年美国房市的次贷危机)。他总结出一般泡沫从飙升到暴跌有大概三年的时间,在这三年时间里,资产价格上涨和下跌非常有对称性,简单来说,就是怎么上去,怎么下来。

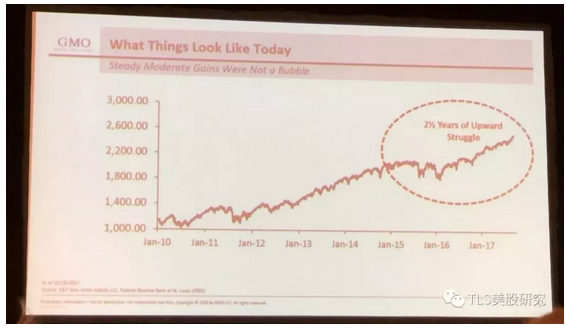

那么美股这两年的涨幅,在他看来,尚不属于泡沫化,因为还是缓慢上扬,进三退一的过程。那泡沫到顶的时候,会有一个资产价格加速飙升的过程,简单来说,就是在泡沫见顶前的21个月里面,资产价格再飙涨60%。

如上图所示,如果美股最终的形态和历史的泡沫一样,那么必将经历一个melt-up再melt-down,也就是暴涨暴跌的过程。在见顶时,最后21个月涨60%。根据这一点,GMO逆推出大概3400-3700点是美股泡沫的顶。我很确定,老爷子这两年也是被不断打脸,因此也在修正自己的观点,虽然长线看空,但只能修正成短多长空,保留一些颜面。但我个人觉得,3400-3700点,的确有点像A股的历史大顶6124点。总之,有个点数在心里,大家长期布局比较有底气。而且,GMO的话,真的有人听有人信的。资本市场上,老兵不死,就是胜利。而且,这个对称性的观点,对A股也非常适用。06年3月到09年3月,正好三年。

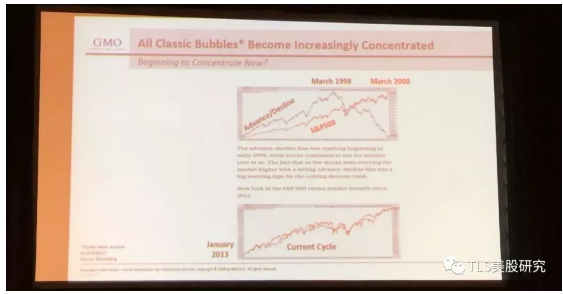

接下来,老爷子讲了几个泡沫相关的指标。第一个,涨跌分化,呈现二八效应,20%的股票带着指数涨,80%的股票跌。如下图,根据这个指标,涨跌分化还没有出现。大家回忆一下07年519之后的蓝筹行情,就明白我的意思了。

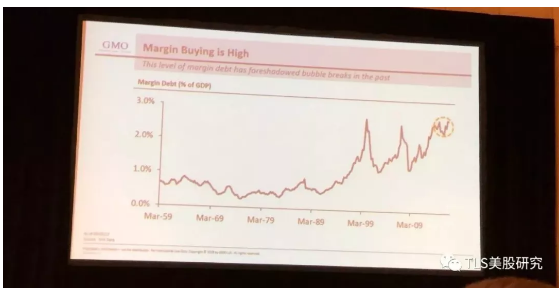

第二个指标是散户杠杆使用率,这个也是著名反指。如下图所示,目前散户杠杆率确实是新高,要超过互联网泡沫时的高水平了。这个反指值得警惕。

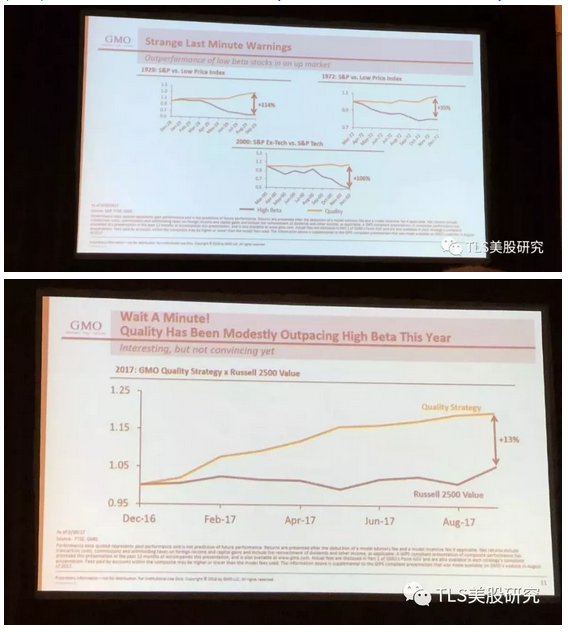

其他的信号比较间接一点。在牛市后期,低波动率、高质量的个股会跑赢波动率大的高贝塔(beta)股,如下图所示。高质量的股票(高毛利率,营收增长,低负债)跑赢了高贝塔股。

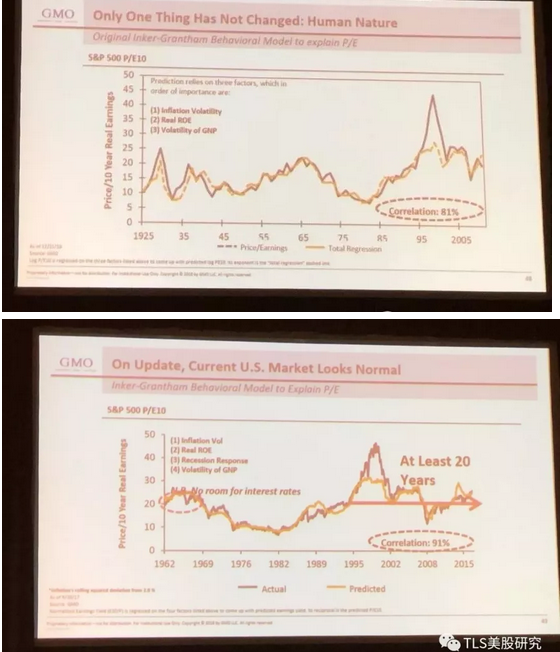

接下来的一些分析又比较模棱两可了。下图GMO对于美股股市的估值采取的是供应方的模型(supply side),也就是不用风险溢价这种需求模型demand side。他们认为三个数据可以解释81%的美股波动,通胀的波动率,扣除通胀的股东权益回报,和GDP的波动率。这三个时间序列在1925到2007年的回测能解释81%的波动,R-sq蛮高了。这个图的大意是美股的P/E和回测的序列基本是同步的。

上面第二张图是把回测做到了2017年,结果发现不得了,能解释91%的波动,统计学上的鲁棒性非常强了(当然做量化的都知道这样的回撤还是比较扯的,很多别的因子要查)。那么,GMO老爷子认为,目前的股票估值和模型估出的价值相差不大(黑色是市值,黄色是模型),所以,他又认为美股目前估值比较正常。这就比较费解了。

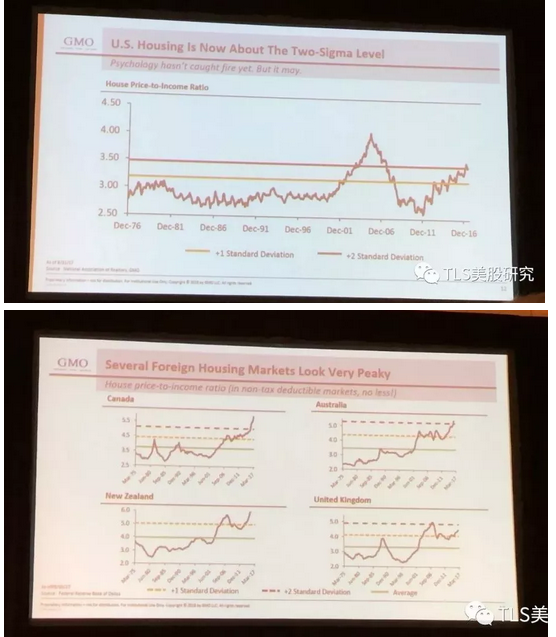

GMO认为,美国房价泡沫不明显,但英加奥房价泡沫化严重

就房价来说,美国房价在11年底见底之后,一直在默默的涨,现在达到历史两个标准差的水平。但他认为,美国房价的泡沫化远远比不上加拿大、英国、澳大利亚和新西兰。

GMO看好国际股市

GMO老爷子也承认现在资管界面临的最大难题就是大部分资产类别都很贵,GMO的7年预期里面,仅有两个资产类别是会产生正的实际回报的(排除通胀)。其中一个最明显的就是新兴市场股票。老爷子甚至认为,如果一定要满仓梭哈一个资产类别的话,一定是新兴市场股票,比如越南、巴西、中国等。

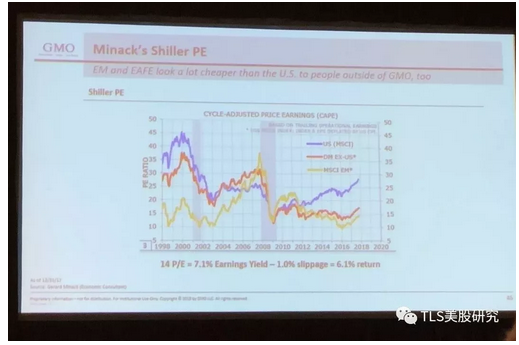

下图对比了美股(蓝色)、海外发达国家股票(红色)、新兴市场(黄色)的席勒PE指数。目前,海外股票和新兴市场都在低位。

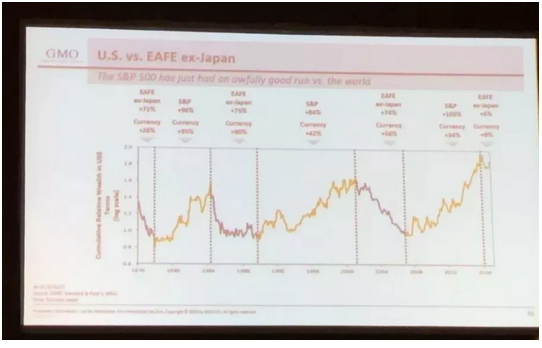

GMO老爷子说这个图是他个人最喜欢的图,基本上是美股和国际股票(刨去很奇怪的日本股市)的长期回报对比,走高就是美股跑赢,走低就是国际股市跑赢。日本股市一向是传统金融学里的一朵奇葩,很多现象都行不通。总之,老爷子认为美股跑赢国际股票的时间不多了,这个线会往下走。

国际股票能选的ETF挺多的,老少皆宜的比如ACWV(海外低波动率)VXUS(Vanguard 除美国外的所有股票)。

GMO对比特币资产不予置评

老爷子认为,如果比特币是一个泡沫的话,是一个巨大的泡沫,让过去的泡沫都相形见拙。但我会上提问他,即便有泡沫,比特币和数字货币是不是一个资产类别?数字货币不符合资产类别的特点是什么?他没有直接回答这个问题,而是说,让我们等待历史的审判(historical verdict)吧。

(编辑:姜禹)