美国五家银行机构在2023年美国银行业危机期间倒闭,令投资者感到不安,主要的地区性银行股遭到抛售。投资者目前仍对这一细分市场感到紧张,因为他们对这些银行的稳定性和风险状况存在相当大的疑虑。其中,对标标普500银行股的两只广受全球投资者欢迎的ETF——SPDR标普银行ETF (KBE.US)和SPDR标普地区银行ETF (KRE.US)已惨遭市场大幅抛售,尤其是后者受到金融业担忧的影响要大得多。

有着“债券之王”称号的格罗斯(Bill Gross)是太平洋投资管理公司(PIMCO)的联合创始人和前首席投资官,在他传奇般的数十年经营中,该公司发展成为管理着数万亿美元净资产的全球资管巨头。这位亿万富翁以其在混乱时期引导债券和固定收益市场的专业技巧而闻名全球,据媒体近期报道,他本人正在大举买入今年上半年一度陷入流动性危机的地区性银行股,比如:Truist Financial Corp(TFC.US)、Citizens Financial Group (CFG.US)、KeyCorp (KEY.US)以及First Horizon Corp. (FHN.US)。

从地区性银行第三季度财报中,我们可以看到其中三个主要主题:贷款损失准备金和违约率温和增长;利息收入继续增长,但净利息收入紧张;平均存款略有增长。

其中,贷款损失拨备不是实际损失。财务会计准则委员会调整了CECL(当前预期信用损失)方法,以考虑未来预测、当前经济时刻和历史损失信息。提高存款准备金率不一定是银行对未来的恐慌,而是对利率不再处于历史低位的世界的一种调整方式。尽管30天甚至90天的逾期付款有所增加,但它们只是脱离了历史最低点附近。我们仍然看到贷款损失准备金和违约率低于新冠疫情前的水平。因此,无论是汽车和信用卡贷款还是其他贷款类别的消费者方面,大多数银行和贷款机构都在经历缓慢的长期趋势回归。

格罗斯购买地区性银行并不是投资者近期增持该板块的唯一理由。我们还看到,管理良好的机构将大部分投资组合投资于政府担保的工具,并向信誉良好的借款人提供高质量的贷款组合。这些来自美国的地区银行保持着稳健的资产负债表,在短期内估值有望大幅提升。此外,投资者们往往希望从投资中获得回报,加之由于当前利润规模是市场的主要关注点,顺着这些因素,Seeking Alpha知名撰稿人Rida Morwa表示以下两家经营良好的地区银行优先股更加值得投资者重点关注。

在格罗斯看来,美国地区性银行股价已经触底,暗示他考虑到地区银行估值的大幅折让,投资美国地区银行股已不再危险,在格罗斯近期透露他看好地区性银行股后,上述四只银行股(Truist Financial Corp等)11月以来涨幅接近20%。有分析师表示,在“债券之王”摇旗呐喊之下,一些热门的地区性银行股悉数反弹,如果投资者跟随入场,可能面临“高位站岗”。因此,在Rida Morwa看来,投资者不妨考虑Huntington Bancshares(HBAN.US)和KeyCorp (KEY.US)的优先股。

Morwa表示,该行业的信心需要一段时间才能恢复,其中,优先股股息是一种即时的现金回收策略,且投资安全性更高,比如:Huntington Bancshares(HBAN.US)和KeyCorp (KEY.US)都由经验丰富的管理团队运营,多年来一直是优秀的股息管理机构。以账面价值衡量,这些银行的股价颇具吸引力,普通股股息也能够得到很好的支持。

优先股是一种介于债券和普通股之间的证券,它通常提供固定的股息支付,优于普通股的股息。优先股的持有者在公司破产和清算时,其索赔权利也高于普通股股东,但低于债权人。美股市场中的优先股可以通过各种交易平台和经纪公司购买,与购买普通股类似,美股的优先股有些在股票交易所上市交易,有些在场外市场交易。它们的交易代码往往与普通股有所不同,以区分不同类型的股份。

选择1:Huntington Bancshares(HBAN.US)优先股——高达7.1%的收益率

Huntington Bancshares是美国第26大银行,管理着高达1870亿美元的资产。HBAN为消费者、中小型市场企业、公司、市政当局和其他组织提供银行、支付、财富和风险管理产品和服务。Huntington在美国11个州经营着1000多家分支机构,在客户满意度方面保持着行业领先的水平。

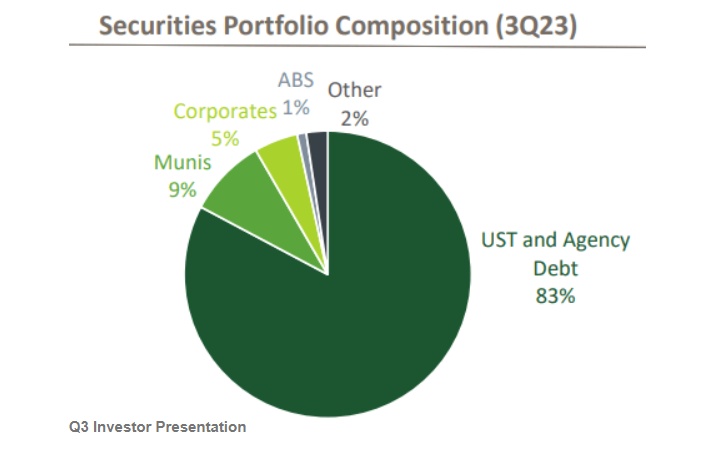

截至第三季度,Huntington超过90%的投资组合由安全和有担保的资产类别组成,包括美国国债、机构债券和市政债券。

第三季度,Huntington消费者和商业存款均出现温和增长。截至2023年9月,该银行第三季度的总流动性为910亿美元,其现金+借款能力占未保险存款的百分比为204%,处于同行中的绝对领先地位。Huntington的保险存款比例处于行业领先水平,其资产负债表的信用评级为A-/A3。自2021年第三季度以来,HBAN的净利息收入(NII)的复合年增长率为8.7%,2023年第二季度仍然实现连续上升,但同比下降2%。随着加息接近尾声,NII持续改善的前景依然强劲。

值得注意的是,Huntington一直是一个可靠的股息管家,在过去的十年中,普通股股息持续增长。该公司目前的季度派息年化收益率为5.3%,派息比例则高达42%。

Huntington的商业房地产投资组合占贷款总额的10%,远低于同行的平均水平,多户住宅的风险敞口则更高。即使在高风险的汽车贷款领域,Huntington的客户平均FICO得分为778,净坏账远低于同行平均水平。

Seeking Alpha知名撰稿人Rida Morwa表示,在目前的市场条件下,Huntington大幅折扣的优先股特别有吸引力。这些公司的评级为BB+,并向股东支付合格股息:

H系列,固定利率,非累积永久优先(HBANP),收益率高达6.2%

I系列,固定利率,非累积永久优先(HBANM), 收益率高达7.1%

J系列,利率重置,非累积永久优先(HBANL),收益率高达7.0%

其中,HBANM的收益率高达7.1%,票面价值的资本溢价为28%。这种优先股在赎回之前将支付如此高的固定利率。

如果投资者钟情于浮动利率投资,新发行的HBANL的收益率为7%。如果在2028年4月赎回日之后仍未赎回,该证券的票面利率将较5年期国库券+ 2.704%,每五年重置一次。

选择2:KeyCorp(KEY.US)优先股——高达7.5%的收益率

KeyCorp拥有190年的经营历史,是美国第16大银行机构,管理着1980亿美元的资产。KeyCorp 在全美15个州为个人和企业提供存款、贷款、现金管理和投资服务。

在第三季度,KeyCorp 报告了消费者和商业存款的温和增长。KEY三分之二的存款都有保险或抵押。在贷款部门,16%的KeyCorp 投资组合是商业房地产,更多的分配给多户住宅。对办公楼贷款的总敞口为0.7%,在行业中处于乐观水位,KEY非常重视借款人的信誉,其加权平均FICO评分为768分。该银行保持着充足的流动性和充足的资本,其优先长期债务被惠誉评级为A-。

自2010年以来,KEY普通股的年度股息支付一直在增长,目前的股息收益率约为6.2%,派息比例则高达66%。

据了解,KeyCorp 有四种公开交易的优先股,支付合格股息,同时交易价格很低。

6.125%固定到浮动性的永久非累积优先股系列E (KEY.PR.I),收益率6.9%

5.650%固定永久非累积优先股系列F (KEY.PR.J),收益率7.1%

5.625%固定永久非累积优先股系列G (KEY.PR.K),收益率7.0%

6.200%固定到浮动性的永久非累积优先股系列H (KEY.PR.L),收益率7.5%

BB+评级的KEY-K债券收益率为7%,票面价值的资本溢价幅度为24%,对于寻求固定收益的投资者来说,这是一个不错的选择。对于那些寻求浮动化的利率敞口的投资者来说,KEY-L的收益率则高达7.5%,票面溢价幅度达20%。这种证券的票面利率能够重置为高基础票面利率——如果在2027年12月到期后未赎回的话,将较5年期国库券+3.132%。重置率锁定五年。