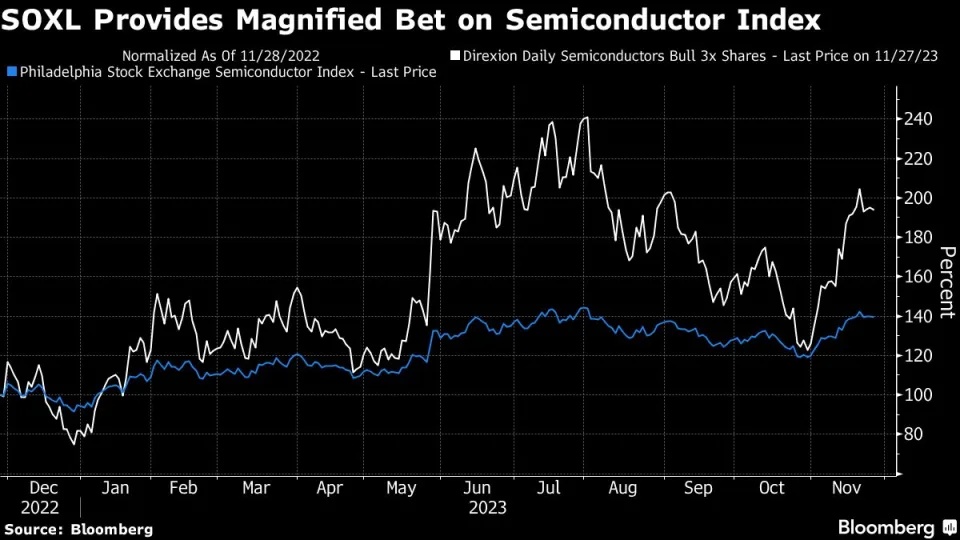

美国杠杆型交易所交易基金(ETF)在韩国散户投资者中非常受欢迎,在一些最知名的美国上市基金中,韩国散户投资者持有逾20%的股份。根据数据,在韩国散户最喜欢的杠杆ETF中,他们持有了不少于35%的特斯拉(TSLA.US)股票1.5倍做多ETF(TSLL.US),同时还持有28%FAANG和其他科技股三倍表现ETF。其次,最受韩国散户欢饮的一只ETF为Direxion-3倍做多半导体ETF(SOXL.US),该ETF追踪在美国上市的芯片股,今年以来已飙升近140%。另一种受韩国散户投资者欢迎的杠杆ETF——Direion Daily-3倍做多20年期以上国债ETF(TMF.US)——今年在美国主权债务遭到抛售的情况下下跌了30%。

根据韩国证券存托机构的数据,韩国个人投资者今年已向美国上市的最大杠杆和反向ETF投资了23亿美元,几乎是2022年同类基金投资金额的三倍。他们愿意承担如此不稳定的头寸,被归结为养老金制度不足、生活成本高企以及对风险投资的普遍偏好等原因。由于使用衍生品,收益和损失通常会被放大两到三倍,这些产品为投资者提供了从小额初始支出中获得丰厚回报的承诺。反向ETF是指当标的指数或证券下跌时获益的ETF,反之亦然。

彭博驻香港股票策略师Rebecca Sin表示:“纯香草期权很无聊——韩国散户希望杠杆率达到两到三倍——至少在某些行业是这样。”她说,ETF在韩国的受欢迎程度激增,一方面是因为提供的产品种类繁多,另一方面是因为社交媒体,网红们在社交媒体上大肆宣传投资此类产品的好处。Sin指出:“韩国投资者将其海外ETF投资总额的30%以上用于杠杆产品,它们对一些杠杆单股ETF非常重要。”

韩国的散户投资者是出了名的喜欢冒险。就在几年前,韩国还被称为全球加密货币狂热潮流的发源地,比特币的交易价格当时比全球通行价格高出20%以上。他们还对结构性票据等杠杆金融产品产生了兴趣,结构性票据是一种内置衍生品的类似债务的产品。

韩国散户之所以开始购买杠杆ETF,是因为希望从一笔较小的初始支出中获得更高的回报,最终目的是花更多的时间与家人在一起。例如,一位韩国散户投资者Lim DongSeob表示:“常规ETF也是很棒的投资产品,但杠杆ETF似乎更适合我的情况,因为我的种子资金很少。我还年轻,我的孩子们还小,所以这似乎是投资的黄金时机,这就是为什么我可以继续积极进取。在韩国,投资于美国的杠杆ETF可能是一种攀登社会阶梯的方式,因为韩国的阶级流动性非常低。”

韩国散户之所以开始购买杠杆ETF,是因为希望从一笔较小的初始支出中获得更高的回报,最终目的是花更多的时间与家人在一起。例如,一位韩国散户投资者Lim DongSeob表示:“常规ETF也是很棒的投资产品,但杠杆ETF似乎更适合我的情况,因为我的种子资金很少。我还年轻,我的孩子们还小,所以这似乎是投资的黄金时机,这就是为什么我可以继续积极进取。在韩国,投资于美国的杠杆ETF可能是一种攀登社会阶梯的方式,因为韩国的阶级流动性非常低。”

Lim称,他目前80%的股票投资都在Direxion-3倍做多半导体ETF。Direxion-3倍做多半导体ETF带来了一段疯狂的旅程——该指数在2022年暴跌86%之后,今年上涨了约140%。即使在最近反弹之后,该指数仍比2021年12月的历史高点低约70%。

43岁的韩国散户投资者James Jeong一年多来也一直在购买Direxion-3倍做多半导体ETF和另外两只为纳斯达克100指数提供杠杆押注的ETF。Jeong表示:“对于像我这样的普通工薪族来说,最安全的致富方式是长期投资标普500指数,但这需要很长时间。因此,我正试图通过投资杠杆ETF来减少实现金融财富所需的时间。”

Jeong表示,虽然经历过高达70%的暴跌,但因为坚定的信念,他一直坚持自己的策略。他说:“我的策略是至少在10年内不卖不买。”