海通国际(00665)近15个交易日涨逾30%,相信不少投资者都会发出疑问,自2017年以来,港股市场经历一系列划时代的政策变革,这场巨大变革是否意味着繁荣的开始?

在互联互通、H股全流通、同股不同权种种政策下,港股市场的制度变革,将带来中资券商板块盈利的稳健增长,平稳的ROE,和对全体股东的回馈,也将提升板块估值。

内资券商的国际业务,之前是一块被人遗忘的宝地,伴随着2017年南下资金终于在内房股为首的行情中迎来彻底的胜利,沉寂的券商股最近活跃起来,尤其是中资券商股海通国际。

从市场情绪来看,虽然H股依然是结构化行情,但市场的热度逐渐漫延,从基金等机构募集资金看,投资者热情在不断提升。

关于行业监管方面,随着监管政策的落地,市场对严监管的风格也逐渐适应并消化,监管带来的估值压制的边际效应越来越小,而长期看,正本清源后行业整体风险是降低的。

自1月2日以来,海通国际在短短的15个交易日里已累计涨逾30%。目前证券行业整体估值仍处于历史较低水平,港股作为内地投资者海外配置的重要一站,这些因素都提供了安全边际。

巨大变革意味着繁荣的开始

关于变革,首先要提的是香港证监会及港交所在2017年推出的多项划时代政策——H股全流通和同股不同权等,都给香港的中资券商带来了重大机遇。

H股全流通和“同股不同权”架构的引进将为中资券商来增加了新的利润来源。作为券商最主要的收入来源,当前经纪业务、孖展融资是券商业务转型和竞争的主战场。受益于H股全流通,市场中流通股数量会逐渐增加,成交量提升将有效弥补佣金率的下行压力,券商经纪业务市场规模也会随之扩大。

中长期来看,中资券商的投行业务也有望得到较大提振。在互联互通,同股不同权,全流通种种政策下,港股作为上市地的吸引力将大幅提高,短期有助于于争夺国内优质公司上市,长期有助于于争夺东南亚、一带一路区域的公司上市。

其次,随着2017年新经济概念IPO赴港上市,阅文集团(00772),雷蛇(01337),易鑫(02858)等热门股大力推动香港孖展业务发展。

香港孖展业务方面,近年中资证券行的孖展借贷迅速增长,目前已占本地孖展借贷业务的40%。业内人士预计,2018年香港新股市场在政策利好下大放异彩,香港的孖展业务亦会进一步蓬勃发展,将增加券商收入。

中泰国际预计2018年活跃保证金客户数目约为32.3 万,活跃现金客户总数约为136.8 万,证券交易商及保证金融资人数约1300 人。

因此,2018年IPO市场的蓬勃发展将持续进一步促进证券公司的投行业务,尤其是具有中资背景的证券公司。

业绩增长估值不升反降

翻开海通国际近几年的财报,不得不感叹,这哪里是周期股呀,可以称得上是优质成长股。

从上表可见,除了2015年AH股大牛市的利润,海通国际2013、2014、2016年的利润分别为5.29、10.18、16.8亿港元,业绩增长很稳定。

此外,海通国际(00665) 1月18日发布盈喜公告,预计2017年全年利润增长约80%,即30.2亿港元,主要由于该集团于企业融资、资产管理、财富管理、固定收益、股本业务及投资业务的全面增长。

值得注意的是,海通国际从2017年以来,从4.27港元涨逾30%至5.8港元,估值可谓是越涨越低。

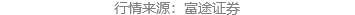

由上图海通国际的估值区间走势来看,海通国际由年初的21倍左右反而降低到现在的13.7倍左右。

因此,可以说,处于监管紧缩周期,投资者结构及市场机制迈向成熟,而且券商也开始主动转向资本中介、投行等业务,具有强周期性的经济业务比重下降,业绩周期属性逐渐减弱,业绩稳定改善属于大概率事件。

强势落后补涨

值得一提的是,港交所(00388)2017年全年已累计上涨34.26%,恒生指数涨幅为35.99%,而海通国际仅上涨4.45%。

出现这种情况主要由于2017年投资者今年聚焦大盘股的投资风格所致。 随着2018年初,市场交投趋势强劲,海通国际将迎来补涨。

2017年前八个月,香港股市的日均成交额为797亿港元。不过,9月至11月的日均成交额跃升至1010亿港元。尤其是,12月的日均成交额达到1039亿港元,2018年1月份的前14个交易日的日均成交额达到1471亿港元。

由于市场对海通国际和国泰君安国际的预测主要是在紧接8月的中报期后作出,因此市场共识预测很可能未反映过去2-3个月的活跃交投情况。

中资券商股,在联通内地与国际的业务上有独特的优势。2017年上半年财报显示,期内收入及溢利增长原因除今年市场气氛有所改善外,最主要在于海通国际业务结构和经营能力的提升,即内生型的增长。

其中,海通国际企业融资收入同比增长64%,主要受益于承销和咨询费用表 现强劲。以高收益债券承销额计,公司2017年上半年在亚洲(日本除外)排名第一。

2017年12月,海通国际成功协助中教控股完成赴港IPO,该项目为海通国际于2017年以来完成的第15个香港IPO项目,第3个教育行业IPO项目,也是年内于亚太区完成之第27个股权融资项目。

此外,海通国际盈喜增长80%,如果维持分红比例,目前的息率将上涨至5.3%。

综上所述,海通国际(00665)2017年上半年净利润同比增20%,全年利润同比增约80%,ROE稳定提升,从2016年的7.48%增至9.3%,公司策略趋于稳健,在均衡和优化业务布局,使得资产更合理利用,更多依靠内生性增长。

此外,自2017年以来,港股在经历一些有利的结构性改变,内地投资者的重要性不断提升。考虑到公司作为中资在港券商盈利能力和各项业务的前瞻性多元化布局,当前股价偏低,具有良好的安全边际。

目前股价已走出上升通道,突破底部箱底,后续操作空间较大。截止1月22日收盘,海通国际涨5.22%,报5.85港元。