智通财经APP了解到,在日本物价持续下跌数十年之久后,全球通胀力量终于全面渗入日本国内经济,在日本央行考虑何时终结负利率政策之际,迫使国际投资者从根本上重新考虑对日本市场的押注规模。长期以来青睐受益于日本人口老龄化或日元疲软趋势有关联的股票的国际投资者,正在撕下他们的剧本,把注意力集中在预期中的更高利率、更慷慨的股息和与消费支出攀升有关联的复苏趋势上。

政策上的转变往往预期先拉满,但实际却来得很慢。假若市场所预测2024年持续超过2%的长期通胀率真的出现,这可能预示着一种对于日本市场全新的投资方式。

当“失去的三十年”——即全面通缩时代,已成为历史,那些不再预期物价会持续下跌的日本消费者可能会进行大额物资采购。如果日本央行多年来首次将基准利率上调至零以上,银行的贷款利差可能迅速随之上升。

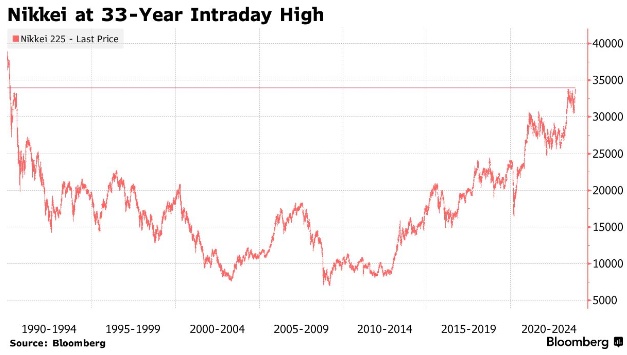

日本股市已经反弹至1990年以来的最高点附近,消费和金融类股的表现优于日本国内的其它股指,正是基于通胀上行以及基准利率上调预期。不利的一面是,通货膨胀率往往使日本政府债券前景变得黯淡,但较高的收益率也将吸引险资等风险偏好较低的资金,与此同时日元或将迎来全新的上行曲线。

“日本利率政策正在经历历史性的转变时刻,”新加坡对冲基金 Four Seasons Asia Investment首席执行官Shigeka Koda表示。“一些新的东西即将出现。”

日本新动态即将到来,“日特估”投资逻辑生变?

在公司治理改革等措施多年来的推动下,东京证券交易所统计的主要股指之一的日本东证指数(topx)今年迄今已上涨26%。在公司治理改革等措施多年来的推动下,东京证券交易所统计的主要股指之一的日本东证指数(topx)今年迄今已上涨26%。受日元疲软、稳健的公司收益和东京证券交易所倡导的公司治理改革的推动,日本蓝筹股基准指数——日经225指数今年上涨了近30%,达到33年来的最高水平。

外国投资者自11月以来再度大量买入日本市场股票,尤其是有着“日特估”称号的蓝筹股买入规模在11月初期达到5个月以来的最高水平,主要因全球资金对美联储加息的担忧因疲软的CPI和PPI而大幅缓解,加之一些日本蓝筹公司提高了盈利预期。

日本股市的强劲表现,少不了“日特估概念”的强力助推。日本东京证券交易所多年来持续帮助股价低于账面价值、以及资产价值被严重低估的公司制定资本改善计划,以及呼吁并推动日本蓝筹公司提高分红以及股票回购规模、进一步强化公司治理能力、积极参与新型技术探索与研究以及全球化竞争等,这也正是“日特估概念”的由来。

因此,广义上的“日特估”这一概念主要指的是获“股神”巴菲特增持的以日本五大商社为代表的那些资产价值被资本市场严重低估,加之具有高股息且不断提升公司治理能力的日本蓝筹公司。

然而,随着日本的经济学家们预期日本央行可能最早在明年年初结束负利率政策,“日特估”的投资逻辑可能将发生重大变化。比如银行股可能彻底抢占那些与火葬场和蛋糕制作机器人概念相关股票的风头。KBI Global Investors的高级投资组合经理David Hogarty则表示,日本通胀期间,那些具备“高股息+低估值”的股票可能成为香饽饽。

日本知名金融机构SMBC Nikko预计,日本央行有可能最早在2024年初期就宣布结束YCC政策和负利率超宽松政策。一项最新的MLIV Pulse更广泛调查显示,315名受访者中的多数人(超过50%)认为,日本央行可能会在2024年上半年结束其负利率政策。

值得注意的是,日本过度老龄化趋势曾经使得一家日本火葬场公司成为外国投资者的首选投资标的之一,其股价在五年内上涨了近700%。

日本知名火葬运营商Kosaido Holdings 是Shigeka Koda的重点投资标的之一,Rheon Automatic Machinery则主要销售蛋糕制作机器人,以帮助日本的食品制造商们应对劳动力萎缩问题。

但在8月份,Koda在其管理的具有17年历史的一只对冲基金中首次选择了日本银行业巨头之一九州金融(Kyushu Financial)作为他的最大规模投资标的之一,因为他认为日本利率明年将会上升。

来自东京Pictet Asset Management 的投资部副主管Steve Donzé表示,他近期同样一直在坚持买入日本银行股。

对于全球资管巨头Janus Henderson的日本股市主管Junichi Inoue而言,日本市场的消费者业务是重点,这些业务具有定价权,可以通过将更高的能源和食品成本转嫁给消费者来增加公司营收规模和利润。

“我确实喜欢主营便利店的消费服务公司。”这位日本股市主管表示。“利润率确实在上升,利润规模也很乐观——尤其这一点确实令人惊讶。”

久违的服务业通胀即将在日本出现?

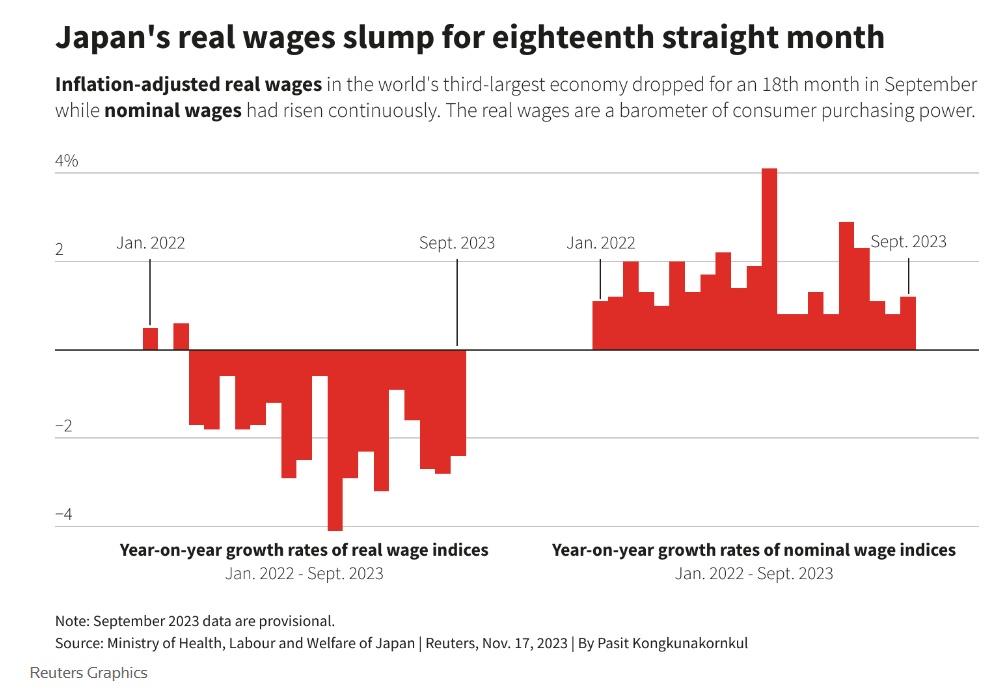

截至9月份,日本经通胀调整后的薪资已连续18个月下降。但预计日本大型企业的雇主们将同意在明年春季继续大幅加薪,其幅度甚至可能超过今年薪资涨幅,要知道一些日本大型企业今年薪资涨幅已创30多年来的最大幅度。

日本主要饮料制造商三得利(Suntory Holdings Ltd)的负责人计划在2024年连续两年为7000名员工平均每月加薪7%,以在劳动力市场紧张的情况下留住人才,并抵消不断上升的通货膨胀。

日本明治安田生命保险公司(Meiji Yasuda Life Insurance Company)则计划从明年4月起为约1万名员工平均加薪7%,而日本知名电子产品零售商Bic Camera计划为4600名全职员工加薪最高达16%。

今年,日本最大规模的工会联盟Rengo要求日本各大企业加薪“5%左右”,最终结果显示各大企业的平均工资上涨了3.58%。Rengo表示,明年将要求加薪5%甚至更高。

“你确实需要看到和服务业有关的通胀全面出现,抗击通胀才会变得更加棘手,而这些往往是由薪资所强力推动。” 来自悉尼的Platinum Asset Management投资组合经理James Halse表示。

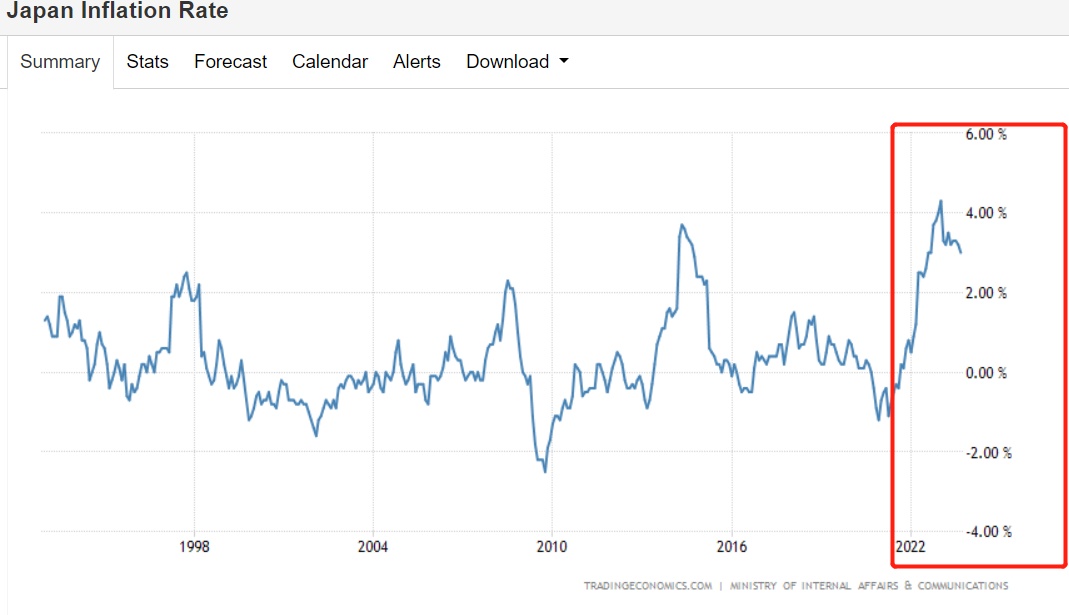

周五公布的数据预计将显示,10月核心消费者价格再次加速上涨,连续19个月高于日本央行锚定的2%目标。经济学家们预期日本10月整体的通胀水平从上个月的3%整数位上行至3.3%上下。

美国银行11月14日发布的一项调查显示,全球基金经理对日本股市的看法创下自2018年3月以来最乐观情绪。比如有着“股神”称号的沃伦•巴菲特(Warren Buffett)表示正在买进日股。

总部位于都柏林的KBI Global Investors的高级投资组合经理David Hogarty表示,他已转为看好日本股市,部分原因是通胀全面上升将迫使日本企业提高派息规模。

他表示:“通常情况下,如果你在通胀时期增加股息,投资者们将蜂拥而至。”他指出,日本目前的股息增长率为全球最高,同比增长约20%,但是这些标的的估值普遍非常低。

日本国债可能面临痛苦,也许将重走一遍美债走过的路,日元或将迎来全新的上行曲线

日本通货膨胀率持稳于2%以上,意味着日本国债投资者可能遭受损失。日本不断上升的通货膨胀率降低了固定付息债券的吸引力,因此债市的投资者们将通过不断抛售日本国债来大幅提高日本各期限国债的收益率曲线(债券价格与收益率走势相反)。因此,这方面,也许能够借鉴美债市场已经走过的路——即美国高通胀时期美债收益率急剧上升,美债价格连续多年下跌,这些趋势大概率将在日本国债市场重现。

长期以来,日本央行一直通过购买政府债券来支持其债券市场,以限制借贷基准——即日本10年期国债收益率来抑制日本国内的借贷成本上行,进而刺激消费。但随着日本央行被迫收紧货币政策,投资者普遍认为这种所谓的收益率曲线控制政策明年年初可能将正式退出历史舞台。前美联储副主席Richard Clarida甚至表示,如果通胀比预期更为强劲,日本央行可能会在年底前取消收益率曲线控制计划(YCC)。

来自Newton Investment Management的全球债券投资组合经理Jon Day表示,日本的通胀“可能不是暂时的”,因为美国或欧洲都没有出现过所谓的暂时性通胀。

“当然,债券市场并没有完全消化它。尤其是五年期日本国债收益率仅仅约为0.35%。”Jon Day表示,“即使日本的长期通胀率仅仅为1%,这一数值也会是一个糟糕的回报。”

美国国债价格正面临连续三年大幅下跌,此前美联储(Federal Reserve)大举收紧政策,使得美国基准利率升至5.25%-5.5%这一十多年来的最高位。日本央行目前设定的基准利率为- 0.1%,是唯一实行负利率的全球主要央行。

来自欧洲最大的基金管理公司Amundi固定收益部门的首席投资官Grégoire Pesques表示,他持有10年期日本国债的大量空头头寸,因为他预计随着抛售力量促使债券价格下跌,日本基准国债收益率将从目前的0.8%左右上升。

前美联储副主席Richard Clarida表示,日本央行甚至有可能在明年初将短期政策利率从目前的负0.1%上调至0%。因此,日本央行极有希望在明年上半年结束目前全球唯一的负利率货币政策。一个在2008年全球金融危机后长期主宰全球资本市场的零利率以及负利率时代,可能即将划上句号。

此外,日本国债收益率飙升预期可能最终提振遭受重创的日元多头。日元汇率在2022年12月一度飙升至1美元兑133日元,当时日本央行暗示将重新审视收益率曲线控制。然而,今年以来日本央行鸽派“助攻”之下日元不断贬值,截至上周,日元汇率(美元兑日元)跌至151.92。

“前进的方向是明确的,日本央行将远离不可持续的宽松(货币)政策,” 来自Pictet的投资部副主管Donzé表示,并预测道:“随着我们进入2024年,日元将走强。”

日元将走强的这一观点与全球最大规模资管机构之一太平洋投资管理公司(PIMCO)观点不谋而合。PIMCO近日表示,该机构正大举买入日元,押注随着通胀加剧,日本央行即将被迫转向鹰派立场,放弃负利率货币政策。

来自PIMCO的知名基金经理伊曼纽尔•沙里夫(Emmanuel Sharef)表示,几个月前,当日元汇率(美元兑日元)跌至140点位以上时,这家资产管理巨头开始建立日元多头头寸。沙里夫重点关注的领域包括多资产投资和多元化资产配置。

沙里夫上周在新加坡接受采访时表示:“随着我们继续看到日本通胀上升,并稳步高于其目标,日本央行的官员们将希望朝着放弃或改变收益率曲线控制(YCC)政策的方向前进,最终可能需要加息。”“而反观美国通货膨胀率正在大幅下降,日本的通货膨胀率持续有上升之势。在我们的框架内,后续自然将产生庞大的日元多头势力。”