智通财经APP获悉,全球最大规模资管机构之一太平洋投资管理公司(PIMCO)正大举买入日元,押注随着通胀加剧,日本央行即将被迫转向鹰派立场,放弃负利率货币政策。来自PIMCO的知名基金经理伊曼纽尔•沙里夫(Emmanuel Sharef)表示,几个月前,当日元汇率(美元兑日元)跌至140点位以上时,这家资产管理巨头开始建立日元多头头寸。沙里夫重点关注的领域包括多资产投资和多元化资产配置。

沙里夫上周在新加坡接受采访时表示:“随着我们继续看到日本通胀上升,并稳步高于其目标,日本央行的官员们将希望朝着放弃或改变收益率曲线控制(YCC)政策的方向前进,最终可能需要加息。”“而反观美国通货膨胀率正在大幅下降,日本的通货膨胀率持续有上升之势。在我们的框架内,后续自然将产生庞大的日元多头势力。”

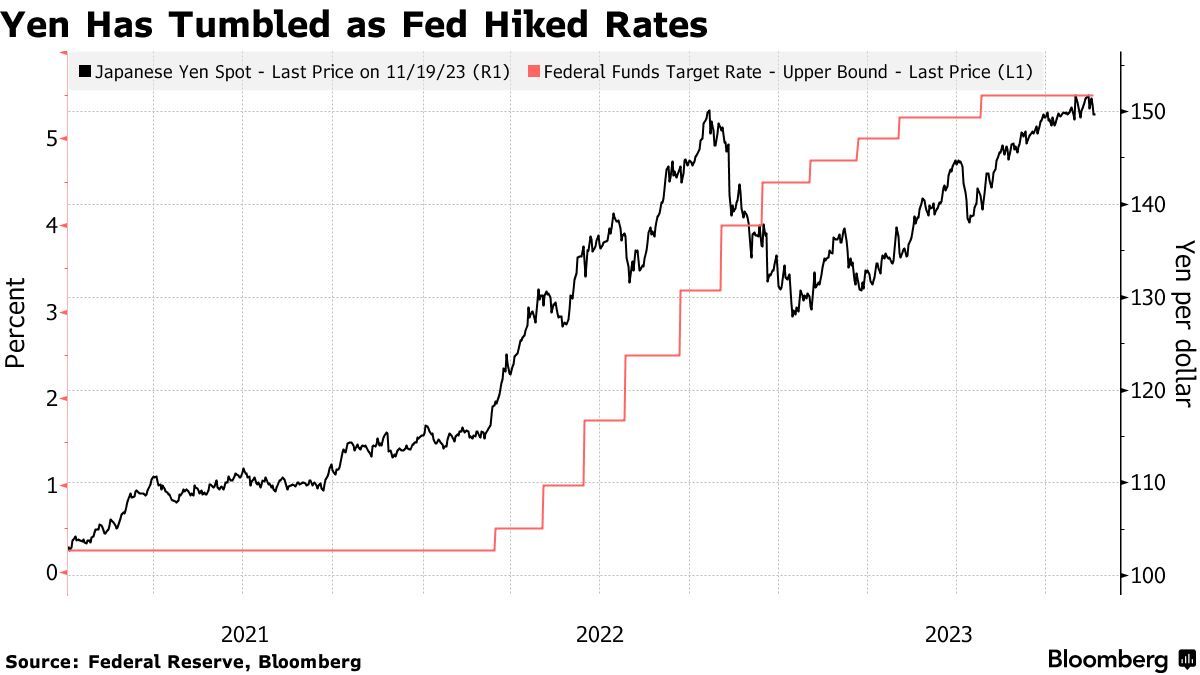

今年以来,日元汇率(兑美元)已下跌逾12%,令许多华尔街投资机构感到失望。他们曾预计,随着鹰派美联储和鸽派的日本央行互换政策立场,日元将会实现超级反弹。虽然到目前为止还没有实现,但经济学家们近几个月来一直在预测日本央行何时将实现货币政策正常化,目前押注预期普遍集中在第一季度前后。

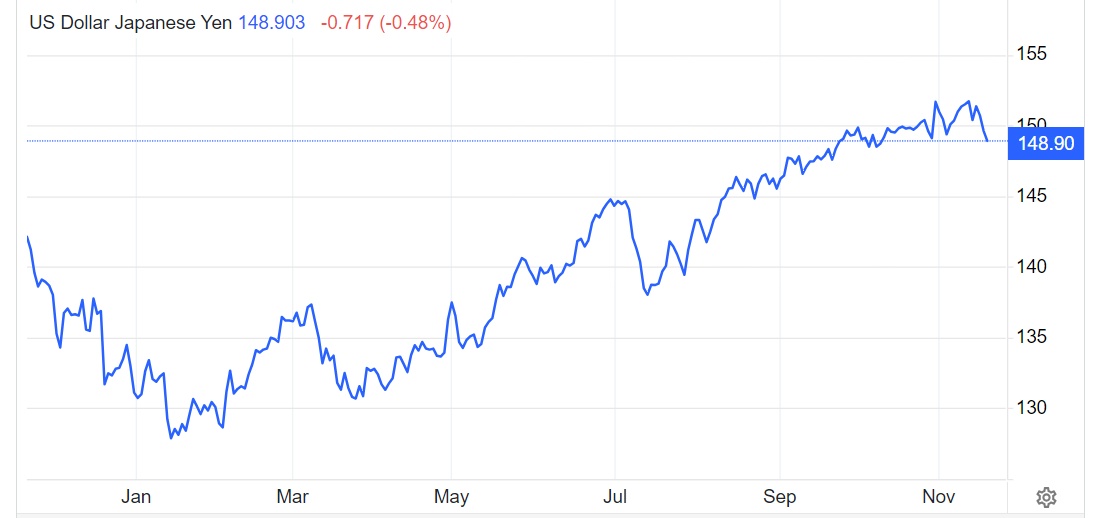

日元在上周一度跌至1美元兑151.91日元,仅略低于2022年10月创下的30年低点,是今年表现最差的10国集团(Group-of-10)货币标的。尽管日本央行放松了对收益率曲线的控制力度,但日元还是继续出现下跌。

尽管日本央行在收紧政策方面采取了一些初步性质的举措——比如将1.0%重新定义为有浮动空间的“上限”,而不是一个非常严格的硬性政策上限。同时取消了通过购买无限量日本国债来捍卫这一水平的承诺,这些举措为10年期债券收益率提供了更大的上升空间。这也意味着此次调整将上限的“目标”从0.5%上调至1%,甚至容忍超过1%。据日本央行政策会议,此后10年期日本国债收益率上限以1%作为参考的锚定标准,并且提高收益率曲线控制政策灵活性。

然而,迄今为止,这些举措都未能刺激日元持续上涨。在截至11月14日的当周,一些杠杆基金将日元净空头头寸增加至2022年4月以来的最高水平,而许多外汇策略师也预计日元短期将进一步走软。

日元两大刺激因素:日本央行终将结束负利率政策+潜干预预期

“我无法准确预测他们将采取什么样的措施,但仍有必要以某种形式继续收紧货币政策,”沙里夫表示。“日本央行可能会采取更加渐进式的额外宽松措施,也有可能采取放弃YCC的形式,然后开始加息周期。”

沙里夫在PIMCO的同事之一、美联储前副主席克拉里达(Richard Clarida)上月曾表示,如果通胀比预期更加顽固,日本央行可能在年底前取消其收益率曲线控制计划(即YCC计划)。这位美联储前副主席在一份研究报告中写道,日本央行甚至有可能在明年初期将短期政策利率从目前的- 0.1%上调至0%。

日本知名金融机构SMBC Nikko预计,日本央行有可能最早在2024年初期就宣布结束YCC政策和负利率超宽松政策。一项最新的MLIV Pulse更广泛调查显示,315名受访者中的多数人(超过50%)认为,日本央行可能会在2024年上半年结束其负利率政策。

通胀数据方面,在今年9月,日本通胀率一年多来首次降至3%这一位置,为日本央行认为物价上涨压力逐渐见顶的观点提供了证据。不过,这一数据仍高于经济学家们普遍预期的2.7%,并且日本国内的经济学家们普遍预期10月日本整体CPI将从3.0%回升至3.2%。

据机构收集的数据显示,沙里夫帮助管理包括PIMCO通胀应对型多元化资产基金在内的一系列策略型基金,数据显示该类型基金在过去三年的平均年回报率为4.4%,超过70%的资产管理同行。

另一个可能的支撑日元的途径可能是日本政府当局的进一步外汇干预手段。早在去年10月,在美元兑日元升破150重要关口后,日本财务省开始大举买入日元来干预汇率。

“我确实认为他们感受到了很大的压力,尤其是美元兑日元在150左右的巨大压力。”沙里夫表示。“上次汇率达到这一水平时,他们实际上被迫进行干预。这一次,他们还没有实施那么多措施,但我相信他们一定非常担心日元汇率。”