对于二级市场的投资者而言,好公司的评判标准从来不是唯一的。不过在经济“逆风”期,不同风格的投资者对此的分歧或许就会小很多,那些能够兼顾价值和成长属性的公司常常更容易得到机构和散户投资者的青睐,同时股价也更有机会逆势走出慢牛的形态。

今年以来,受到宏观经济复苏力度不及预期、外资动向反复等多重因素制约,二级市场表现不尽如人意。以港股市场为例,尽管三大指数已经经历了很长一段时间的调整,但现阶段股指表现仍然疲软,不少个股始终无法摆脱“熊途”。

然而,去年底上市的凌雄科技(02436)却是个例外。作为小熊U租的母公司,凌雄科技在上市前便吸引到了腾讯、京东、达晨、东方富海等一众明星机构的投资。而在2022年11月下旬上市以后,凌雄科技连创新高,最高时股价一度飙升至14.9港元,较之发行价涨幅接近翻番。

值得一提的是,凌雄科技所处的设备全生命周期管理市场是较为典型的To B市场,作为DaaS(“设备即服务”)行业第一股,普通投资者大概很难在中国股市里找到可直接对标的公司。即便如此,却依然没有浇灭投资者配置凌雄科技股票的热情,这背后的原因究竟何在?

在与凌雄科技的背后投资人深入交流后,我们找到了这个问题的答案……

“行业分水岭已经出现”

“行业龙头公司的上市,其实就是(这一)行业集中度提升的一个里程碑式的事件。”

谈及凌雄科技的上市,东方富海合伙人陈利伟如是评价。

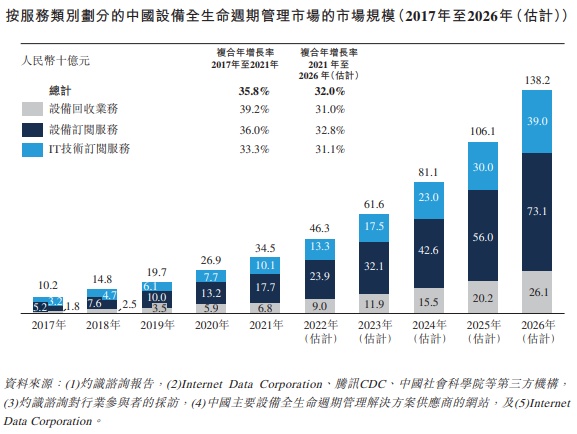

复盘历史,设备全生命周期管理的概念其实也不过是近些年才被引入中国市场,目前该行业仍处在发展的初期阶段。公开资料显示,中国设备全生命周期管理行业的渗透率低于5%,这一比例远远落后于欧美市场。不过,根据机构测算,至2026年,我国的设备全生命周期管理市场的整体规模有望达到1382亿元,2021-2026年期间复合年增长率将超过32%。

高速增长的千亿蓝海市场,凌雄科技作为行业老兵在里面已深耕了近二十年。

凌雄科技的创业起点可以向前回溯至2004年,最初公司还只是深圳华强北的一个小档口。不过,仅用了四年凌雄科技就成为了中国最大的二手电脑零售商之一。

2018-2019年,凌雄科技再次“换挡提速”,彼时公司陆续同京东、联想、惠普等建立战略业务合作关系,也是在这两年里凌雄科技先后完成了A轮、B轮及C轮融资。

时钟拨到2022年11月,随着凌雄科技正式敲开港股市场的“大门”,这或许可以视为中国设备全生命周期管理市场的一道“分水岭”:过去,行业参与者由大量小规模的区域性解决方案供应商组成,高度分散是行业“主旋律”;而凌雄的上市,标志着头部公司已经突破了地域和规模的限制,未来行业集中度有望加速提升,“马太效应”或将不断得到强化。

通过对比近年来凌雄科技与整个行业的收入规模变动趋势,亦印证了这一点。根据凌雄科技的招股书,2019-2021年期间,公司的收入由5亿元提升至13.3亿元,对应期间复合年增长率约为63.1%。同期,中国设备全生命周期管理市场的规模由197亿元增加至345亿元,对应期间复合年增长率约为32.3%。2022年,凌雄科技营收逆势增长25.1%至16.64亿元,再创历史新高,稳居行业第一。

回溯往绩,凌雄科技跑出了“成长加速度”,而这抑或解释了为何在上市前该公司便受到了一众明星机构的热捧。而在凌雄科技的股东名单中,四年里连投了四轮的达晨尤其引人注目。

“我们在每一轮投资前,都会对比凌雄科技的数据和上一轮投资时(我们)做的财务预测是否符合,我们发现凌雄科技的每一期业绩全部符合我们的预期,这也是我们连投了四轮的重要原因”,达晨财智上海分公司总经理黄跃卫在谈及为何不断加码投资凌雄科技时如此表示。

“全栈式服务帮助客户降本增效”

在经济增速趋缓、宏观环境承压的时代背景下,凌雄科技及其所处的设备全生命周期管理行业却为何能够一路“高歌猛进”,甚至大有“风景这里独好”的意味?

在陈利伟看来,凌雄科技及其所处行业之所以能够逆势生长,与其所能提供的商业价值有关,“这一行业的商业价值其实主要就是帮助企业减负,帮客户更好地管控现金流,让客户有更充足的现金流用于(自身)主营业务的发展,进而更好地抵抗经济周期的波动。”

疫情爆发以来,很多中小企业更加注重成本管控,“降本增效”逐渐成为了众多企业间的共识;与此同时,居家办公的兴起,亦使得中大型企业更加看重租赁订阅模式的灵活性。

在此背景下,顺应市场需求的IT设备订阅服务自然会受到追捧。根据灼识咨询的资料,与传统做法相比,设备及IT技术订阅服务可以帮助企业在三年内将运营成本降低约10%-30%。而这一潜在的降本空间之于企业,尤其是抗风险能力较弱的中小微企业而言,或许就是生与死的差别。

另外,需要指出的是,作为行业龙头企业,凌雄科技还不仅仅只是为客户提供租赁服务,而是已经打造出目前行业内唯一的闭环生态链。目前,凌雄科技可为客户提供包括IT设备订阅、IT技术服务、基于SaaS的设备管理服务和IT设备回收等在内的全栈式服务。不仅如此,有别于部分供应商囿于单一的业务场景,凌雄科技还可以为客户提供长租、短租两种租赁选项。

在凌雄科技的全生命周期的服务方案下,客户可以根据自身业务发展阶段和实际需求,从“设备租赁、设备回收、技术服务、资产管理SaaS服务”中灵活选择所需服务,自由搭配,“按需定制,按使用付费”,进而实现企业办公资产配置最优化、成本开支最低化,以及运营效率最高化。

黄跃卫认为,凌雄科技的长租服务可以解决客户的日常需求,短租服务可以帮助企业处理突发需求,而回收业务则可以将长短租的能力打通,实现设备残值的最大化和客户利益的最大化。

另就关键经营指标的变动趋势来看,亦指向凌雄科技的闭环商业模式正在持续收效。

数据显示,2019-2021年期间,凌雄科技的长租客户数量由5068名增加至10030名,对应复合年增长率达到了40.7%。与此同时,凌雄科技的KA客户留存率数据同向走高,截至2019-2021年各年度末,公司的大客户留存率分别达到了78.9%、80.3%、84.2%。2022年,公司大客户获取能力持续增长,大客户数量同比增长约26.3%。

此外,凌雄科技从单一客户处获得的收入也在走高。2019-2021年间,公司长租业务的大客户的平均贡献收入分别为8.2万元、11.7万元、15.3万元,复合年增长率亦达到了36.4%。

“规模效应是竞争‘胜负手’”

随着行业头部公司陆续上市,中国设备全生命周期管理行业也跨过了“分水岭”。展望未来,作为行业“老兵”的凌雄科技是否能够持续领跑呢?

在黄跃卫看来,设备全生命周期管理行业有着鲜明的重资金、重运营、重服务的特点,这些特点就决定了行业未来的格局将会是头部的企业占据大部分的市场。

究其缘由,一个重要的原因在于虽然设备全生命周期管理行业的业务逻辑看似简单,但其背后则要求参与者具备四大核心基础设施,即遍布全国的服务网络、IT设备回收及翻新工厂、设备订阅管理平台和设备资产管理系统,以及强大的获客渠道。

换言之,DaaS企业想要脱颖而出必须得同时满足资金、服务网络、数字化和获客能力等诸多条件,这就决定了最终只有少数头部公司才有望“突围”并实现强者恒强。

“凌雄科技构建了全链条、一站式的商业模式,在行业中凌雄科技的商业模式完整性更好、壁垒更高,即便是目前看依然具备独特性”,东方富海作为凌雄科技的早期投资机构之一,从最早接触凌雄科技开始便十分看好公司的商业模式,而在采访过程中陈利伟也多次坚定地表示看好凌雄科技的发展前景,“借鉴海外头部公司的经验,这类公司(指DaaS企业)一旦进入规模效应的阶段后,它们盈利能力的提升是非常明显的。”

结合往绩来看,凌雄科技也确实没有辜负一众投资机构的期待。诚如上文所述,在过去几年间,凌雄科技的核心财务数据保持高速扩张态势,行业地位进一步巩固、扩大。

根据公司招股书,按2021年的收入计算,行业前五大参与者的市占率合计约为7.3%,而凌雄科技一家的市场份额便达到了3.9%,已超过其余四家的总和。根据公司2022年年报,若按2022年的收入计算,凌雄科技营收继续保持行业第一。

身处快速扩容的新兴赛道,往绩优异且增速远高于行业,此外自身还兼具先发优势和规模优势,从各个角度来看凌雄科技无疑都有很大的潜力进阶为“成长型价值股”。

更不消说,凌雄科技的背后还站着诸如腾讯、京东、联想、达晨、东方富海等一众明星机构股东。智通财经APP认为,上述这些战略股东不仅可为其提供资金上的支持,还可以依靠自身条件为凌雄科技调动更多的资源,在业务、人事等层面为公司带来更多的支持。

最后,回到资本市场角度,对于企业来说,在经济“逆风”期,可持续增长的难度或许将变得越来越高。在此背景下,兼具成长和价值双重属性的优质公司的股权自然会愈发显得弥足珍贵。基于此,基本面坚实、增长动能充足的凌雄科技,或许正是投资者长期持有、穿越资本周期的最佳标的之一。