本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成具体投资建议。

1月20日是川普总统当选一周年,为了庆祝,他原准备这一天在个人别墅Mar-a-Lago Resort举办大趴体。

然鹅,不知是不是故意的,20日当天,由于美国参议院否决了临时支出法案,没有资金支持的联邦政府时隔五年再次走到了“关门”的境地。

周年大趴因此泡了汤,生气的川普宝宝在推特上怒怼债务上限问题,并发誓要把它彻底取消。

债务上限引发的政府关门事件究竟有多严重?为什么这些年来经常都能听到这类新闻?云锋金融用五个问题为你深度解惑。

解惑之一:债务上限究竟是什么?

简单讲,债务上限完全是美国自我设限,而不是硬约束。

为啥?因为美元是国际货币,本国发债全球认购。

历史上,一个国家以外币发行的主权债,违约时有发生,如俄罗斯和阿根廷;但以本币发行的主权债违约,几乎不存在。

因为能自己印钱解决还钱问题,干嘛跟自己过不去呢?

所以说,美国债务上限的诞生,只是国会为了控制政府开支的一个手段。

1917年,《第二次自由债券法案》通过,这标志着美债上限的诞生。

1940年,美债上限490亿美元。

20世纪60年代,美债上限3000亿美元。

1982年,美债上限1万亿美元。

2010年,美债上限14.29万亿美元。

1940年至2011年,美国债务上限已经修改过106次。

最近一次债务上限的调整是在五年前。

2011年5月16日,美国债务已达法定的14.29万亿美元上限。但由于采取了一些紧急措施以维持借债能力,美国不能维持正常偿付义务的时点被推后到了8月2日。

8月2日当天,就在距离违约最后期限不到10个小时,美国总统奥巴马正式签署获两院投票通过的提高债务上限议案。

虽然美国在最后一刻避免了技术性违约,但政府部门预算和债务问题并没有解决……

解惑之二:债务上限为什么需要提高?

事实上,债务上限提高是常态。之前说了,1940年至今这个上限已经修改过一百多次。

通货膨胀,“钱不值钱”,使得美债上限持续提高成为必然。

1907年前后,1美元可以购买一双漆皮皮鞋;

60年代,1美元可以买2张影票;

到了90年代,1美元只够买一加仑牛奶;

而现在,1美元只能购买iTunes中的一首歌曲。

钱不值钱后,原定的美债上限也不够用了。

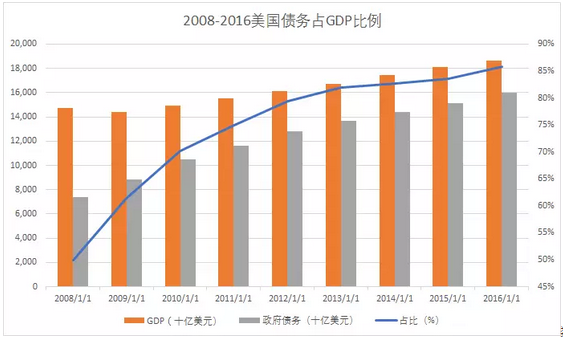

抛开通胀的影响,从债务占GDP的比重来看,美国政府债务也确实在膨胀。债务占GDP的比重从2008年50%上升到2016年的85%。

数据:彭博社,云锋金融整理

无论绝对规模还是相对比例,美国债务都在上升,那么固定的债务上限必然需要持续提升。

解惑之三:政府如何应对债务上限的约束?

直接对策肯定是把上限提高。财政部可以要求国会立法提高债务上限,国会半数通过即可。

这听起来并不难实现,但是美债上限通常会涉及参众两院两党博弈,若拉锯时间过长,新财年预算拨款案无法获批,僵持不下,就会演化成政府的关门危机。

例如,1977年-1996年的19年期间,联邦政府曾关门17次。1995年克林顿任期内,美国联邦政府停摆长达22天,损失超过14亿美元,导致当年美国GDP增速放缓0.5%,被视为美国历史上遭遇过的最严重的预算危机。

最近一次的政府关门危机则发生在2013年。

在债限问题僵持期间,为了避免触限,还有各种暂时的“非常规措施”限制发债。包括:

暂停销售州和地方政府系列债(State and Local Government Series, SLGS)。

实行“债务停止发行期”。在此期间,允许赎回存量债,暂停发新债,暂停文职人员退休及残疾基金和邮政退休人员健康福利基金的额外投资。

暂停政府证券投资基金的再投资。

暂停“外汇稳定基金”(Exchange Stabilization Fund)的再投资。

这些“非常规措施”可以为债务上限上调争取时间。总体而言, 大约可以释放2000亿美元的空间。

美国总统们应对债务上限也在不断创新规则。

奥巴马发明了债务上限“放假”,避免无法偿还现有债务导致违约。2013年2月4日,奥巴马签署了“No Budget, No Pay”法案,直至2013年5月19日期间,美国政府可超过上限发行国债,但发行量被限定在“偿还现存义务”。这是美国历史上第一次暂停债务上限。

2015年10月,奥巴马政府再次暂停债务上限。

特朗普则希望永久废除债务上限,不过这一提议步子太大,没有得到国会支持。

虽然债务上限提高成为常态,但每次调高过程并不轻松,经常成为两党政治谈判筹码。例如此次,民主党以政府关门为筹码希望继续保护“追梦人” 移民。

国会通过的美债上限,一方面是民主党和共和党争夺政治筹码,另一方面,也反映出政客们对于举债必要性和可行性之间矛盾的担忧。美债达到上限毕竟只是问题反映,美国树立财政纪律才是解决问题的根本之道。

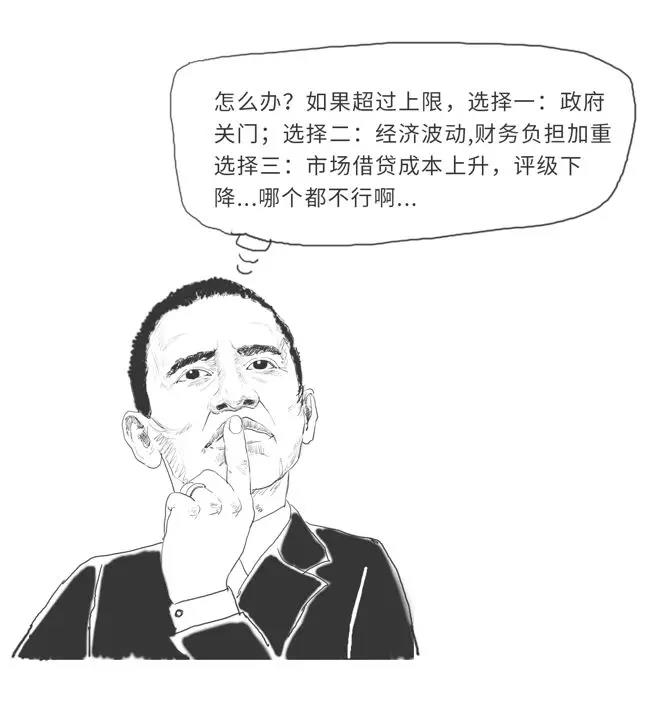

解惑之四:债务上限风波会对市场产生哪些影响?

本质上,债务上限风波和政府关门是相对技术性的“坎儿”,并不影响美国经济内生经济增长动力。

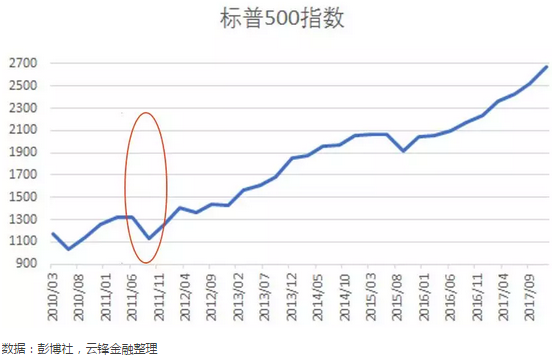

从历史经验看,此类事件对金融市场要么影响较小,要么叠加了其他事件而导致市场调整。

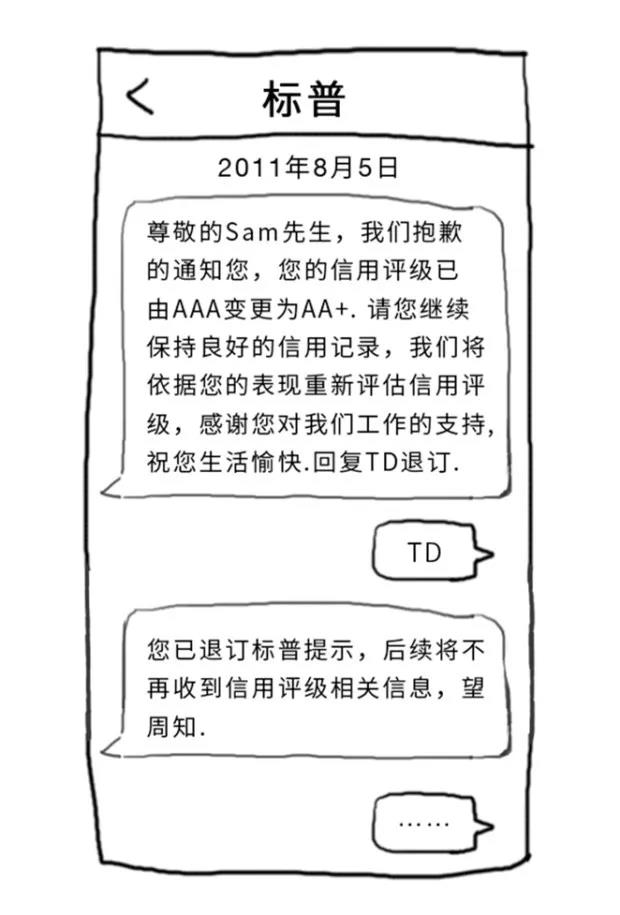

2011年8月,由于美债险些触及上限,并且当时美国经济基本面不容乐观,国际评级机构标普将美国长期主权信用评级由"AAA"降至"AA+",评级展望负面,这是美国历史上首次失去AAA信用评级。

8月4日,美国三大股指跌幅均超过4%。但对于债市而言,十年期国债价格却不跌反涨,收益率下降。这也说明了美国国债的特殊性,信用评级下调不一定会产生负面影响。

2013年10月,政府关门16天,标普500指数仅小幅下跌,债券市场也没有因此恐慌,只是后来因叠加联储退出量化宽松的担忧(Taper)而下跌。

目前美国经济势头不错,预计债限问题不至于直接引发市场风波。

解惑之五:频繁调升的债务上限,到底有何意义?

从某种角度上说,设置债限就是为了提高的。

累积的赤字和国债,不是在遇到债限之时能即刻减少的;政府临时关门勒紧裤带也仅是杯水车薪。违约之重,却不是汤姆大叔能承受的。

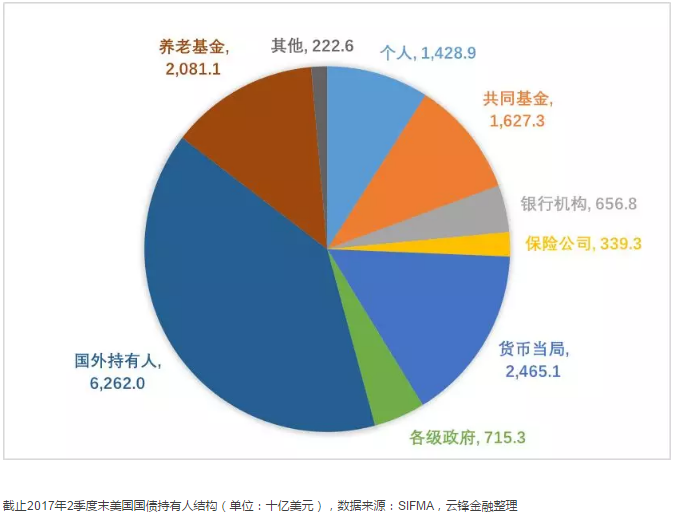

从美债持有人来看,美国最大的债主是国外政府和机构,此外是本国养老金、保险公司等,联储也持有了相当一部分国债。

对内违约,坑的是国内老百姓和公司;对外违约,未来你还想不想从国际市场融资?所以,国会无论如何最后都会提高债务上限,以免发生违约风险。

短期看,债限存在的意义,就是让两党不时借着这个题目来发挥一番,以达到各自的政治诉求。

长期看,如果一个国家缺乏财政纪律,财政状况恶化,发债过多,也有损经济增长。为此,美国也不能太过滥用国际货币的融资便利。没有提醒机制,说不定什么时候市场就用脚投票了。

这不,德国和法国已相继将人民币纳入了外汇储备,很可能已经开始投资人民币债券了。

所以总的来说,这次政府关门也是给川普总统提了个醒——上任一年就想开party?先拿出漂亮的成绩单,解决了债务问题再说吧!(编辑:王梦艳)