智通财经APP获悉,生意社发文称,纯镍、镍铁、硫酸镍等都将维持供应扩张的态势,其中硫酸镍明年的供应可能会有比较高的增速。需求方面,不锈钢市场表现较为刚性,合金板块也是低速增长的态势,而电池的增速可能会出现放缓,因此后期镍市供应过剩可能进一步加剧。

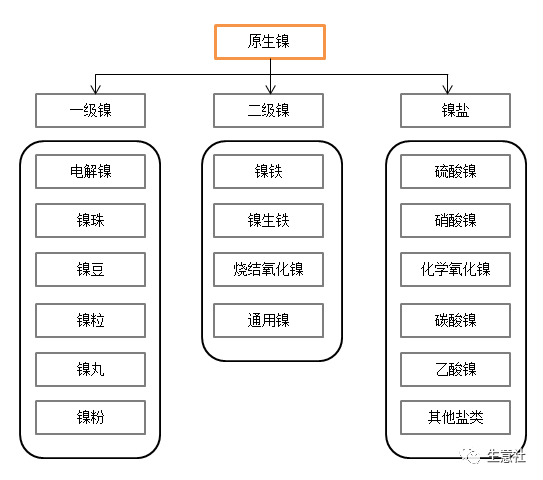

原生镍概念

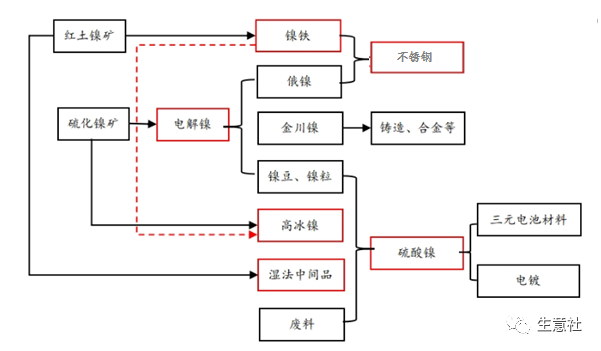

镍产业链图

全球原生镍产量中,63%为镍铁,30%为纯镍,其他镍产品仅占7%,而镍铁产量中78%为镍生铁、22%为水淬镍。

硫酸镍主要应用于电镀行业和电池行业,是三元锂电池产业链中最主要的镍原料。随着新能源产业不断发展,三元动力电池对镍的需求爆发,推升硫酸镍产量快速增长。中国硫酸镍生产区域多跟随三元前驱体生产区域,其中以浙江、湖南、湖北、广东、广西、贵州地区为主,上述区域2021年占比全国总产量的73%。

精炼镍分为:镍板、镍豆、镍饼/镍花/镍扣、镍珠/镍球等。精炼镍因其纯度高、杂质含量少,用途非常广泛,涉及不锈钢、新能源、高温合金、电镀等行业领域,在镍原料供应上有举足轻重的作用。近年来由于精炼镍在不锈钢领域的使用占比下降,市场需求呈下降的趋势,产量亦有明显下滑。俄罗斯的精炼镍产品绝大多数为镍板,主要用于不锈钢冶炼。同为镍板生产国的还有中国、挪威、日本、芬兰、南非、法国等国,其中芬兰、南非的镍板一般也用于不锈钢冶炼,而挪威、日本、法国生产的镍板主要用于电镀行业。

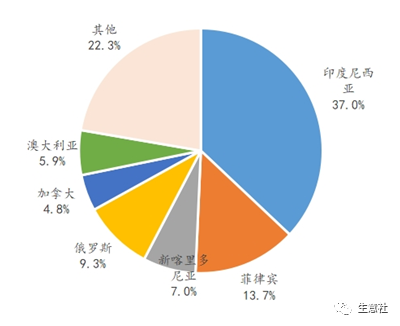

中国市场习惯将水淬镍和镍生铁统称为“镍铁”。中国镍铁冶炼成本主要由镍矿成本、电力成本、燃辅料成本、还原剂成本等部分构成,其中镍矿成本最高,约为55%,其次电力成本占23%。印尼禁矿后,中国镍铁产量维持低位,菲律宾镍矿仍是国内进口镍矿的主要来源。

总体来说,原生镍下游主要应用于不锈钢、电池、电镀、合金等领域,其中不锈钢为最大应用领域,占比达到70%,因其对镍用量基数较大,未来仍将作为拉动镍需求增长的重要驱动力;受益于新能源汽车产销量爆发式增长,镍下游需求中电池用镍需求增速最快,其在总需求中占比预计将持续提升。

全球镍矿产量分布占比

全球60%的镍矿储量是以红土镍矿的形式存在,而红土镍矿直至2007年开始才逐渐替代硫化镍矿在不锈钢领域的需求。红土镍矿床主要分布在澳大利亚、印度尼西亚、新喀里多尼亚和菲律宾等国。

起初随着镍铁供应的不断增加,低价的镍铁开始逐步取代纯镍成为不锈钢的主要原料,这段时间内镍的定价逻辑是镍铁对纯镍的替代。时间来到2020年-2021年左右,新能源产业快速增长,前驱体等下游对镍的拉动效应较为明显,通过镍豆溶解来制备硫酸镍的技术被大量应用,在此期间镍的定价逻辑是镍豆溶解制备硫酸镍。再看2023年,由于纯镍与硫酸镍价格出现倒挂,产业链成本出现反转,产业开始用硫酸镍为原料反过来去生产电积镍,这也是目前镍价分析中的重要一环。总的来说,目前镍产业链整体较为复杂,因为中间产品的相互转化在不断发生。

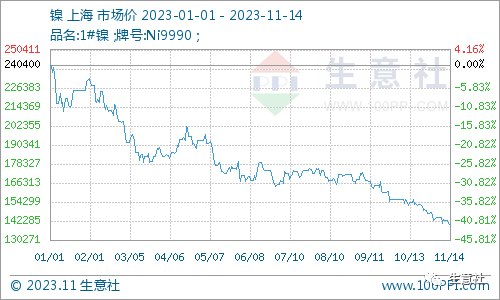

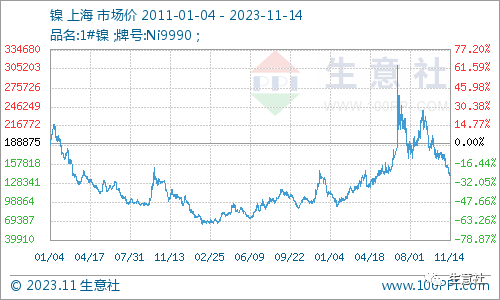

镍历史价格走势图

镍价格走势可分为四个阶段:

1、2007年-2021年初:由于镍价快速上涨,使用纯镍为主要原料生产不锈钢并不经济,相较而言镍铁更具成本优势,在此期间镍价的定价逻辑是镍铁对电解镍的替代。

2、2021年初-伦镍事件前夕:三元电池产业随新能源汽车板块高速发展,电池高镍化成为趋势,使用镍豆制备硫酸镍更具效益,在此期间镍价的定价逻辑是镍豆溶解生产硫酸镍。

3、伦镍事件-2022年底:镍价逐步向基本面修复回归。

4、2023年初至今:随着中间品大量投产,硫酸镍与纯镍倒挂,镍豆溶解生产硫酸镍不再具备优势,相反以硫酸镍(或中间品一体化)生产电积镍更具优势,在此期间镍价的定价逻辑是硫酸镍转产电积镍。

电积镍迅速增长

2023年1月初,市场消息称,目前青山委托湖北某新能源企业代工生产的电积镍产品已正式产出,初步设计产能为月产1500吨,1月份将有部分体量释放。从生产角度,新产能投产之后,对2023年国内精炼镍产量边际增长贡献或达到1.8万金属吨,且工艺成熟后,扩产能也成为可能。青山月产能1500吨电积镍项目产品已顺利产出。

电积镍产能的快速投放使得纯镍产量快速增长,尤其是今年前9个月的增速表现相较往年提升十分明显。电积镍之所以能保持这么快的增长,核心驱动在于纯镍与硫酸镍的价差使得转产电积镍有利润。2023年中国电积镍产能逐步释放,纯镍产量持续攀升,2023年1-9月中国精炼镍产量累计17.32万吨,同比增36.25%。电积镍产能释放的背后逻辑是硫酸镍与纯镍价格的倒挂,利润驱动下的投产使纯镍市场由供应偏紧转向过剩。预计2024年新增电积镍产能将进一步扩张。但短期看,产业因素驱动原料坚挺,宏观因素驱动镍价超跌,电积镍生产逼近成本线,投产进度或将放缓。

下游需求

不锈钢方面:今年上半年全球不锈钢产量出现了下滑,而中国还是增长态势。年内不锈钢厂还是出现了一定的亏损,而产量仍旧维持增长,钢厂并不愿意轻易率先减产。需求角度看,不锈钢是地产后周期产品,地产竣工数据对于不锈钢价格存在领先关系。在今年保交楼政策驱动下,钢价存在一定支撑,但是待保交楼政策退出后,如果住房 市场需求侧仍未好转,那么不锈钢的价格很难乐观。2023上半年中国不锈钢产量1758.7万吨,同比增8.20%,占比全球61.83%,是全球第一大产国。

合金方面:合金目前是主要的纯镍需求板块,大体可分为军用和民用两个板块,不过从总量角度来看对需求的贡献是有限的。在俄乌冲 突后,俄罗斯陆续遭受欧美制裁,虽然LME并没有拒绝俄镍,但是欧洲买家已经在尽力规避俄镍,从中国的进口数据看今年的俄镍进口出现了明显的下滑。

三元电池方面:受车企降本驱动,市场更偏好经济性占优的磷酸铁锂,三元电池的市场份额不断走弱,但是一些高端车型还在装配三元电池,整体来说在维持缓慢增长的态势。而3C等其他需求也在不断走弱,导致三元电池整体增速不及预期。