本文来自微信公众号“华兴资本”,原标题为《并购市场2017年报:BAT共同押注出行,阿里引领新零售,腾讯积极布局文娱》。

在2017年相对谨慎的并购市场环境下,我们从整体市场趋势、资本退出渠道变化及巨头布局多个维度,为大家奉上华兴并购团队在过去一年的观察思考。

2017年,互联网巨头在保持对热点领域持续跟进的基础上,围绕自身的业务优势进行生态布局,电商/新零售、文娱/内容、出行、科技等2017年互联网巨头关注的焦点板块有望在2018年持续强劲发展势头。

新零售领域,阿里巴巴继续引领投资步伐,投资最为积极,且不乏控股权收购交易,而腾讯(00700)、百度则从2017年开始跟进新零售。

文娱领域,腾讯利用自身流量优势积极布局,投资数量保持在每年数十起。

科技和出行领域,依旧是BAT三大互联网巨头共同关注的投资热点,尤其人工智能、智能硬件、智能出行等细分板块备受瞩目。

BAT之外,京东在2017年开始频频出手,主要围绕电商领域增强主营业务优势,首创“无界零售”概念,为投资企业提供消费场景和基础设施支持。

新零售:阿里布局领先,腾讯后期发力

阿里:率先提出“新零售”概念,全面深入布局

2016年10月由阿里首次提出新零售概念,即企业以互联网为依托,通过运用大数据、人工智能等先进技术手段,对商品的生产、流通与销售过程进行升级改造,进而重塑业态结构与生态圈,并对线上服务、线下体验以及现代物流进行深度融合的零售新模式。

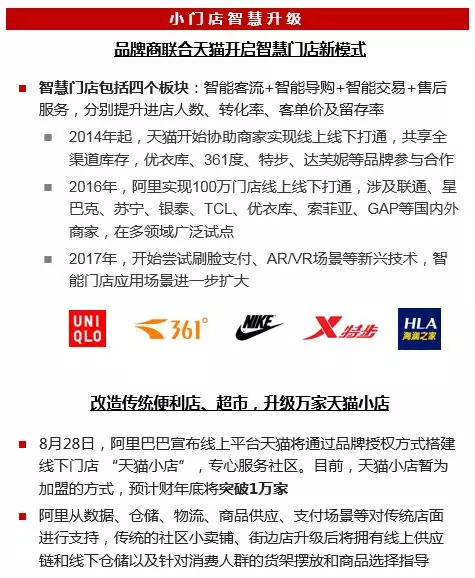

在提出“新零售”概念后,阿里进行了“赋能传统大零售商,催生小门店智慧升级”的战略升级。

腾讯:2017年下半年开始发力电商和新零售

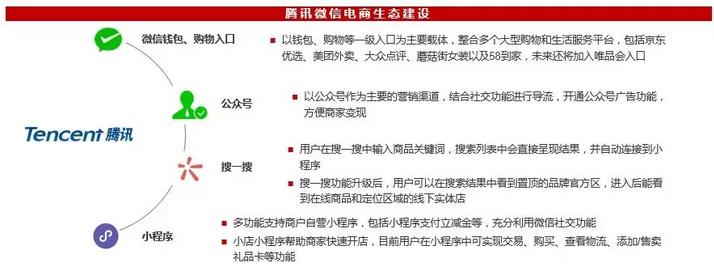

不同于阿里巴巴多起数十亿美元的控股权收购,腾讯在电商和新零售领域的布局以少数股权投资为主,更多地是利用自身超强的连接能力,包括流量资源、云技术、支付能力等优势,赋能专业电商平台与线下零售商。

一方面以微信入口为抓手,盘活上亿流量资源,另一方面以京东、永辉为主要翘板,提供资源支持。

微信在腾讯的新零售生态布局中,扮演着获客、营销、售后服务、电商等多重角色,近期微信不断推出新功能,构建起基于社交关系的零售生态与平台。

同时,腾讯联合京东通过投资布局和业务合作,不断引入拥有电商及零售运营能力的合作伙伴,盘活微信内流量。

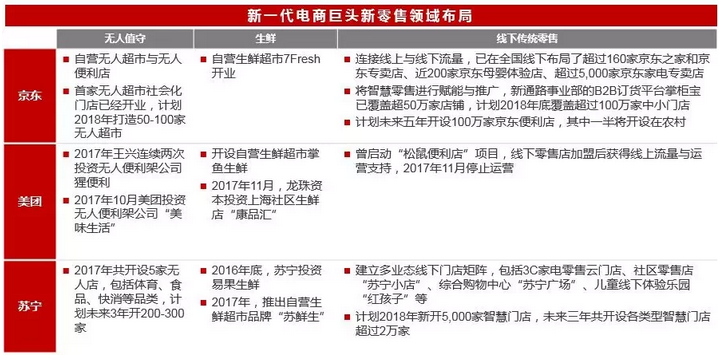

新一代电商巨头厚积薄发,新零售将成为2018年主战场

巨头纷纷布局新零售,在无人值守、生鲜和线下传统零售方面各有涉猎。随着各大互联网巨头纷纷入场,延续2017年的竞争激烈,新零售将成为2018年的主战场。

京东提出“无界零售”的概念,一方面将线上零售成熟的流量与技术引至线下,在无人值守和生鲜领域采取自营模式,已从试水阶段走向落地扩张阶段;另一方面将零售的基础设施赋能给合作伙伴,通过新通路事业部在线下传统零售方面已有一定规模的布局;

美团更加倾向于投资市场上已有的品牌;

苏宁将线下门店的业态进一步扩展,通过与众多地产商的合作提速布局智慧门店。

文娱/内容:腾讯全产业链布局完整,阿里蓄势待发

腾讯:从文学到视频的全产业链布局

腾讯在文娱领域布局全面,IP和游戏布局尤为突出。

腾讯在音乐、文学领域均占据市场第一,在动漫领域也从平台和创作多角度全面布局,丰富的IP资源构成了腾讯文娱帝国的护城河。

腾讯在游戏领域的持续发力和近10年的投资使其茁壮发展,构成其主要的娱乐收入来源。

阿里:业务挑战严峻,大文娱蓄势待发

阿里大文娱板块在影视制作和平台领域布局较深,其余领域仍存在一些空白。

阿里大文娱板块于2016年6月成立,10月正式成立文化娱乐集团,经过多次架构调整后形成游戏、体育、文学、音乐、影视、UC、优土、新移动、现场娱乐、高德等事业部;

阿里在影视制作和渠道平台上布局较多,淘票票和优酷都分别处于票务和长视频领域的第一梯队,但淘票票目前面临猫眼与微影合并后的竞争压力,而三大长视频巨头的竞争也始终胶着不下;

阿里在上游IP端仍存在布局短板:音乐领域虾米的月活处于第二梯队;文学领域阅文集团已经占据市场绝对领先地位;动漫领域阿里布局也较为薄弱;

为补足短板,未来优质的上游IP内容将成为阿里文娱板块关注的焦点,同时线下演出等渠道的扩张也是阿里突围的契机所在。

内容行业的总体趋势是:低线城市流量收割,海外扩张趋势明显。

A.内容领域发展迅猛,得益于低线城市流量收割

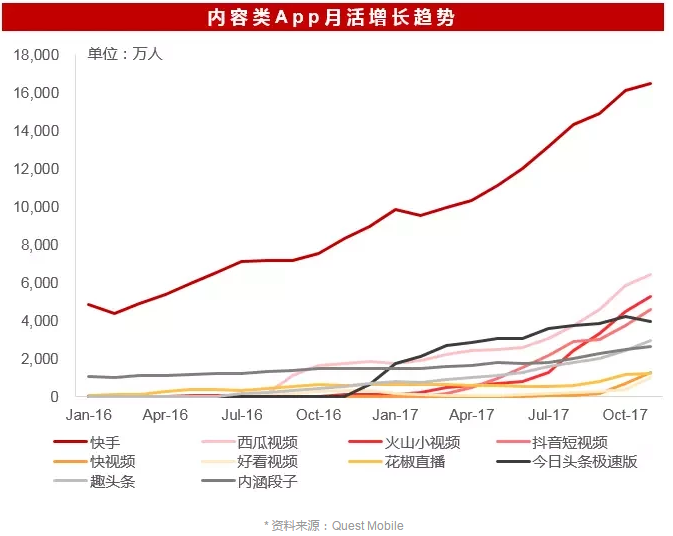

根据Quest Mobile数据,在信息流、音频、短视频、直播等内容类App中,近1年增长超过50%且目前月活超过1,000万人的App共有10个(如下图),尤其短视频领域增长迅猛。

伴随着三四线城市的产业升级与消费升级,低线城市的互联网用户逐渐被唤醒。与一线城市紧张的生活节奏不同,低线城市的互联网用户有更多的空闲时间,对内容类产品有更高的需求和消费意愿;

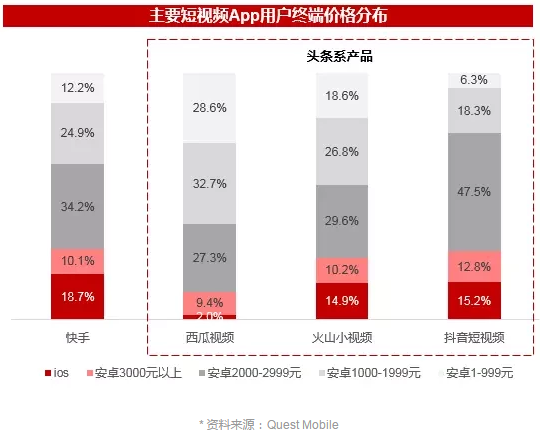

短视频作为今年内容创业领域最大的风口,具有制作门槛低、观看门槛低、互动便捷、内容丰富等特点,在低线城市迅速渗透,收割流量。根据Quest Mobile数据,2017年11月,快手、抖音、火山小视频、西瓜视频的月活用户中iOS用户占比分别为18.7%、15.2%、14.9%和2.0%,显著低于全国移动互联网iOS用户25.7%的比例。

B.海外扩张以保持流量高增长

自2016年以来,众多互联网公司纷纷将眼光瞄准海外,推出针对海外市场的应用,或投资并购具有海外流量的App、国内App出海的热点从工具、摄影类逐渐转移到新闻、直播、短视频等内容类App。

海外扩张原因有三:

国内互联网红利逐渐消失,流量已接近天花板,获取流量的成本高昂。相对而言,许多海外发展中国家仍处于互联网红利中,流量丰富且成本低廉;

移动互联网时代,资本、人力、信息等各类资源的全球化流动,使得国内公司布局海外的配置成本更低;

中国创新的商业模式被海外发达国家所接受和认可,比如Live.me将中国直播的打赏模式引入美国并长期占据美国社交类App榜首。

出行:新的移动应用场景,从出行到造车全方位布局

数据显示,一线城市平均通勤时间高达50分钟,高节奏的工作生活使得人们对出行效率提出了更高的要求,出行场景成为新的流量热点与互联网巨头布局重点:

最后一公里:自2016年起,为解决短距离出行应运而生的共享单车ofo与摩拜单车获得了包括阿里巴巴、滴滴、腾讯等大量互联网巨头的投资;

中程出行:以滴滴为代表的“打车”服务供应商为乘客提供了更加高效与实惠的中等距离出行用车服务,而汽车分时租赁也开始进行市场实践;

长途出行:除通勤与市内的出行场景外,外出旅游、境外出行也构建了全新的出行场景,为包车与租车服务提供了发展空间,携程投资的“唐人接”即是布局海外包车与接送机服务。

出行场景的重构吸引了大量的活跃用户,互联网巨头通过导流可以实现多场景的流量共享,从而为其他业务创造更加可贵的利润空间。

互联网巨头“整车+技术”配合布局智能出行

自2016年以来,互联网巨头竞相入局无人驾驶与智能出行领域,抢占继智能手机之后的下一个智能流量入口;

一方面,互联网巨头密集投资国内外领先的自动驾驶技术公司,以占领先进技术并且积累海量基础数据,典型案例包括阿里巴巴投资AR导航开发商Wayray,百度投资激光雷达制造商Velodyne;

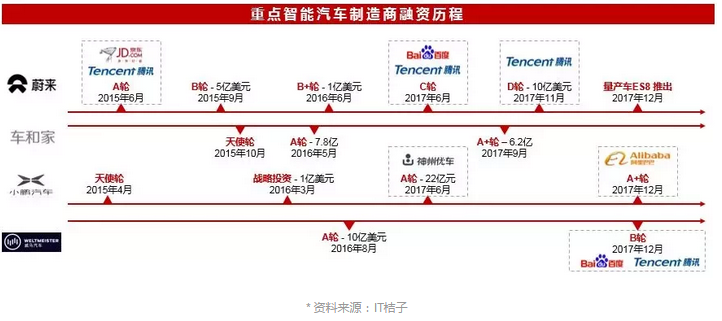

另一方面,智能汽车作为直接终端设备也受到巨头的重点关注,但由于目前大部分创业公司尚处于技术爬坡期,距离实现整车量产尚有一定距离,包括百度、腾讯在内的互联网巨头往往采用多点投资布局的方式,以更大可能地占领未来的领军企业。

(编辑:胡敏)