本文来自“Wind资讯”微信公众号。

2017年,中国企业境外上市再掀高潮,全年境外IPO共74起,分布于中国香港和美国两大资本市场。

随着经济全球化进程的加快,如何在世界范围内有效配置资源以面对激烈的国际竞争,成为我国众多企业所面临的严峻考验,选择在境外上市成为越来越多的企业的选择,这是因为企业只有从全球市场的视野出发,做出融资、投资决策,才能提高其自身的竞争力,获取更多的生存和发展空间。

对于中国企业境外上市,其动因主要有:扩大融资渠道,迅速提高企业竞争力;完善公司法人治理结构和现代企业制度;学习国外的先进技术和管理经验;提升企业在国际资本市场上的形象;其他动因,如在国外证券市场发行股票,股东分散,发行者可较为自由地使用筹得的资金,降低企业被新股东控制的风险,能够筹集到各种货币的资金,满足对外汇资金的需求等。

中国企业境外上市主要证券市场包括香港、美国、新加坡和其他市场(加拿大、英国、韩国等)。2017年,中国企业境外上市再掀高潮,全年境外IPO共74起,分布于中国香港和美国两大资本市场,新加坡及其他海外市场未有中国企业IPO。

Wind数据显示,2017年全年共有50家中国企业在香港市场完成上市,这一数量约占中国企业境外新上市公司总数的68%;另有24家中企在美国上市,相比2016年的10家和2015年的9家,2017年是中概股IPO自2011年上市低迷以来最火爆的一年。

本文对2017年中企境外IPO进行了全景分析,内容包括:上市公司IPO融资量,上市后股价走势以及主要的IPO中介服务机构的分析。

一、2017年中国企业赴港上市

1、概况

Wind数据显示,2017年,香港市场首发上市的企业有161家,其中有50家为内地企业,占总数的31%;其中,阅文集团、普天通信集团等35家内地企业在香港联交所主板上市;申酉控股、合宝丰年等15家在香港联交所创业板上市。具体名单如下:

主板35家:

创业板15家:

2017年赴港上市的50家内地企业中,涉及9个行业,其中金融业、消费品制造业各10家,消费者服务业8家,工业7家,地产建筑业6家,资讯科技业4家,公用事业3家,原材料业和能源业各1家。

2、募资金额与业绩

2017年赴港上市的50家内地企业,数量较2016年同比增长6.38%;合计募集资金总额为904.78亿港元,与2016年全年比较下降46.79%。

分析:

50家IPO公司合计融资904.78亿港元,平均融资金额为18.1亿港元。其中国泰君安首发募资172.49亿港元位列榜首,众安在线紧随其后,募资总额为136.83亿港元。

50家企业在2016年营业总收入合计为1491.33亿港元,平均单家营收29.8亿港元。

50家企业在2016年盈利合计为265.5亿港元,48家实现盈利,占比96%,国泰君安盈利最多,为103.42亿港元。

3、公司规模分析

备注:上市首日总市值采用的是上市当天收盘价计算得出

分析:

50家公司按照上市首日收盘价计算,市值总额达1023亿港元。

公司市值在100亿港元以上的公司共有3家,具体为国泰君安、众安在线和阅文集团,市值分别是172.49亿港元、149.43亿港元和139.23亿港元。

4、上市首日股价表现分析

分析:

全部50家IPO,上市首日收盘价与开盘价实现上涨36家,占比72%。

50家公司当中,36家公司收盘价高于发行价,10家公司跌破发行价。

上市当日涨幅最高的是智升集团控股(8370.HK),涨706.45%。

上市当日跌幅最高的是荣威国际(3358.HK),跌24.2%。

5、上市后股价表现分析

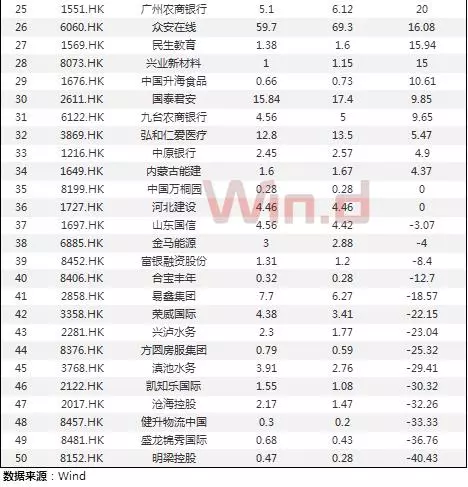

备注:最新收盘价为截止2017年12月31日的收盘价价格

分析:

截止2017年12月31日,相比首发价格,跌破发行价的公司有14家(占比28%)。

截止2017年12月31日,9家公司股价相对发行家翻番,美固科技控股(8349.HK)以337.14%的涨幅位列第一,明梁控股(8152.HK)以跌幅40.43%成50家IPO跌幅榜第一。

6、承销商分析

按照2017年所担任的承销中国公司港股IPO的数量排名,选取前20名。

分析:

2017年中国公司港股IPO业务的承销公司一共有192家。

排名前3位的是中国本土投行,具体分别为海通国际证券有限公司、建银国际金融有限公司、招银国际融资有限公司,2017年分别指导9家,9家和7家中国内地企业赴港上市。

7、审计师分析

分析:

中国公司赴港IPO,依然是四大会计师事务所占据绝对地位。全部50家公司中,仅有12家由其他事务所审计。

四大事务所中,罗兵咸永道、安永负责审计各6家,另外德勤10家,毕马威4家。

8、按地区划分IPO数量

分析:

2017年赴港上市的50家内地企业,覆盖中国14个省市,其中广东省的有15家,占总数的30%;其次是上海和北京,各占了6家,占比均为12%。

9、总结

2017年,受惠于新兴经济体经济数据整体的理想表现,以及南下沪深港通资金和海外资金推动,香港股市表现向好。恒生指数全年累计升幅达36%,领涨全球主要市场。受中小型企业上市活跃带动下,推动香港新股上市宗数创历史新高。在主板上市的IPO中,有95%企业获得超额认购,较2016年的75%有较大增长,32%的IPO超额认购倍数逾百倍以上。

值得一提的是,2017年在香港上市的新股中,出现多家新经济概念企业来港上市,带动香港新股市场气氛炽热。港交所也于近日针对吸引新经济公司上市进行上市制度的改革,其中包括允许同股不同权的创新产业及高增长企业和未有收入的生物科技公司在主板上市,以及设立新的第二上市渠道,吸引在合格证券交易所上市的新兴及创新产业发行人来港进行第二上市。此外,港交所同时提升主板及创业板的上市门槛,对创业板重新定位,也吸引了众多内地企业赴港上市。

二、2017年中国公司赴美上市

1、概况

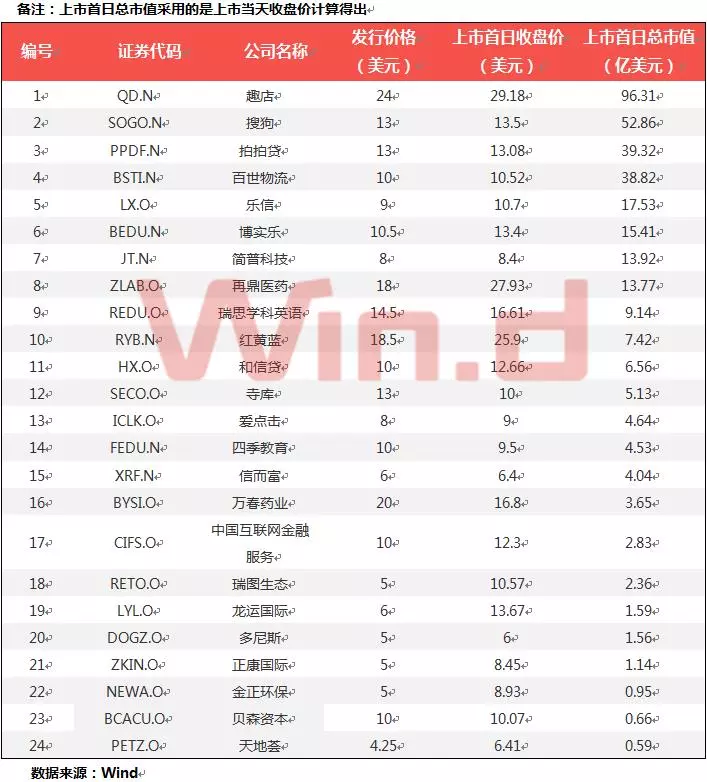

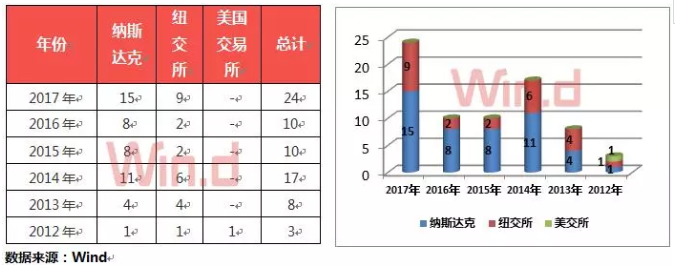

2017年美股牛市延续,中国企业赴美上市再掀高潮,全年共有24家中国公司在美国上市。其中,纽约证券交易所上市的有9家,纳斯达克上市的有15家。具体名单如下图:

2017年赴美上市24家中概股中,涉及13个行业,其中消费信贷6家,教育服务4家,西药、零售业和其他多元金融服务各2家。

2017年中国公司赴美IPO时间轴来看,全年可分为两个阶段,上半年赴美上市相对清淡,下半年则数量激增。其中,3-8月每月各有一家中国公司赴美上市。9月单月激增至6家,9-12月总共有18家中国公司赴美IPO。

2、融资金额分析

2017年赴美上市的24只中概股,共募集资金总额达35.79亿美元。

分析:

24家IPO公司共计融资35.79亿美元,平均融资金额为1.49亿美元。其中,在纽交所IPO融资27.99亿美元(占比78%), 在纳斯达克融资7.8亿美元(占比22%)。

IPO融资额排名前五的公司均在纽交所挂牌上市。趣店以9亿美元融资额位列榜首,搜狗次之,融资5.85亿美元。

3、 重点行业分析

通过对全部24家IPO公司分析,可以发现,中国赴美IPO公司主要集中在以下5个行业:消费信贷、教育服务、西药、零售及其他多元金融服务;以下是对上市首日市值及募资总额进行了不同角度的分析。

(1) 消费信贷

消费信贷纽交所上市达4家,纳斯达克上市2家。

分析:

互联网金融企业迎来了赴美上市潮,共有6家公司挂牌上市,占全部IPO总量的25%,其中纽交所4家,纳斯达克2家。6家公司共募集资金14.74亿美元,占比43%。

互金企业集中在美国上市,一是2016年12月18日宜人贷在纽交所正式挂牌,成为互金平台赴美上市的第一股,不但被看做是互金企业登陆纽交所的敲门砖,也成了影响众多互金公司备战境外上市的开端;其二,美国市场更偏重市场的创新,对上市企业不做盈利要求,排队时间较短。

和信贷为国内互联网金融公司在纳斯达克上市的第一股。

(2) 教育服务

教育行业主要上市地选择在纽约证券交易所。

分析:

教育行业公司在2017年赴美IPO数量中排名第二,共计4家,其中,纽交所3家,纳斯达克1家。教育行业募集资金达4.24亿美元,占全部IPO募资总额的12%。

赴美上市的教育公司自2010后再次出现上市潮。2010年,安博教育、环球雅思、好未来和学大教育纷纷在美上市。2011年至2017年之间,相对没这么集中;2014年登陆纳斯达克的达内科技、2015年登陆纳斯达克的海亮教育、2016年登陆纽交所的51talk。

教育公司集中在美上市的主要原因有以下几点:

第一, 国内虽已出台了多部对学前教育发展有重大利好的政策法规,但因为部分细则还没有出台,更多教育企业选择美国上市。

第二, 上市的4家教育公司,均以实体学校为主,线下教育机构的土地及房产等真金白银的资产相对于其他轻资产企业,更易获得投资者青睐。

(3) 西药

2017年医药公司赴美IPO2家,均在纳斯达克交易所上市。

分析:

上市的2家西药公司均在纳斯达克上市,募资总额1.53亿美元,占全部IPO总募集资金的4%。

再鼎医药7月顺利在纳斯达克敲钟上市,并实现了“成立3年即实现IPO,首日股票上涨55%,上市首日市值达13亿美元“。

(4) 零售

零售行业赴美上市2家,寺库及多尼斯

分析:

互联网零售企业在2015年和2016年均无公司赴美上市,2017年新增2家IPO公司,在纳斯达克交易所上市,总募集资金达1.66亿美元,占全部IPO总募集资金的5%。

寺库公司是继阿里巴巴之后首个在美上市的中国电商科技股。寺库的发行价13美元/股,首发上市当天开盘价为12.1美元,收盘价仅收于10美元,跌幅达23.08%。

(5) 其他多元金融服务

分析:

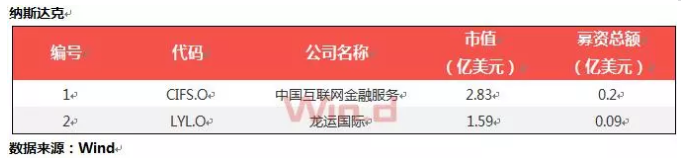

2家均在纳斯达克上市,总募集资金0.29亿美元,占全部IPO募资总额的1%。

龙运国际上市首日,发行价为6美元,开盘价7.39美元,收盘价上涨至13.67美元,当日涨幅高达128%。

中国互联网金融服务公司12月20日遭浑水做空,股价一度跌逾16%,但随后快速反弹收涨逾9%。自上市日起至2017年12月31日,中国互联网金融服务公司累计上涨319.5%,总市值达到9.24亿美元。

4、 公司规模分析

分析:

24家公司按照上市首日收盘价计算,市值总额达345亿美元。其中纽交所中国IPO公司市值总额为273亿美元,纳斯达克的市值总额为72亿美元。

公司市值在10亿美元以上的公司共有8家,主要集中在纽交所6家,纳斯达克2家。前两名的公司为趣店和搜狗,分别是96.31和52.86亿美元。

5、 上市首日股价表现分析

分析:

全部24家IPO,上市首日收盘与开盘价涨跌参半,各12家。

24家公司当中,21家公司收盘价高于发行价,3家公司跌破发行价。

上市当日涨幅最高的是龙运国际(LYL.O),涨127.8%。

上市当日跌幅最高的是寺库(SECO.O),跌23.08%。

上市当日24家IPO中,涨幅最高和跌幅最高的公司均在纳斯达克交易所上市。

6、 上市后股价表现情况分析

分析:

截至2017年12月31日,相比IPO发行价格,跌破发行价的公司有10家(占比42%)。

纽交所9家IPO公司上涨1家(占比11%),而纳斯达克15家IPO上涨13家(占比87%);涨幅排名前五的公司有4家在纳斯达克上市,1家在纽交所上市。

中国互联网金融服务公司以319.50%的涨幅在24家公司排名第一,趣店以跌幅47.75%成24家IPO跌幅榜第一。

7、 承销商分析

按照2017年所担任的承销中国公司美国IPO的数量排名

分析:

2017年中国公司美国IPO业务的承销公司一共有23家。

排名前4位的,依然是美国投行排名靠前的瑞士信贷、摩根士丹利、花旗环球金融、摩根大通,分别承销8家,7家,6家,4家中概股。

8、 审计师分析

审计机构审计IPO数量

分析:

中国公司赴美IPO,依然是四大会计师事务所占据绝对地位。全部24家公司中,仅有7家由其他事务所审计。

四大事务所中,普华永道6家,德勤和安永分别承担4家公司IPO审计。

9、 按地区划分IPO数量

各省份中概股IPO数量及占比情况

北京及上海地区赴美IPO行业数量级占比情况

分析:

2017年赴美上市的24家中国股,覆盖中国6个地区,其中北京的有11家,占总数的46%;其次是上海占了4家,占比达17%。

北京及上海上市的行业中,主要涉及的是消费信贷行业5家公司、教育服务行业3家公司。

北京、上海集中了政策、资源、人才等各种优势,是很多创业公司的首选之地,这一方面也说明了北京上海IPO公司的占比较多的情况。

10、总结

2017中国公司赴美IPO的数量远远超过前一年,是至2011年以来新增中国IPO最多的一年。

以下是2012年至2017年中国公司在美国IPO数量的统计数字:

之所以会再次出现赴美上市潮流,主要原因有以下几点:

首先,在国内上市条件较严苛。其中,要求企业连续盈利三年,且最近三年累计净利润不低于3000万元,很多的互联网公司是无法满足这一条件。另外,上市审核流程较为复杂,一般需要1-3年左右的时间。而在美国,一是允许未盈利的企业上市;二是,上市采用注册制,只要符合标准即可上市。

其次,中国互联网企业大部分的投资者是来自美国投资机构。互联网公司属于轻资产,没有足够多的固定资产作为抵押,风险较大,所以银行一般不给贷款,这样,风险投资只能从境外找。

再者,互金公司赴美上市达到了6家,而9月以来就占到了5家。其重要原因,一是,归结于8月中国多地出台了一系列针对现金贷的监管措施所致。第二个,主要是最近两年,互联网金融的飞速发展。

从2016年到2017年,是在线借贷崛起和爆发的时间,不计其数的大小平台涌入,利润也很惊人。其中包括,趣店、拍拍贷在内的公司,在2015年都处于亏损状态,趣店净利润为-0.36亿美元,拍拍贷为-0.11亿美元,但是16财年净利润均已扭亏为盈,净利润分别达到了0.83、0.72亿美元。这两家公司的总营收也是成倍数在迅猛发展。

由于在美上市不论是从上市门槛、知名度还是融资规模等方面均具有相对优势,因此赴美上市依然是很多国内优秀公司的首要选择。根据市场公布消息,目前已经有很多公司在筹备2018年赴美上市了,其中包括滴滴、华米、玖富集团等,赴美上市热潮有望在18年继续火热。

三、2018年中企境外IPO展望

展望2018年,境外IPO市场预计将迎来影响力更大的中国企业,无论是科技还是传统行业都可能见证更重量级的化茧成蝶。据媒体消息,目前已有多家内地企业在2018年计划进入香港和美国市场进行IPO融资,其中包括小米科技、陆金所、蚂蚁金服、蔚来汽车、快手、腾讯音乐等。

1、小米科技

成立时间:2010年

估值:至少500亿元美元

公司动态:2017年12月,香港媒体报道,小米已在北京挑选上市投行,暂时倾向在港上市,有机会为香港引入「同股不同权」后打响头炮。

2、蚂蚁金服

成立时间:2014年

估值:750亿美元

公司动态:2017年11月1日蚂蚁金服在香港召开全球化发布会,马云再次发声,香港必须改革上市规则,才会考虑蚂蚁金服赴港上市。时隔一个月,港交所祭出了“24年最大改革”——允许同股不同权企业在香港上市,这意味着蚂蚁金服赴港上市最大的障碍被扫清了。四年前错失了阿里巴巴,港交所行政总裁李小加曾进行了深刻反省,这次不惜对修改香港上市条例,估计不会轻易让蚂蚁金服从手中溜走了。

3、陆金所

成立时间:2011年

估值:600亿美元

公司动态:2017年12月,据路透社旗下IFR消息报道,陆金所计划2018年上半年在香港IPO,融资规模30-50亿美元。

4、蔚来汽车

成立时间:2014年

估值:50亿美元

公司动态:据外媒援引知情人士消息称,中国电动汽车初创企业蔚来汽车(NIO)正考虑最早于2018年在美国进行首次公开募股(IPO)。除了IPO,蔚来还在考虑以3亿-4亿美元的价格出售其持有的美国业务股份,照此计算,美国业务的估值过10亿美元。蔚来尚未就IPO或股份出售事宜作出最终决定,因此具体的细节将来可能还会有变。2017年12月16日,蔚来在北京正式发布首款量产车ES8。

5、腾讯音乐

估值:100亿美元

公司动态:腾讯音乐也是 2018年最受期待的IPO之一。事实上,关于这家巨头上市的消息,2016年就已传出。有知情人士透露,虽然目前还没有决定在哪个交易所上市,但预计融资至少10亿美元,同时整个品牌估值达到100亿美元。现在,上市的时间点被「知情人士」预测在了 2018 年。

6、快手

成立时间:2011年

估值:150亿美元

公司动态:2017年3月,快手D轮3.5亿美元的融资甫一公开,就处于铺天盖地「被上市」的猜测中,快手方面一直否认。而就在不久前,自媒体开八爆料称,快手已启动了 IPO 前的最后一轮融资,估值高达 150 亿美元,比现在的估值妥妥涨了4倍。有知情人士透露,快手 IPO 的确已箭在弦上。

7、爱奇艺

成立时间:2010年

估值:未知

公司动态:美国与香港是爱奇艺上市潜在的目的地。相比之下,爱奇艺在香港上市的可能性要更大。曾经以优土为代表中国视频网站一直无法获得华尔街足够的认可,因此爱奇艺赴美上市一定会慎之又慎,而如今,去香港IPO的吸引力正在变大。

8、哔哩哔哩

成立时间:2009

估值:30-35亿美元

公司动态:据彭博社援引知情人士报道称,中国视频弹幕网站哔哩哔哩

(Bilibili,简称B站)计划在美国进行IPO,将筹资至少2亿美元。哔哩哔哩是中国著名视频弹幕网站,于2009年6月创建,持有《信息网络传播视听节目许可证》。据公开信息显示,目前bilibili活跃用户超过1.5亿,每天视频播放量超过一亿,弹幕总量超过14亿,原创投稿总数超过1000万。(编辑:曹柳萍)