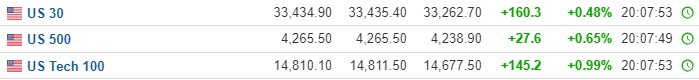

1. 11月2日(周四)美股盘前,美股三大股指期货齐涨。截至发稿,道指期货涨0.48%,标普500指数期货涨0.65%,纳指期货涨0.99%。

2. 截至发稿,德国DAX指数涨1.57%,英国富时100指数涨1.12%,法国CAC40指数涨1.88%,欧洲斯托克50指数涨1.89%。

3. 截至发稿,WTI原油涨1.19%,报81.40美元/桶。布伦特原油涨1.17%,报85.62美元/桶。

市场消息

美国财政部公布发债计划,以应对债务负担及高利率。美国财政部周三公布了扩大国债发行规模的计划,以应对沉重的债务负担和不断上升的融资成本。美国财政部详细说明了未来债券发行的再融资计划,这一进展引起了华尔街的密切关注。与此同时,美国国债收益率处于2007年以来的最高水平附近,反映出金融市场对借贷成本上升可能造成的损害感到恐慌。美国财政部将在下周标售1120亿美元债券,以偿还11月15日到期的1022亿美元债券,并筹集逾90亿美元的额外资金。标售将分三部分进行,下周二开始将标售480亿美元3年期国债,随后几天将分别标售400亿美元10年期国债和240亿美元30年期国债。拍卖总额与华尔街最近的预期相符。

最新MLIV Pulse调查:美联储已结束加息,美债抛售接近尾声。在美联储公布11月利率决议后进行的最新Markets Live Pulse调查显示,投资者认为,随着美联储接近结束加息,美债的抛售似乎即将结束,与此同时,推动美债走势的核心力量也由货币政策让位给了联邦政府的赤字规模。在接受调查的160名受访者中,有近一半的人表示,他们预计美联储不会进一步提高联邦基金利率,并预计本轮周期的下一个动作是随着经济放缓而放松政策。这些观点突显出,市场愈发乐观地认为,在美联储自上世纪80年代以来最大幅度加息影响下的美债即将结束前所未有的三年的低迷,十年期国债收益率目前较疫情低点飙升了逾四个百分点。

银行准备金不足引担忧,美联储量化紧缩面临变数。美联储和一些市场参与者对于银行体系的准备金(央行继续量化紧缩的关键决定因素),是否已经达到适当的稀缺水平存在分歧。美联储公布的最新数据显示,银行准备金总额在10月25日当周达到3.26万亿美元。美联储主席鲍威尔在周三的新闻发布会上说:“在准备金高达3.3万亿美元的情况下,很难说目前准备金不足。”但就在鲍威尔发言之前,摩根士丹利全球宏观策略主管Matthew Hornbach表示,准备金或许已经降到了银行运营所需的最低水平。理论上,如果准备金下降到紧缺水平,美联储就会考虑停止缩减资产负债表,这是所谓的量化紧缩(QT)的一部分,美联储用来抑制通胀。

华尔街情绪指标接近释放“买入”信号,标普500明年或上涨16%。美股罕见地连续三个月下跌,但对投资者来说,这也有好的一面:如果历史可以借鉴的话,悲观情绪正在为未来的上涨奠定基础。美国银行的一项反向指标正接近发出“买入”信号。Savita Subramanian等美国银行策略师表示,该指标目前的水平意味着未来12个月标普500指数的价格回报率将达到15.5%。美国银行的“卖方指标”在10月份创下一年来最大跌幅,目前正接近一个表明市场极度看空的水平,这对股市是利好。标普500指数10月份下跌2.2%,为自2020年初以来的首次三个月下跌,原因是中东紧张局势升级,美国国债收益率飙升,令本已不稳的市场情绪雪上加霜。

“新债王”冈拉克:美国经济明年上半年出现衰退,美联储将降息200个基点。有“新债王”之称的DoubleLine Capital创始人冈拉克(Jeffrey Gundlach)周三表示,美联储维持联邦基金利率目标区间不变的决定,为其在经济陷入衰退时采取行动敞开了大门。冈拉克认为,美国经济明年上半年将出现衰退,美联储可能需要在夏初之前将利率降至2.5%。他表示:“如果经济像我预期的那样持续下去,美联储将不会降息50个基点,而是降息200个基点。”此外,冈拉克还表示:“在更长时间内维持高利率(higher for longer)的概念确实有阴暗的一面,我认为这在过去六到八周影响了债市。”

再见!日本央行“迈向”正利率,全球即将告别负利率债券。经过13年后,全球负收益债券经历即将结束。周二,被认为是“全球仅存鸽派”的日本央行逐步收紧政策的举措意味着,收益率低于零的债券池实际上已经消失,而在2020年,这一规模为4000多只。而本周三,只有一种证券为负利率——2024年12月到期的日本国债,收益率为-0.001%,但周四一度升至0%。这种情况此前也发生过:今年1月4日,彭博全球综合债券指数的所有成分债券收益率13年来首次达到或超过0%。虽然这只持续了一天,但鉴于越来越多的人押注日本央行将在明年第一季度将基准利率从-0.1%上调,目前的转变可能会持续更长时间。

个股消息

新冠疫苗减记亏损36亿美元,Moderna(MRNA.US)Q3销售额同比降低45.5%。Moderna Q3销售额为18.3亿美元,同比降低45.5%,较市场预期高4.5亿美元;净亏损36亿美元,上年同期净利润为10亿美元;摊薄后每股亏损9.53美元,市场预期亏损为每股2.05美元。Moderna第三季度亏损超过预期,此前该公司登记了31亿美元的费用,用于减记多余的Covid疫苗,并减少其生产规模。这次减记造成了36亿美元的净损失,远远超出了华尔街的预期。同时,该公司18亿美元的销售额高于分析师的平均预期。Moderna 表示,该季度的成本包括与过量和过时的 Covid-19 疫苗相关的 13 亿美元库存减记,以及与合同制造停工相关的约 5

亿美元费用。

Palantir(PLTR.US)Q3营收同比增长17%,超过市场预期的5.56亿美元。Palantir(PLTR.US)2023年Q3营收5.58亿美元,市场预期5.56亿美元,去年同期4.78亿美元,同比增长17%。GAAP净利润7200万美元,同比增长13%;GAAP每股收益为0.03美元,调整后每股收益0.07美元。展望未来,该公司预计第四季度收入为5.99亿美元至6.03亿美元,市场预期为5.9925亿美元;Q4调整后的运营收入为1.84亿至1.88亿美元。

Peloton(PTON.US)Q1营收同比下降3.4%,Q2指引不及市场预期。第一季度营收为5.96亿美元,市场预期为5.89亿美元,上年同期为6.17亿美元,同比下降3.4%。按业务划分,该公司的联网健身产品收入为1.81亿美元,同比下降12%,订阅收入为4.15亿美元,同比增长1%。此外,该公司第一季度净亏损1.59亿美元,合每股亏损0.44美元,而上年同期为4.09亿美元,合每股亏损1.20美元。展望未来,Peloton预计Q2营收为7.15亿美元至7.5亿美元,调整后EBITDA亏损7,000万至9000万美元。相比之下,市场预期该公司Q3营收为7.67亿美元,调整后EBITDA亏损为4900万美元。

消费热情不减,星巴克(SBUX.US)Q4业绩超预期。星巴克(Q4营收93.7亿美元,同比增长11.4%,高于市场预期的92.9亿美元;归属于公司净利润为12.2亿美元,上年同期为8.78亿美元,每股收益为1.06美元,上年同期为0.76美元,市场预期为0.97美元。同店销售额增长了8%,超出分析师平均预期的6.3%,这得益于平均客单价上升和咖啡馆客流量增长3%。此外,星巴克一直在寻求提高服务速度。Narasimhan表示,该举措推动了营收增长,并提高了效率和利润率。北美以外地区的同店销售额增长了5%,完全由客流量增长推动。在星巴克的第二大市场中国,同店销售额增长了5%。客流量增加了8%,但平均客单价下降了3%。

礼来(LLY.US)Q3经调整净利润同比下降95%,下调全年调整后每股收益预期。礼来Q3营收为95亿美元,上年同期为69.42亿美元,同比增长32.53%,市场预期为89.5亿美元 ; 经调整净利润9480万美元,同比下降95%;每股亏损为0.06美元,上年同期每股收益为1.61美元,市场预期每股亏损0.42美元。礼来下调了全年调整后每股收益预期。

汽车之家(ATHM.US)Q3营收与利润稳健增长,新业务收入同比增长25.2%。中国领先的汽车互联网服务平台汽车之家第三季度营收与利润稳健增长,其中总营收19.1亿元,在线营销及其他业务收入同比增长25.2%,占收比提升至31.4%;经调整净利润为6.04亿元;前三季度累计营收同比增长4.5%。业务方面,第三季度来自新能源品牌的营收同比提升近70%。流量方面,根据QuestMobile数据,9月移动端日均用户量达到6,901万,较去年同期增长约39.3%,稳居行业领先地位。展望未来,汽车之家将继续深化生态化战略布局,打通线上和线下渠道,打造贯穿“看车-买车-用车-换车”生态圈的全链路一站式服务体系,以多元生态赋能公司的长期成长。

手机市场现回暖迹象!高通(QCOM.US)Q4营收、EPS超预期,下一财季营收指引超预期。高通Q4营收为86.3亿美元,同比下降24%,市场预期为85.1亿美元;净利润为14.89亿美元,同比下降48%;调整后每股收益为2.02美元,好于市场预期的1.92美元,上年同期为3.13美元。这家全球最大的智能手机芯片销售商公布了好于预期的当前季度营收指引,表明手机行业的库存过剩问题可能终于开始消退。高通预计,2024财年第一财季的营收将达到91-99亿美元。这一区间的中间值为95亿美元,远高于分析师平均预期的92.6亿美元。高通还预计,不计某些项目的每股收益为2.25-2.45美元,市场预期为2.25美元。

“报复性旅游”推动爱彼迎(ABNB.US)Q3营收同比增长18%,但后疫情“旅游热”退潮Q4前景堪忧。爱彼迎Q3营收报34亿美元,同比增长18%,超出华尔街预期。净利润是43.7亿美元,比2022年的第三季度增加了32亿美元,主要原因是递延所得税资产的估值准备金中释放了28亿美元的一次性税收收益。扣除该优惠后,调整后的净收入为16亿美元。每股收益为6.83美元,稀释后EPS为6.63美元。该公司报告称,在此期间预订的住宿和体验数量为 1.132 亿,同比增长 14%,略高于平均预期。截至12月的三个月内,收入将为21.3亿美元至21.7亿美元,低于分析师平均预测的21.8亿美元。爱彼迎预计,与第三季度相比,预订夜晚的增速将“有所减缓”。

PayPal(PYPL.US)Q3业绩超预期,上调全年利润指引。支付巨头PayPal Q3营收为74亿美元,按固定汇率计算同比增长9%,好于市场预期;调整后每股收益为1.30美元,好于市场预期的1.23美元。总支付额(TPV)按固定汇率计算增长13%。PayPal将全年调整后利润指引上调至高于华尔街预期的水平,高管对该公司的长期增长战略持乐观态度。PayPal预计调整后全年每股收益约为4.98美元,此前为4.95美元。根据LSEG的数据,分析师的平均预期为4.92美元。此外,PayPal将调整后的年度营业利润率增长预期从此前的100个基点下调至75个基点。第三季度调整后的营业利润率为22.2%。PayPal预计第四季度调整后的营业利润率将较上年同期收缩。

壳牌(SHEL.US)Q3净利润环比增长23%,宣布35亿美元股票回购计划。壳牌Q3调整后净利润环比增长23%至62.2亿美元,但同比下降了约三分之一。整体业绩符合分析师预期,这为大型石油公司喜忧参半的财报季画上了句号。第三季度,美国各大石油公司的业绩不及预期,使近期该行业并购交易的光芒黯然失色,但与此同时,欧洲同行的业绩大多好于预期。另外,这家总部位于伦敦的油气巨头表示,将在未来三个月回购35亿美元的股票,高于上一季度的30亿美元。壳牌首席执行官Wael Sawan周四在一份声明中指出:“壳牌又一个季度的运营和财务表现强劲。”并补充道,下半年总计65亿美元的回购“远远超过”6月份承诺的50亿美元。

诺和诺德(NVO.US)Q3营收、利润同比大增,减肥药Wegovy销售额接近100亿丹麦克朗。诺和诺德Q3销售额同比增长29%,至587亿丹麦克朗(合83.3亿美元),营业利润(EBIT)增长33%,至269亿丹麦克朗。今年前9个月净销售额为1664亿丹麦克朗,同比增长29%,营业利润758亿丹麦克朗,同比增长31%,摊薄后每股收益13.71丹麦克朗。由于Wegovy和另一种治疗糖尿病的相关药物Ozempic证明了这些药物可以通过抑制食欲来帮助人们减轻多余的体重,诺和诺德已经成为了众人瞩目的焦点。7月至9月,Wegovy的总销售额达到了96亿丹麦克朗(合13.6亿美元),较上一季度增长28%,是上年同期的8倍。

荷兰国际集团(ING.US)Q3利润同比翻倍,25亿欧元股票回购计划超预期。荷兰国际集团Q3营收58.42亿欧元,同比增长32.4%;净利润19.82亿欧元,同比增长102.5%,市场预期为19亿欧元。荷兰国际集团宣布了一项规模超过分析师预期的股票回购计划,原因是利率上升继续提振第三季度利润。该行周四表示,计划回购价值高达25亿欧元(26.5亿美元)的股票,这是该行今年第二次大规模股票回购。分析师原本预计荷兰国际集团将披露约15亿至20亿欧元的回购计划。荷兰国际集团Q3净利息收入尽管较上年同期激增24%达到40.3亿欧元,但仍然低于分析师的预期。贷款损失准备金为1.83亿欧元,低于分析师的预期。

雅保(ALB.US)Q3业绩不及预期,下调全年业绩指引。雅保第三季度营收同比增长10.5%,至23.1亿美元,低于分析师的预期;净利润为3.025亿美元,同比下降66.3%;摊薄后每股收益2.57美元,不及市场预期,上年同期为7.61美元。第三季度储能净销售额同比增长20%,达到17亿美元。但雅宝将调整后的全年每股收益预期从此前的25.00- 29.50美元下调至21.50- 23.50美元,调整后的EBITDA从此前的38亿- 44亿美元下调至32亿- 34亿美元,净销售额从此前的104亿- 115亿美元下调至95亿- 98亿美元。这意味着雅宝第四季度营收为22.4 - 25.4亿美元,每股收益为1.11- 3.11美元,而分析师预期营收为26.5亿美元,每股收益为4.58美元。

重要经济数据和事件预告

北京时间20:30:美国截至10月28日当周初请失业金人数(万)、美国第三季度非农生产率初值(%)。

北京时间22:00:美国9月耐用品订单月率修正值(%)、美国9月工厂订单月率(%)。

北京时间22:30:美国截至10月27日当周EIA天然气库存变动(亿立方英尺)。

北京时间23:00:美国10月所有汽车销量(万辆)。

北京时间23:30:美国11月2日4星期国债竞拍-总金额(亿美元)。

北京时间20:00:英国央行公布利率决议、会议纪要和货币政策报告。

北京时间20:30:英国央行行长贝利召开货币政策新闻发布会。

业绩预告

周五早间:苹果(AAPL.US)