智通财经APP获悉,中金公司分析去年销售情况后认为,中国旺旺(00151)2017财年第三季度(即2017年4季度)公司销售收入将持续增长,预计同比增速在2%左右。同时,在2017财年第四财季(即2018年1季度),公司销售额有望出现可观增长。

2017财年收入回升

公司从2017财年开始将全国市场细化为7522个小型标准化市场。到目前为止,约1000个小标市场已经完成精耕,经销商数量合计增加了1000家左右。我们认为市场精耕推动了公司2017财年上半年收入增速达到中个位数,特别是得益于传统渠道,公司终端数量在2017财年上半年增长2%,2017财年下半年增速有望更高。

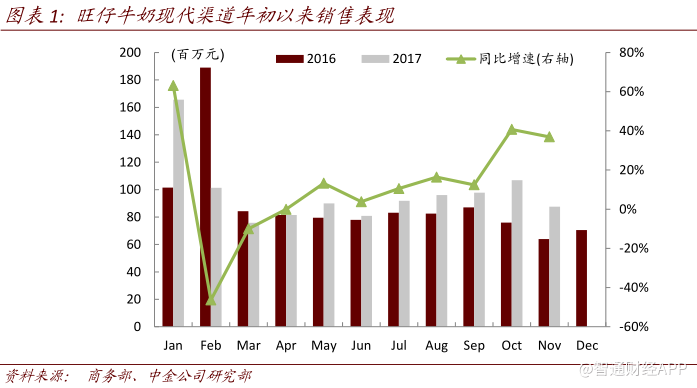

公司在2017财年做出新的尝试,向母婴和电商等现代渠道和特殊渠道扩张。由于公司针对新渠道成功开发出了专供产品,2017财年上半年公司现代渠道销售增速达20%左右。即使是在较为艰难的2017财年第三季度(市场整体销售增速从2017财年上半年的6%左右下降至2%左右),公司现代渠道销售仍然保持高位增长。

2017财年上半年,公司母婴和电商渠道销售同比翻番(可能得益于低基数,当时在公司整体销售中占比只有2%-3%)。预计这一趋势或在2017财年第三季度持续。

2017财年净利润好于市场一致预测

2017财年第三季度公司毛利率环比保持稳定,表明成本已经触顶。我们预计2017财年第四季度将出现小幅改善,主要是由于春节到来大礼包装销售攀升会提升公司销售结构。

因此,2017财年下半年公司毛利率可能与上半年持平。2017财年下半年收入同比增速有望改善,可能会推动净利润降幅从上半年的9.9%收窄至5%左右。因此,全年净利润可能超过31亿元,符合我们31.8亿元的预期值,但好于30.8亿元的市场一致预测。

公司业绩在2018财年持续回升

我们认为今年公司将继续精耕小标市场,为现有产品收入今年再度增长提供安全保障。我们预计今年公司收入增速为10%-15%,其中渠道扩张可能贡献4-5个百分点,其余5-10个百分点来自2018财年公司新推出的产品。

由于过去几年公司每年新开发的产品数量相对有限,因此新产品在公司整体销售额中的占比只有2%左右。但是,今年公司将开始发力推出更多新产品,潜在SKU数量超过20个。这些新的产品将从今年3月份开始分批推出。除了开发新产品外,旺旺也会关注过去一年销售表现不佳的产品,希望在今年会有所改观。

我们了解到2017财年收入回升主要是由于市场精耕和渠道扩张等销售措施,而来自新产品的贡献非常有限。考虑到公司将继续发力产品销售而且潜在新产品数量与过去任何一年相比均增长三倍以上,我们预计2018财年公司收入与净利润将双线增长。此外,未来一年利润率压力有望基本消除也是推动2018财年公司收入与净利润增长的因素之一。

海外业务短期难以发力

我们了解到海外市场销售额目前占到公司收入的4%,公司希望以本地生产模式开拓东盟市场。印尼和泰国目前是公司两大海外市场,旺旺计划在这两个国家开设两家工厂。不过,我们预计从签约到厂房建设需要2-3年的时间。

管理层多次提到考虑海外收购,以进行品类拓展,这也是衡量休闲食品企业实力的主要指标之一。我们预计潜在收购机遇可能来自东盟市场,收购的工厂可以满足公司的本地生产需求。

估值建议

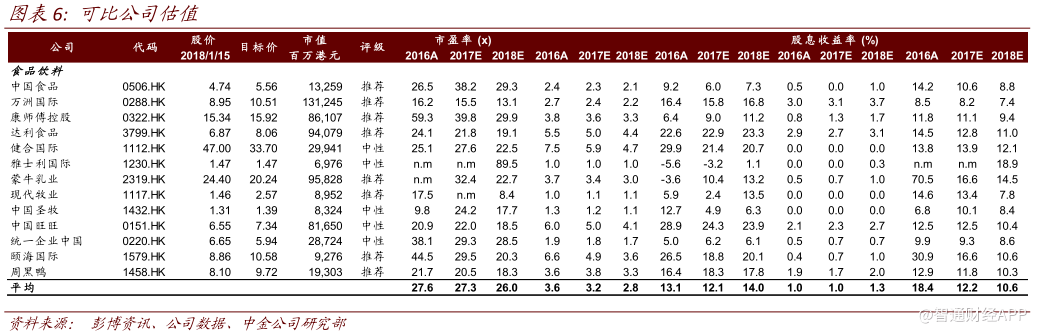

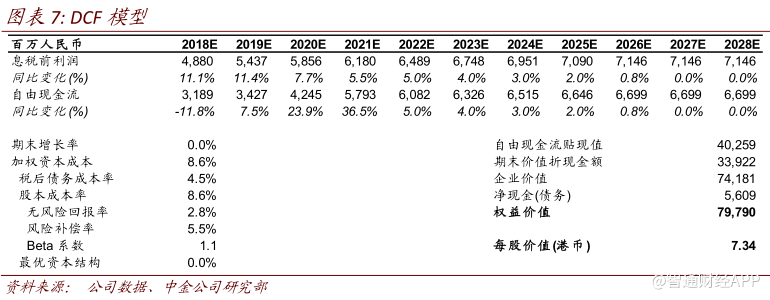

我们维持公司2018和2019财年收入与盈利预测。预计2017财年公司收入将率先出现回升,2018财年收入和净利润将双线增长,因此公司估值有望出现重估。目前公司股价对应2018财年预测市盈率仅为18.5倍,主要是由于市场预期过于谨慎,市场一致预期公司2018财年业绩仍然出现同比下滑。因此我们重申对旺旺推荐评级和2018年底7.34港元的目标价(基于DCF估值法)。

风险

回升势头低于预期,成本再度攀升。(编辑:王梦艳)