本文来自于“ 张忆东策略世界”微信公众号,作者为张忆东,原标题为《见证历史的牛市时刻——陆港通策略周报》。

摘要

回顾:港股跨年度行情强势演绎,符合兴业海外“跨年度行情”判断

——2017年12月兴业海外持续发策略报告,强调为跨年度行情布局。核心逻辑:(1)港股在资金面上将受益于中资和海外资金新一年的重新布局。(2)年报业绩预告将为一季度港股行情提供向上的基本面驱动力。(3)港股年初有望受益于美国减税对美股的正面效应。

——港股完美演绎我们的逻辑和判断。2018年至今,港股通南下净流入超过200亿元。2018年前15日恒生指数上涨了4.75%,恒生国企指数上涨了6.50%,并且恒指创下年内新高31733.18点,逼近2007年所创历史顶部31958.41点。

展望:维持2016年以来对“港股牛市”的判断,2018年是慢牛、长牛

——基本面港股持续改善:真正的基本面是,未来数年中国经济结构优化、转型升级,中国一批优秀企业将崛起为具有全球竞争力的巨头,强者恒强

——资金面增量资金驱动:银行和保险以及外资机构等会持续增加配置中国的优质股权,港股作为更便宜而且分红慷慨的中国资产将更受益。

——估值体系有望持续重估:恒指和国企指数的估值依然是全球股市的“洼地”。

维持2018年行情节奏:下半年好于上半年,一季度好于二季度

——一季度港股行情好于二季度,二季度可能有“假摔”,1季度后期开始要关注1)川普减税效应阶段性利多出尽,欧美货币政策趋紧的节奏。2)国际油价上行,中、美CPI上行风险。3)中国金融监管层人事变动及金融去杠杆。

——2018年下半年港股行情有望启动此轮港股牛市主升浪,大逻辑仍是立足基本面,具体而言,下半年创新主板为代表的港股创新将提升港股对中国经济转型升级的代表性,从而实现港股的盈利和估值双升。

投资策略:把握年初行情,淘金年报业绩,精选潜在的港股通新成分股

——首先,立足攻守兼备,继续看好基本面改善且估值低的保险股和优质大行。

——第二,淘金年报业绩超预期的机会。在食品饮料、内房、航空、娱乐传媒、教育、汽车、信息技术、医药、先进制造业等行业中分享业绩行情;在周期性行业中寻找从周期转型价值股的高分红机会。

——第三,适度布局潜在港股通成分股。

风险提示:油价、CPI超预期、“金融去杠杆”超预期,将引发剧烈波动。

1、见证历史的光荣时刻

1.1、港股跨年度行情强势演绎,符合兴业海外“跨年度行情”判断

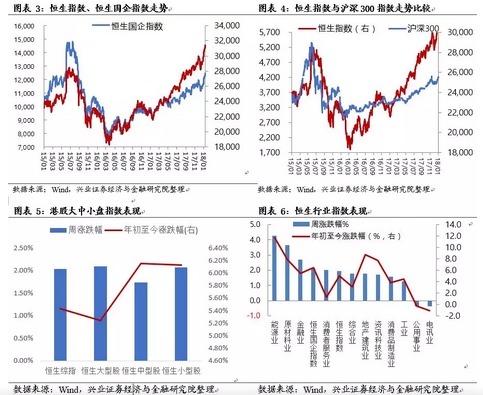

2018年的前15日,恒生指数上涨了4.75%,恒生国企指数上涨了6.50%,恒指盘中创下年内新高31733.18点,接近2007年创下的历史顶部31958.41点。

2017年底以来我们多篇报告如《为2018年布局,不怕跌、跌不怕、怕不跌》《积极布局年报行情》《探讨港股2018年节奏,需要抓牢牛市性质》等多次强调为跨年度行情布局,逻辑在于:

——资金面扰动因素消失,新的一年迎来新的增量资金。港股作为全球估值洼地,不论是分红率高的价值股还是业绩确定的成长股都受益于新一年中资和海外机构资金的重新布局。

1) 中资继续北水南下,内地的保险资金、陆港通基金和银行资管及私行资金都将增加对港股的配置。2017年港股优异的投资回报以及近期调整,有助于提升2018年初重新布局时港股的吸引力。从港股通数据来看,1月1日至1月12日,港股通南下净流入超过200亿。

2) 外资“西水东来”,随着中国经济企稳和转型升级,中国具有核心竞争力的优秀公司正逐步被海外投资者重估,2018年新一年资金调整略配置有望提高对于中国资产的配置比例,逐步摆脱严重低中国资产的状态。

——年报业绩预告将为一季度港股行情提供向上的基本面驱动力。进入1月,港股将陆续发布2017年年报业绩预告。从2016报的数据看,恒生综指成分股中438家以12月31日为财报截止日期的公司中,有133家发布了业绩预告。1月、2月、3月发布业绩预告的公司分别有57、25、34家。

——风险偏好上,港股短期有望受益于美国减税对美股的正面效应。

1.2、展望:维持2016年以来对“港股牛市”的判断,2018年是核心资产驱动的慢牛、长牛行情

自2016年以来,我们持续看好港股大牛市的逻辑,正不断被市场行情和经济基本面所验证,实在是令人欣慰。弹指一挥间,当年还有很多人质疑我关于《港股开启新牛市》的判断,他们悲观地认为港股不可能创历史新高。而现在港股已经逼近了历史高点,而这从我们的逻辑来看,行情不过才只是走到“底部的顶部”。

2018年港股仍是核心资产盈利驱动的慢牛行情。

首先,港股基本面仍将持续改善:未来数年投资中国权益资产所关注的真正基本面,不是投资于GDP的波动,而是关注经济结构优化、转型升级,关注中国一批优秀企业将崛起为具有全球竞争力的巨头,强者恒强。这个过程不会因为短期风险而逆转,2018年GDP增速不如2017年,2017年GDP预计增长6.9%,2018年估计是6.6%、6.7%。但是宏观经济温和下滑以及金融和经济政策的调控,都是有惊无险,从更长的时间来看,其实只是小波折,不是大起大伏,不是系统性风险。

其次,港股资金面的增量驱动的逻辑很清晰:在中国走向富强,经济发展方式从追求高增长转向追求高质量之后,银行和保险以及外资机构等会持续增加配置中国的优质股权,港股作为更便宜而且分红慷慨的中国资产将更受益。我们以OECD国家作为参考,在保守型的“大钱”——养老金的资产配置中约45%配置权益类资产,包括股票配置占比29%,以及占比33%的共同基金中约一半是股票型基金。但是,长期以来中国的银行和保险等金融机构资产配置中权益资产占比非常低。保险的权益资产只占12%左右,而88%是非权益类资产;银行理财将近30万亿规模中配置权益的比例只有10%左右。OECD国家现在金融机构配置结构对中国有借鉴,大钱必然将配置优质股权。

第三,估值体系有望持续重估:恒指和国企指数的估值依然是全球股市的“洼地”,中长期来看基本面改善和增量资金配置的趋势确定,北水南下和西水东进将继续。

1.3、维持2018年行情节奏:下半年好于上半年,一季度好于二季度

1季度港股行情相对二季度的可操作性更好,其中3月之前的行情可能好于之后。原因在于:首先,年报业绩预告将为一季度港股行情提供向上的基本面驱动力。其次,港股在资金面上将受益于中资和海外机构资金新一年的重新布局。第三,风险偏好上,港股短期有望受益于美国减税对美股的正面效应。第四,3月之前处于宏观数据以及年报业绩的相对真空期,CPI上行压力还没有明显反应。

二季度可能有“假摔”,总体来看,维持2018年上半年港股牛市大概率仍将处于“底部的顶部”的判断,或称为第二阶段,是为了有效地突破历史高点而进行的蓄势准备阶段,恒指大概率维持维持强势震荡。1季度后期开始要关注不确定性:

1)2季度川普减税效应对于资本市场可能将阶段性利多出尽。2)2018年上半年欧美复苏,欧美货币政策趋紧的节奏可能加强。主要经济体的利率易上难下,港股估值阶段性较难继续抬升。3)上半年国际油价上行,警惕2、3月份中、美CPI上行超预期的风险。4)中国金融监管层人事变动及金融去杠杆。因此,上半年港股行情有短期挑战,从而进一步夯实港股盈利-估值的性价比。

2018年下半年港股风险收益比更高,有望进入牛市第三阶段即主升浪。大逻辑是港股对中国经济转型升级的代表性显著提升,业绩驱动港股长牛。1)2018年中报会坚定投资者对中国核心资产的信心,提升投资者对于中国经济转型升级的信心。2)港股制度改革2018年将实现重大突破,显著提升港股对中国经济转型升级的代表性,包括发行制度改革和H股全流通试点的推广。

1.4、投资策略:把握年初行情,淘金年报业绩,精选港股通新成分股

首先,立足攻守兼备,继续看好基本面改善且估值低的保险股和优质大行。

——继续战略性看好保险股:1)消费升级,寿险密度和深度提升空间大。2)“保险姓保”监管下,保险业竞争格局改善。3)2018年长债利率回升,计提准备金压力下降将释放利润。4)估值低。

——继续推荐优质大行:受益于不良率企稳和净息差见底,去杠杆环境下负债端和资产端有优势的大行更受益,估值有望从不到1倍PB向上修复。

第二,淘金年报业绩超预期的机会。(1)在食品饮料、内房、航空、娱乐传媒、教育、汽车、信息技术、医药、先进制造业等行业中,分享龙头公司的业绩行情;(2)在周期性行业中,寻找从周期股成功转型为价值股的龙头公司的高分红机会。相关龙头公司受益于行业竞争格局改善的改善,业绩和分红的稳定性提升。

第三,适度布局潜在港股通成分股。2月6日恒生综指成分股将进行新一轮调整,3月初港股通成分股也将随之调整。根据恒生综指调整规则和港股通调整规则,我们发现阅文集团、易鑫集团、雷蛇、睿见教育、中粮包装等公司(详见表1)可能在3月进入港股通,港股通可能成为重估的触发因素,投资者可以精选性价比合理的股票提前布局。

2、沪深港通南北资金流向

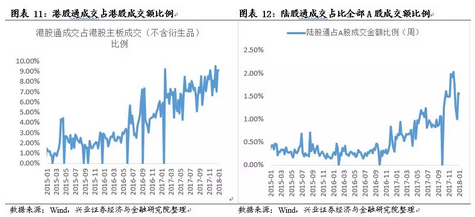

1月8日至1月12日,南下资金周净流入116.73亿人民币,连续两周大幅净流入。

深市港股通周净流入33.78亿人民币,沪市港股通净流入82.95亿人民币,港股通周成交占全部港股成交金额的比例达到9.11%自开通以来港股通累计净流入6530.89亿人民币。

北上资金周净流入82.95亿人民币,连续两周大幅净流入。深股通周净流入36.25亿人民币,沪股通净流入46.7亿人民币,陆股通周成交占全部A股成交额1.55%。自开通以来,陆股通累计净流入3703.52亿元,其中,沪股通累计净流入2085.02亿元、深股通累计净流入1618.5亿元。

3、南下资金的配置方向

3.1、南下资金流向变化

个股方面,1月8日-1月12日一周,南下资金净流入最多的股票为汇丰控股、腾讯控股;建设银行净流出最多。

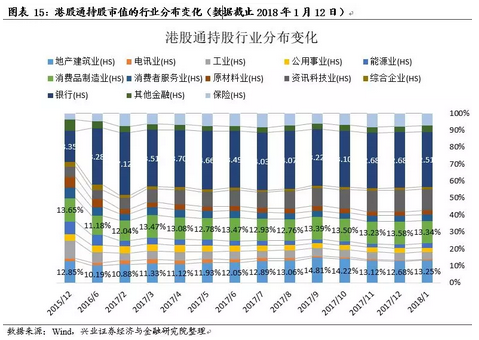

1月初至1月12日,港股通增持较大的行业是地产建筑和能源、原材料行业,持股占比分别增加了0.57、0.38、0.32个百分点;减持较大的行业是保险,持股占比减少了0.5个百分点。

3.2、南下资金持股一览

根据港交所披露的港股通持股数据,截止到2018年1月12日,港股通持股总规模达到10146.93亿港元,持股规模最大的前20只股票的持股市值达5715.61亿港元,占港股通持股总市值的56.33%。前十分别是汇丰控股、建设银行、腾讯控股、工商银行、融创中国、招商银行、吉利汽车、新华保险、中国平安、中国银行。

4、北上资金的配置方向

4.1、北上资金流向变化

个股方面,1月8日-1月12日一周北上资金净流入最多的股票为万科A和长江电力,净流出最多的股票为伊利股份。

4.2、北上资金持股一览

根据陆股通持股数据,截止到2018年1月12日,陆股通持股总规模达到5023亿元,持股规模最大的前20只股票的持股市值达3347亿元,占陆股通持股总市值的66.64%。前十大分别是贵州茅台、海康威视、美的集团、中国平安、恒瑞医药、格力电器、伊利股份、长江电力、上海机场、五粮液。

4.3、北上资金持股行业分布

北上资金持股主要分布在食品饮料、家用电器和电子行业,按市值分别达陆股通总市值的18.01%、14.09%和9.88%。

5、风险提示

若油价超预期,CPI超预期,或者,美元超预期上涨,若中国的“金融去杠杆”节奏和力度超预期上涨,都将引发行情剧烈波动。(编辑:张鹏艳)