智通财经APP获悉,尽管当前市场普遍认为欧洲央行已经完成加息,但欧洲一些最大的基金管理公司仍认为,交易员这一押注是错误的。

Legal & General Investment Management、Vanguard Asset Management Ltd和Robeco Groep都表示,作为能源净进口地区,如果中东危机升级,欧元区尤其容易受到价格上涨的影响,市场低估了进一步收紧政策的可能性。这使得短期政府债券尤其脆弱。

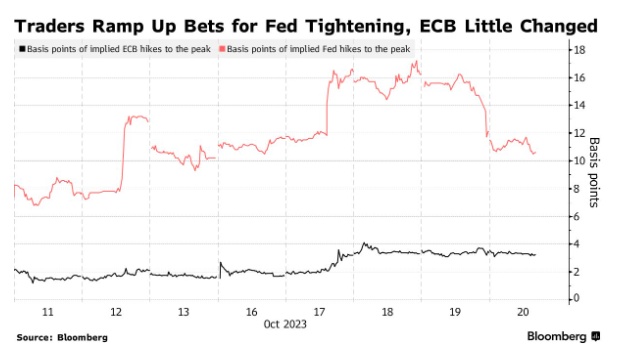

目前,掉期市场显示,欧洲央行本周暂停加息几乎是板上钉钉,而且在随后的会议上加息25个基点的可能性也只有10%。在美国,掉期市场显示美联储再次加息25个基点的可能性为40%。

管理着1.3万亿英镑(1.6万亿美元)资产的Legal & General的利率和通胀策略主管Christopher Jeffrey表示:“欧洲在这方面比任何其他发达市场国家都更脆弱。欧洲央行可能会觉得有必要采取过度行动。”

与此同时,欧洲央行行长拉加德及其同事需要仔细权衡加息对经济的影响,即使能源价格继续攀升。意大利的债务负担使得这个欧盟第三大经济体在紧缩政策面前显得尤其脆弱。

自哈马斯10月7日袭击以色列以来,由于担心会发生更大范围的冲突,布伦特原油价格上涨了10%以上。巴拿马运河等关键航线的中断,以及极端天气对主要食品供应造成的严重破坏,都是可能使欧洲通胀居高不下的因素。

欧洲央行维持物价稳定的单一使命也使欧洲政策制定者更有可能在能源成本上涨的情况下加息。

Vanguard国际利率主管Ales Koutny同意市场定价的观点,即欧洲央行将在周四维持利率不变,但他表示,交易员对未来几个月进一步收紧政策的可能性过于自满。该公司管理着全球总计1.9万亿美元的主动管理固定收益资产。

“市场低估了欧洲央行再次加息的可能性,”Koutny表示,直到上周,“对美联储(的预期)也是如此。”

支持暂停加息的理由之一是意大利的财政状况,随着经济增长放缓,意大利的财政状况不断恶化。进一步的紧缩政策将影响经济活动,并可能推高该国的风险溢价,从而引发债务危机。

欧洲央行管委会成员Gabriel Makhlouf本月早些时候表示,意大利与其他国家的债券收益率之差“绝对是”官员们“将非常关注的问题”。意大利和德国的10年期国债收益率之差最近突破了200个基点,这是一个受到广泛关注的水平。

以Christoph Rieger为首的德国商业银行利率策略师写道:“随着欧元区经济已经陷入困境,意大利/德国国债收益率利差急剧扩大,欧洲央行可能比美联储更接近其痛苦阈值。”他们预测欧洲央行的利率正处于峰值。

但认为加息还没有结束的基金经理强调了其他因素。Robeco多资产策略主管Colin Graham表示,中国的额外刺激措施也将在该地区引发新一轮的价格压力。

“我们绝对认为欧洲央行应该进一步加息,”Graham表示,“通胀尚未得到控制。”