下周,美股新一轮财报季即将开启。

相较于上一轮财报季,投资者更加相信,美国企业即将结束长达一年的利润下滑趋势。然而,脆弱的经济前景、谨慎的消费者以及十六年来最高的利率意味着,美股可能只是获得了暂时的喘息机会。

据媒体整理的分析师预测,标普500指数成分公司第三季度利润下降1.2%,为第四个季度连续下降,随后在第四季度反弹6.5%。

进入报告季之前出现了一个令人振奋的信号——分析师预期出现上调,拉动标普500指数连续两个月下跌后在10月份上涨0.9%。如果能够超过预期,第三季度的利润甚至可能会实现正增长。

彭博社情报部首席股票策略师Gina Martin Adams表示:标普500指数公司的前景应该在第三季度终于出现略微好转,但复苏仍然脆弱且缺乏广度。

Adams表示,虽然估计修正的势头有所增强,但除能源部门以外的利润率“需要保持坚挺”,而对经济周期敏感的部门的前景需要“改善”,才能使股市投资者获得信心。

然而,这种信心可能很难获得。高利率令消费者和企业都感到拮据,甚至连路威酩轩等奢侈品制造商在高通胀下表现强劲后,也在警告消费需求放缓。巴以冲突可能会搅动全球经济。

消费动力熄火

决定利润恢复能否持续的一个关键因素是美国消费者。

8月份,通胀调整后的消费支出仅增长0.1%,为今年3月以来最低水平。

随着新冠时代积累的储蓄耗尽、联邦学生贷款恢复还款,美国消费部门可能会受到打击。另外,美联储数据显示,利率大幅上升意味着信用卡债务可能在未来三到四年翻一番。

面向中低收入消费者的零售商对通胀更加敏感,因此面临更大风险。

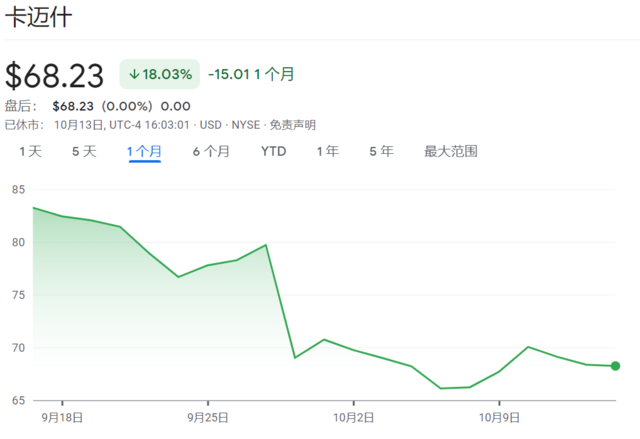

牛仔品牌Levi Strauss上周下调了全年销售预期,理由是购物者受到挤压,汽车零售商CarMax股价暴跌,分析师对消费者的购车能力表示担忧。但正如路威酩轩集团本周所表明的那样,就连高端商品的销售也在失去动力。

高利率梦魇萦绕

美联储自20世纪80年代以来最激进的货币紧缩导致美企面临更高的债务成本。

据媒体汇编的数据,到2026年底,固定利率美元计价债务的发行人的利息费用可能累计增加超过800亿美元。其中,金融部门借款人占总额的近一半,而苹果、雅培和波音各自面临超过5亿美元的更高利息开支。

由于PPI和CPI依然居高不下,投资者已削减对美联储政策鸽派调整的赌注。若美联储坚持鹰派立场,这可能会在分析师的利润预测才刚开始改善几个月后,对企业利润率造成更大压力。与此同时,美国近期爆发的大规模罢工行动,将进一步增加企业成本。

券商Walter Scott & Partners Ltd.的客户投资经理Murdo MacLean表示:通胀和利率的影响需要一段时间才会显现。它仍在持续影响,明年和后年也将继续影响。我们预计消费者无疑将紧缩开支。

“万能神药”效应

近几个月来,被业界誉为“万能神药”的GLP-1类药物的风头成为市场新宠,风头甚至盖过了人工智能,颠覆了从零食、酒精饮料再到医疗设备的各个市场。诺和诺德上周再次上调收入和利润预期。

面对GLP-1类药物的威胁,品客薯片制造商Kellanova等一些公司表示现阶段评估它对消费者行为的影响还为时过早,但沃尔玛表示已经看到它对购物需求的冲击。

截至目前,食品股指数已从5月高点下跌26%,至于未来是否还有下跌空间,三季度财报将提供一些蛛丝马迹。

基础设施资本管理公司首席执行官Jay Hatfield说:

我们认为影响将是渐进的,许多包装食品公司的股价下跌过度,实际的消费放缓将在未来3-5年才出现。

分析师预期上调释放利好信号

尽管高利率和高通胀对企业的利润造成压力,但分析师似乎对其更有信心。美银美林最新数据显示,第三季度每股收益预期在过去三个月中上调了0.1%,这是自2021年第四季度以来,分析师预期首次在财报报告期前没有出现下调。

由于美国经济增长保持韧性,一些市场预测人士预计企业将以高于平均水平的速度打败预期。

美银美林策略师Ohsung Kwon和Savita Subramanian表示,由于库存降速和盈利增速超过GDP增速,企业利润将增长4%,大幅超过2%的多数预期。

这与彭博Markets Live脉搏调查的发现相左。该调查发现,由于利率上升的影响,受访者本季度准备迎接一系列盈利预警。预计公司三季度财报好坏参半。由于消费者消化了更高的价格,百事可乐公司上调了 2023 年盈利预测,而达美航空则下调了预期的上限,部分理由是燃油价格上涨。

本文来源于华尔街见闻,作者卜淑情;智通财经编辑:文文。