盘前市场动向

1.10月13日(周五)美股盘前,美股三大股指期货涨跌不一。截至发稿,道指期货涨0.07%,标普500指数期货跌0.09%,纳指期货跌0.36%。

2.截至发稿,德国DAX指数跌1.07%,英国富时100指数跌0.48%,法国CAC40指数跌1.03%,欧洲斯托克50指数跌1.09%。

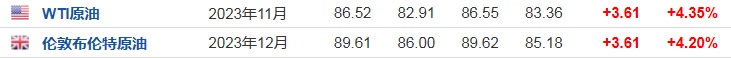

3.截至发稿,WTI原油涨4.35%,报86.52美元/桶。布伦特原油涨4.20%,报89.61美元/桶。

市场消息

美银:若美债收益率保持在5%下方,美股可避免大幅下跌。华尔街大空头、美国银行策略师Michael Hartnett表示,只要债券收益率保持在5%的历史高点下方,美国股市可以避免大幅下跌。Hartnett表示,在这种情况下,标普500指数短期内可能继续在4200点上方交易。不过,美元走强、收益率上升、油价升至每桶100美元以上,以及小企业信贷紧缩导致失业率上升的“明显迹象”,将推动标普500指数跌破这一水平。对于2024年,Hartnett表示,“最好的看涨预测”是,经济衰退和美联储降息将推动债券和黄金上涨,以及股市全面反弹。

美联储柯林斯:恢复物价稳定的进程并不均衡,美联储可能不得不再次加息。波士顿联储主席柯林斯表示,最新的通胀数据凸显了恢复物价稳定的进程不平衡,她重申了自己的观点,即美联储可能不得不再次加息,以使物价压力回到2%的目标水平。柯林斯称:“我相信我们可能正处于或非常接近本轮周期的峰值,不过我还不会排除进一步收紧政策的可能性。”她还表示,如果收益率持续上升,“短期内进一步收紧货币政策的必要性可能会降低”。

美债危机警钟敲响!30年期美债标售终于卖不动了。数据显示,美国发行了200亿美元的30年期债券,但由于投资者需求惨淡,一级交易商不得不占接受18%的债券,这超出了通常约11%的水平。另外,据报道,标售尾部——即最低出价与平均价格之间的差距——达到了自2021年11月以来最小水平,这进一步显示出需求减弱的迹象。本周还进行了其他美债标售,期间同样出现了需求疲弱的迹象,包括460亿美元的三年期国债和350亿美元的10年期国债。美债市场拍卖出现需求疲软,这进一步加剧了人们对美债供应激增可能压垮华尔街的担忧。

德银CEO警告:商业房地产未来几年面临严峻挑战。德意志银行首席执行官Christian Sewing警告说,由于央行加息幅度超出预期以应对通胀,商业房地产未来几年将面临严峻挑战。他表示,新冠疫情导致的融资成本上升和远程办公趋势将对这一资产类别造成压力。这是一个需要密切关注的资产类别,商业房地产可能会“在未来几年遭遇更多困境”。他还表示:“由于通胀持续居高,央行可能会保持较高的利率水平。利率再次上调也不是不可能的。我们现在看到的利率水平会维持较长时间。这是我们的客户需要做好应对的事情。这也会影响明年和2025年的经济增长。”

美联储“操盘手”首次发表讲话:一切都很好,尚且不必改变计划。美债市场近期的动荡令人不安。不过,负责监管美联储投资组合的纽约联储首席经济学家Roberto Perli表示,美联储的资产负债表运行平稳,“没有对市场造成重大干扰”,但美联储将继续监控风险,美联储尚未接近需要放缓或停止资产负债表缩减进程的地步,目前仍不清楚何时需要这样做。此外,他表示,美联储打算在储备金仍高于被视为 “充足”的水平时,放缓并停止缩减资产负债表。市场参与者一直在关注美联储可能在明年某个时间点停止缩表,纽约联储最近的一份报告表明,结束日期可能在2025年。

个股消息

贝莱德(BLK.US)Q3盈利超预期,股票产品净流出近345亿美元。财报显示,贝莱德Q3总营收为45.22亿美元,同比增长5%。调整后的净利润为16.42亿美元,同比增长13%。调整后的每股收益为10.91美元,好于市场预期的8.20美元,上年同期为9.55美元。截至三季度末,贝莱德资产管理规模(AUM)达到9.10万亿美元,同比增长14%,但低于上一季度的9.43万亿美元。此外,贝莱德Q3资金净流入25.69亿美元,按产品类别划分:股票产品净流出344.67亿美元;长期投资基金净流出126.36亿美元,为2020年以来首次,远不及分析师预期的净流入500亿美元;现金管理净流入152.05亿美元。

摩根大通(JPM.US)Q3业绩超预期,上调全年业绩指引。财报显示,摩根大通Q3营收同比增长22%至398.7亿美元,好于市场预期的396.3亿美元;经调整后的营收同比增长21%至406.86亿美元。净利润同比增长35%至131.51亿美元;每股收益为4.33美元,好于市场预期的3.95美元。净利息收入同比增长30%至227.3亿美元,再度创下新高。此外,该行预计全年净利息收入约为885亿美元,此前预期约为870亿美元。

花旗(C.US)Q3营收超预期,投行业务营收同比增长34%。财报显示,花旗Q3营收同比增长9%至201.4亿美元,好于市场预期的192.8亿美元;净利润同比增长2%至35.5亿美元;摊薄后每股收益为1.63美元。其中,该行投资银行业务营收为8.44亿美元,同比增长34%;固定收益业务营收为35.6亿美元,同比增长14%;股票市场业务营收为9.18亿美元,同比下降3%。该行Q3还通过派息与股票回购向股东返还了15亿美元。

富国银行(WFC.US)Q3业绩超预期,再次上调全年指引。财报显示,富国银行Q3营收为208.6亿美元,同比增长6.6%,好于市场预期的201.6亿美元;每股收益为1.48美元,也好于市场预期的1.25美元。Q3净利息收入达131亿美元,同比增长8.3%,超过分析师平均估计的128亿美元。该行公布了12亿美元的贷款损失拨备,低于分析师预期,其中包括3.33亿美元的主要与办公楼贷款相关的信贷损失拨备。此外,该行预计全年净利息收入将增长16%,此前预期为增长14%。截至发稿,富国银行周五美股盘前涨近3%。

联合健康(UNH.US)高效“降本”助力Q3利润超预期,上修全年盈利指引。财报显示,该公司Q3营收为923.6亿美元,同比增长14.2%,较市场预期高9.5亿美元。非GAAP每股收益为6.56美元,较市场预期高0.21美元。经营利润为85亿美元,同比增长14%。净利润率为6.3%,上年同期为6.5%。展望未来,联合健康将其2023年全年每股收益指引范围上调至23.60美元至23.75美元(此前指引为23.45美元至23.75美元),并将调整后每股收益调整至24.85美元至25.00美元(此前指引为24.70美元至25.00美元),而市场预期为24.86美元。

亿航智能(EH.US)盘前暴涨超60%!消息面上,由亿航智能自主研发的EH216-S无人驾驶载人航空器系统获得中国民用航空局(下文简称“中国民航局”)正式颁发的型号合格证 (Type Certificate) ,标志着EH216-S的型号设计充分符合中国民航局的安全标准与适航要求,具备了无人驾驶航空器载人商业运营的资格。

重要经济数据和事件预告

北京时间21:00 2023年FOMC票委、费城联储主席哈克就2023年经济前景发表讲话

北京时间22:00 美国10月密歇根大学消费者信心指数初值