本文选自“东北证券”,作者为刘立喜。

东北证券认为,目前铜业市场供需整体偏紧,产生的剪刀差不容忽视。

需求增加决定铜价上涨的长周期,供给影响时间偏短

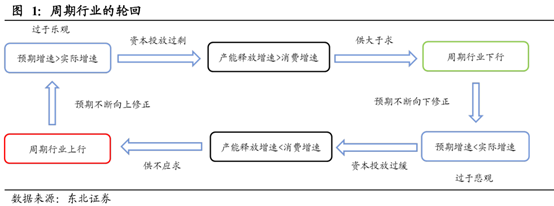

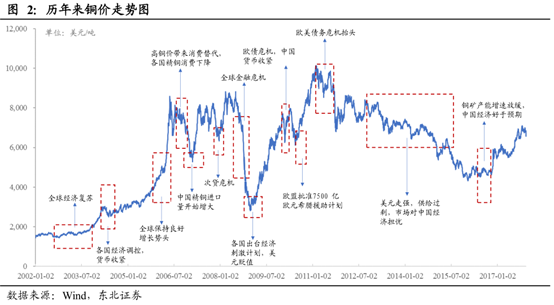

市场对供需之间关系的错位预期造成周期轮回的出现。从铜价的历史走势来看,铜周期主要取决于供需平衡。矿企的资本支出和政府的政策影响新增产能的投放速度,全球经济增长直接影响各国铜消费,最终供给和需求之间的不匹配导致了周期的出现。

综合来看,我们可以发现铜价的上涨主要取决于全球经济增长带来的需求拉升,而供应端产能的释放情况和资金面的情况会对铜价造成短期的影响。我们梳理一下背后的逻辑,假设由供给端短缺引起供需失衡,那么之后供需缺口势必会带来价格的上涨,价格上涨又将带动矿山复产和新增产能的投入,很快弥补供需缺口。而需求的增加则会不断拉大供需缺口的存在,导致新增产能无法跟上需求的增速。

2017年铜价稳步上涨,主要是矿山产量增速有限叠加全球经济复苏。2017年LME三个月期铜价格均价为6194.01美元/吨,同比上涨27.26%。SHFE期铜均价49321.68元/吨,同比上涨28.96%。我们认为铜价上涨是对铜基本面好转的反映。

根据ICSG的报告,预计2017年全球铜精矿产量1980.7万吨,同比下降2.7%,2017年全球精炼铜缺口为15.1万吨,2018年缺口为10.4万吨。另据安泰科测算,2017年1-10月份国内精炼铜过剩8.8万吨,2016年全年过剩量45.5万吨,过剩量明显减少。

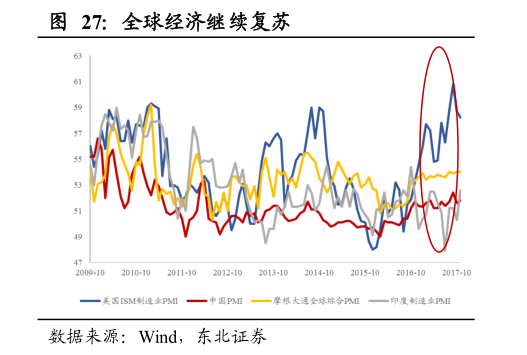

一方面国外矿企资本支出下降,全球精矿增量有限,叠加国外铜矿事故频发,铜精矿供给趋紧。另一方面,全球经济持续复苏。欧洲、北美、和新兴市场的PMI指数持续向好,OECD领先经济指标不断攀升。美国单季GDP增速均超过2%,ISM制造业PMI指数较去年同期强劲复苏,当周初次申请失业金人数呈下降走势。CRU预计未来5年内印度铜需求量年均增速接近8%。主要经济体的经济复苏和新兴国家的消费增长势必推动铜消费的增长。预计未来铜供给增速不及消费增速,看好铜价由此带来的长期上涨空间。

供给端:国外铜矿事故频发,矿端供给紧张

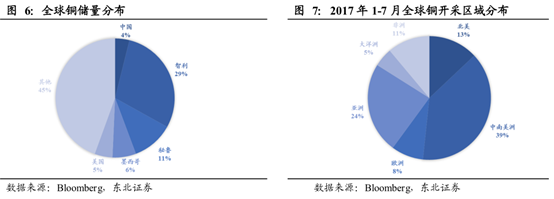

目前铜矿的产能主要集中在国外,我国铜产业对外依赖程度高。根据USGS的最新数据,目前全球铜资源储量在7.2亿吨,已探明的铜资源在21亿吨,已探明加未探明的铜资源总共是56亿吨。全球铜矿资源分布相对集中,主要分布在智利、秘鲁和墨西哥。2017年1-7月,全球铜开采区域主要分布在中南美洲和亚洲。

但另一方面,我国铜消费占到世界的40%左右,因此铜矿资源对外依存度高。2016年我国铜精矿进口量是自产铜精矿的2.3倍左右。

和必拓、力拓、自由港、智利国家铜业等少数公司控制着全球大部分铜资源,因而市场定价权也多被这些行业寡头掌握。目前世界前20产能的铜矿山中只有排名第7位的LasBambas铜矿和排名18位的Toromocho铜矿属于中国公司。

为争夺更多的话语权,中资企业海外找矿积极性高。2016年,紫金矿业刚果(金)卡莫阿铜矿项目卡库拉矿段新探获940万吨铜资源。这一发现使该铜矿整体资源储量达到3340万吨,相当于中国当前铜资源储量的三分之一。该矿已成为非洲铜资源储量最大的铜矿,并且有望跻身世界前三位。目前,该矿斜坡道工程正式开工,预计2020完成一期工程建成投产。

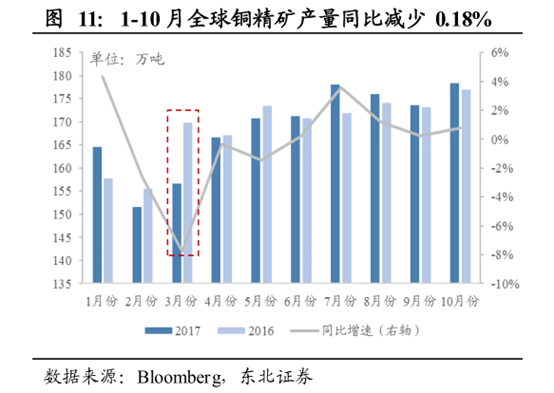

2017年1-10月全球铜精矿产量1687.20万吨,同比减少0.18%。铜矿减产的主要原因是2017年包括世界最大铜矿Escondida在内的各大铜矿爆发罢工事件,其中Escondida铜矿罢工44天为智利历史上持续时间最久的罢工。预计2017年全球铜精矿产量将不及2016年,ICSG预计减产量为55.1万吨。

根据彭博市场的数据显示,目前Escondida铜矿合同工人占所有工人的比例正在逐年上升,因此合同工人的罢工对铜矿生产造成的影响也会随之上升。此外,根据历史经验,铜价处于上升周期时,铜矿罢工活动往往加剧。

据SMM报道,全球最大铜生产国智利正准备迎接有史以来最频繁的工资谈判年。目前因新的劳工法规的发布,物价的上涨,工人们的工资预期在逐步提高,因而,智利矿场明年将进行32家与工会的谈判,涉及智利约四分之三的铜产量,约占全球产量的五分之一。

这意味着大概率2018年铜精矿生产将继续受到罢工等事件的负面影响。此外,其他国家的铜矿也面临相关罢工风险,秘鲁的Antamina矿和CerroVerde矿的劳资合同将分别在2018年7月和8月期满,两座铜矿2016年的铜产出分别为43万吨和52万吨。

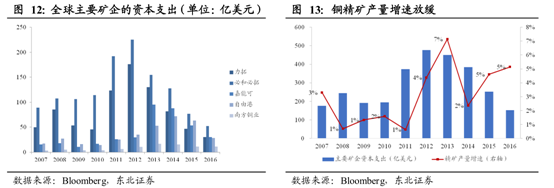

由于2011-2015年铜价下行,全球主要矿山资本支出在2012年达到巅峰,随后快速下降。根据ICSG2017年7月底发布的报告,到2020年,全球铜矿年产能将以每年平均2.5%左右的速度增长,而过去5年平均增长率几乎达到4%,回落1.5个百分点。

另据CRU的报告,2017年全球没有年产10万吨以上大型铜矿项目投产,预计2016-2021年间铜矿产量总增量小于100万吨,这一数字小于全球全年铜精矿产量的5%。根据我们对新闻和公告的整理,2018年智利和厄瓜多尔分别有两个项目投产,新增产能分别为27.5万吨/年和10万吨/年。2019年有新建年产能共38.5万吨的两个项目投产。铜矿资源逐渐枯竭、新建项目进展缓慢,都给未来两年铜精矿增产造成了压力。

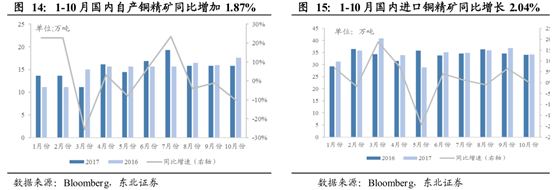

国内方面,1-10月份国内自产铜精矿约152.73万吨,同比增加1.87%。1-10月国内进口铜精矿340.68万吨,同比增长2.04%。

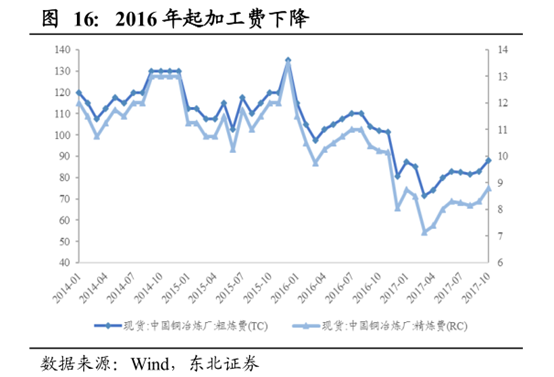

2017年1-11月,TC费用平均为82.27美元/千吨,较去年同期下降21.98%。低加工费侧面印证了铜精矿供应紧张的形势。据NEWSBREAK报道,铜陵有色与自由港就2018年铜精矿加工费达成协议,定为TC(粗炼费)82.25美元/吨和RC(精炼费)8.225美分/磅,较2017年的TC&RC费大幅下滑11.08%。随着铜陵有色与自由港的谈判结果落地,其他铜企与矿企基本谈判也会以此为参考,2018年铜精矿长单加工费同比下降基本确定。

精炼铜目前总量维持平稳。2017年1-10月份全球原生和再生精炼铜总量1948.84万吨,同比增加0.69%。1-10月份国内原生和再生精炼铜总量735.41万吨,同比上升5.66%。1-11月精炼铜进口291.46万吨,进口量同比减少10.85%。

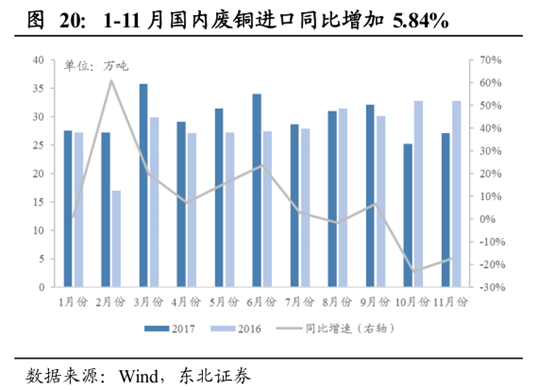

七类废铜“禁止进口”政策或刺激原生精炼铜的消费。废铜作为冶炼及加工两个环节的原料,其调节作用至关重要。根据SMM的报道,中美至少30%上的铜供应来自废铜。2017年1-11月,国内废铜进口量为329.41万吨,同比增长5.84%。铜精矿供给紧张和铜价拉升都刺激着下游对废铜的需求快速增长。

但据SMM报道,2018年起贸易单位代理进口废铜资格将被取消。2018年底七类废铜将被禁止进口。“七类”废铜占进口废铜金属量近一半以上。

国内冶炼产能2018年投放较多,将导致冶炼产能过剩。根据ICSG统计,2016年全球精炼铜有超过三分之一的产量由中国完成,日本和智利各占8%,俄罗斯占5%。世界产能前20的冶炼厂中中国有7家,合计产能320万吨/年。预计从2017年下半年开始到2020年,全球铜冶炼厂的年产能将以平均每年1.8%左右的速度增长,而过去5年平均增长率为3%,增速回落1.2个百分点。

据SMM统计,2017年国内新增精炼铜产能50万吨,2018年新增精炼产能157万吨,多数部分产能投放在下半年,预计2018年真正产能投放只有35-45万吨。相比矿端新增产能,目前来看,冶炼产能或出现供给过剩的情况。

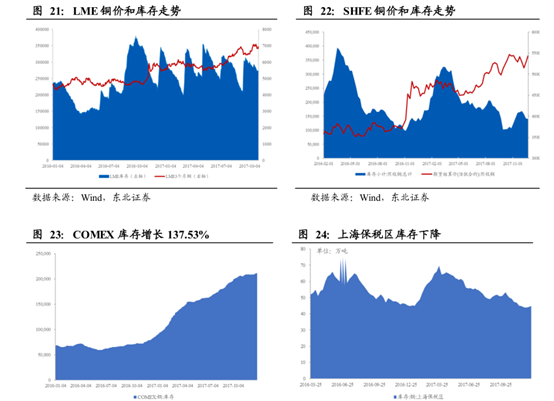

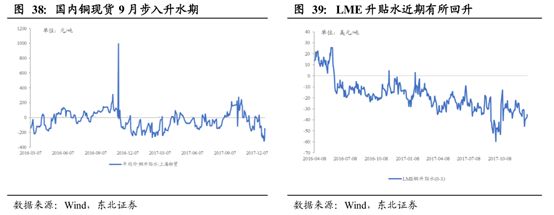

内外盘库存方向存在分歧,国内库存下降明显。除上期所铜库存减少趋势明显,2017年下降了12.28%外,LME铜库存增减轮动,COMEX库存增长了137.53%。目前来看,国内去库存效果明显,上期所库存和上海保税区库存均出现明显下降,为沪铜的看高提供了一定支撑。

需求端:全球经济复苏,带动铜消费增长

需求方面,目前来看下游需求普遍好于预期。2017年1-10月份,全球精炼铜消费量为1957.42万吨,同比微降0.41%。目前来看,全球经济正逐步复苏,欧洲、北美、和新兴市场的PMI指数持续向好,OECD领先经济指标不断攀升。

CRU预计未来5年内印度铜需求量年均增速接近8%。主要经济体的经济复苏和新兴国家的消费增长势必推动铜消费的增长,全球铜需求量增长可期。ICSG预计2017年全球精炼铜消费增长1%,2018年增长2.3%。根据ICSG的数据,中国铜消费占全球的40%,美国铜消费占全球的7%,中美两国的铜消费增长情况对全球铜价的定价起到举足轻重的作用。

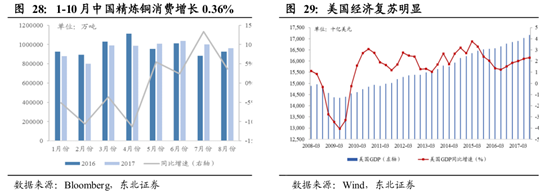

总体来看,一方面国内经济运行平稳。2017年中国三季度国内生产总值(GDP)同比增长6.8%,经济连续9个季度运行在6.7-6.9%的区间,保持中高速增长。2017年国内铜消费表现好于预期。一季度消费稍显清淡,但5月份开始当月铜消费较去年同期开始增长。1-10月份中国精炼铜消费量为968.21万吨,同比增加0.36%。

根据安泰科的报告,11月份的铜消费量仍好于去年同期。另一方面,大部分数据表明美国经济复苏明显。2017年前三季度,美国单季GDP增速均超过2%,ISM制造业PMI指数较去年同期强劲复苏,当周初次申请失业金人数呈下降走势。

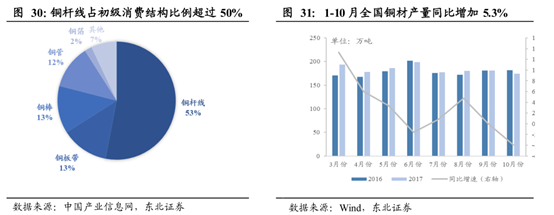

国内方面,初级消费同比略有增长,终端消费增长主要集中在空调、交运和建筑板块。

初级消费方面同比略有增长。初级消费方面,国内主要分为铜杆线、铜板带、铜棒、铜管以及铜箔等,铜材包括以纯铜或铜合金制成各种形状的棒、线、板、带、条、管、箔等。

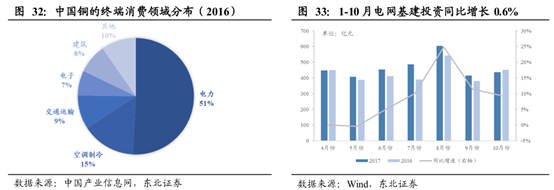

终端消费增长主要集中在空调、交运和建筑板块,终端消费领域,国内以电力、空调制冷、交通运输、建筑和电子为主。

电力板块增长持平去年。电力输送中需要大量消耗高导电性的铜,在众多的电缆类型中,铜电缆在输送效率和供电可靠性上有良好的技术优势。根据中电联数据,2017年1-10月份,全国全社会用电量5.20万亿千瓦时,同比增长6.7%,增速比上年同期提高1.9个百分点。同期全国电网工程完成投资4126亿元,同比增长0.6%。

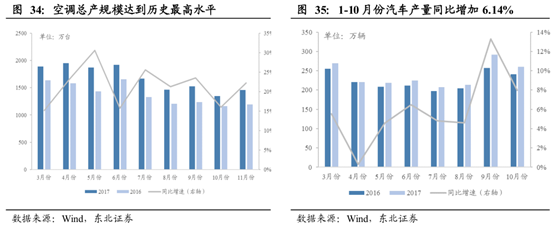

空调板块内销快速增长。根据产业在线的数据,2017年前三季度家用空调总产销规模均突破1.3亿台,达到历史最高水平,生产和出货的增速也都在30%以上。内销增速59.9%,创造了近十年最好成绩。

交通运输板块,汽车产量持续增长,新能源汽车行业蓬勃发展带动铜消费增长。

2017年1-10月中国汽车累计生产1906.2万辆,同比增长6.14%。此外,新能源汽车产业蓬勃发展,也给铜消费带来利好。据国际铜业协会(ICA)预测,2027年全球电动和混合动力汽车保有量将达到2700万辆,而目前仅有300万辆。电动汽车用铜将从目前的18.5万吨增长到2027年的174万吨。

因此新能源汽车是未来增长最确定的行业,带来的用铜增长量也是确定的,预计到2020年新能源汽车用铜量将增加到10万吨左右。

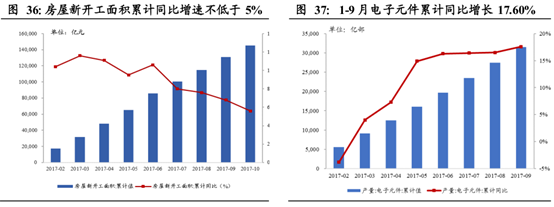

建筑板块2017年增速高于市场预期。

期现货市场偏向升水,表明市场对全球铜消费增长较为乐观。国内现货自2017年9月起步入升水期,11月转入贴水期但月末贴水已经收窄。2017年11月,全球最大的铜生产商Codelco维持其对美国的电解铜现货长单升水,此前该公司已经四年来首次提高对欧洲客户的电解铜升水,表明其对全球铜消费增长的信心。

股价涨幅和LME铜价上涨存在剪刀差

我们对历次铜价上涨过程中铜行业上市公司的股价表现进行了比较分析,发现股价涨幅相比铜价涨幅有一定的放大,股价涨幅远大于铜价涨幅,且铜行业上市公司的股价与 LME 铜价相关性较高。

然而,在 2017 年铜价上涨接近 30%的情况下,铜行业的相关上市公司股票涨幅并不明显,所以我们认为未来铜行业上市公司的股价仍有较大的上涨空间。