智通财经APP获悉,随着一众华尔街大型银行股即将公布财报,投资者正将注意力集中在短期借贷市场的关键领域,以确定成本上升对银行体系的挤压程度。

在这些全球最大的金融机构公布其第三季度业绩之际,融资市场显示,银行正开始支付更多资金,以保护其现金储备不缩水,并防止未来的存款挤兑。目前,银行已经看到储户纷纷转向收益率更高的替代品,如国库券和货币市场共同基金,这种压力可以从国库券和商业票据的利率与追踪美联储利率预期的掉期利率之间的差距中看出。

由于今年早些时候的银行业动荡已导致加州硅谷银行(SIVBQ.US)和Signature Bank(SBNY.US)等机构倒闭,储户现金的大幅转移仍有可能在高利率环境下削弱人们对银行系统的信心,这也使得此后的银行系统一直受到密切关注。不过,尽管融资市场还没有到崩溃的边缘,但随着银行于周五开始公布业绩,投资者正密切关注这些公司。摩根大通(JPM.US)、富国银行(WFC.US)和花旗(C.US)将率先拉开美国银行股新一轮财报季的帷幕。

道明证券美国利率策略主管Gennadiy Goldberg表示:“这些指标将让我们对前端和银行融资市场的健康状况有一个更好的判断,即最近利差的上升和扩大是融资成本问题,还是融资可得性问题。目前,(我认为)这似乎是一个融资成本问题,而不是融资的可得性问题。”

以下是应注意的潜在紧张迹象和可能产生连锁反应的领域:

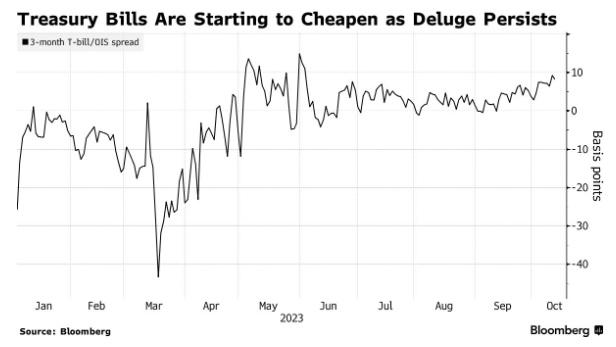

国库券-OIS利差

三个月期国库券和隔夜指数掉期(OIS)之间的利差奠定了市场基调。这两种利率之间的差距正在扩大,这表明投资者正在要求获得更多的补偿,以购买美国政府大量发行的债券。这给包括银行在内的所有短期借款利率带来了压力。

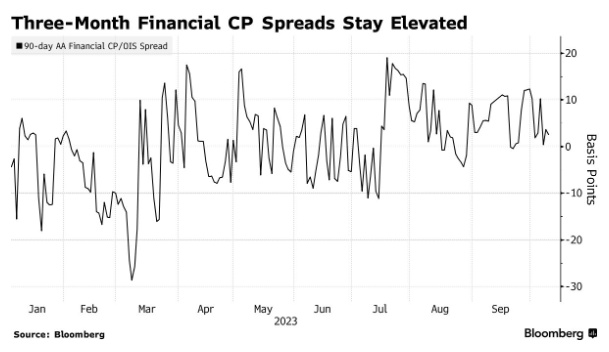

商业票据-OIS利差

这种来自国债市场的溢出效应已经渗透到商业票据领域。事实上,三个月期金融商业票据和OIS之间的利差也出现了类似的扩大。只要银行仍在流失存款,并且需要用其他资金来源替代流失的资金,这一利差就会持续扩大。美国银行策略师预计,随着借贷活动的持续,融资水平将上升。

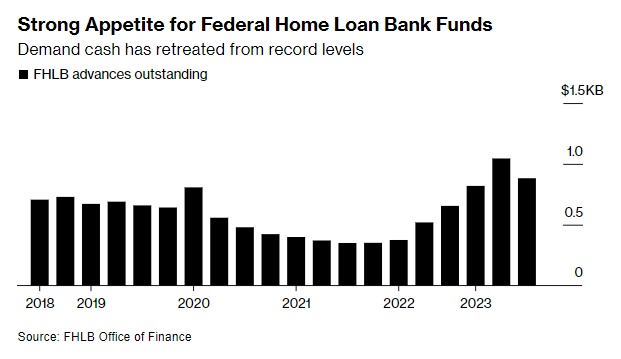

FDIC预付款

美国联邦存款保险公司(FDIC)通过所谓的预付款向商业银行和其他成员提供资金。这些预付款往往是由抵押贷款或其他资产担保的短期贷款。在3月份银行系统出现动荡之后,由于各机构呼吁提供预防性资金以增强流动性,第一季末未偿还的预付款总额飙升至逾1万亿美元的纪录高位。自那以后,这一数字有所回落,但如果银行需要增加现金储备,预付款可能仍会重新上升。

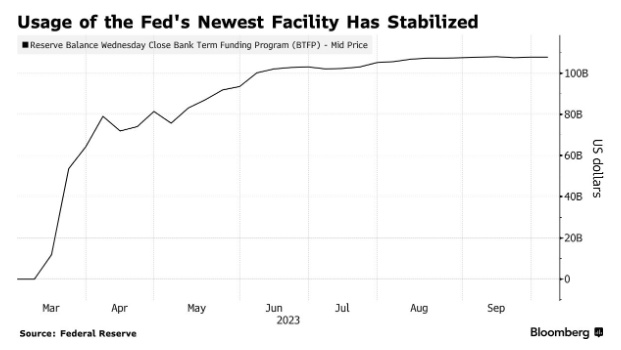

银行定期融资计划

在银行出现倒闭之后,美联储曾于3月推出了银行定期融资计划(BTFP),该计划以比通常更优惠的条件向机构提供一年期贷款,目的是防止为了获得资金而贱卖政府债务。在过去的两个月里,BTFP的使用量稳定在1080亿美元左右,不过在最近的利率飙升和银行融资压力上升的情况下,需求可能会有所回升。