3月27日,被市场寄予厚望的“基因编辑第一股”百奥赛图-B(02315)发布了上市以来第一份全年业绩报告。

结果,差强人意。据财报数据显示,2022年公司实现营收5.34亿元,同比增长50.6%;年内亏损为6.02亿元,亏损额同比增长10.4%;归母净亏损为年内亏损6.02亿元,亏损额同比增长10.3%。

虽然,在新冠疫情的反复侵袭下,创新药在2022年步入冷静期已是行业共识,但百奥赛图进一步拉大亏损幅度显然也是市场意料之外的事。

与此同时,自2022年9月1日上市以来,百奥赛图在港股市场的反应也是不温不火的感觉——从盘面上来看,上市以来其股价累跌近5%,截至4月4日收盘,其股价报于25港元/股,低于发行价25.22港元/股,港股市值为27.695亿港元。

(行情来源:智通财经APP)

业绩和股价表现皆差强人意,百奥赛图该如何“出圈”?

营销费用逐年走高,四年亏损19亿元

据了解,百奥赛图创立于2009年,是临床前研究服务公司,主要靠基因编辑模式小鼠起家。

该公司营业务为新型抗体药物的研发和创收,属于临床前研究服务行业。其药物开发业务包括抗体开发业务、肿瘤学和自身免疫性疾病治疗的研发;其临床前研究服务包括基因编辑、临床前药理药效评估及模式动物销售。

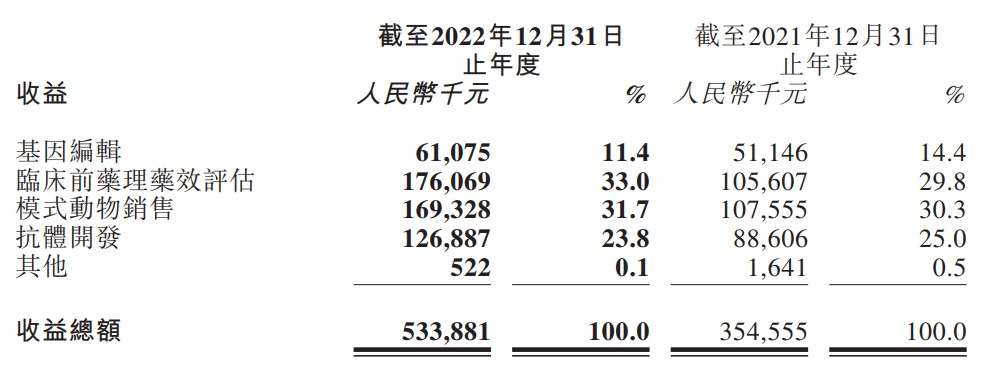

拆分收入结构来看,百奥赛图的收入分部主要包含基因编辑、临床前药理药效评估、模式动物销售、抗体开发、其他业务这五大部分。

然而,结合最新财报数据来看,虽然该公司靠基因编辑模式起家,但是该公司却存有明显依赖药理药效和模式动物业务营收之嫌。

据财报数据显示,2022年,该公司临床前药理药效评估收入为1.78亿元,占总营收比例为33%;模式动物销售收入为1.69亿元,占比为31.7%;抗体开发业务为1.27亿元,占比为23.8%;而基因编辑收入则仅为0.61亿元,占比为11.4%。

(数据来源:百奥赛图财报)

值得一提的是,“起家业务”基因编辑不太给力之外,还进一步拖累公司的利润水平。

据悉,百奥赛图的生物资产主要指繁殖用小鼠及销售用小鼠,库存数量及估计市场单价的大幅上升或下降会导致生物资产公允价值大幅上升或下降。报告期内,该公司的生物资产公允价值变动净额由2021年底的980万元减少60.2%至2022年底的390万元,主要源于

人源化小鼠库存数量增加约1,000只,而2021年人源化小鼠数量增加约7,600只。可见库存的大幅上升,一定程度上还是削弱了公司的经营能力。

此外,深究这一份财报之下,百奥赛图也依然摆脱不了“烧钱式营销”的命运。

据财报数据披露,2022年,该公司营销费用继续上涨,公司销售及营销开支约为5020万元,同比增加19.5%,该增加主要是由于薪金增加,与报告期内收入增长基本一致。同期,该公司的行政开支则为2643万元,同比增长40%,主要是由于薪金增加导致员工成本增加及上市开支计入综合损益表。

不断扩大的烧钱式营销,也促使百奥赛图的亏损额度越来越高——2019年、2020年、2021,该公司年内亏损分别为3.06亿元、4.77亿元、5.45亿元。若再加上2022年6.02亿元的年内亏损,四年间该公司亏损高达19.3亿元。

行业大有可为,商业模式有待跑通

更进一步来看,百奥赛图目前已经手握11项候选药物组成的精选抗体药物产品管线,包括六项临床阶段候选药物及五项临床前阶段候选药物。

具体而言,该公司的产品管线包括针对新型靶点的候选药物或差异化疗效或安全性经临床研究验证的候选药物。核心产品包括:YH003,一种靶向CD40(在抗原递呈细胞上发现的共刺激蛋白)的人源化IgG2激动性单克隆抗体;及YH001,一种人源化抗CTLA-4IgG1单克隆抗体。

(来源:百奥赛图财报)

与此同时,百奥赛图旗下产品管线所处的赛道也是“大有可为”,成长性较为可观的。

在中国,预计2020年至2025年临床前研究服务市场将以23.7%的复合年增长率增长,预计2030年将达到约1501亿元;预计临床前药理药效评估服务市场将在2020年至2025年以24.5%的复合年增长率增长,预计2030年将达到约303亿元。模式动物销售市场规模预计将在2020年至2025年以26.6%的复合年增长率增长,预计2030年将达到约195亿元;2020年,基因编辑服务的预计全球市场规模为35亿美元,预计中国市场规模为30亿元。

然而,即便百奥赛图所处的赛道都是大有可为的赛道,但“竞争力不够强悍”及“商业化之路有待验证”等弊病依然是投资者心中挥之不去的阴霾。

据智通财经APP了解,目前百奥赛图的主营业务在上述3个细分领域的全球市场份额都不足1%。弗若斯特沙利文研究数据显示,2020年抗体开发业务的全球市场规模为101亿美元,百奥赛图的抗体开发业务于全球及中国的市场份额仅分别为0.1%及0.4%。而临床前研究服务方面,基因编辑、临床前药理药效评估及模式动物销售截止2020年的全球市场规模分别为35亿美元、58亿美元和81亿美元,全球市场份额也不足1%。

除此之外,截至2022年12月31日止年度及直至本公告可行日期,该公司并无于市场上商业化任何核心产品。

据悉,百奥赛图主要收入来自提供基因编辑、临床前药理药效评估、模式动物销售及抗体开发相关的研发服务。其在招股书中提到“目前并无产品获批准进行商业销售,亦未自销售产品获得任何收益。”另外,在核心产品YH003和YH001的研发推广上,该公司也在财报中直言表示“我们最终未必能成功开发及推广YH003和YH001。”

而鉴于产品核心竞争优势不够强悍,技术“护城河”不够深厚,百奥赛图也不断加大公司的研发投入——据财报数据显示,2020年、2021年和2022年,该公司的分别为2.76亿元、5.58亿元及6.99亿元,三年累计约15.33亿元。

与此同时,百奥赛图还不止一次强调基于拥有自主知识产权的RenMice平台和自有基因编辑技术的“千鼠万抗”计划被公司视为未来增长的主要来源。在招股书中亦披露称,其业务及前景很大程度上取决于“千鼠万抗”计划的成功。

不过,由于创新药行业研发始终是一项投入力度大、回报周期长的事情,巨额的研发投入之下,势必也让该公司面临较大的资金压力,业务前景潜在发展风险不容小觑。

综上所述,不难看出,百奥赛图作为“基因编辑第一股”,其经营状况未必如外界所看到那样光鲜亮丽,巨额的研发投入、持续扩大的亏损以及尚未跑通的商业模式,无疑均是投资者十分关注的问题。