本文来自“Ace camp”

文章要点

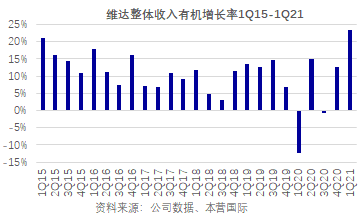

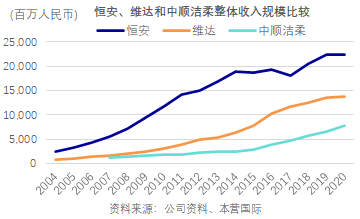

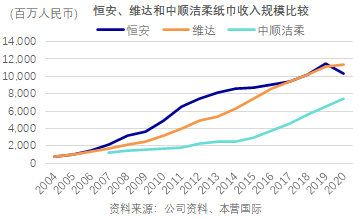

纸巾行业烽烟再起,几大头部品牌你追我赶,各显神通。日前,我们有幸邀请到头部企业维达国际 (03331) 的财务总裁谭奕怡女士,和投资者分享维达的近期业务进展和长期战略思路。我们认为,维达股价的长期突破口在于,继超韧和立体美系列之后,能否继续推出引领行业变革的重大创新纸巾产品,和得宝品牌比翼齐飞,扩大市占率优势;以及在成人失禁用品市场的爆发点来临之前,旗下宝藏品牌添宁能否完成渠道铺设,迎风而上。我们提炼对话维达管理层纪要如下,供投资者参考。

1、生活用纸行业烽烟再起,行业排名不断变化,公司会否担心提价影响销量和市占率?

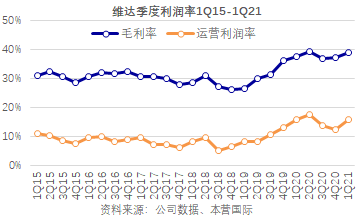

如何加到市场接受的幅度,令销量不受影响,维持市占率,提升市场份额,是公司在加价过程都会考虑的因素。本轮加价,计划覆盖大部分纸品,第一步希望提价中单位数到高单位数,分渠道、分客户安排。电商渠道比较简单,促销力度已经有所调整,其他渠道需要更长时间和客户协商新价格的执行。这次和上一轮木浆周期加价有所不同:(1) 此次木浆价格调整比上次来得急,上次木浆价格从低位到高位,用了大半年时间,这次只用了一个季度,长纤已经突破1,000美元;(2) 维达自身条件已经有所改善,高端产品占比上一轮高了很多(现在四个高端系列纸品占比30%),预计加价更易成功。公司从上次木浆周期加价经验中发现,越是高端的产品,消费者对价格敏感度越低。上次Tempo提价,销量基本没有受到任何影响,而某些市场充分竞争的中端产品,销量则受到一定影响。整体而言,公司会考虑加价对销量和市占的影响,也会观察市场和竞争对手的变化,平衡好市场和加价之间的关系,不断复盘,更新策略和计划,保持灵活。

2、我们这轮加价,出厂价和终端指导价都有提吗?

快消品通常都有两个指导价,公司可以较好控制的是出厂价。得益于渠道演化,电商和经销商渠道,维达要知道终端价格并不困难,调价也比较灵活。电商和经销商渠道,价格变化较快传递到终端。KA渠道,品牌方控制的是出厂价,终端和出厂价的时间差,视乎KA客户自己把握节奏(考虑自身流量、价格和竞品差异等),双方有很多相互协调,提价传递到终端相对而言需要更多时间。

3、维达一直特别注重产品创新和高端化,我们高端纸巾对整体纸巾的收入贡献已经超过30% (大大高于2017年的13%),未来会如何进一步卡位高端线?

公司一直视创新为最重要的核心竞争力,会不断投入资源,开发新的重大创新产品。中国生活用纸市场,每年有5-8%的增长,高端产品细分市场年增长则高于10%。维达会坚持双品牌策略,把得宝和维达都做好。

(1) 维达立体美。投放市场四年左右,目前是公司高端系列里体量最大的,2021年会对立体美做品质升级。立体美中,贡献最高的是软抽系列,去年双十一出现区域性缺货,今年配置了新产能,配合立体美软抽的高增长。

(2) 得宝Tempo。目前约占纸品收入的10%,眼下国内市场上基本没有可以和得宝对标的品牌。1Q21收入增幅超过80%,2021年会倾斜资源推动销售,包括推出不同系列Tempo的更新产品和特别版本等。Tempo体量目前还远未到成熟阶段,其价格远超维达和其他竞品,但消费者仍愿意买单,公司会投入更多资源去维护和强化品牌定位。

(3) 湿巾。疫情后湿巾市场增长很快,出现很多细分品类(儿童、女性私密、清洁专用等),公司会研究哪个细分市场值得投入较多资源。2021年重点,除了消毒湿巾,其他湿巾如厨房湿巾和儿童湿巾这两块会继续做好产品升级。湿厕纸方面,维达已经是国内市场份额第一。对国内消费者来说,湿厕纸是全新品类,但消费者复购率和黏性非常强,今年会进一步投入资源做好升级,提升认知度和销量。去年出现的女性湿巾,目前市场容量不是很大。

(4) 棉柔巾。过去两三年,该品类市场竞争激烈。公司目前借助Tempo的品牌力,今年着重于推Tempo棉柔巾,并会推出升级版产品。目前棉柔巾收入占比不大,但利润率非常好。

4、在日趋老龄化的国内市场,公司会如何将具有品牌优势的成人失禁产品做得更好?

成人失禁用品,可谓“一片蓝海”。估算目前市场容量不到100亿,3-5年之后国内市场会迎来整体体量的爆发。维达当务之急是,在市场爆发点来到之前,通过深化特殊渠道覆盖(比如医院和养老院等),以及透过国内半官方机构快速做好消费者教育(消费者认知不够,不像日本和欧美成熟市场那么高,购买时较看重单件价格)。目前,公司旗下的TENA添宁(定位高端)和包大人(面对大众市场)两个品牌加起来,估算市占率排名第二。选择不同跑道,在市场爆发点来临前打通特殊渠道,争取做到行业领先,是公司重点。

5、我们对卫生巾业务有怎样的布局和期待?

未来3-4年,重点放在规模提升上。2020年,维达在国内市场的卫生巾业务收入增长超过70%,1Q21超过100%;毛利率区间45-55%,有助提升整体利润率。渠道方面,卫生巾和纸巾高度重合,电商和KA是最重要的两个渠道,2020年底,Libresse薇尔在全国性KA均已上架,今年还会陆续推出新品和特别版;经销商渠道占比不是很高,有也是利用纸品的经销商去做。Libresse是新品牌,所以拉新和流量是重点,后续则要做好拉新后的复购,最近几个月这两方面数据都不错。集团个护业务增长看不出中国内地收入的迅猛增长,主要因为目前个护收入绝大部分还是来自海外的成熟市场。

6、电商渠道,其他几家头部品牌追赶速度很快,维达如何保持现有领先优势?

2020年电商渠道,公司拥有22-23%市场份额;其他品牌份额和我们差异较大, 排第二位的份额不到10%。2020年国内电商渠道占比接近50%,1Q21收入增长50%左右,但是维达并不刻意追求电商渠道的收入占比多高,而是注重观察渠道变化,以及消费者采购习惯的变化,跟随消费者习惯改变,去调整业务策略,决定资源投放方向,在相应渠道做好渗透,提高增长率。

7、我们四大渠道的运营利润率,目前来说哪个最高,哪个最低?

四大渠道相对来说,传统KA较低,因为费用率偏高,但KA客户衍生出来的O2O平台,利润率不错,而且通过O2O方式下单的客户,对高端产品接受度很高。电商和经销商利润率非常不错,两者差别不大。

8、公司目前的木浆储备是怎样一个情况?

公司当前木浆储备充裕,绝大部分库存都是2H20疫情时,出于对物流风险管理的考虑购而买的,今年新增采购不是太多,因去年11-12月已经涨了很多。木浆价格走势最近几周没有很大变化,还是维持历史高位,和需求端略有脱离。市场一些小品牌,尤其是一些区域性的,迫于成本压力,已经停产。大范围的中小厂商停产,对于头部品牌有利。若木浆价格维持高位,行业一定要加价,而且可能不止加一轮,加价成功率高;若木浆价格有回落,维达现在有这么多库存,也可以保持灵活,跟随市场调整价格和促销计划。贵木浆周期,对龙头企业整合市场份额有利。

9、我们新的行政总裁李洁琳和之前的Christoph相比,管理风格上有哪些不同?

新CEO很了解公司业务和中国消费市场,没有语言壁垒,对市场变化更为灵敏,执行力度上更加进取、细致。例如,2020年10月上任后,迅速调整各项促销安排,令4Q20收入快速恢复。整体而言,维达尽管现在排名纸巾行业第一,但4个头部品牌加起来市场份额50%左右,相对成熟市场整合度不高,新CEO目标带领团队继续大力推动业务有质量地高增长。

10、能否和投资者分享维达的长期策略和短期业绩指引?

这几年的策略重点是推动产品创新和高端产品的占比,从而更好地提高收入增长和利润率,目标双位数收入增幅。2020年公司在国内纸巾市场的市占率为18.2%(维达+Tempo两个品牌),排名第一。资本支出方面,预计2021年和去年差不多,约为17-18亿港币,主要用于国内高端纸巾产能和马来西亚区域总部建设等。派息方面,派息率政策是不低于25%,但过去几年都高于该数字(2016-20年:29-37%),未来派息率,公司也会收集和聆听投资者意见。

(智通财经编辑:魏昊铭)