本文来源微信公众号“Kevin策略研究 ”,作者刘刚、王汉锋。

按目前势头,“第三波”疫情已基本形成。借鉴美国6月中到7月底“第二波”疫情经验,整体冲击可能依然有限。

几个边际变化值得关注:1)目前的死亡率依然不高;2)或再度阶段性拖累复工进展,但不至于完全逆转;3)常态化疫情拖累产能爬坡,导致库存去化和进口增加以满足需求;4)但,与第二波疫情不同的是,此轮疫情与政策刺激出现“错期”,不排除扰动市场情绪;5)对大选可能影响:疫情控制满意度与邮寄选票;6)美欧疫情“错期”对资金流向和汇率的可能影响

短期看,上周我们观察到一些风险偏好再度转弱的迹象。短期内市场可能维持震荡格局,因此控制仓位、做多波动率可能都是不错的选项。但并不会改变复苏逐步深化的中期趋势。大选“噪音”过去后,市场将回归原有基本面逻辑、或者甚至被大选后的政策预期进一步强化。

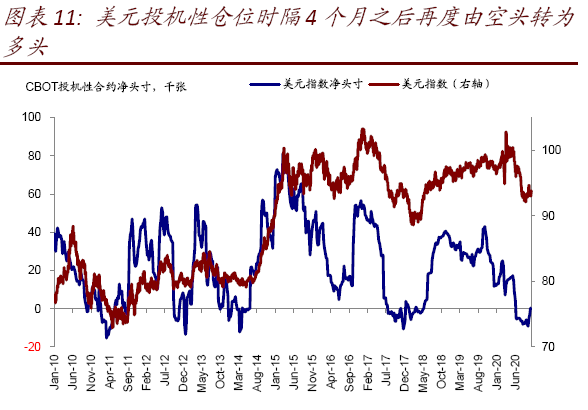

美元指数的投机性仓位自6月以来首度转正,上次出现还要追溯到2018年5月,值得关注后续走势。

焦点讨论:美国第三波疫情再度显现,有何影响?

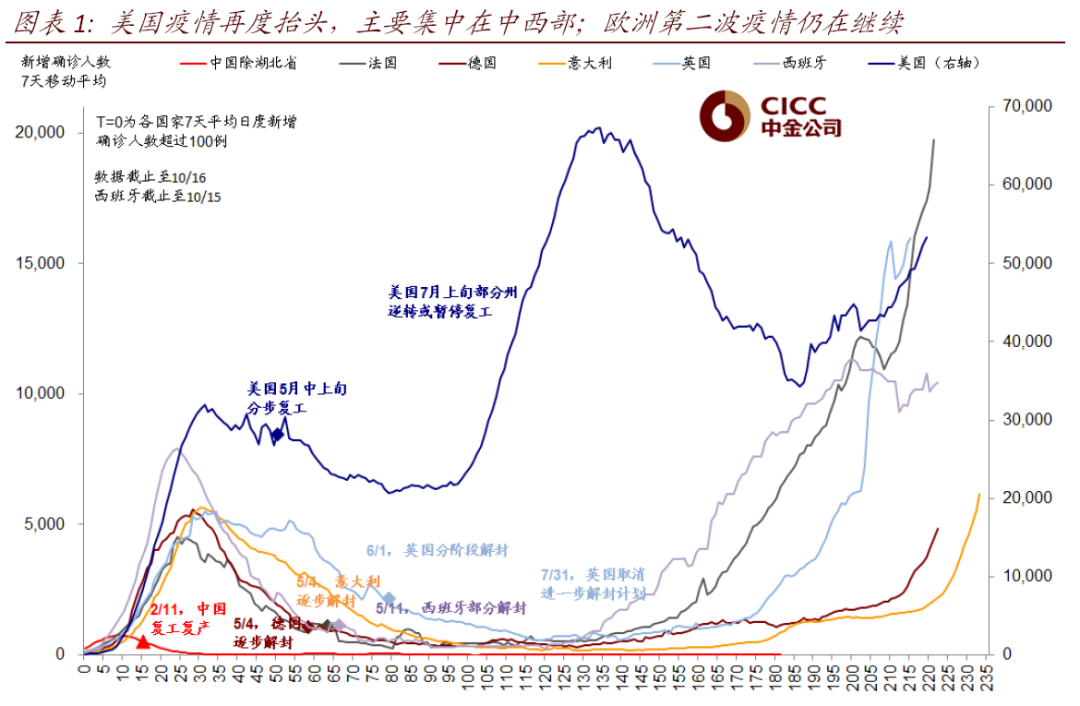

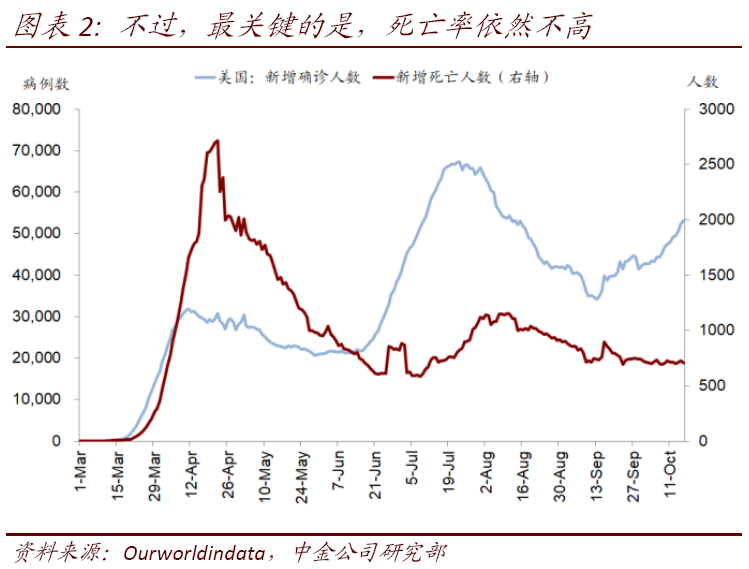

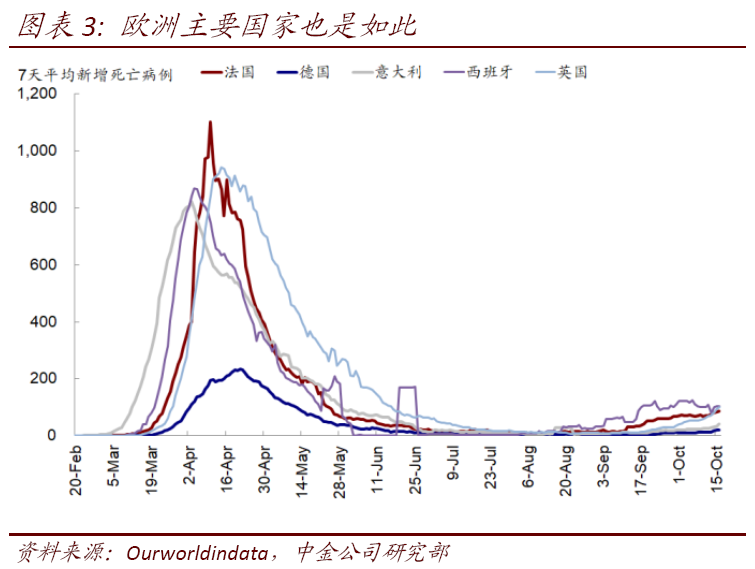

9月下旬以来,美国疫情再度抬头,7天日均新增从9月中旬3.5万人的低点逐步抬升并在过去一周呈加速态势,目前已升至5.2万人(7月底峰值6.7万)。按照这个势头看,“第三波”疫情已经基本形成。整体上,市场对于疫情的关注度不断下降、疫情本身的毒性似乎也在边际递减(如死亡率维持低位),因此借鉴美国6月中到7月底“第二波”疫情经验,整体冲击可能依然有限,但一些边际变化和影响依然值得关注:

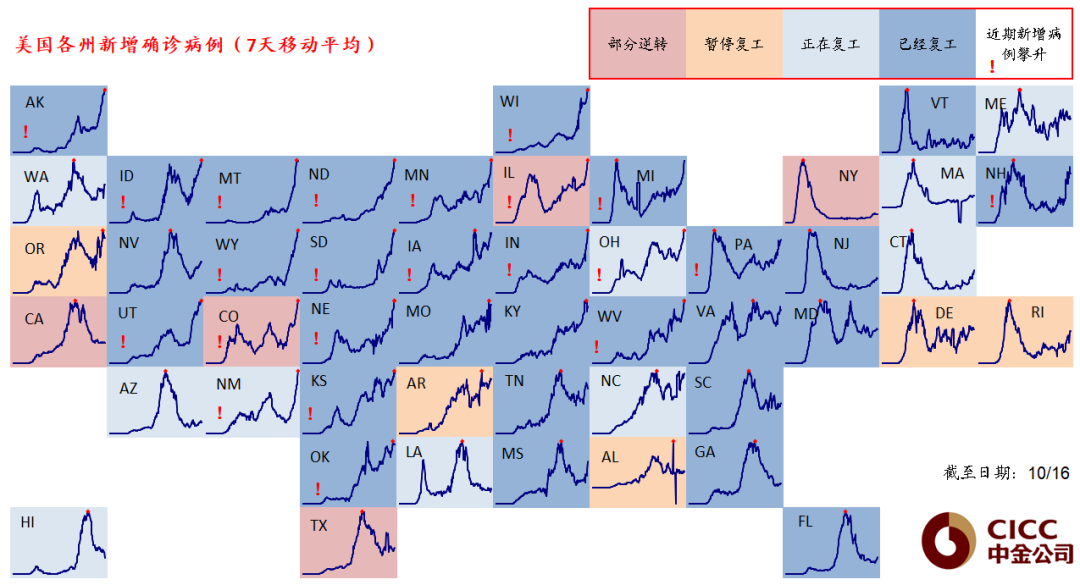

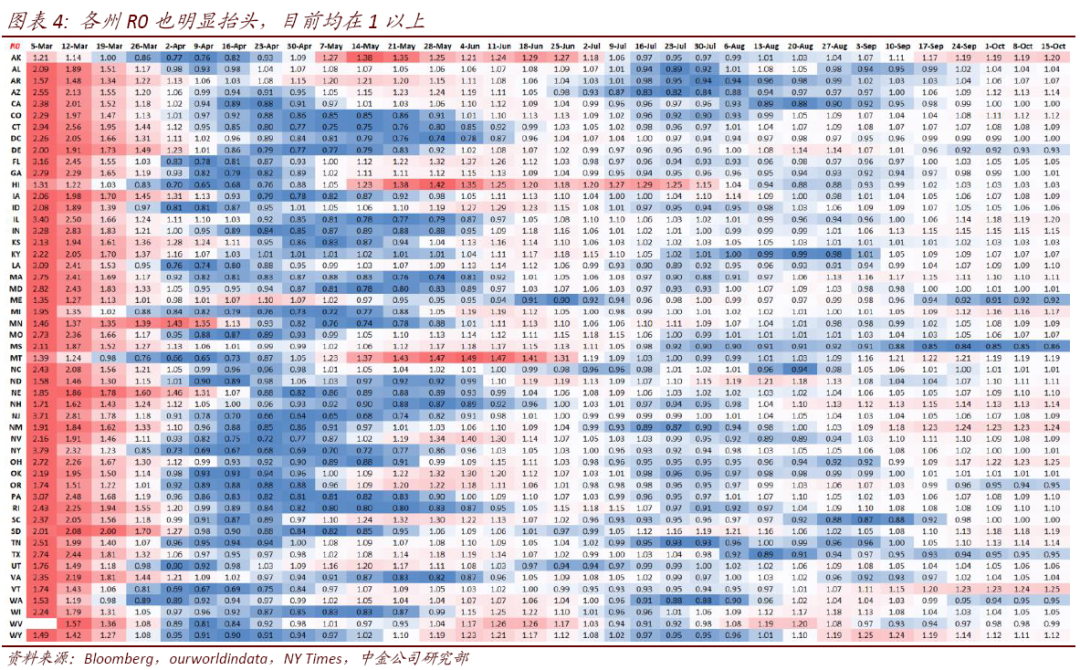

i. 此轮疫情集中在中西部,但死亡率依然不高。与第一波中心在纽约、第二波在佛罗里达和加州不同,这一轮疫情中心集中在中西部州。各州R0也明显抬头,目前均在1以上,由于这些州大多处于复工重启状态且尚未采取明显防控措施,因此大概率会延续一段时间。不过最为关键的是,与第二波类似,目前的死亡率依然不高。

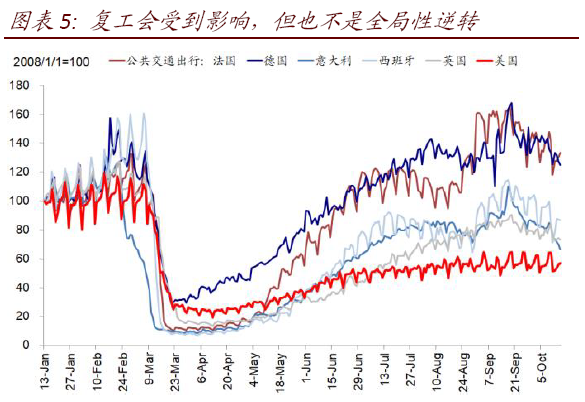

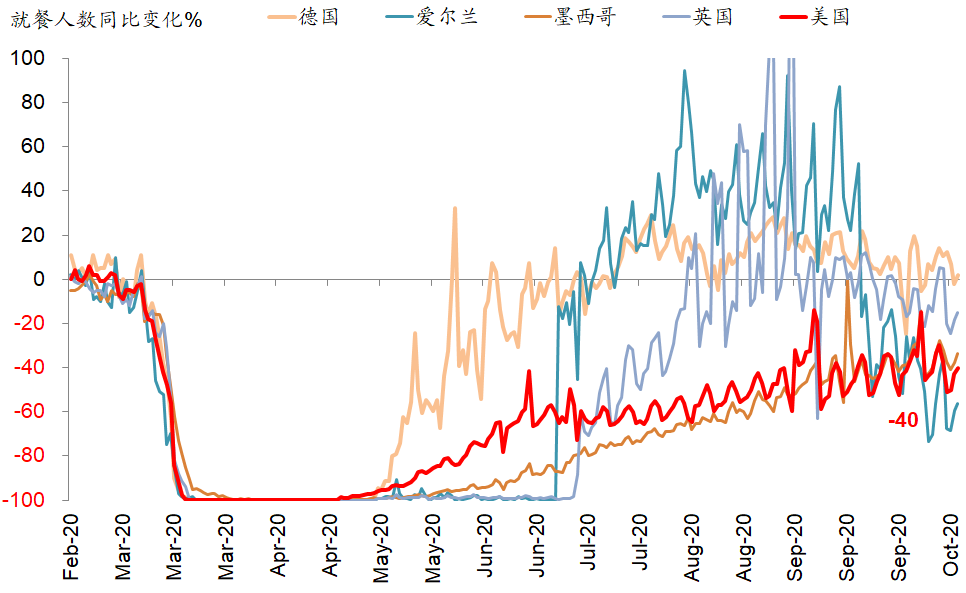

ii. 或再度阶段性拖累复工进展,但不至于完全逆转。从复工状态看,目前疫情严重的主要中西部州都依然在开放进程中,因此不排除会再重新采取一定限制措施,最新一些高频指标也有所体现,如出行、就餐等。不过,第二波疫情经验告诉我们,只要死亡率不高,部分限制会导致复工进程暂停但并非全局性逆转。

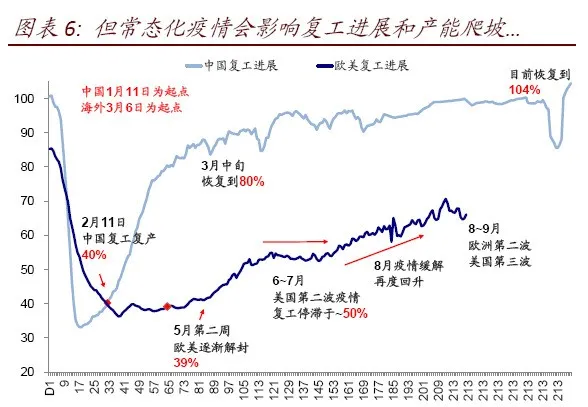

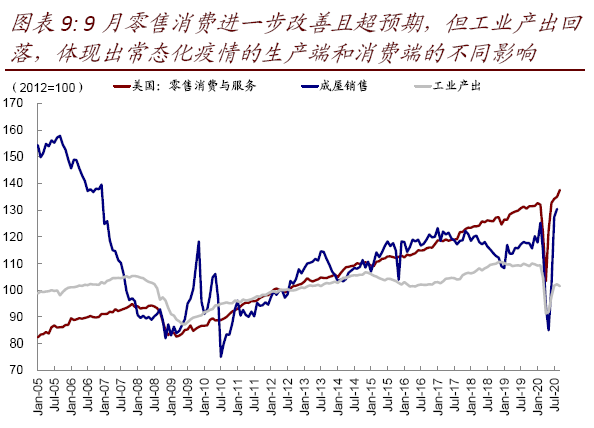

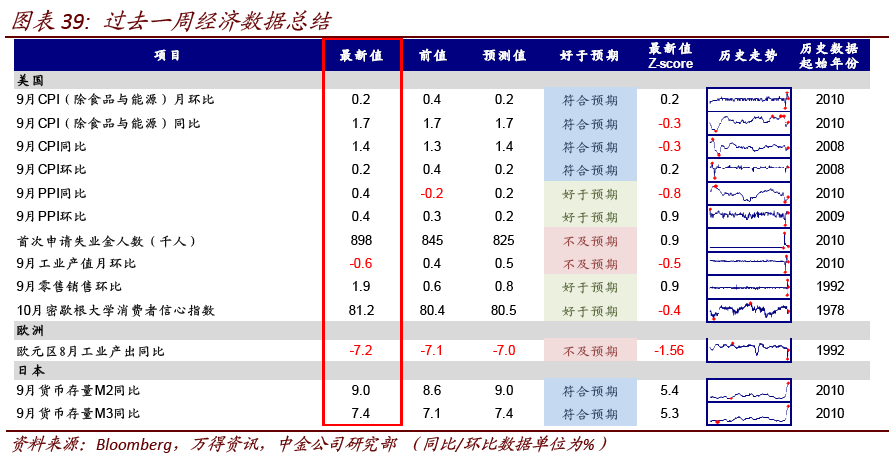

iii. 常态化疫情拖累产能爬坡,导致库存去化和进口增加以满足需求。但中期来看,在疫情研制成功且能够大范围应用前,美国第三波和欧洲第二波表明疫情正在往常态化方向发展。尽管常态化疫情不会像3月第一波那样造成如此急剧的影响和恐慌,但依然会拖累复工进展和产能爬坡。目前欧美复工进展仅修复至66%,明显落后于中国的104%。在消费需求稳健的背景下,供给迟迟无法跟上(9月美国零售消费环比1.9%,大幅好于预期;而9月工业产出却意外下滑),会使得库存快速去化(美国消费品库存增速都降至历史低位)并加大进口需求,甚至逐步开启新一轮补库周期。

iv. 但,与第二波疫情不同的是,此轮疫情与政策刺激出现“错期”,不排除扰动市场情绪。6~7月疫情第二波升级时,正是第一轮财政刺激起效、且经济修复斜率最快的阶段,叠加死亡率不高复工未全局逆转,因此市场并未受到太多影响。但目前第二轮财政僵局迟迟无法打破,叠加疫情再度升温,虽然我们依然不认为会对基本面产生本质影响,但不排除扰动市场情绪。

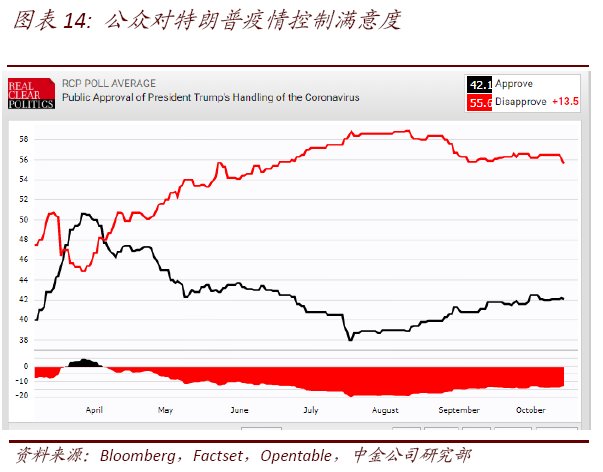

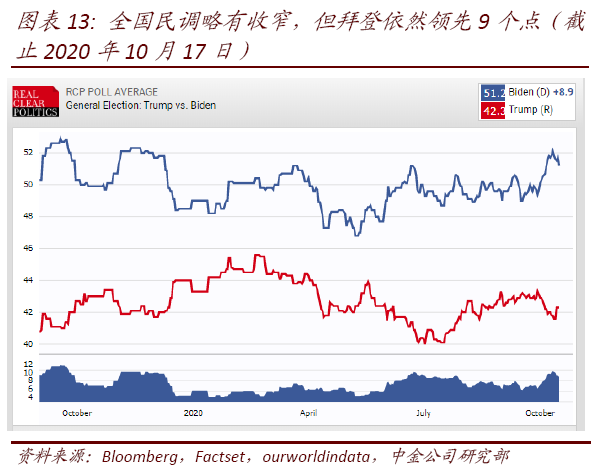

v. 对大选的可能影响:疫情控制满意度与邮寄选票。大选投票仅剩2周有余,疫情的再度升温可能并非主导变量,但或局部影响民众对疫情控制满意度,也可能会增加邮寄选票比例,而这正是可能导致最终结果出现分歧的因素(《美国大选的五种情形推演》)。

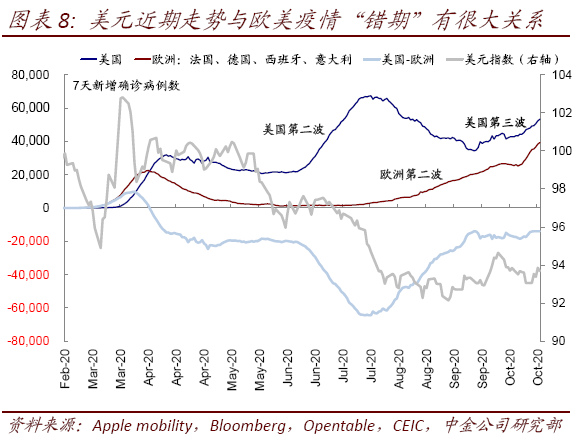

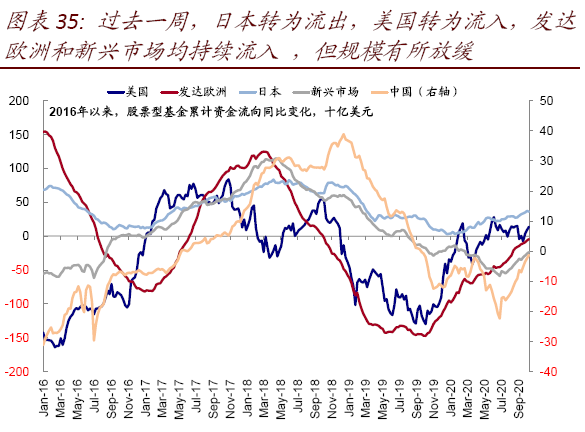

vi. 美欧疫情“错期”对资金流向和汇率的可能影响。7月美元大幅走弱的主要背景是美国第二波疫情升级但欧洲相对平静,8月后美国见顶回落,但欧洲进入第二波,美元因此企稳反弹。但现在美国再度进入第三波疫情,欧洲第二波还未见顶,未来两者强弱的变化将会在短期内再度影响资金流向和欧元美元汇率的走势。

市场动态:风险偏好转弱、美元重回多头;疫情普遍抬升、盈利调整情绪继续下滑

过去一周,海外市场未能延续国庆期间的涨势,周一冲高后普遍回落,背后原因在于对于财政刺激预期因僵局依然延续而降温、同时欧洲第二波和美国第三波疫情均继续抬升。

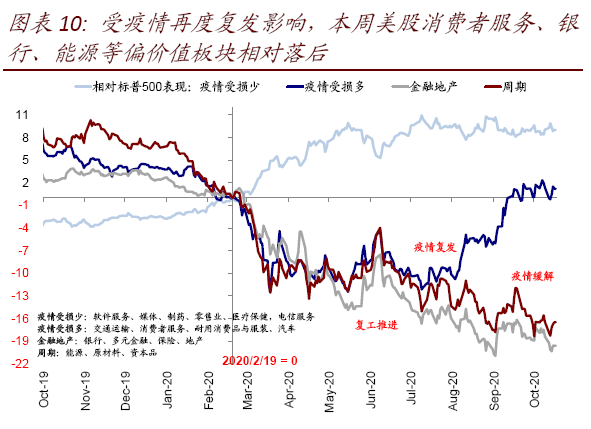

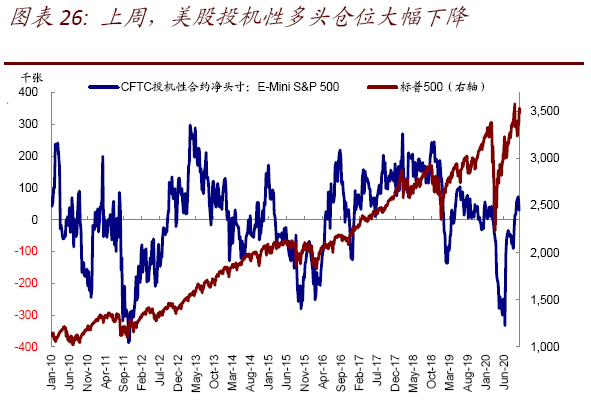

短期来看,上周我们观察到一些风险偏好再度转弱的迹象,例如,通常表征风险偏好的澳元和巴西里尔大幅走弱,VIX指数再度回升,美股市场多头仓位也出现回落,美股市场内部银行、消费者服务和能源板块领跌,美股盈利调整情绪继续下滑等等。

考虑到大选临近和特朗普选情依然吃紧(目前全国民调依然落后~9%)、美国第三波疫情开始显现、财政谈判僵局等等,前期过于乐观的预期不排除会面临修正。因此,我们依然维持在海外资产配置10月报(《大选冲刺期的配置策略》)中观点,短期内市场可能维持震荡格局,因此控制仓位、做多波动率可能都是不错的选项。

不过,上述指标并不能决定中期资产价格走势,我们认为短期波动并不会改变复苏逐步深化的中期趋势,例如9月美国零售消费超预期表明消费驱动的经济基本面的修复动能依然稳健。大选“噪音”过去后,市场将回归原有的基本面逻辑、或者甚至被大选后的政策预期进一步强化(《美国大选的五种情形推演》)。

另外,需要指出的是,美元指数的投机性仓位自6月以来首度转正,上次出现还要追溯到2018年5月,值得关注后续走势。

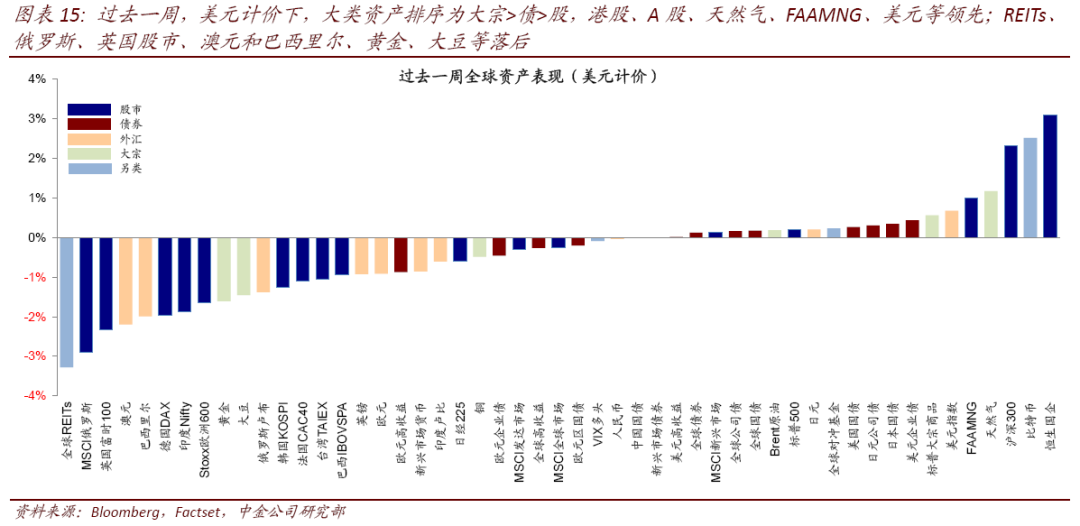

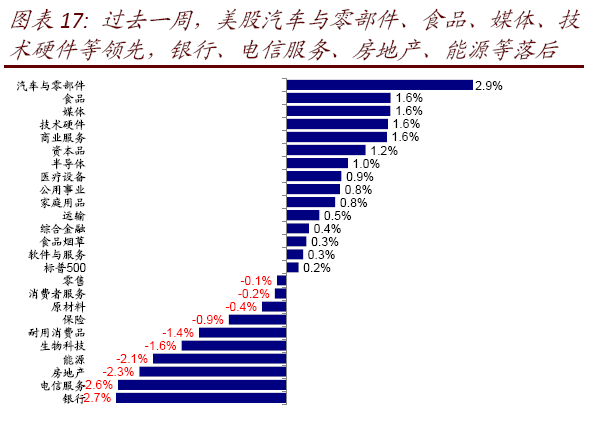

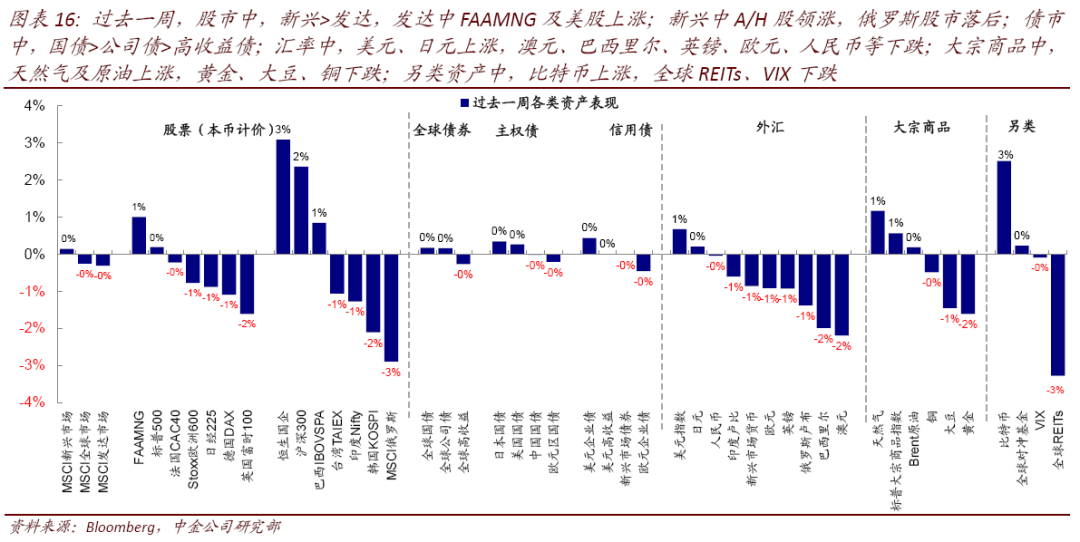

►资产表现:大宗>债>股;价值落后,利率回落,美元走强。过去一周,美元计价下,大类资产排序为大宗>债>股,港股、A股、天然气、FAAMNG、美元等领先;REITs、俄罗斯、英国股市、澳元和巴西里尔、黄金、大豆等落后。受疫情再度复发影响,本周美股消费者服务、银行、能源等价值板块落后,同时美元走强、利率回落。

►情绪仓位:VIX抬升,美股多头回落,美元时隔4个月重回多头。VIX本周有所抬升,不过put/call比例继续下行,接近9月初低点。仓位上,美股投机性多头大幅减少,不过值得注意的是,美元投机性仓位时隔4个月后重新转为多头,上次由空头转为多头发生在2018年5月。

►资金流向:美股重回流入,中国回补疫情以来流出。过去一周,美国转为流入,发达欧洲和新兴市场均持续流入,但规模有所放缓;中国市场资金流入基本回补了年初疫情以来的流出。

►基本面与政策:美零售超预期但工业产出回落,盈利情绪继续下降。9月美国零售消费环比1.9%,明显好于预期,继续改善,不过相比之下工业产出却意外回落,体现了疫情对需求和生产的不同影响。此外,美国9月CPI继续回升。盈利方面,标普500指数2020年EPS一致预期同比上修至-17.8%,2021年为24.6%,但市场盈利调整情绪继续走弱。

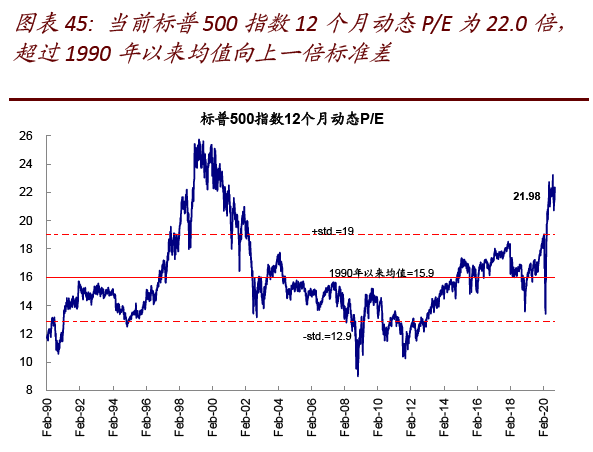

►市场估值:主要市场估值回落。美股12月动态PE微降至22.0倍;当前26.8倍静态PE略低于增长和利率隐含的水平(28.0倍);其他市场也普遍回落。

(编辑:陈秋达)