本文来源于“学恒的海外观察”微信公众号,作者为国信证券分析师王学恒、谢琦。

摘要

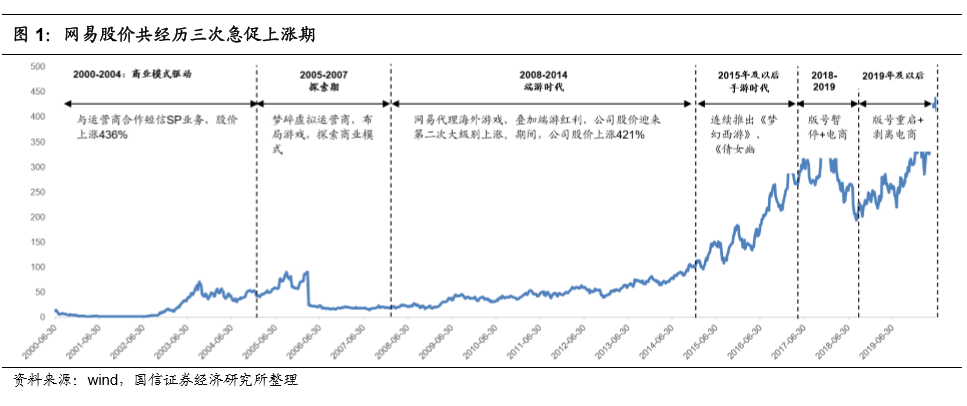

股价复盘:游戏是最大的基本面

自2000年6月在纳斯达克上市以来,网易带给投资人的年化回报率是27.5%,在同时代的互联网企业中处于中上等水平。历史上,公司股价经历了3次大级别的启动期:1)2000-2004年,由商业模式驱动,股价涨幅为436%;2)2008-2014年,由端游驱动,股价涨幅为421%;3)2015年及以后,由手游驱动,股价涨幅为167%。2019年,公司剥离电商业务,游戏再次成为公司最大的基本面。

国内:IP长青,稳健为主,其游戏具备一定的“消费特性”

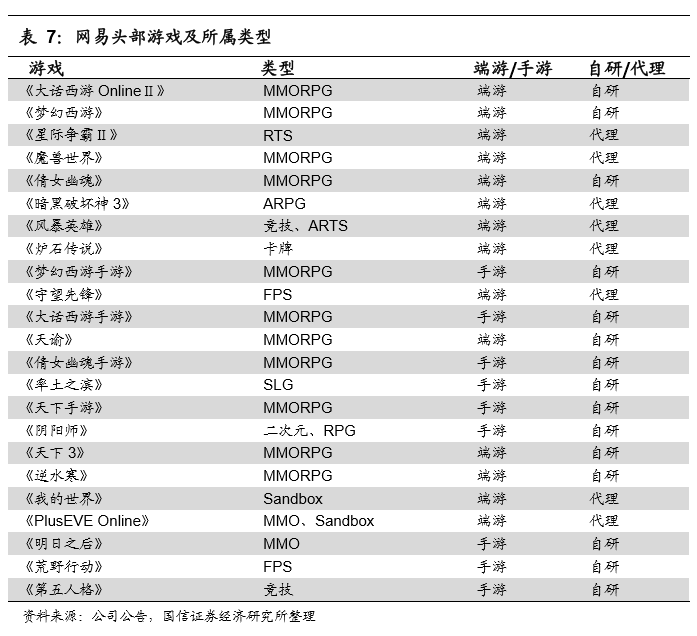

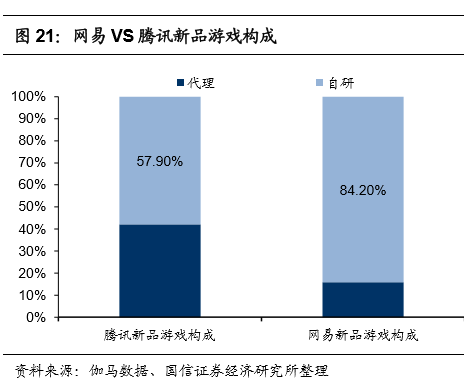

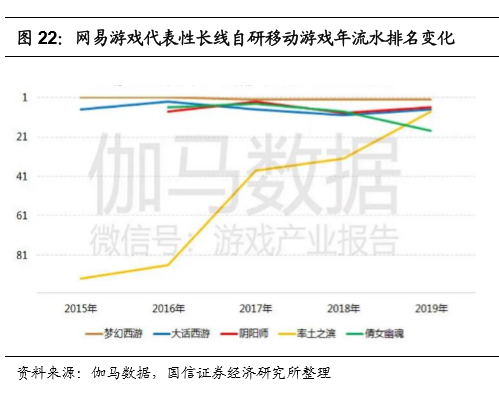

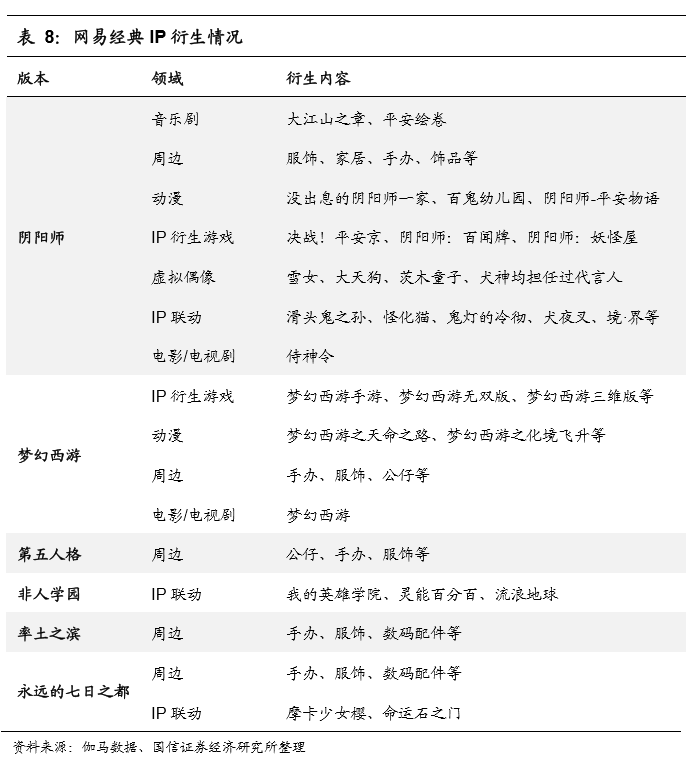

网易头部游戏的特点是用户规模相对较低,而付费深度较高。公司在国内的头部游戏具有以下两个特点:1)自研游戏占比较高:2019年新品游戏中,网易自研产品占比为84.2%,而腾讯为57.9%;2)经典IP运营时间长,上线多年依旧具备旺盛的生命力。如《梦幻西游》运营接近17年仍保持着较高收益。公司主要通过IP联动和IP衍生来延长游戏的生命周期。

增量空间:蓬勃的游戏出海,海外收入有望实现3年翻3倍

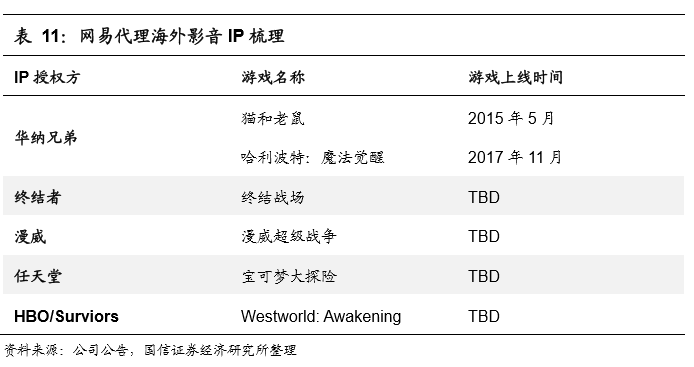

网易已成功将其擅长的RPG、卡牌类游戏推向日韩市场,摸索出从IP选取,游戏研发、发行,推广运营的全流程打法,并成功延伸到了没有内容IP加持的FPS品类。根据公司近期游戏布局情况,多款重磅新游将在2020年下半年至2021年上线,并布局全球市场,如《暗黑破坏神:不朽》、《Westworld: Awakening(西部世界)》、《哈利波特:魔法觉醒》等。我们测算,公司海外手游收入有望实现3年翻3倍。

风险提示

游戏市场竞争激烈的风险;政策风险;游戏出海表现不及预期的风险;全球疫情的系统性风险等。

估值及投资建议

结合绝对估值与相对估值,我们给予公司6个月目标价162-175港币,相对于当前的涨幅空间为19%-29%,首次覆盖给予“买入”评级。

1 投资摘要:估值与投资建议

我们认为,网易具备全球顶尖的手游研发及游戏运营实力,经典头部游戏均具有相对较低的DAU、大ARPPU值的特点,经过多年运营已经积攒起众多核心粉丝,其游戏具备一定的消费属性,与其他游戏公司相比,稳定性更高。

海外是公司未来的主要增量,网易通过《荒野行动》、《阴阳师》、《第五人格》的优异表现,成功打通日韩市场,多款重磅新游将在2020年下半年至2021年上线,并布局全球市场。考虑到网易较强的手游研发及产品运营能力,我们测算其海外手游收入有望达到148~175亿元,实现3年3倍的增长。

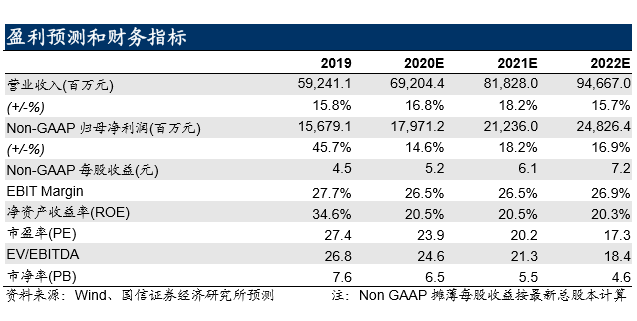

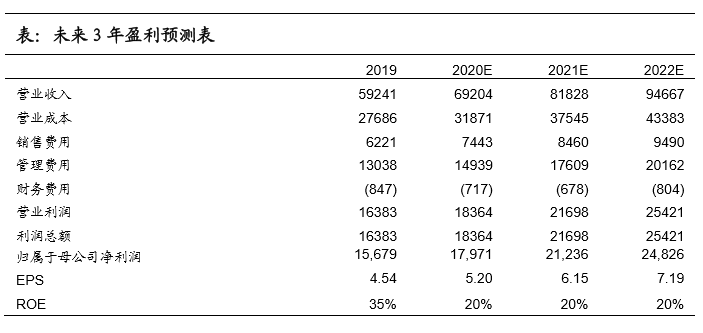

预计公司2020/2021/2022年每股收益5.2/6.2/7.2元,Non-GAAP下可持续的利润增速分别为15%/18%/17%。结合绝对估值与相对估值,给予目标价162-175港币,相对于当前的涨幅空间为21%-31%,首次覆盖给予“买入”评级。

核心假设与逻辑

第一,公司国内头部游戏的稳健表现将持续。

第二,出海头部新游《暗黑破坏神:不朽》、《哈利波特:魔法觉醒》、《指环王:崛起》将带动公司未来三年业绩增长。

与市场的差异之处

市场或认为,网易的内容属性远高于平台属性,导致其业绩稳定性较差。我们通过分析发现,网易所擅长的游戏类型具备长线运营的特点,且公司已摸索出IP衍生及IP联动等长线运营模式,其游戏稳定性应显著优于大部分游戏公司。

股价变化的催化因素

多款重磅新游将在2020年下半年至2021年上线,并布局全球市场,如与动视暴雪合作开发的《暗黑破坏神:不朽》,VR游戏《Westworld: Awakening(西部世界)》,IP衍生游戏《哈利波特:魔法觉醒》、《指环王:崛起》等。若能在欧美市场取得突破,公司的收入天花板有望被进一步打开。

核心假设或逻辑的主要风险

第一,游戏市场竞争激烈的风险。

第二,政策风险。

第三,游戏出海表现不及预期的风险。

第四,全球疫情的系统性风险等。

2 估值与投资建议

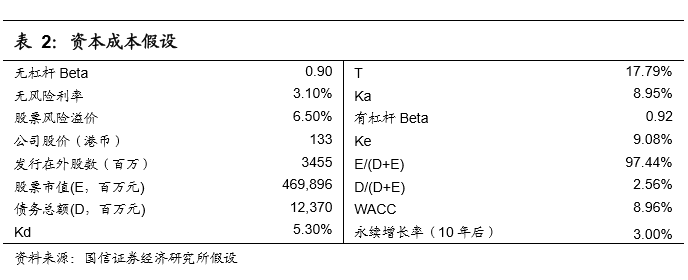

考虑公司的业务特点,我们采用绝对估值和相对估值两种方法来估算公司的合理价值区间。

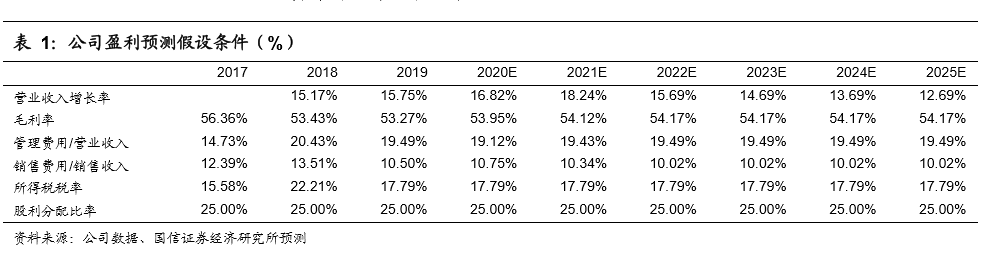

绝对估值:163-172港币

1)公司游戏的研发、运营实力强劲,国内经典头部游戏的优异表现有望持续;2)海外手游市场为增量市场,日韩市场的成功验证了公司游戏出海战略的跑通,考虑到网易全球顶尖的手游研发实力,我们测算公司未来在海外手游市场的占比将持续提升。基于对公司游戏业务的看好,我们测算其2020-2022年营收增速分别为17%/18%/16%;毛利率及费用率基本保持平稳;Non GAAP下可持续的利润增速分别为15%/18%/17%。

根据以上主要假设条件,采用FCFF估值方法,得到公司的合理价值区间为163-172港币。

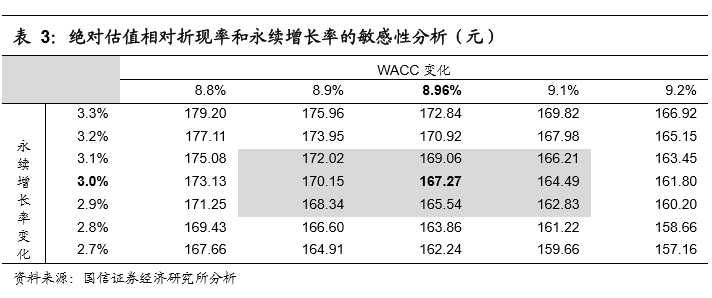

绝对估值的敏感性分析

该绝对估值相对于WACC和永续增长率较为敏感,表3是公司绝对估值相对此两因素变化的敏感性分析。

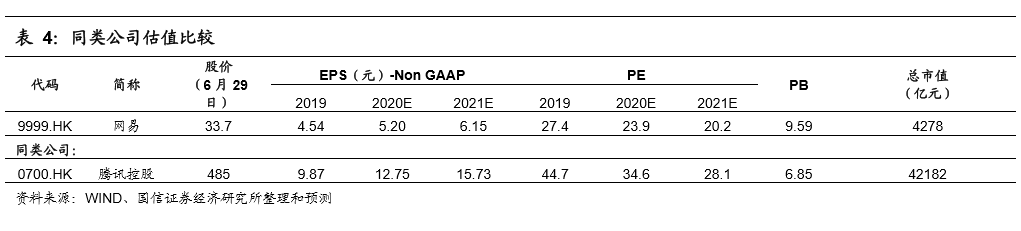

相对法估值:162-175港币

我们选取与网易同为移动游戏巨头的公司腾讯进行比较,采用PE法进行估值。考虑到网易在国内稳健的游戏表现,以及在海外市场即将发布重磅手游,叠加疫情所带来的游戏行业景气度提升,我们给予公司2021年24-26倍PE,对应目标价162-175港币。

投资建议

结合绝对估值与相对估值,我们给予公司6个月目标价162-175港币,相对于当前的涨幅空间为21%-31%,首次覆盖给予“买入”评级。

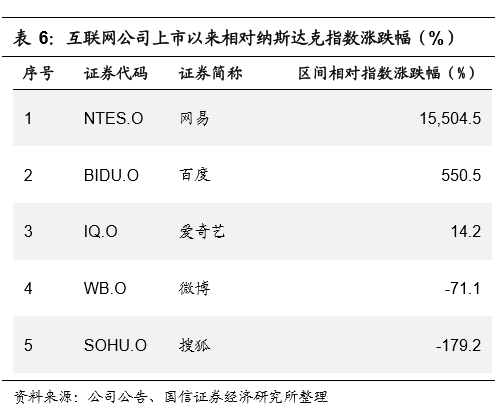

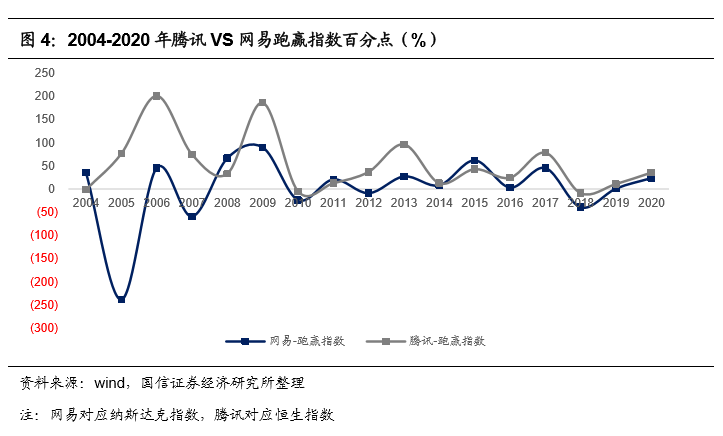

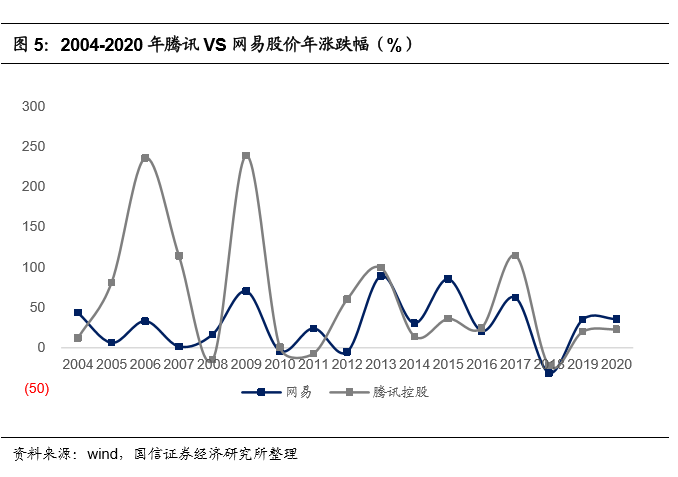

3 股价复盘:游戏是最大的基本面

年化收益率为28%,投资回报率显著跑赢指数,在同时代的互联网公司中处于中等偏上水平:自2000年6月在纳斯达克上市以来,网易带给投资人的年化回报率是27.5%,在同时代的互联网企业中处于中上等水平。与市占率不断扩张、投资战略激进的腾讯相比,网易的运营战略偏保守,错过了社交、电商、短视频等大级别的互联网红利,相比之下投资回报率较低;网易的主要收入来自于游戏,其商业模式要显著优于长视频及在线音乐,因此,公司的投资回报率显著跑赢上市时间较短的爱奇艺和腾讯音乐。整体上来看,网易的投资回报率大幅跑赢指数:同期,纳斯达克的综合年化回报率是4.8%,网易的年化回报大幅跑赢指数。不考虑股价“一拆四”的影响,截至2020年6月17日,网易的股价应为1884.02美元,为IPO价格(15.5美元)的122倍。

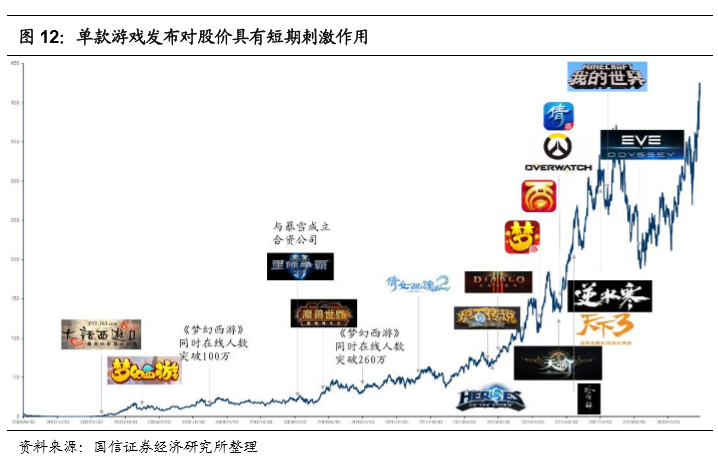

历史上,网易的股价共经历了3次启动期。复盘网易历史股价表现,我们发现,其股价共经历了3次大级别的启动:1)2000-2004年,由商业模式驱动,股价涨幅为436%;2)2008-2014年,由端游驱动,股价涨幅为421%;3)2015年及以后,由手游驱动,股价涨幅为167%。

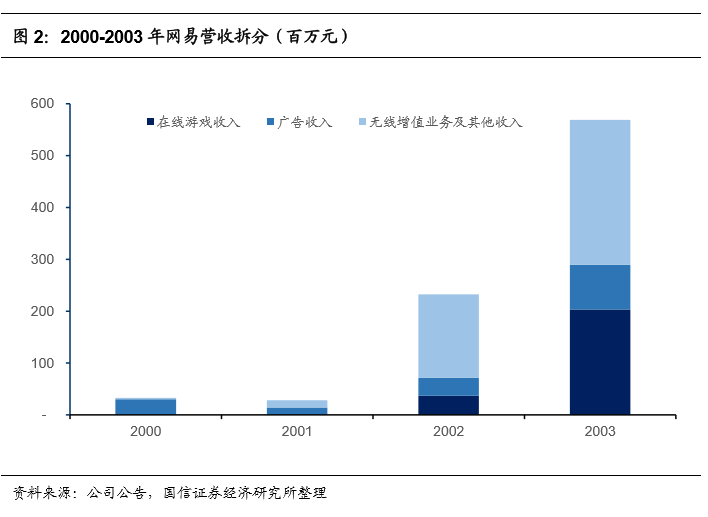

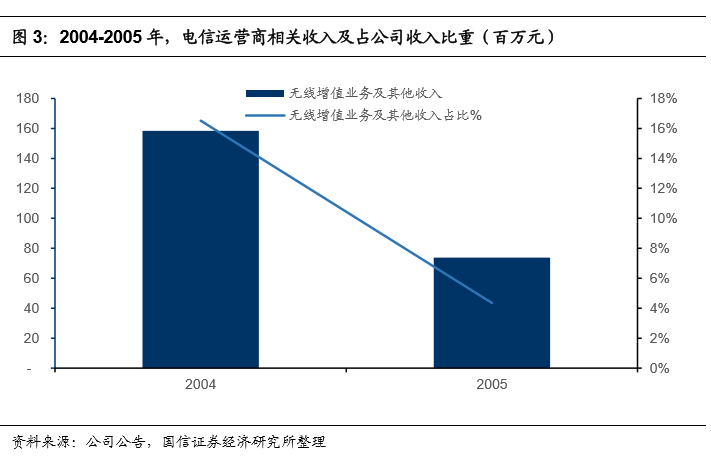

2002-2004年,网易凭借与运营商合作的短信SP业务的成功,寻找到了适合的商业模式,致股价逆势攀升。2000年6月,网易登陆纳斯达克,恰逢美联储宣布加息,流动性减少,当时的网易,除网络广告外,没有找到其他适合的商业模式,导致公司在上市的前两年跌幅均在70%以上。2002年,无线增值业务兴起,腾讯和网易相继提出成为虚拟运营商的战略目标,该业务为公司提供了较强的利润引擎,致公司股价逆势上涨。截至2002年底,无线增值业务在网易中的占比已经达到了69%,相应的,2002年,网易股价上涨超过10倍。这是网易上市后,股价的第一轮强势上涨,主要源于商业模式的改变。

2005年,腾讯、网易梦碎虚拟运营商,致公司股价大幅跑输指数。腾讯、网易在增值业务方面的繁荣发展引起了国有电信企业的集体警惕。2005年7月,信产部下发通知,明确规定:除中国电信和中国网通能够在部分地区进行电脑到电话(PC to Phone)方式的网络电话商用试验外,任何单位和个人不得从事这项业务,至此,民间互联网企业的“虚拟运营商”之梦就此破裂。这一年,在纳斯达克指数大涨245%的情况下,网易股价的年涨幅仅为6.12%,大幅跑输指数。此后,公司股价进入了近3年的探索,一直到2008年,公司代理暴雪游戏,股价迎来了新一轮的上涨。

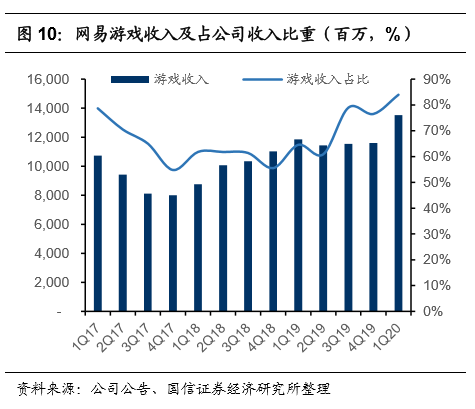

2008年,网易代理暴雪游戏,至此,公司股价迎来重生。早在2001年,网易就开始布局游戏业务,到2005年,公司无线增值业务全面萎缩,而游戏的营收已经达到了13.8亿元,占公司总收入比例超过了85%。2008年8月,暴雪娱乐与网易在中国成立合资公司,并将暴雪旗下的《星际争霸II》、《魔兽争霸III:混乱之治》、《魔兽争霸III:冰封王座》独家授权给网易。2008及2009年,网易股价分别跑赢纳斯达克指数67%及90%。在此后的10多年里,游戏占公司的收入比重一直保持在60%以上,成为了网易最大的收入引擎。值得注意的是,自2008年网易代理暴雪游戏以来,其股价表现与腾讯保持了较高的同步性。

2015-2018年,手游爆发,《梦幻西游》领衔,股价迎来第三轮急促上涨。2015年3月,网易基于端游《梦幻西游2》推出回合制角色扮演手游《梦幻西游》,该游戏的iOS版正式上架App Store的4天之内,就登上了iPhone、iPad的免费榜与畅销榜双榜首;2016年5月13日,《倩女幽魂》手游首发,5月14日成功登顶免费游戏榜榜首,夺得角色扮演类第一名;同年9月,公司推出《阴阳师》手游,上线50余天后,日活跃用户便超过1000万。此后,网易的经典手游便一直停留在畅销榜前列。

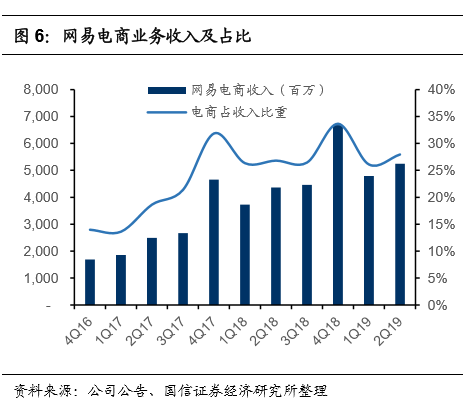

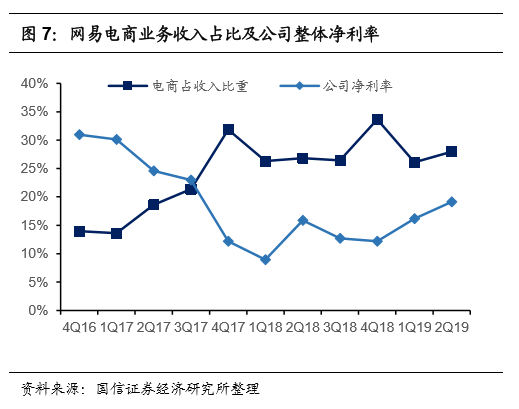

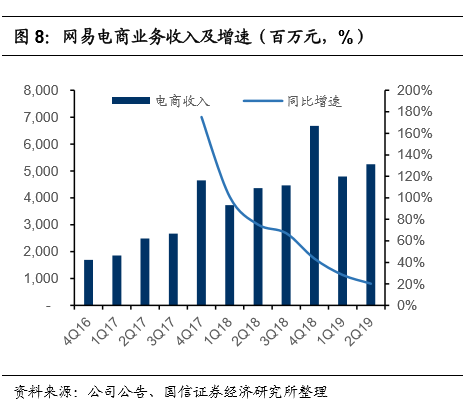

电商业务拉低净利率,致使公司股价进入低迷期。网易从2000年开始尝试电商业务,2014年正式发力,并于2018年开始单独披露电商业务营收,2018Q4,其电商业务占到了公司总收入的34%。然而,与收入侧的繁荣景象不同,电商业务的发展,对公司的财务指标产生了负面影响:1)网易的电商业务以自营为主,其毛利率比同期的游戏业务低50个百分点。伴随着网易电商业务收入占比的不断提升,2016Q4-2019Q2,公司的毛利率从53%降低到了43%。2)拉高了公司的整体费用率。在毛利率下降及费用率提升的双重影响下,公司整体净利率出现下滑,2016Q4-2019Q2,公司Non-GAAP下的净利率从31%降低到了19%。

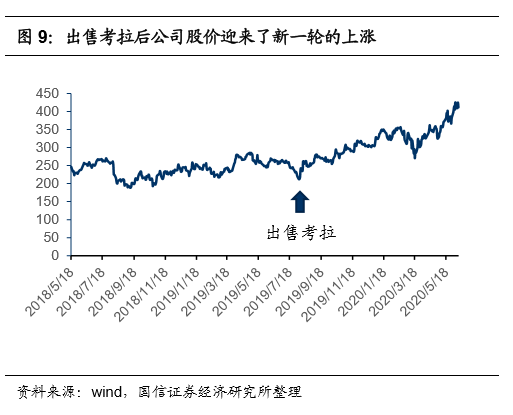

电商业务退潮后,网易的股价进入了新一阶段的上涨。2018年之后,网易电商业务的营收增速出现了明显的下滑。2019Q1,其营收增速仅为28%,增速环比降低约15%。不仅是网易,同期京东的收入增速也出现了明显的下滑:2019年,京东的营收增速由前一年的40%降低到了28%。线上零售行业的增速滑坡,迅速反应在了网易的财报中。2018年,公司净利润同比下滑42.54%,为上市以来的最低水平。2019年9月,阿里作价20亿美金收购考拉,至此,电商业务在网易退潮,剥离了“烧钱换规模”的业务后,网易的股价迎来了新一轮的上涨。

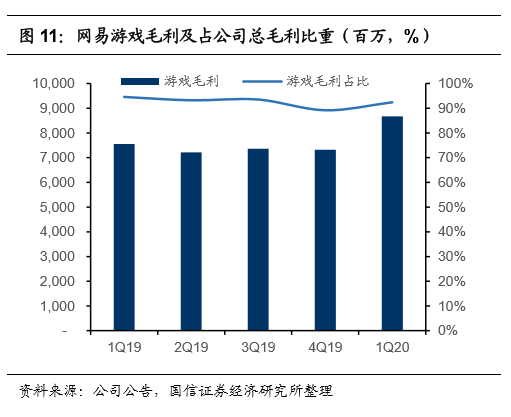

当前,游戏业务是网易股价的核心驱动力。2019年,网易剥离电商业务后,游戏占公司收入比重再次恢复到80%以上。2020Q1,游戏业务占公司收入比重高达84%,游戏毛利占公司总毛利比重为92%。游戏收入的波动直接影响公司总营收及净利润。长期来看,游戏收入与股价变动趋势基本一致。直至2016年底,强劲增长的游戏总收入是股价的支撑力。短期来看,头部游戏新品发布能够拉动股价提升,《大话西游》、《梦幻西游》、《阴阳师》及代理暴雪游戏一经发布,市场反响热烈。

4 稳健的国内:IP长青,游戏更具“消费特性”

为什么网易做出的是《大话西游》而不是《王者荣耀》?

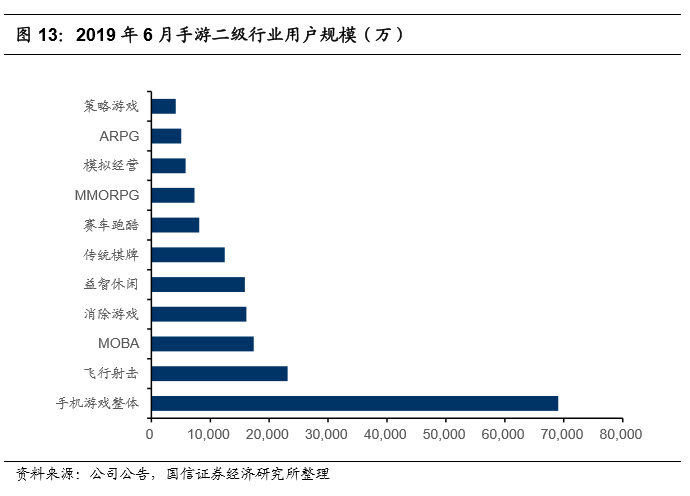

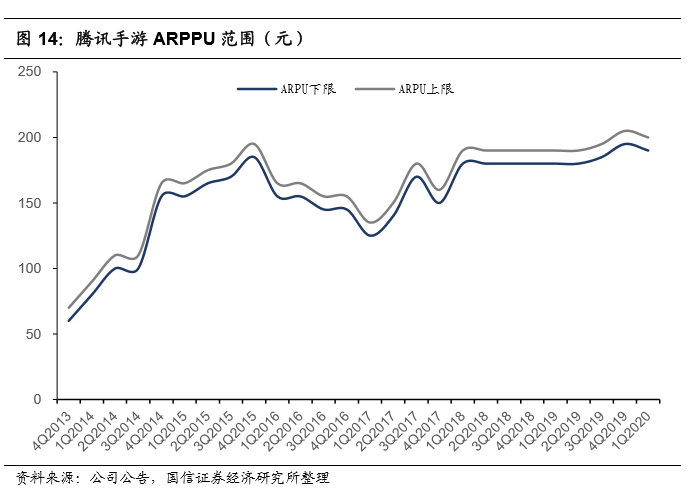

从游戏的表现来看,腾讯似乎更擅长做大DAU、低ARPPU值的超休闲及中度游戏,如《王者荣耀》、《和平精英》等,这些游戏由于操作难度小、新人上手门槛低,且具有一定的社交属性,在腾讯的运营下成长为了“国民级”的手游。根据Questmobile数据,2019年6月,腾讯主攻的游戏类型飞行射击、MOBA类游戏的MAU为2.3亿及1.7亿,而网易主攻赛道MMORPG类游戏MAU仅为7332万人。

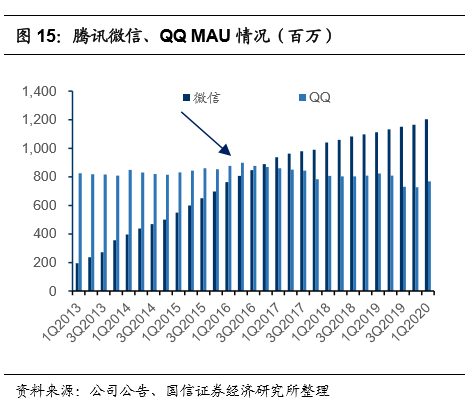

不同的资源禀赋,使网易更加注重经典IP的打磨。众所周知,腾讯在游戏分发方面,拥有微信和QQ这两个流量宝库。2015年11月,腾讯推出《王者荣耀》时,微信及QQ的MAU分别达到了7亿及8.5亿,这是其他游戏厂商所不具备的。这种先天优势非常适合推广轻度、超休闲、及具有社交属性的中度竞技游戏。而社交属性的游戏与社交产品相似,均存在着“赢者通吃”的特性。由此,《王者荣耀》上线后,多年蝉联畅销榜的榜首,而榜单Top10中,几乎不存在同类竞争者。

网易在端游时代就具有MMORPG游戏的运营经验,叠加竞争对手腾讯在轻度、中度竞技游戏中的绝对优势,主攻MMORPG类的游戏对网易而言是更加合理的选择。网易的头部手游《大话西游》、《梦幻西游》、《倩女幽魂》、《阴阳师》、《逆水寒》等均为回合制RPG类游戏或MMORPG类游戏。

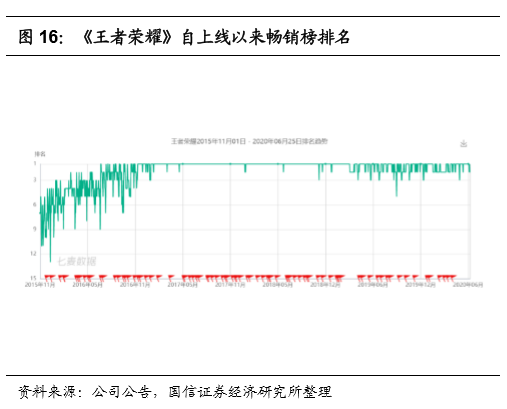

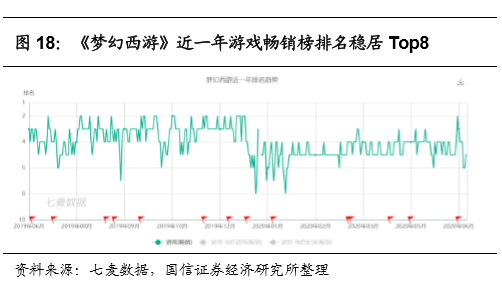

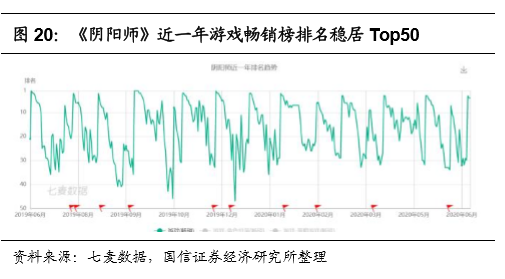

网易头部游戏的特点是用户规模相对较低,而付费深度较高,这是由游戏的所属品类所决定的。我们以网易的经典游戏《阴阳师》和《梦幻西游》为例进行说明。近一年内,《梦幻西游》在游戏免费榜中排名在100-300名之间震荡,而在游戏畅销榜中稳居Top8,《阴阳师》的表现与之类似。这是由该类游戏的付费机制所决定的。在这类游戏中,玩家前期在游戏中的金钱、时间投入会直接影响到竞技水平的强弱,厂商也可以通过这种方式,以氪金的深度对玩家进行划分,大R、小R及休闲玩家在战斗力方面有着极大的差别。这种机制会最大化头部玩家的付费深度,也会大幅提升新手的入门门槛,导致游戏新手留存率较低。反观腾讯所擅长的《王者荣耀》、《和平精英》这类竞技游戏,玩家在时间、金钱方面的投入对竞技结果影响较小,大部分的付费项目发生在购买新英雄或皮肤方面。这种机制会提升游戏的平衡性,为新人玩家提供较好的游戏体验,最大化网络效应。

经典游戏长线运营,具备一定消费属性

网易的游戏具备一定的消费属性。大多数游戏产品周期性明显,上线流水即巅峰。而网易的游戏具备一定的消费属性,具有以下两个特点:1)自研游戏占比较高:2019年新品游戏中,网易自研产品占比为84.2%,而腾讯为57.9%;2)经典IP运营时间长,上线多年依旧具备旺盛的生命力。以高品质游戏为基础,网易拥有一套系统化和整体化的长线产品运营模式。凭借顶级研发实力,在稳步推出新游的基础上强化IP品牌文化,升级游戏的社会价值是网易游戏的核心战略。

网易擅长剧情类游戏,这类游戏适合内容深耕,从而拉长其生命周期。通过梳理网易国内游戏的表现,可以看到其热门品类集中于MMORPG、SLG、卡牌类等。而此类游戏给深耕内容提供了可能性,研发团队可以通过增加人物角色、增设副本内容和支线人物等方式持续吸引玩家。内容不仅能带给玩家新鲜感和沉浸感,还会影响其最核心的体验。内容的迭代更新对游戏玩家具有持续的吸引力,如《明日之后》在上线一年后,从免费榜第一下滑到150名左右,而在更新了《明日之后第二季》的新版本后立刻重回免费榜TOP10,畅销榜TOP7。

网易游戏的打磨研发周期较长,后续通过玩法迭代和IP联动能够延长游戏生命周期。通过梳理网易国内游戏的上线节奏,我们发现,其经典IP的研发时间相对较长。原因在于剧情类游戏对内容的打磨和玩法的构建更加复杂,且从0到1的研发没有端游的数据作为参考,工作量更大。相比之下,腾讯的《PUBG Mobile》手游开发仅用时四个月,而网易的《明日之后》、《阴阳师》、《逆水寒》等经典IP的打磨时间都在三年以上。

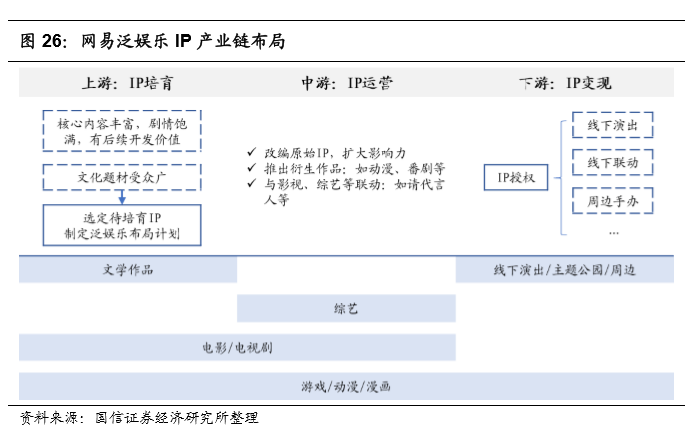

网易主要通过IP联动和IP衍生来延长游戏的生命周期。

IP联动能够有效拉升游戏热度和玩家活跃度。公司在联动对象的选择上遵循画风一致、世界观一致的策略,从核心玩家向泛用户波动。从其热门游戏的历史表现来看,IP联动得到了玩家的一致好评,能够显著提升玩家活跃度。例如,重度游戏在上线1个月后,重回免费榜TOP50是一件相对困难的事情。然而网易的诸多游戏通过联动实现了上线多年后重回免费榜TOP10的成绩。2017下半年到2019年初,网易共有9款产品和超过了20个IP进行联动,联动对象包括电影、漫画、游戏、动画等。同时,渗透到游戏内容、故事线、玩法的深度联动,让IP和游戏内部有很好的交集。这些交集不仅仅来自于画风的一致性的呈现,还包括了对游戏内活动内容的设计(关卡、BOSS),游戏的活动奖励等,联动效果十分显著。如《第五人格》与《女神异闻录》的联动版本上线当日,游戏从畅销103名一跃攀升到第17名。

通过IP衍生扩大用户底盘,并反哺游戏本身。网易通过将游戏、动漫、文学、影视等内容进行整合,构建出完整的泛娱乐IP生态链。这个生态链能够触及更广的潜在用户群。至今,网易已经成功为多款游戏IP构建了完整的泛娱乐生态:如2003年上线的《梦幻西游》推出了《梦幻西游之化境飞升》等四季动漫、泡面番《梦幻书院》,前者在豆瓣获得9.0的高分。2018年情人节,《梦幻西游》与国内喜马拉雅FM、萌音工作室合作出品情人节特别广播剧《心之所向》。线下领域,《梦幻西游》手游与传统酒店行业7天酒店联合打造梦幻主题房,进一步扩大品牌影响力。到了今天,上线17年的《梦幻西游》早已超出了一款游戏的范畴,其系列衍生游戏的成绩十分亮眼,如《梦幻西游》手游常年出现在畅销榜TOP5,《梦幻西游三维版》自2020年初上线以来基本稳定在畅销榜TOP20。通过泛娱乐布局扩大影响力和互动性,并将获得的流量持续的输送到系列衍生游戏中,是网易独有的长线运营节奏。同样的IP衍生方式在《第五人格》、《阴阳师》等诸多游戏上都取得了不错的成绩。

核心财务指标:稳字当头

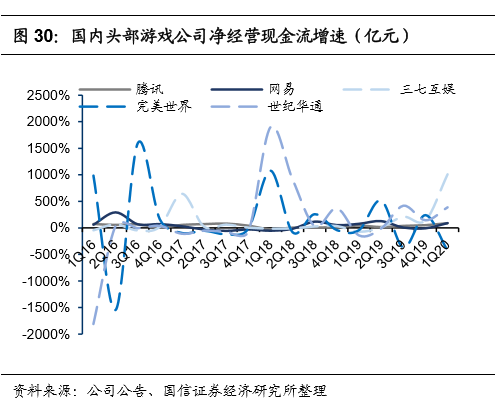

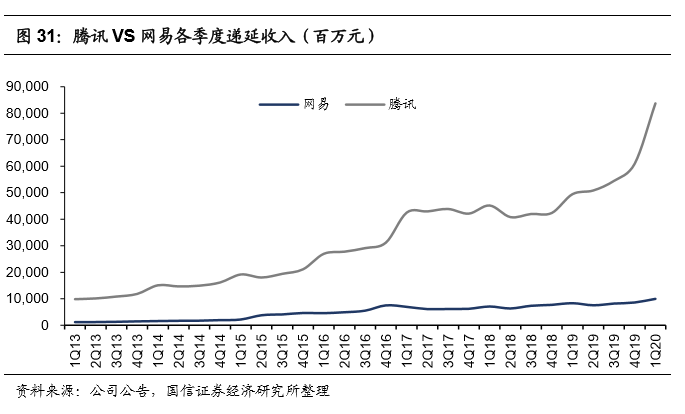

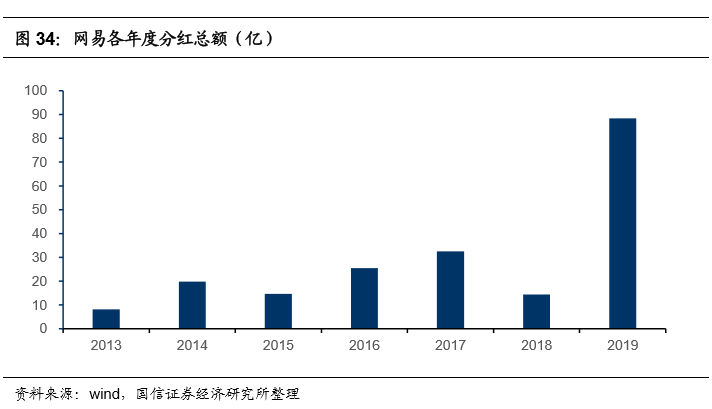

业务的特征最终会反应在财务指标上。通过对比行业内游戏公司的核心财务、运营指标会发现:与其他游戏厂商相比,网易、腾讯两大巨头均具有稳健、充沛的现金流。相比于腾讯在游戏领域大手笔的投资布局,网易的特点是更加稳健。这一特点,在现金流、游戏递延收入、游戏的毛利率、公司分红、创始人持股等核心指标方面均有体现。

现金流:与其他游戏公司相比,腾讯和网易的经营性净现金流体量大、波动小:对于以游戏为主业的公司而言,现金流是最为重要的财务指标之一。2019年,网易的经营性净现金流为172亿元,约为同期腾讯的11%,三七互娱的5倍。且腾讯、网易在运营头部产品较多,产品生命周期较长,与其他产品驱动型游戏公司相比,其现金流表现十分稳健。

递延收入:对游戏公司而言,递延收入具备一定的可调节性。从2013年以来,网易的递延收入呈稳健上升态势,反映出公司良好的经营质量。2020Q1,网易递延收入为99.81亿元,同比增长19.5%。递延收入的稳步增长,有望为后续公司的净利润提供良好的“安全垫”。

游戏毛利率:与腾讯不同,网易的游戏收入以自研为主。2019年,自研游戏占其总收入的90%。相应的,其游戏业务毛利率一直稳定63%及以上。2020Q1,网易的游戏业务毛利率为64.1%,环比提升1pct。

分红:网易是唯一一个按季度分红的中概股,且现金分红的比例远高于美国的苹果公司。从2014年开始,网易严格实施“按季分红”,截至2019年已累计分红超过200亿元。

创始人丁磊持股比例高达44.7%,是中国互联网企业中CEO持股比例最高的公司。远高于腾讯(马化腾持股比例为8.58%)、阿里巴巴(马云持股比例为6%)、京东(刘强东持股比例为15.1%)等头部互联网公司。一方面,这体现了创始人相对稳健、保守的战略,同时也和网易多年来的主业及运营思路有关:网易的核心主业是游戏,爆款游戏自带巨额现金流及利润,公司不需要大幅融资,以至于稀释自身股权。

5 增量空间:蓬勃的游戏出海

海外手游市场具备充分的拓展空间

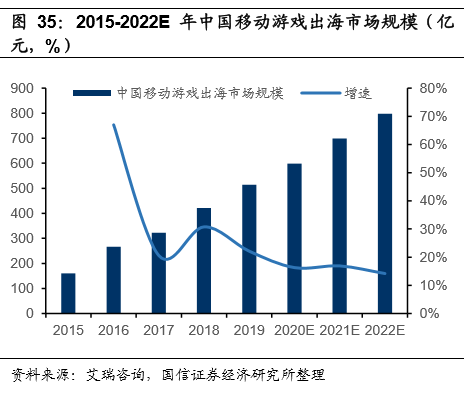

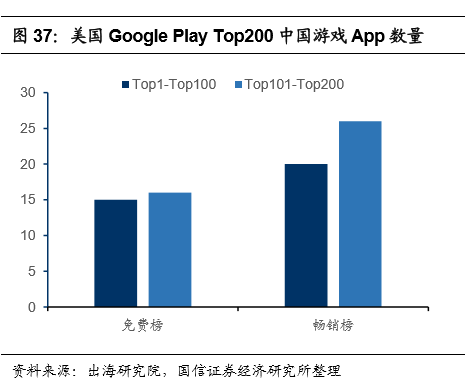

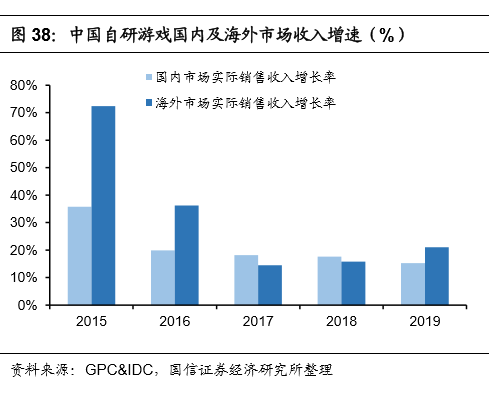

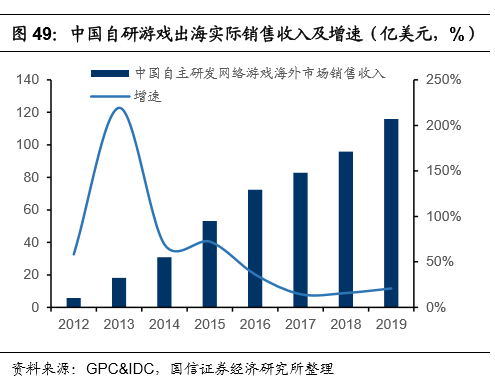

中国是当之无愧的手游强国,孕育全球领先的手游研发商。2019年,中国移动游戏出海的市场规模约为514亿元,同比增长22%,出海市场占比约为26.9%。2019年,美国Google Play免费榜、畅销榜Top100中,中国占据15%及20%的市场份额。韩国移动游戏畅销榜Top100中,有30款来自于中国。反观手游入华情况,由于本土厂商实力强劲,中国自研游戏收入增速始终高于整体游戏市场增速,只有极少数的海外大厂能够在中国手游市场中分得一杯羹。

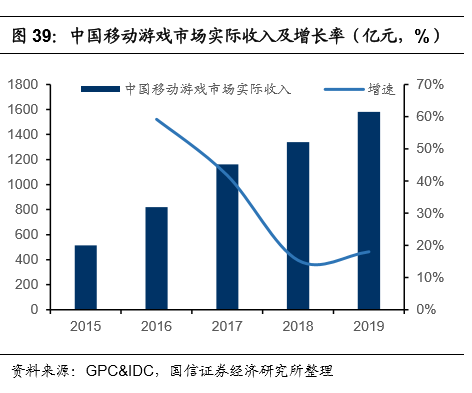

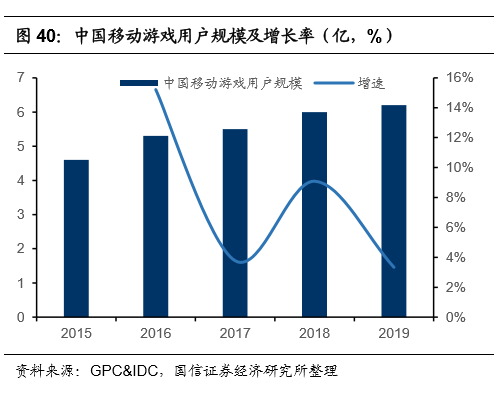

中国手游市场已步入成熟期,存量市场竞争日益激烈。自2018年游戏版号管制以来,中国游戏市场缺少了上千款获准进入市场的潜在新游,市场及用户规模的增速始终处于缓慢增长状态。2019年移动游戏用户为6.2亿人,相比2018年仅增加0.2亿人,市场已进入成熟期。供给端来看,中国移动游戏行业“马太效应”越发明显,腾讯受益于渠道优势和对顶级IP的收购,拿下了全国超过50%的移动游戏市场份额。在需求和供给的双重压力下,国内各游戏公司将目光放在了海外手游市场,力求通过出海寻找新的增长点。

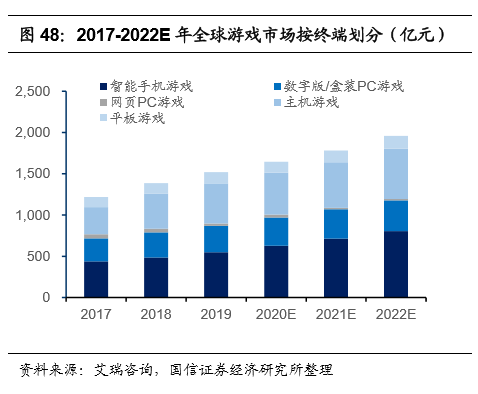

移动游戏正在全球范围内迅速升温,手游ARPU提升空间大。根据App Annie报告,2019年,全球移动市场的下载量趋于平缓,而游戏使用时长及用户支出仍保持强劲的增长势头。艾瑞数据显示,2019年,全球移动游戏的市场规模约为4157亿元,同比增长10.6%,市场规模约为中国的2倍。从用户付费意愿来看,2018年中国手游ARPU为33美元,占比人均可支配收入0.83%,显著高于游戏成熟市场美、日、韩,从侧面证明了海外手游市场的用户付费还有很大的提升空间。用户规模上,海外市场呈现出明显的增量特征,2019年海外手游用户规模同比增加1.1亿人,同比增速6.9%,是近5年来首次明显高于国内手游用户增速。根据市场成熟度模型,全球移动市场的增长已经来到了由用户时长带动收入起飞的下半场。

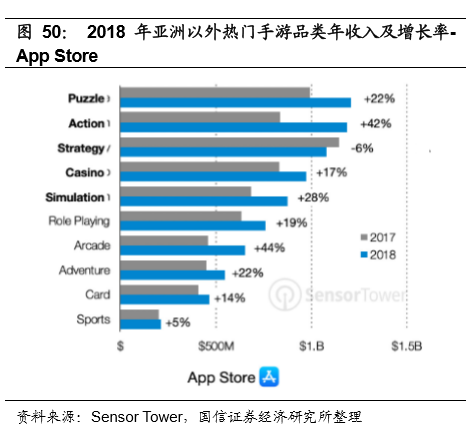

海外游戏手游化、手游重度化的趋势在显现,对中国手游厂商而言是重大的机遇。中国手游出海表现良好,2019年中国自主研发的网络游戏海外市场销售收入116亿美元,同比增长20.9%,超过全球移动游戏市场规模增速(9.7%),比去年同期增长率高5.1%。随着5G时代的到来,端游在硬件性能上的优势将会被逐渐削弱,手游化程度有望进一步加深。西方手游市场重度化趋势明显,2018年,App Store热门手游中动作类增速明显,收入较2017年上涨42%;Google Play热门手游中,角色扮演类、探险类游戏增长最为明显,收入较2017年均上涨51%,且角色扮演类一跃成为市场份额排名第三的热门手游品类。这对于擅长重度手游开发的中国厂商更为有利。

腾讯VS网易:资本布局VS产品布局

网易凭借自主发行走出国门。腾讯从2018年才开始真正发力手游出海,此前凭借前瞻的投资眼光及强大的资本实力,收购全球顶级游戏公司并建立战略联盟,并在2019年迅速切入国际市场;网易自2013年开始尝试游戏出海,凭借高质量的精品游戏布局海外市场。

网易出海:IP生态能力+本土化推广运营策略攻下日韩市场

网易依靠其强大的IP生态能力和本土化推广运营策略,陆续将其擅长的RPG、卡牌类游戏成功的推向了日韩市场,摸索出从IP选取,游戏研发、发行,推广运营的全流程打法,并成功延伸到了没有内容IP加持的FPS品类。网易的游戏出海之路,始于《阴阳师》,成熟于《荒野行动》,目前已经完成了日韩市场的出海探索,并摸索出了一套成熟的出海策略。其游戏出海共分为以下几个阶段:

第一阶段,缺乏本土化运营和推广经验,《倩女幽魂》折戟东南亚。2013年,网易开始探索海外市场。先是在同属东亚文化圈的越南投入大量成本,架设当地服务器,并于同年12月在越南上线了国内爆火的《倩女幽魂2》;次年3月《英雄三国》开启泰服测试。然而,由于这些头部游戏题材和内容都根植于中国传统文化,很难被当地玩家接受和理解。加上宣发经验少,推广力度弱,两款游戏都没有在当地市场取得亮眼的成绩。出海第一阶段以平淡收场。

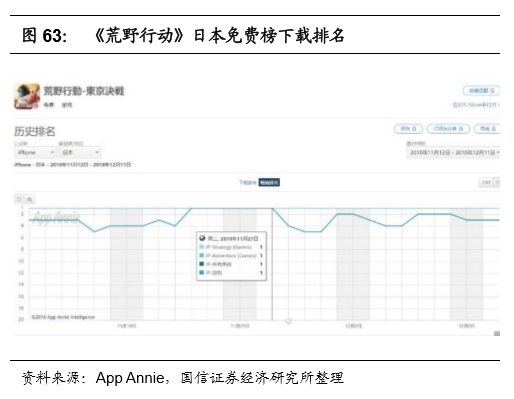

第二阶段,《阴阳师》打通游戏出海发行运营全流程,以日韩为主,覆盖全球,多地区畅销榜第一。凭借精良的制作和深入二次元群体喜好的精准推宣,“网易和风匠心巨制”手游《阴阳师》国内预约人数突破百万,于2016年9月上线后迅速蹿红,在国内连续蝉联多个APP商店下载榜榜首,上线后四个月流水超30亿。2017年2月,《阴阳师》在堪称国产游戏最难攻克的日本市场进行自主发行,取得日本区App Store免费游戏榜第一及Google Play免费新游戏榜第二;8月韩文版上线,首日即登顶App Store免费榜;11月泰文版上线,长期位居App Store和Google Play畅销榜前五。得益于网易的出色IP运营能力,《阴阳师》在二次元游戏的领先地位保持至今,并拥有了一个横跨游戏、电影、音乐剧、番剧和周边的庞大IP宇宙。2018年,伽马数据测算“阴阳师”IP价值高达468亿元(当时已经创造收入仅为91亿元),展示出网易精品化IP的长线运营实力。

网易在IP题材选取上有精准的把控和长远的规划,擅长将内容IP融入MMORPG、卡牌等剧情类游戏。对于剧情类游戏来说,内容背景决定了游戏受众,故事线的构建决定了游戏生命力和玩家体验。网易拥有众多以内容为基础的长线IP,如“梦幻西游”、“大话西游”等,对于内容题材选取经验丰富,把控力度强。《阴阳师》的故事背景为梦枕貘的小说《阴阳师》,以此为例可以看出网易在IP题材选取上的考量:

研发实力硬核,文化挖掘、声优美术以及玩法的顶级配置给予玩家绝佳的游戏体验。主要体现在以下方面:

自建发行团队,定位二次元目标群体精准定制活动、广告,在游戏门槛极高的日本实现“现象级”营销效果。尽管二次元文化在日本素来盛行,《阴阳师》的背景故事又建立在日本传统故事的基础上,打入日本难度依旧很大。《阴阳师》进入日本的尝试,其背后是改造本地文化后的反向输出,在文化源头要被接受并不容易,容错率更低,稍有不当就可能被舆论倾覆。在这样的高难度市场中,网易选择自建发行团队,除了能够对发行各个环节拥有更大的掌控权外,更重要的在实际操作中积累经验,打通出海流程。前期宣发环节,《阴阳师》团队通过以下途径引爆日本市场:

硬核运作实力,从爆款产品打造长青IP文化圈,通过内容挖掘扩大潜在用户群。MMORPG类手游的生命周期往往较短,只有通过较强的维护运作能力才能延续游戏生命力。网易的内容类IP长线运营策略主要分为两条路:

1)游戏内:IP深度联动+玩法迭代+系列游戏推出。除了游戏内玩法的不断更新,将知名IP与游戏的联动内化到游戏的玩法中,而非单纯的上线一款新皮肤来“吸金”是为游戏持续注入生命力的一大途径。上线至今《阴阳师》已经与《鬼灭之刃》、熊本熊等知名IP进行了联动,这些合作的达成,也从侧面说明了《阴阳师》受到了日方的认可。此外,2018年网易520新品发布会上,上线三周年的《阴阳师》公布了三款衍生游戏,分别是轻度休闲产品《阴阳师:妖怪屋》、偶像养成游戏《阴阳师:百闻牌》以及MOBA竞技游戏《决战!平安京》,进一步扩充阴阳师宇宙。

2)游戏外:形成泛娱乐IP圈层,覆盖小说粉、游戏粉、影视粉、明星粉,构筑庞大用户群。从内容打造出的IP,不仅能触达游戏玩家、原作内容粉丝,在后续的影视IP联动上也有望能触达更大的用户群体。加上卡牌类、RPG类手游操作简单门槛低,画质精美富有吸引力,易被非重度游戏玩家群体接受。围绕《阴阳师》主题,网易陆续推出官方漫画、音乐剧、泡面番等作品,均获得了极佳的口碑。2017年《阴阳师》音乐剧发布,以“国内原创游戏+日本2.5次元舞台剧”的形式引起了大量关注,日本和中国在内的34场演出场场爆满,微博“阴阳师音乐剧”至今阅读量达到5.4亿;《阴阳师:平安物语》系列番剧在B站均分超过9.0,播放量逼近7000万,得到了粉丝的广泛认可。

第三阶段:产品+推广运营发力,本土化策略持续奏效

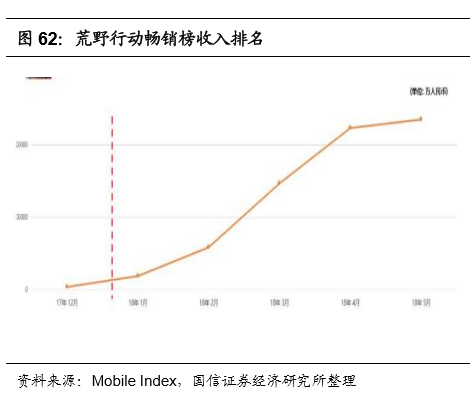

《荒野行动》抓住吃鸡手游空白期切入,并在日本得到强正向反馈后从全球转向深耕日本。2017年2月PUBG端游公测引发全球吃鸡热潮,网易抓住了吃鸡手游在全球市场的空白,迅速响应,在同年12月推出其首个自研、全球自发的产品《荒野求生》手游。在2017年12月到2018年1月的全球化过程中,数据显示日本留存情况明显好于其他主要市场,长期留存几乎是巴西和美国市场的3-4倍。然而在传统认知中,日本游戏市场高度封闭,本土以任天堂为首的游戏厂商占据市场的绝对份额,游戏题材聚焦于二次元、萌文化;手游行业变化少,主机厂商专注主机游戏开发,其他本土厂商游戏品类和品质发展慢。《荒野行动》在日本市场上的初步成功意义重大,说明了当地市场在吃鸡品类存在巨大蓝海。基于此,出海团队将战略重心从全球布局转向了深耕日本市场。

《荒野行动》能够引爆日本市场,靠的是产品品质和UGC内容形成的超强传播。首先,在产品研发上,精雕细节:如为了方便玩家在作战中判断敌人位置,率先加入地图脚步声提示功能,让无法凭声音定位的玩家可以瞬间找到敌人,大大减少了普通玩家上手难度;雪地场景中加入了脚印、车辙等细节设定,使游戏体验更具真实感;2018年开发都市地图,将场景从荒野、平原变成了楼房密集的城市,并引入日本传统文化元素,大大丰富了游戏的可玩性。其次,营销造势,利用UGC力量形成超强传播:《荒野行动》的营销团队于2018年1月在Twitter上开展的UGC内容创作大赛吸引了超过1000个投稿,总观看数量突破600万次;游戏中极具中国特色的“补漏车”引起了大量玩家自发传播,众多游戏视频在YouTube上爆火并登上热搜榜第一。

《荒野行动》热度的维持,靠的是IP深度联动和善于结合热点做创新营销。与《阴阳师》拥有完整的故事线不同,《荒野行动》没有强大的内容背景加持,对玩法和游戏内容的迭代要求更高。每逢联动活动,游戏会根据IP特点,推出全新的玩法模式。如与《进击的巨人》联动时,游戏内不仅更新了三位游戏主角的皮肤,还把动画里的立体机动装置引入游戏当中,玩家在拾取立体机动装置后,即可在游戏中实现飞檐走壁,战斗中巨人还会出现在地图中攻击玩家,高度还原动画设定。与此同时,网易善于结合当地热点做创新营销。如4月份日本因疫情宣布进入紧急状态,同一时期《荒野行动》曝出全服发放“金券bug”事件,为S11赛季预热。这期间,《荒野行动》多次登上推特热搜,吸引大量用户回流,免费榜、畅销榜双榜排名也得到大幅提升。

《荒野行动》在日本市场上赢得了稳定的成绩和口碑,完成了对日本市场出海打法的探索。根据Sensor Tower公布的数据,2018年《荒野行动》在日本收入为4.65亿人民币(日本收入占比超过该游戏全球总收入的70%),付费玩家人数超过150万。并在日本Google Play Best of 2018中拿到年度最佳奖、玩家投票奖、以及对抗游戏奖三项大奖;成为有史以来国产手游在日本所取得的最好成绩。

前景展望:内容化IP为核心,网易有望进一步开拓海外市场

总结单品爆发经验,复刻本土化推广运营策略,为后续产品在日本市场取得成绩铺路。因地制宜的推广方式能够有效避免文化冲突带来的负面影响,降低出海门槛。除《荒野行动》、《阴阳师》之外,《第五人格》《明日之后》《机动都市阿尔法》等产品也曾相继登顶日本App Store免费榜,这些成功案例证实了网易所摸索出的本土化推广运营策略是有效的。

网易在日本持续采用与知名IP深度联动的形式,多次拉升游戏热度,延长游戏生命周期。如继银魂、妖精的尾巴、EVA等合作之后,近期《荒野行动》相继与七大罪、炎炎消防队等人气动画联动、《第五人格》与《枪弹辩驳》进行联动等,都取得了正面的市场反馈。

注重线上+线下的立体化推广,创造热点话题带动用户参与。如《荒野行动》纪念日当天,官方推出“五五王者祭”活动,联合5名人气主播开启长达10小时的直播马拉松,累计观看数量超过200万。期间霸占日本推特热搜第一,并吸引了超过16万玩家投稿参与。单5月1日一天,《荒野行动》在日本收入就达860万美元(折合人民币约6000万元),一举登上App Annie统计的5月iOS产品收入榜第一。

公司对内容的把控力强,擅长以IP为支点打造泛娱乐文化圈,扩大其潜在用户。海外市场的游戏发行渠道较为单一,对产品力的考验更为严格。从《剑网三》到《阴阳师》,网易始终坚持其“引领圈层做产品”的理念。IP的本质是共同话题的圈层,寻找文化圈层切入,并利用优质资源(推广、运营、设计等)带动圈层。一款游戏的影响力不再局限于他的玩家,而是通过对其背后的IP精细化、内容化运营撬动更大的市场,在游戏续作、周边、漫画、影视、真人剧目等方面挖掘价值空间,从多个领域进一步拓展IP的整体价值。这样构建出的生态圈生命周期长、受众广,且模式可复制。对于没有IP背景的游戏,则通过IP深度联动,将联动IP融入到游戏体系、玩法、策略、话题中去,不断推高游戏热度。

日韩市场的成功体现了网易的差异化打法在海外跑通。IP对于游戏来说是至关重要的,在IP加持下,玩家会更乐于去尝试进入游戏内体验。如通过与顶级端游开发商签订手游开发协议,进行端转手。腾讯的热门手游《CODM》、《PUBG MOBILE》等均从此角度切入。网易同样具有“端转手”的研发能力:其自研推出的端游《天下》、《大话西游》、《梦幻西游》、《镇魔曲》、《逆水寒》、《倩女幽魂》等也陆续完成了手游版本研发;吃鸡手游《Rules of Survival》是2017年唯一曾登顶美国App Store的iPhone作品,位列游戏类单日下载榜第一名七天,体现了网易的手游研发实力。然而,大型端游IP的手游改编权获取价格高昂,且十分有限。因此,网易的战略聚焦内容挖掘,深耕剧情类游戏,同时与泛娱乐IP深度联动来获取热度:如以影视IP(如《大话西游》)、小说IP(如《阴阳师》、《第五人格》)为基础自创游戏IP等。

影视、小说等文化IP资源丰富,网易在海外市场存在较大的想象空间。1)各国知名文化类IP丰富程度远大于端游IP,其获取成本相对低廉;2)网易对于文化IP的内容挖掘能力已经得到了验证,能够将原作IP内容融合到游戏玩法中去,在MMORPG、卡牌类有较大的发展空间;3)泛娱乐IP储备丰富,目前网易与暴雪、漫威、微软及华纳兄弟等全球顶级IP拥有者及工作室都有着密切的合作,拥有华纳兄弟的《猫和老鼠》、《哈利波特》(将推出《哈利波特:魔法觉醒》手游)系列授权等。4)以日韩市场为参考,依靠高度本土化的推广运营能力,网易在剧情类游戏相对冷门的欧美、加拿大等市场已取得初步成功。如2017年末《终结战场》(原《终结者2:审判日》)海外版本正式上线,连续登上美国、法国、新西兰等七个国家和地区App Store游戏免费榜的榜首,截至去年底全球下载量达2亿8000万,与《荒野行动》不相上下。《明日之后》则成功走出亚洲,拿下美国、加拿大、泰国等App Store游戏免费榜前3名。截至目前,《明日之后》全球下载量已突破2亿次。

技术向投资布局+自建海外工作室,网易未来将为海外玩家提供更多品质高、体验好的游戏产品。网易近两年海外工作室的投资布局速度加快,仅2019年就与《尘埃》系列、F1赛车系列开发商Codemaster、《黎明杀机》的开发商Behavior Interactive等在内的五家海外游戏工作室达成了战略合作关系,并入股Second Dinner工作室(其创始人为前《炉石传说》的执行制作人兼暴雪副总裁Hamilton Chu)。同时,为了增强自身研发能力,研发出更符合海外玩家文化审美和品味偏好的高品质游戏,网易也逐步开始招募海外团队。2019年7月,宣布将在加拿大魁北克省蒙特利尔成立游戏研发工作室,招募当地优秀人才;9月在印尼设立海外发行岗,作为开拓东南亚市场的根据地,反映出网易在全球范围寻找优秀内容开发者、孵化精品游戏的意愿。

发力欧美,多款重磅新游将集中上线,网易游戏海外收入有望在3年内翻3倍。根据公司近期游戏布局情况来看,多款重磅新游将在2020年下半年至2021年上线,并布局全球市场。如与动视暴雪合作开发的《暗黑破坏神:不朽》,VR游戏《Westworld: Awakening(西部世界)》,IP衍生游戏《哈利波特:魔法觉醒》、《指环王:崛起》等,都将进一步重点拓展欧美市场,推动手游出海的发展进程。自2018年第三季度公司游戏出海占比达到10%以来,增长相对迟缓,主要原因是新游尚处于研发阶段,主要收入来自原有游戏。随着多款新游研发工作完成并逐步上线,将为公司收入带来强劲增长动力,游戏出海的高速增长期即将到来。2019年,海外手游市场规模为2320亿元,网易海外手游收入为51亿元(整体游戏收入占比为11%)。考虑到网易较强的手游研发及产品运营能力,我们假设未来3-5年内,公司在海外手游市场的份额将从2%增长至4%~5%,其海外手游收入有望达到148~175亿元。

6 盈利预测

假设前提

我们的盈利预测基于以下假设条件:

游戏出海为公司游戏带来显著增量,预计2020/2021年游戏收入增速分别为14%/16%;

得益于在线教育行业本身景气度较高,及网易生态体系的导流能力,预计2020/2021年有道收入增速分别为121%/96%;

创新及其他业务方面,网易云音乐尚未找到最适合变现的商业模式,邮箱业务预计保持稳定,广告业务受宏观环境因素影响继续承压,我们预计该业务2020/2021年收入增速分别为15%/12%。

未来3年盈利预测

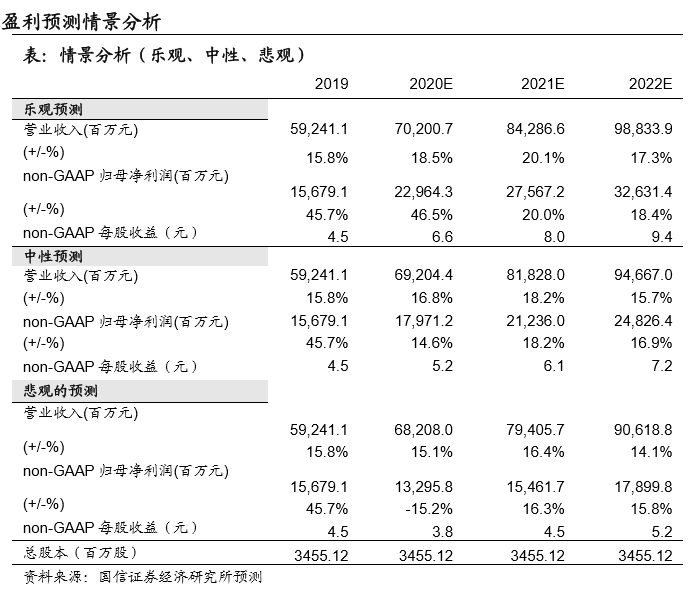

按上述假设条件,我们得到公司2020-2022年收入分别为692、818、947亿元,Non GAAP 下归属母公司净利润180/212/248亿元。

盈利预测的敏感性分析

风险提示

政策风险

公司所处的游戏赛道与政策强相关,行业政策可能会随时变动,政策的收紧对于公司的业务开展具有较大的影响。

估值的风险

我们采取绝对估值与相对估值相结合的方法,计算得到公司的合理股价为162-175港币,该估值建立在较多的假设前提上,特别是对于公司未来自由现金流、加权资本成本(WACC)的计算、TV增长率的假设和可比公司估值参数的选取,均加入了分析师的个人判断。可能会由于对公司金融科技业务的竞争格局、流水增速及提费速率过于乐观的估计,导致公司股价被高估的风险。

盈利预测的风险

我们的盈利预测基于以下假设条件:

1)游戏出海为公司游戏带来显著增量,预计2020/2021年收入增速分别为14%/16%;

2)得益于在线教育行业本身景气度较高,及网易生态体系的导流能力,预计2020/2021年有道收入增速分别为121%/96%;

3)创新及其他业务方面,网易云音乐尚未找到最适合变现的商业模式,邮箱业务预计保持稳定,广告业务受宏观环境因素影响继续承压,我们预计该业务2020/2021年收入增速分别为15%/12%。

受市场环境或宏观经济的影响,以上盈利预测存在不达预期的风险。

(编辑:文文)