1984年,由闻名国际的“风扇大王”创办的环球工业电器跨国集团成功在香港上市。彼时,这家公司拥有当时的高科技——微波炉制造技术。不仅如此,公司还构建了横跨电风扇、吸尘器、镭摄影音光碟机、功放机、音箱、光纤配件、电话、灯饰等领域的庞大业务结构。就此,以“SMC”商标冠名的电器产品风靡世界。

不仅如此,公司除在电器领域遍地开花外,在房地产界也玩得一手好牌,仅以不到6.5亿港元的价格,便实现控股光大地产70%的股权。然而,所谓时也命也,这家原有望征战全球的实力选手——蚬壳电器工业(集团)有限公司,未能平安渡过2008年金融危机,最终被私有化。

如今,这家创办逾半个多世纪的老牌公司——蚬壳电业,终于选择了来到港股再战。其中,公司于今年年初已准备上市,拟公开发售1.875亿股,每股发售价为0.335 - 0.38港元,每手交易6000股,但考虑市场状况等多项因素后决定延后上市。4月7日,蚬壳电业正式再次递表。

六成收入依赖美国客户

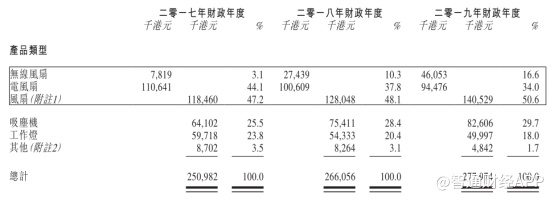

风光无两,如今蚬壳电业的生产业务,主要围绕在无线风扇、吸尘机、工作灯三类组件上。而从产品的收入构成来看,蚬壳电业如今依旧在做公司的老本行风扇产品。2019年,风扇产品占据了公司50.6%的收入比重。

随着蚬壳电器工业的陨落,昔日风靡世界的“SMC”品牌光环也不再。2019年,SMC品牌产品仅为蚬壳电业贡献5380.5万港元收入,收占比仍逐渐萎缩。从收入结构看如今的蚬壳电业,则更像是为其他品牌代工的代工厂。

每个选择都是当下企业战略的折射。如今的蚬壳电业如何对自己定位,在公司招股书中便有体现。其中提到,公司当前工程专注为美国客户生产现有产品,工程团队不需要进行任何市场研究决定产品是否会受终端客户欢迎,对潜在需求的研究由客户自行完成。

其中,蚬壳电业现有客户多集中于美国。2017 - 2019年,公司第一大客户美国客户共分别为公司贡献了约52.4%、59.1%及64.2%的收入。由此,美国也被公司视为最重要的市场。在招股书中,客户需求也被分为了“美国客户”和“其他”两个类别。

实际上,公司前五大客户中,也包括了市场位置在澳大利亚、黎巴嫩、尼日利亞等国家的公司。其中,市场在澳大利亚的客户A也为品牌拥有人,而相比于第一大美国客户而言收入仅占公司的14.7%。由此来看,目前的蚬壳电业,更多地将精力放在为美国客户代工上。

无任何研发活动和研发开支

2017-2019年间,蚬壳电业分别实现收入2.51亿、2.66亿、2.78亿港元,同比增长6.01%、4.48%;分别实现净利润3121万、3463万、4537万港元,同比增长4.09%、33.49%。其中,公司毛利率由28.3%增至31.5%,净利率更是由12.4%增至16.3%。

而据智通财经APP了解,公司盈利水平实现快速提升的背后,则离不开公司在成本控制方面所做出的努力。其中,2017年-2019年,公司收入成本占收比由71.69%降至68.54%,销售及分销开支占收比由1.62%降至1.21%,行政及其他经营开支占收比更是由11.75%降至8.77%。

具体而言,公司在改善生产效率、降低产品内部组件成本方面可谓是做足了努力。其中,在渠道方面,公司主要通过将“SMC”品牌风扇交由分销商及零售商;非“SMC”产品交由各品牌拥有人进行销售。公司表示,在此模式下,“SMC”产品在海外的销售将可保证不产生庞大成本。

在生产方面,据招股书显示,蚬壳电业制造流程的平均周转时间为1-2个月,而于其美国客户60天之内的周转时间要求下,美国客户偶尔也会提供部分热门产品的紧急订单。在此情况下,公司则会要求工人超时工作,并就超时产生额外员工成本。

因此,随着内地劳工成本的上涨,为维持更客观的净利率,公司也表示计划加入更多自动化机器,从而控制工人的生产成本,提高生产效率。若根据公司计划加入新的自动化机器,可实现机器取代43名员工的劳动力。

匪夷所思的是,在往绩记录期间及直至最后实际可行日期内,公司在研发方面的投入几乎为零,无任何研发活动和研发开支,产品开发团队仅有1名员工。对此,公司在招股书中表示,主要由于风扇的生产、功能及外观已成熟稳定。

这样的成本控制策略则更反映出,公司在业务上更倾向于为客户进行代工生产,而非提升自身SMC品牌的产品力。然而出于更好地满足客户需求,蚬壳电业也正计划成立技术中心,多年来缺乏研发现象也出现改善苗头。

智通财经APP了解到,在公司拓展客户过程中,有两名客户定期要求公司提供新产品建议书,而至最后实际可行日期,公司也未能这两名客户手中获得订单。其中的原因之一,便是公司没有内部技术中心,无法以合理成本开发出客户可接受质量的产品。

也有客户向公司表示,需对公司技术中心进行彻底检视及测试,取得其信纳后才会考虑订购。由此,当前以为客户生产为主的蚬壳电业,也重新将研发投入加入到公司策略的制定当中,曾经的“无任何研发活动和研发开支”也变为“升级技术中心势在必行”。

回顾昔日将研发新产品“竞争之上,占领长远市场”作为定律的蚬壳电器工业,如今的蚬壳电业视研发于无物,为最大利润而甘愿做美国品牌的代工厂,或许也是其从高位陨落的原因之一。幸运的是,公司目前仍维持现金流的增长,对于研发也重新重视起来,有望实现业务能力的进一步提升。不过比起曾经创下的“传奇”,则已是泯然众人矣。