本文选自“平安研究“。

摘要

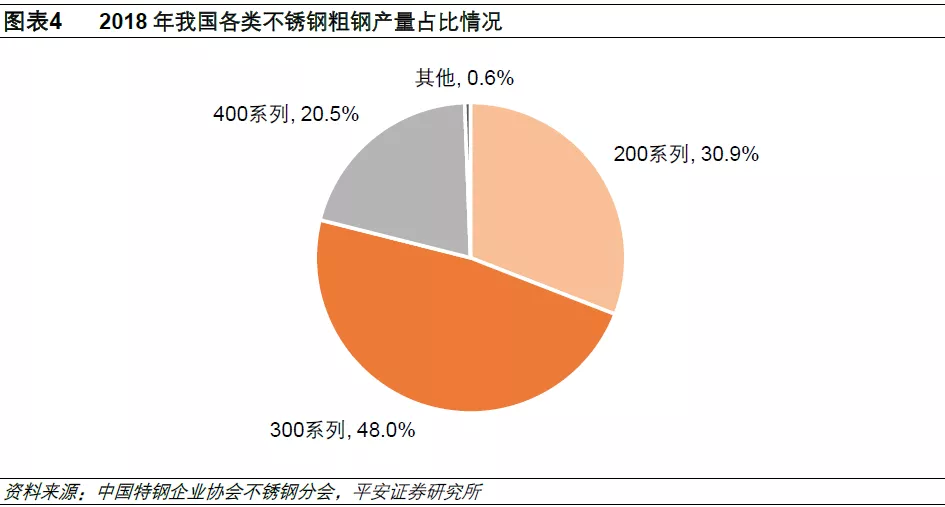

不锈钢是我国最大的特钢品种,用途广泛。200、300、400系列是目前市场上最主流的不锈钢种类,也是应用最为广泛的不锈钢品种。2018年我国不锈钢粗钢总产量为2670.68万吨,其中200系产量占比30.9%,300系产量占比48.0%,400系产量占比20.5%。不锈钢产业链清晰,生产工艺流程相对普钢更为复杂;不锈钢成本与原材料价格高度相关,镍、铬等合金价格变动直接关联不锈钢成本的变化。

国内需求分析:下游应用广泛,新应用场景不断拓展。不锈钢因为其独特良好的耐腐蚀、耐高温等特性而被广泛应用于餐具、白色家电、化工、能源、交通、建筑等多个领域。根据2018年数据,不锈钢消费最大的几个行业分别是金属制品占比27.61%、建筑业占比24.57%、工程机械18.40%、交通11.09%、电力机械11.04%、机动车辆和零部件占比7.29%。随着消费升级和新的应用场景不断拓展,不锈钢在日用品、建筑业、家电业、汽车业、石化和天然气等领域需求有望继续稳定增长。

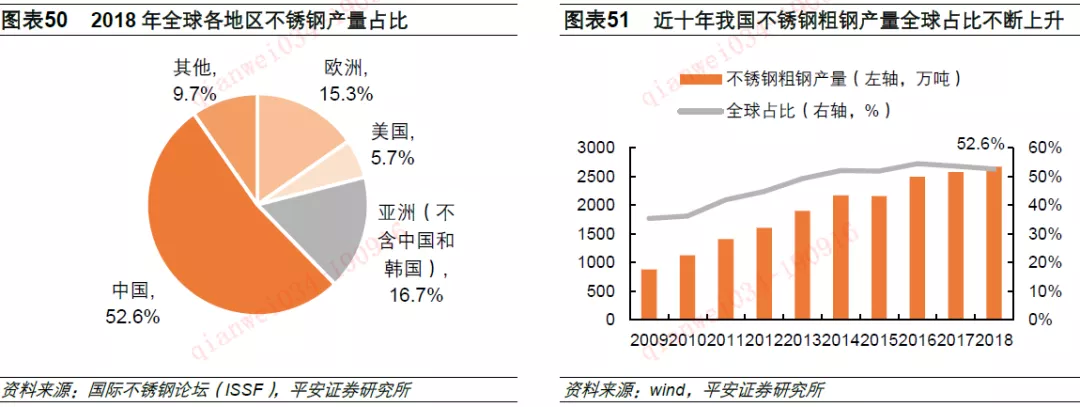

国内供给分析:产能规模大,未来供应压力继续上升。我国是全球最大的不锈钢生产国,2018年我国不锈钢粗钢产量占全球不锈钢粗钢产量份额52.6%,超过一半。我国不锈钢行业集中度较高,2018年产量前三名企业不锈钢粗钢产量占全行业60.89%。近3年新增产能增长较快,预计到2020年,我国新增不锈钢产能将达到750万吨,总产能规模可达4400-4500万吨,供应压力显著加大;同时,海外不锈钢产能快速增长,中企海外不锈钢产品回流国内市场,进一步加剧国内不锈钢市场供应压力,未来不锈钢市场存在产能过剩风险。

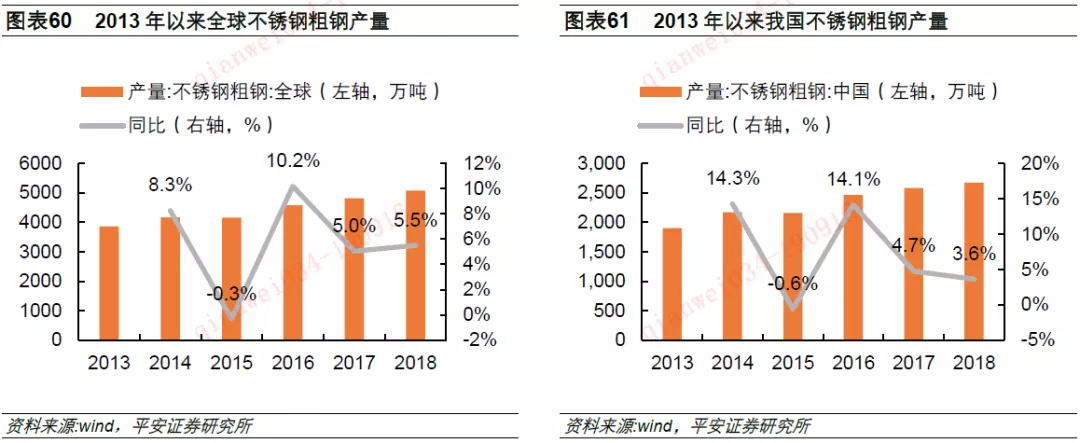

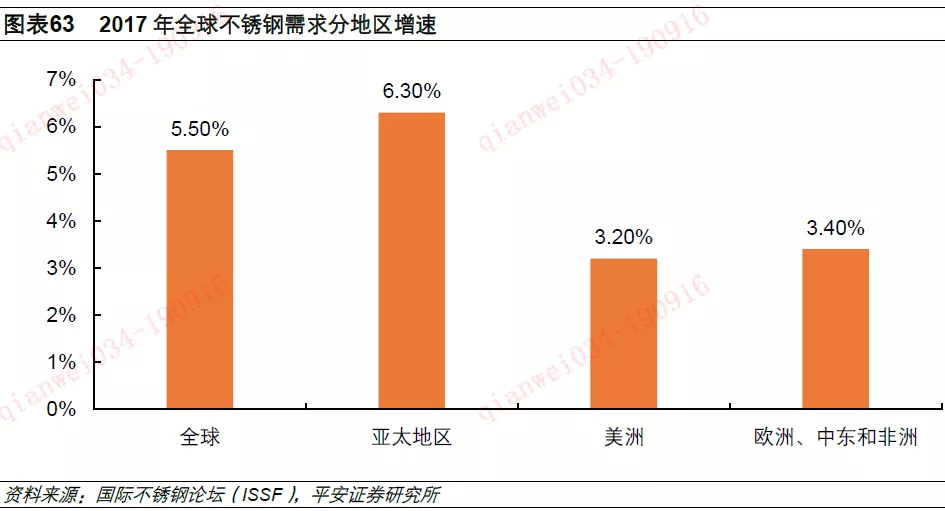

全球不锈钢产业简况:2013年至2018年,全球不锈钢产量从3850.6万吨增长到了5072.9万吨,年均复合增长率为5.7%,供应增量主要来自我国。全球不锈钢需求保持增长,亚太地区需求增速领先其他地区。亚洲和西欧是全球不锈钢贸易最活跃地区,但各种不稳定因素也逐渐增多。对我国不锈钢出口贸易产生了一定的影响。

投资建议:不锈钢作为最大的特钢品种,用途广泛。随着社会经济发展和产品质量、技术工艺的不断升级,不锈钢的应用场景不断被拓展,消费市场保持良好的增长势头。但同时,我国不锈钢产能规模大,新增产能较多,行业存在产能过剩的风险。不锈钢市场竞争秩序相对普钢更加有序,但随着新增产能的投放以及中企海外产品的回流,国内不锈钢市场竞争将日益激烈。拥有较高的产品创新能力、研发实力的龙头不锈钢企业将拥有较好的竞争优势,推荐关注太钢不锈;同时,掌控较多镍矿资源,产能规模不断扩张的不锈钢企业也拥有较强的成本竞争优势,建议关注青山控股。

风险提示:1、经济大幅下滑导致需求增长停滞的风险。不锈钢市场增长与消费升级密切相关。如果宏观经济出现大幅下滑,社会居民财富缩水,将导致消费升级停滞不前,不锈钢消费需求也将陷入萎靡,难以增长,从而导致不锈钢行业效益下滑风险;2、新材料替代风险。虽然现在不锈钢应用场景日益拓展,并代替了原来许多传统材料;但现代技术日新月异,新材料层出不穷,未来或将出现更加环保和更具性价比的新型材料替代目前不锈钢的应用场景,产生替代风险;3、原材料价格上涨过快风险。目前不锈钢企业十分依赖进口铁矿石、镍矿、铬矿等主要原材料,由于缺乏话语权,导致国际矿业巨头拥有强大的话语权和定价权。如果铁、镍、铬等矿石等原材料价格过快上涨,将造成钢厂生产成本上升,导致不锈钢企业利润被侵蚀,影响企业经营和健康发展。

01 前言

不锈钢作为钢材产品中一个重要品种,已成为我们人类生活中不可分割的一部分。近10年来,我国不锈钢产业发展尤为迅速,产能、产量不断增长,品种、性能不断提高。本篇报告作为我们钢铁行业品种结构调整专题系列报告的第三篇,聚焦于不锈钢这个品种,希冀通过对当前国内不锈钢行业供需格局现状和发展趋势以及全球不锈钢行业发展格局及变化、以及国内外主要不锈钢生产企业竞争力简介等方面的研究,为投资者了解不锈钢行业的竞争格局和演变、挑选优秀不锈钢企业标的提供一些参考。

02 不锈钢基本介绍

2.1 不锈钢定义及化学成分

不锈钢是指在空气中或化学腐蚀介质中能够抵抗腐蚀的一种高合金钢,专业领域把不锈钢作为不锈耐酸钢的简称。实际应用中,常将耐弱腐蚀介质腐蚀的钢称为不锈钢,而将耐化学介质腐蚀的钢称为耐酸钢。“不锈钢”一词不仅仅是单纯指一种不锈钢,而是表示一百多种工业不锈钢,所开发的每种不锈钢都在其特定的应用领域具有良好的性能。

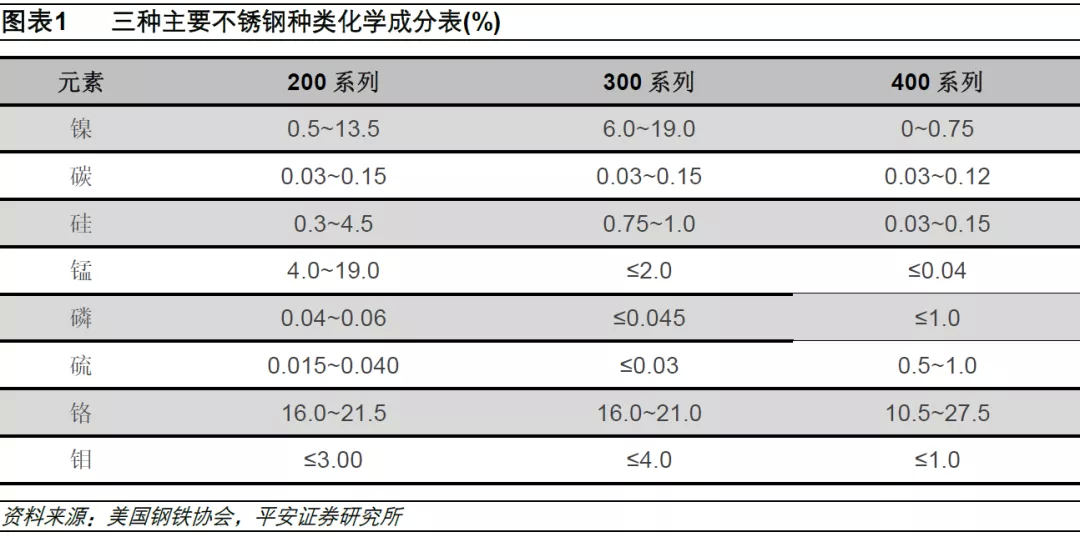

不锈钢是20世纪冶金史上的一大发明,它是在碳素钢的基础上添加一定含量的铬元素冶炼制成的。不锈钢之所以具有不锈性,关键是由于其中含有铬。铬元素能够在不锈钢表面形成一层很薄的铬膜,从而隔离开了空气中的氧气,达到不生锈的目的。镍元素是不锈钢中仅次于铬的重要合金元素,镍元素可促进不锈钢钝化膜的稳定性,提高不锈钢的热力学稳定性。同时,在不锈钢中添加镍,可以改变钢的晶体结构,从而改善诸如可塑性、可焊接性和韧性等不锈钢属性,扩大不锈钢的用途。除了铬和镍外,不锈钢产品一般还含有碳、硅、锰、磷、硫、钼等元素,不同种类的不锈钢产品化学元素占比有较大的差异。

2.2 不锈钢的分类与用途

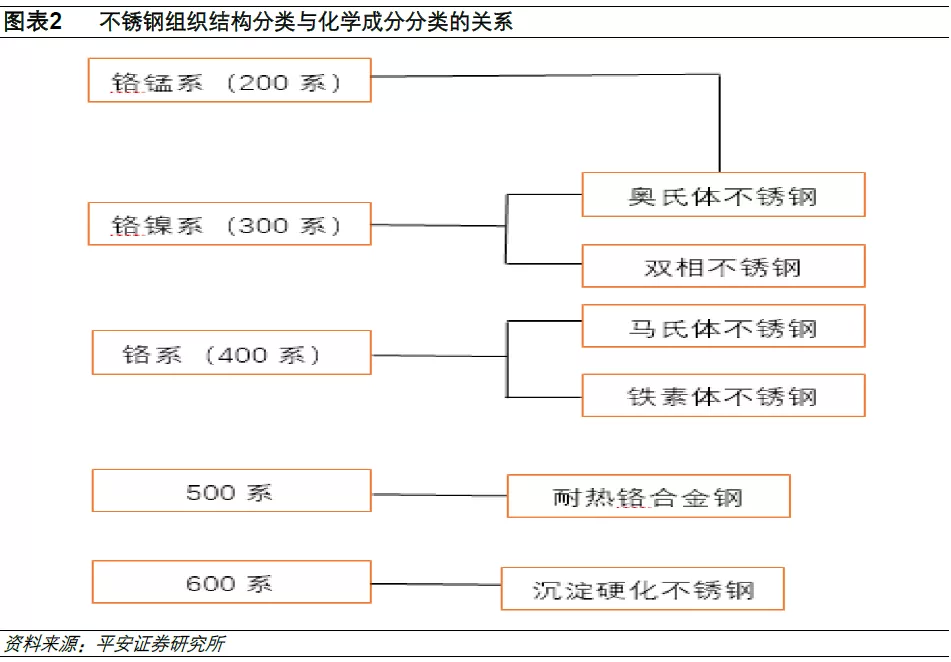

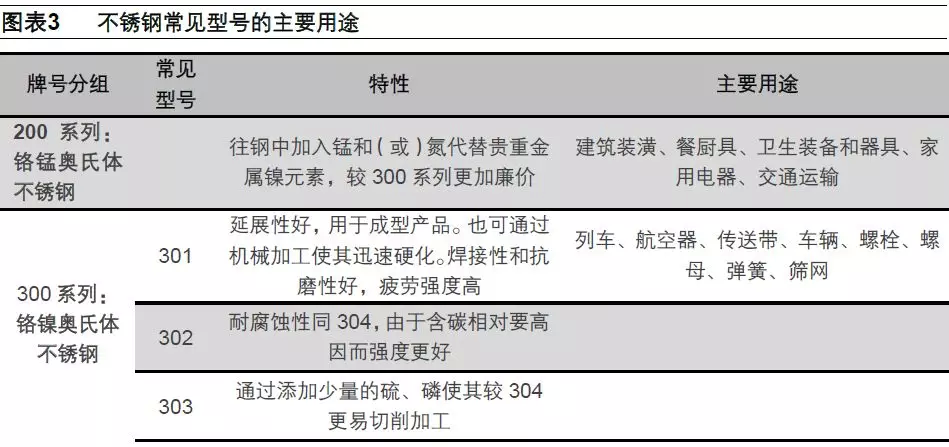

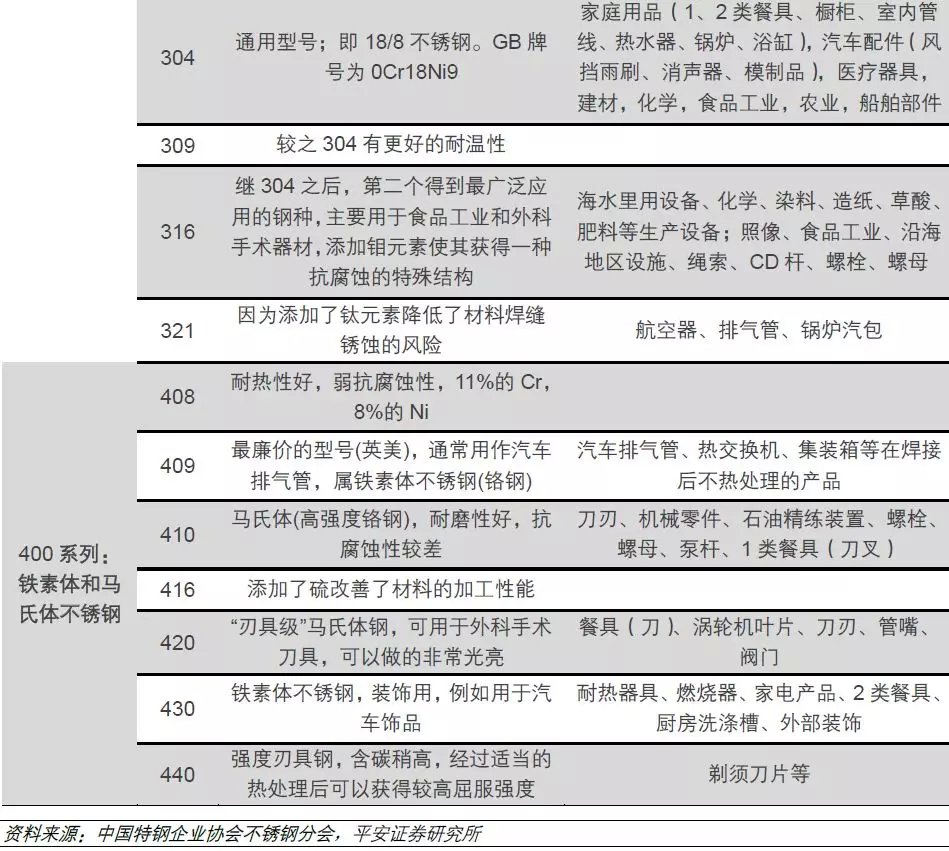

不锈钢通常按基体组织结构特征分为铁素体不锈钢、奥氏体不锈钢、奥氏体-铁素体双相不锈钢和马氏体不锈钢。若按照化学成分划分,主要分为铬锰系、铬镍系、和铬系等三类。美国钢铁学会将最常见的铬锰奥氏体不锈钢、铬镍奥氏体不锈钢、铁素体和马氏体不锈钢,分别命名牌号200、300、400系列,除此之外还有500和600系列,分别为耐热铬合金钢和沉淀硬化不锈钢。200、300、400系列之间最主要的区别就是镍元素的百分比。200系列镍元素含量多数在6%以下,300系列镍元素多数在8%—10%之间,而400系列几乎不含镍元素。

不锈钢是金属材料中的佼佼者,经过100多年的发展,已成系列化,牌号众多,具有许多优良的性能和优势:耐蚀、耐热、耐低温、易加工、长寿命、低寿命期成本、环保、100%可回收,外观亮丽精美,易清洗,安全卫生。因此,不锈钢用途广泛,是很好的结构和功能材料,广泛应用于建筑材料、机械制造和生活用品之中。目前,200、300、400系列是市场上最主流的不锈钢种类,也是应用最为广泛的不锈钢品种。

据中国特钢企业协会不锈钢分会统计,2018年我国不锈钢粗钢总产量为2670.68万吨。其中:200系产量为825.85万吨,300系产量为1282.07万吨,400系产量为546.70万吨;占比分别为30.9%,48.0%和20.5%。300系是产量最大的不锈钢品种,接近不锈钢粗钢总产量的一半。

2.3 不锈钢产业链流程

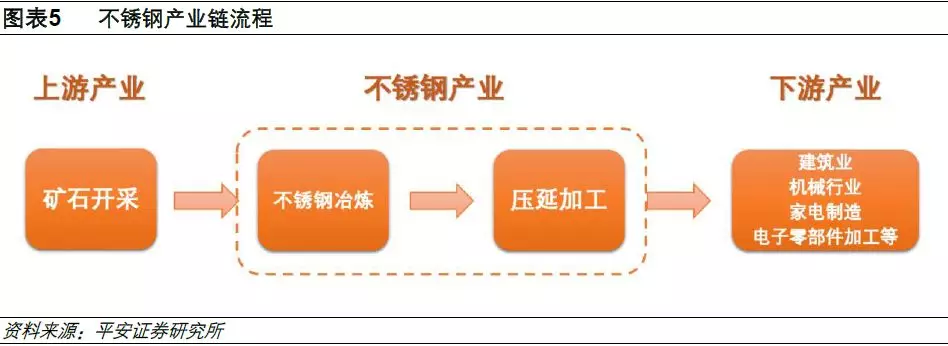

不锈钢全产业链流程比较清晰:上游为矿石开采环节,中游为不锈钢生产环节,下游为终端消费环节。其中,不锈钢生产环节可以分为冶炼和压延加工两个步骤。不锈钢冶炼指将铁水、废钢和铁矿石等原料通过高温还原,冶炼成为不锈钢锭、钢坯等半成品的过程;压延加工指通过热轧、冷加工、锻压和挤压等塑性加工使钢坯、钢锭产生塑性变形,制成具有一定形状尺寸的钢材产品的生产活动。

压延加工按照加工技术可以分为冷轧和热轧。冷轧是在再结晶温度以下进行的轧制;而热轧是在再结晶温度以上进行的轧制。热轧板硬度低,加工容易,延展性能好;冷轧板硬度高,强度较高,不易发生变形,但是加工难度高,价格也相对更贵。冷轧板一般是以热轧板作为原料加工而成。

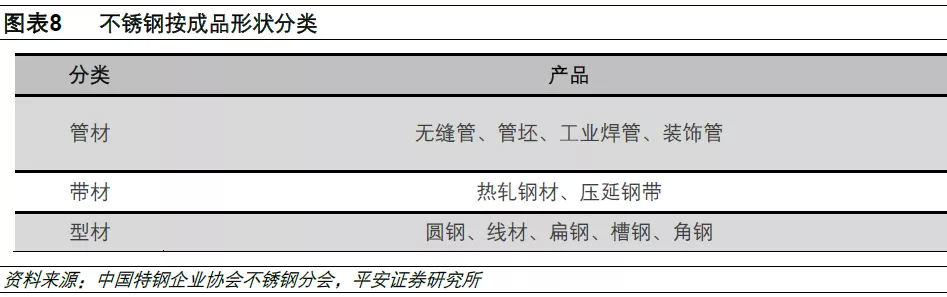

压延加工按照成品的形状可以分为管材、带材和型材。其中管材又包括无缝管、管坯、工业焊管和装饰管;带材包括热轧钢材和压延钢带;型材包括圆钢、线材、扁钢、槽钢和角钢。

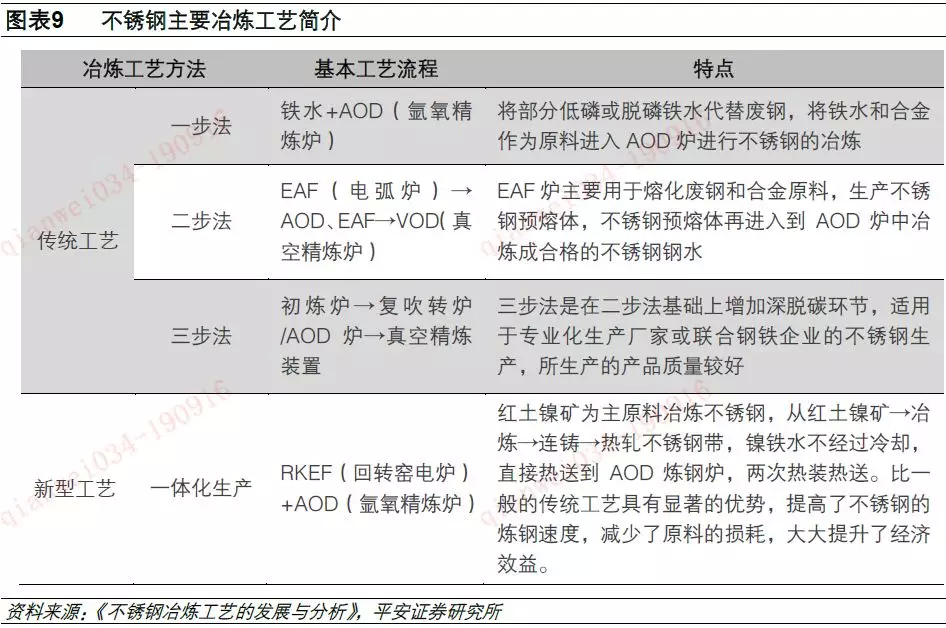

2.4 不锈钢生产工艺简介

不锈钢生产工艺的选择与钢种和原材料有关,原材料方面主要包括废钢、铁水、铬矿石、镍矿合金等。目前,我国不锈钢生产工艺主要可以分为两类,一类是以太钢不锈为代表的传统生产工艺,另一类是以青拓实业为代表的一体化生产工艺。相比一般的传统工艺,一体化生产工艺具有较明显的成本优势:每吨铁在生产过程中的电能消耗降低了1500度,粉尘排放降低80%,吨钢能耗约减少50%,具有较好的成本效益性。

2.5 不锈钢成本:与原材料价格高度相关,重点关注镍合金价格变化

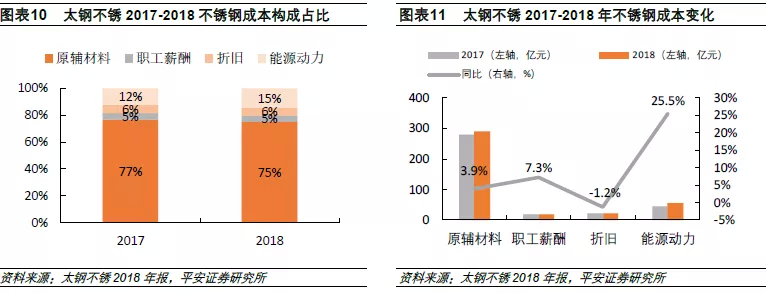

整体而言,包括镍、铬等在内的原材料成本占据了不锈钢生产成本主要部分,是最重要的成本构成。但不同种类不锈钢,其金属成分含量有较大的差别,成本构成也有所不同。按照美国不锈钢划分方法,200、300、400系列的区分标准主要在镍的含量。由于镍的价格在众金属元素中价格最高,不同系列不锈钢的镍含量不同造成成本差异较大,因此镍价格成为衡量不锈钢成本一个重要因素。由于整体行业成本数据难以获取,这里我们参考太钢不锈2018年年报披露的数据:2017—2018年,包括镍、铬、废钢等在内的原辅材料成本占比分别达到了77%和75%,而其余的职工薪酬、折旧和能源动力三类所占比重在5%~15%之间。反映了原材料价格是不锈钢成本的主要构成因素。

2.5.1镍矿简介

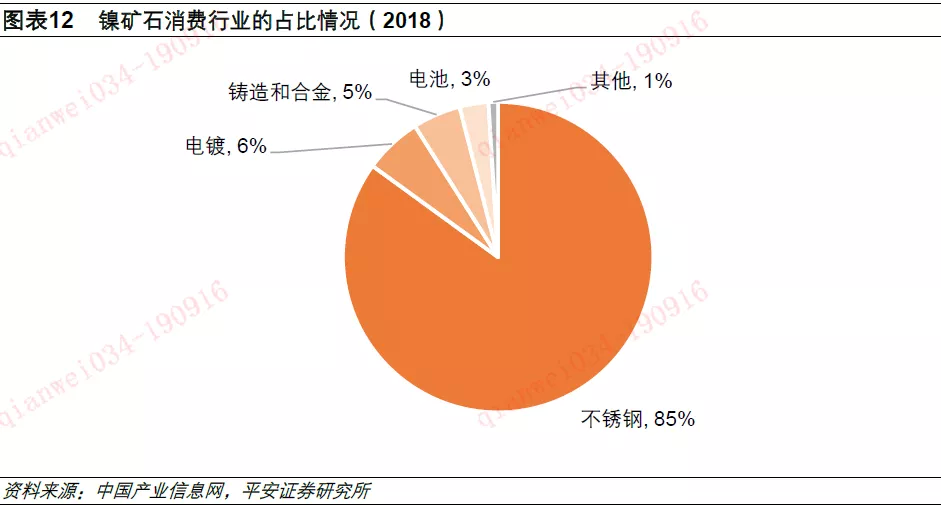

目前,不锈钢行业是镍矿石的最大买家,占比高达85%;其他行业中电镀占比6%、铸造和合金占比5%、电池占比3%。但是,近年来新能源汽车的迅猛发展带动了电池行业产能迅速扩张,据安泰预测,2025年全球电池行业用镍量有望达到30万吨,电池行业用镍将会升至10%。电池行业用镍增加可能会推动镍矿石价格上涨。

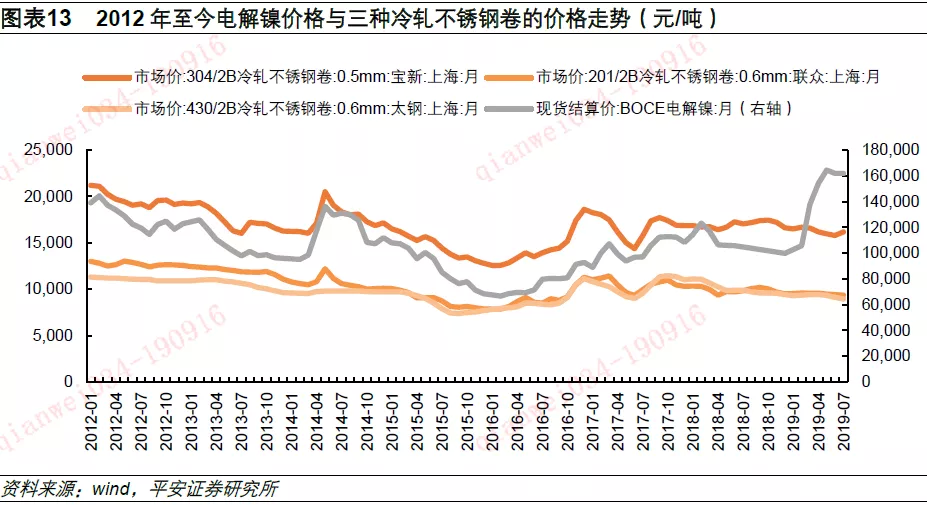

在原材料中,镍元素由于矿石价格较高,对不锈钢成本影响较大,尤其是含镍元素比例较高的300系列。从电解镍和三种不锈钢卷的价格变化中我们可以看出,镍元素的价格和304冷轧不锈钢卷价格高度相关,对430冷轧不锈钢卷和201冷轧不锈钢卷影响相对较小。

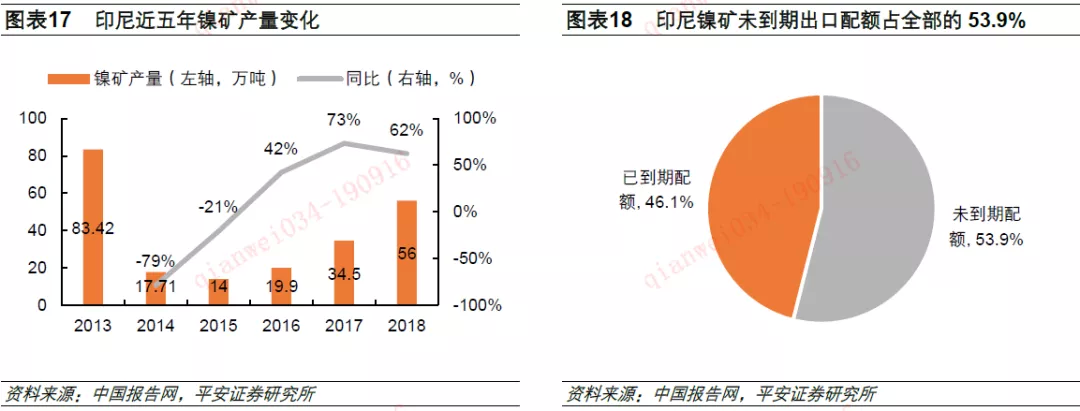

根据美国地质调查局2019年2月份的调查报告数据显示,2018年全球镍产量(按镍矿中含镍量折算)为230万吨,产量同比增长6.5%,大约有48%的镍矿被用于生产铁合金。印度尼西亚、澳大利亚和巴西的镍矿石储量位列全球前三位,但澳大利亚和巴西由于其镍矿品位低,开采难度大,产量并不高。2018年镍矿产量最高的两个国家分别是印度尼西亚和菲律宾,产量分别为56万吨和34万吨,分别占全球产量的24%和15%。其中印度尼西亚的镍矿石出口量从2016年的19.9万吨飙升至2018年的56万吨,两年间增速超过180%,出口增长最快。

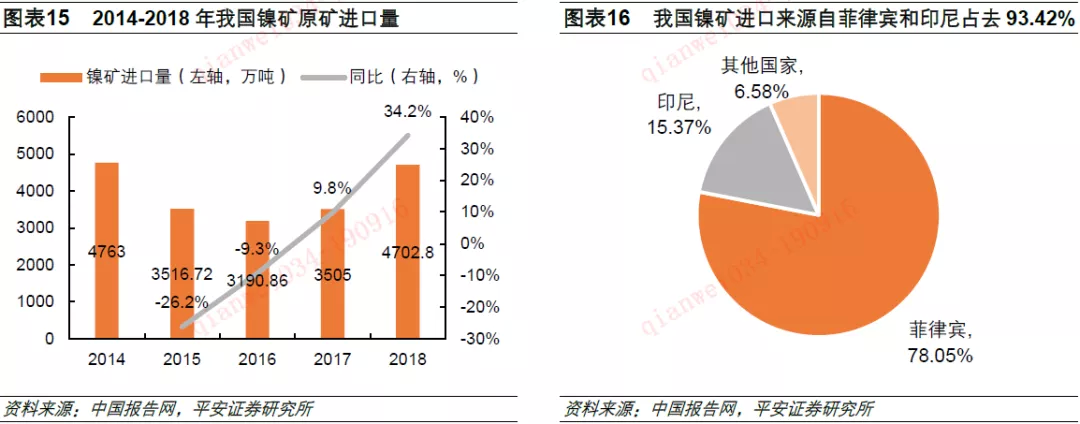

由于国内镍矿储量少,我国不锈钢产业所需镍矿大量依赖进口,镍矿对外依存度持续多年超过80%。根据中国海关总署统计,2017年中国进口镍矿41.08万吨金属量,同比增长16%。其中来自菲律宾的进口量为32.06万吨金属量,占比78.05%;来自印尼的进口量是6.31万吨金属量,占比达到15.37%,两国进口量合计占我国镍矿进口总量达到93.42%,因此两国的相关产业政策变化需要重点关注。

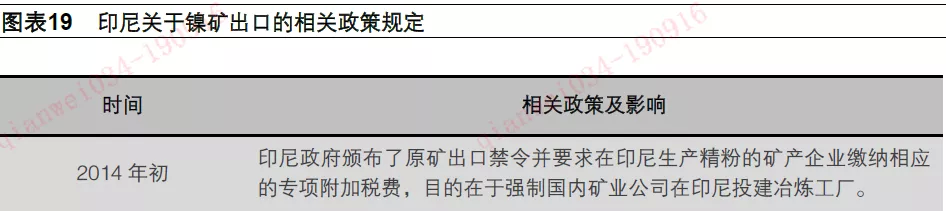

印度尼西亚是全球镍矿石储量最大的国家。在2014年初,印尼政府颁布了原矿出口禁令并要求在印尼生产精粉的矿产企业缴纳相应的专项附加税费,目的在于强制国内矿业公司在印尼投建冶炼工厂。禁令颁布后,印尼镍矿产量和出口量一度大幅下滑。直到2017年印尼颁布新规,规定了520万吨镍矿湿矿的出口限额,放松了持续了三年的出口禁令。之后,印尼又陆续批准了多个出口配额,截止2019年8月,印尼批准镍矿配额总量达到7157万湿吨,其中未到期的配额数量为3861万湿吨。

2019年9月3日,印尼政府最终决定加快对镍矿山出口的禁令,从2019年12月底开始,镍矿石含量低于1.7%不再允许出口,而2017年印尼宣布有条件允许镍矿出口——仅允许镍含量低于1.7%的镍矿出口。这意味着印尼将停止出口镍矿,且未用完的配额也不能再出口,这无疑影响了我国的镍矿石供应格局,未来需要更多的转向菲律宾等其他镍矿石出口国家。

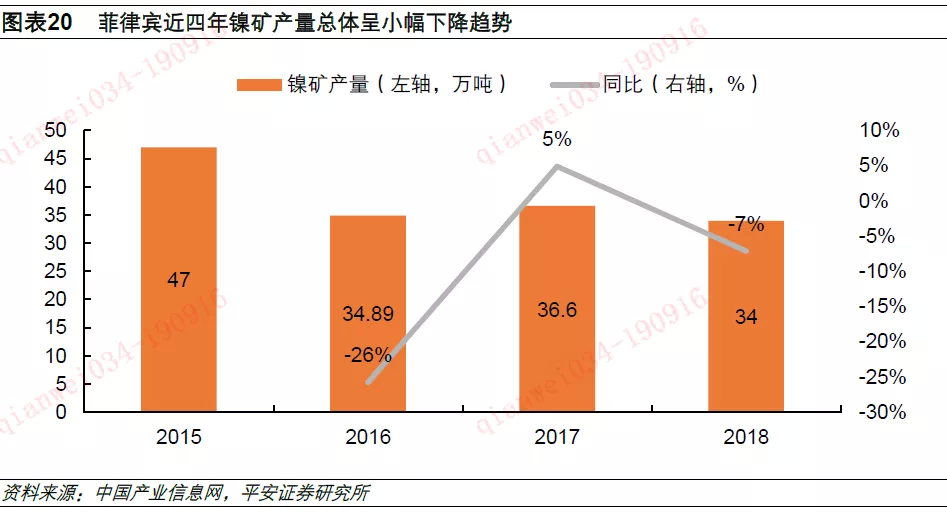

2014年印尼禁止镍矿出口以后,菲律宾镍矿产量快速增长至47万吨,2016年菲律宾开始实行严苛的环保审查,当年产量回落至34.89万吨,降幅高达25.77%。2017年,受镍价快速上升影响,菲律宾镍矿产量同比增加4.90%至36.60万吨,占全球镍矿产量的17.02%;2018年菲律宾镍矿产量34万吨,同比减少7%。菲律宾国内日趋严格的环保政策对其镍矿产量带来不利的影响,其出口或将持续小幅减少。

不锈钢成本和镍价高度相关。我国镍元素自给率低,需要大量从印尼和菲律宾等国进口。随着印尼禁止镍矿石出口,我国镍矿石缺口将更为严重;同时菲律宾等国镍矿石出口政策不稳定,导致镍价大幅波动。因此,国内不锈钢企业对镍资源的争夺将更加激烈,向上游并购镍矿石开采加工企业以及直接在印尼、菲律宾等国建设不锈钢厂成为最主要的解决方案。

2.5.2铬矿简介

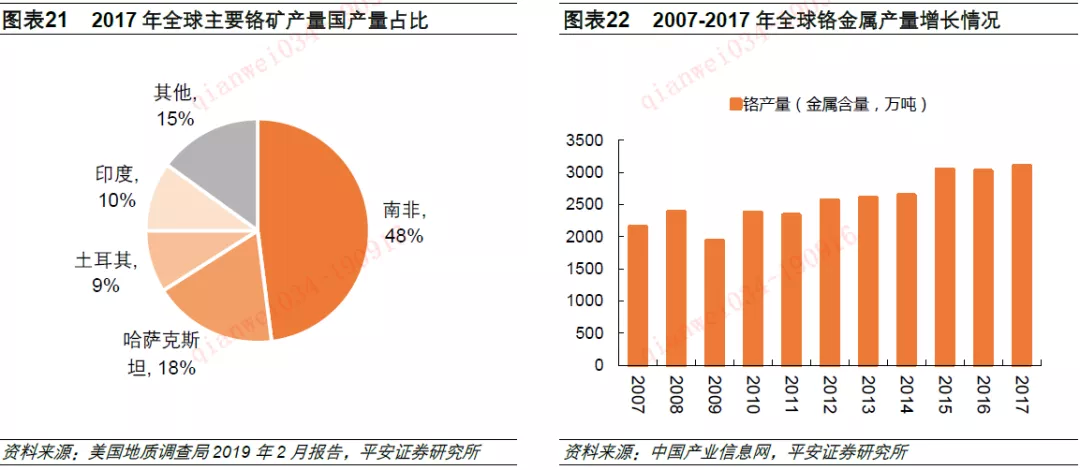

铬是不锈钢的重要组成元素,不锈钢中一般含10%-30%的铬元素。铬矿通常被加工成铬铁,90%以上用于不锈钢的生产。全球铬矿资源较为丰富,总储量超过120亿吨,但分布极不均匀。铬矿资源主要分布在南非、津巴布韦、哈萨克斯坦、芬兰、土耳其。其中,南非资源量最大,为55亿吨,约占世界资源总量的一半,津巴布韦和哈萨克斯坦资源量均约10亿吨。据美国地质调查局(USGS)数据显示,截止2016年底,世界铬矿(商品级,Cr2O3含量为45%)可采经济储量约5亿吨,近97%以上的资源分布在南非、哈萨克斯坦和印度三个国。2017年全球铬金属产量达到3100万吨,比2007年产量增长了44.2%。根据美国地质调查局2019年2月份的调查报告数据显示,2017年铬产量最高的四个国家分别为南非、哈萨克斯坦、印度和土耳其,这四个国家合计占到当年世界总产量的85%。

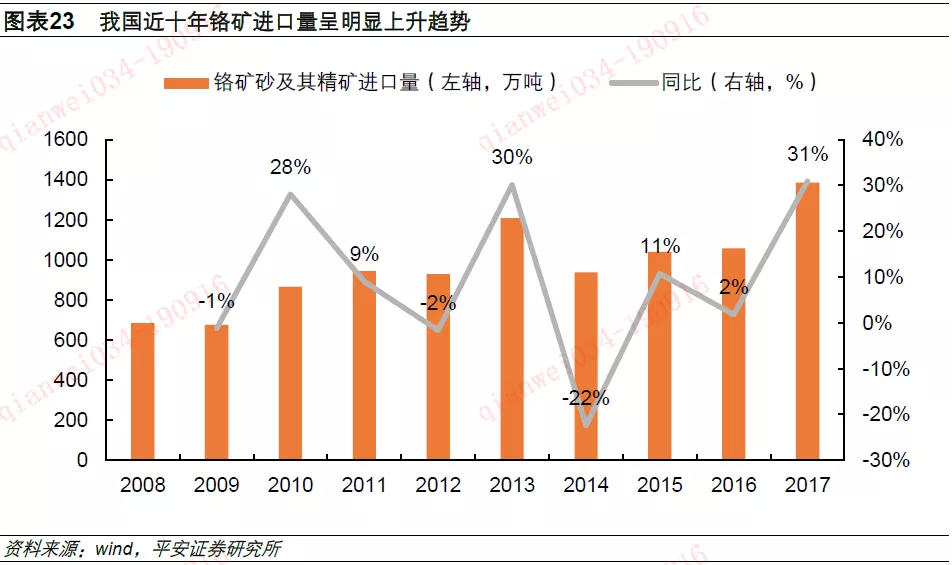

我国国内铬矿资源受储量或开采成本影响,供给难以满足国内需求,使得进口铬矿成为满足冶炼需求的主要来源。2017年我国铬矿及其精矿进口达到1384.05万吨,比2007年增长127.32%。我国已成为全球最大的铬矿进口国。

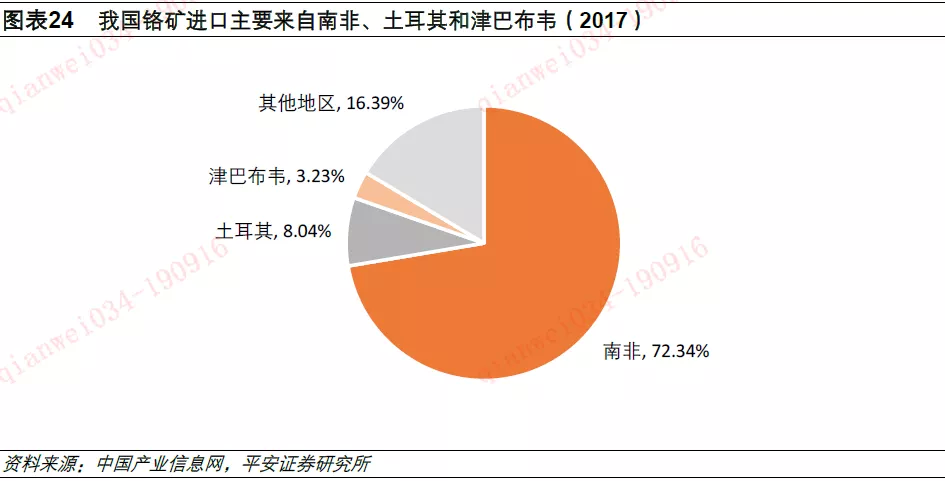

从进口国别来看,我国的铬矿主要进口自南非、土耳其和津巴布韦,2017年来自这三个国家的铬矿占当年进口总额分别为72.34%,8.04%和3.23%,是我国最大的铬矿进口来源地。

根据世界金属导报2018年6月12日刊登的《铬资源状况及其供需形势分析》一文预测分析,预计自2016年起,全球对新增铬铁需求量呈波段式增加,2024年前后预计达到新增需求的顶峰,而随着废不锈钢新增需求的持续下行,2026-2027年全球铬矿供应或将达到平衡,之后对铬铁的需求或将减小为负值。总体来看,未来铬矿资源的供需平衡仍将略显宽松。

2.5.3废不锈钢简介

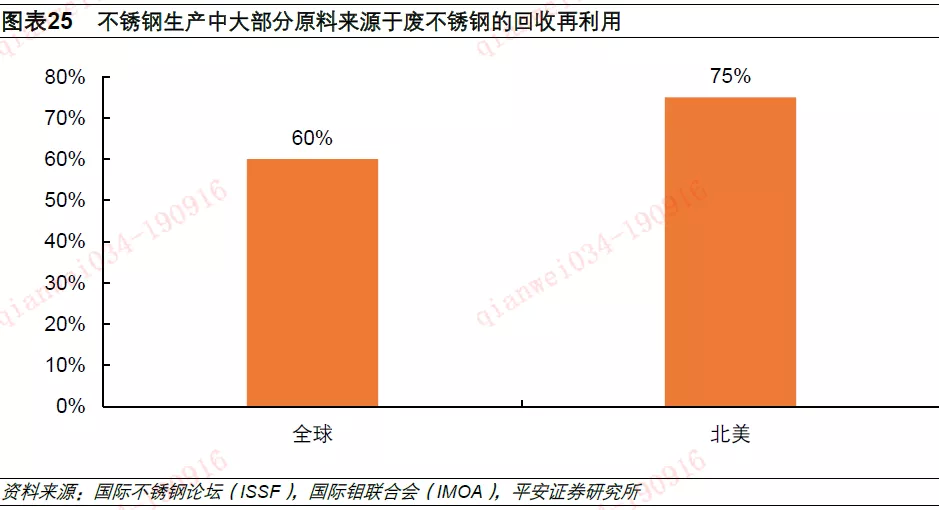

不锈钢中铁元素的来源比较多样,一般来自于铬铁、镍铁和废不锈钢中。采用废不锈钢作为原料不仅可以实现资源二次利用,而且可以获得相对较为廉价的镍元素。因此,废不锈钢也是目前国内不锈钢厂的一种重要原材料。全球大约有60%的不锈钢来自于废不锈钢的回收再利用,而北美大约有75%的不锈钢来自废不锈钢。

目前,我国废不锈钢资源较为紧缺:一是因为中国不锈钢消费量提升是近些年的现象,历史上累积的消费量不是很大;二是因为不锈钢制品使用寿命相对较长,我国很多不锈钢制品还未到报废年限。因此,我国废不锈钢原料也有很大一部分依靠进口。未来随着我国不锈钢制品存量的增加,废不锈钢的供应量也会随之大幅增加,并在不锈钢的原料中占到更重要的地位。

03 国内需求分析:下游应用广泛,新应用场景不断拓展

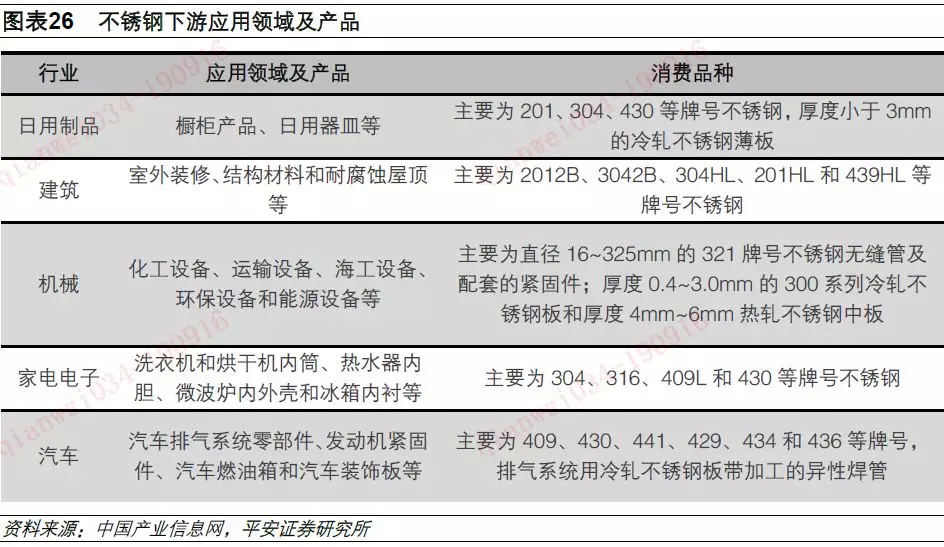

不锈钢因为其独特良好的耐腐蚀、耐高温等特性而被广泛应用于餐具、白色家电、化工、能源、交通、建筑等多个领域。此外,各种高端不锈钢广泛应用于石油化工、电站高压、锅炉、核电能源、装备制造、航空航天、海洋工程和军工等工业领域。

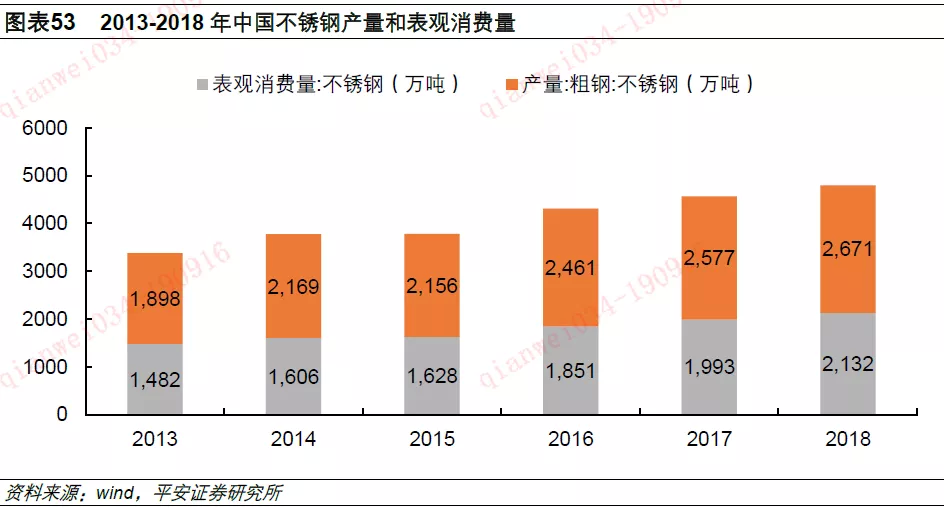

2018年我国不锈钢粗钢表现消费量2132万吨,同比增长7%。按下游行业分,金属制品占比27.61%,建筑业占比24.57%,工程机械18.40%,交通11.09%,电力机械11.04%,机动车辆和零部件占比7.29%。汽车、家电、机械制造、金属制品业等不锈钢用量较大行业发展迅猛,工业增加值增速均高于全国规模以上工业。预计未来我国不锈钢需求稳定增长,城市不锈钢供水管道改造、装饰用不锈钢、天然气管网铺设和外资汽车厂商的进入等领域有望进一步拉动国内不锈钢消费,不锈钢无缝钢管和焊管或受益最大。

3.1 不锈钢日用品需求保持较大规模,消费升级有望带动高端产品需求增长

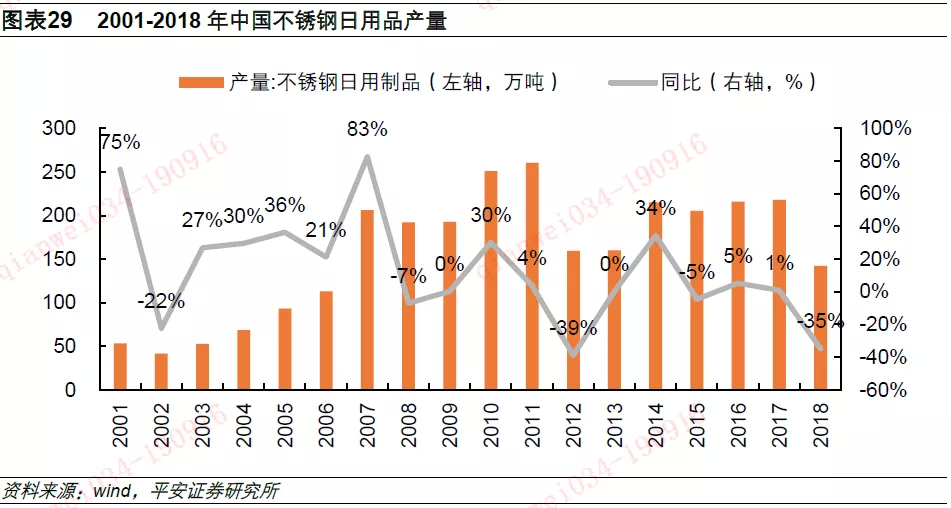

不锈钢由于其防腐蚀的特性被广泛用于各种日用品的制造,包括勺子、餐盘、杯子、汤盆和锅等。我国不锈钢日用品产量在21世纪初出现爆发式增长,到2010年年产量超过了250万吨,随后我国不锈钢日用品产量有所回落。2018年我国不锈钢日用品产量为142.3万吨,同比下降35%。最近十年,我国不锈钢日用品年均产量维持在150万吨以上,保持较大规模。

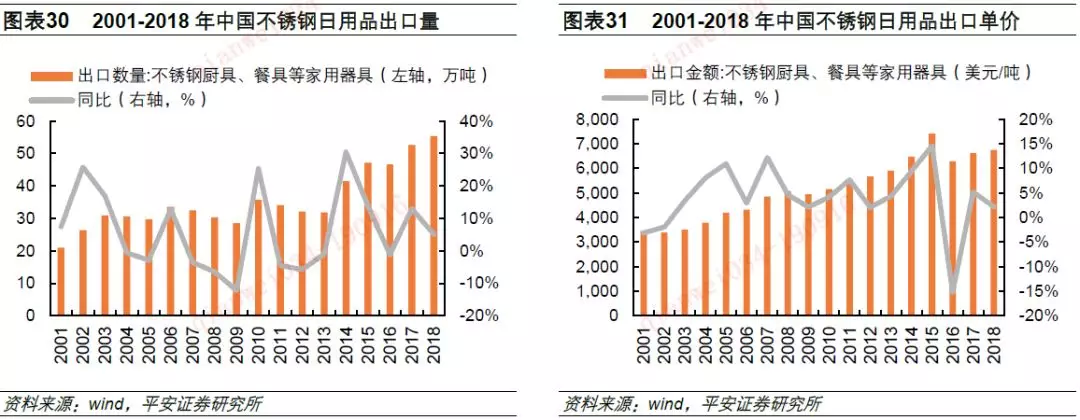

不锈钢日用品出口近几年持续向好,2018年出口不锈钢日用品55.32万吨,同比增加5.1%,近五年不锈钢出口年均复合增长率5.9%。与此同时不锈钢日用品出口单价也稳定上升,2018年我国出口不锈钢日用品单价为6757美元/吨,同比增加2.2%。不锈钢出口产品单价的提升体现出我国不锈钢日用品出口产品逐渐向高端产品转型,为全球的消费者提供更加优质的不锈钢日用品。

不锈钢日用品作为日常生活的必需品,预计未来需求量总量维持稳定。另一方面,随着我国人民群众生活水平的日益提升,民众对于高品质不锈钢日用品的需求量预计将会大大增加,进而促进高端不锈钢产品需求的增长。

3.2 建筑业不锈钢需求稳定,应用场景的不断拓展提升不锈钢需求

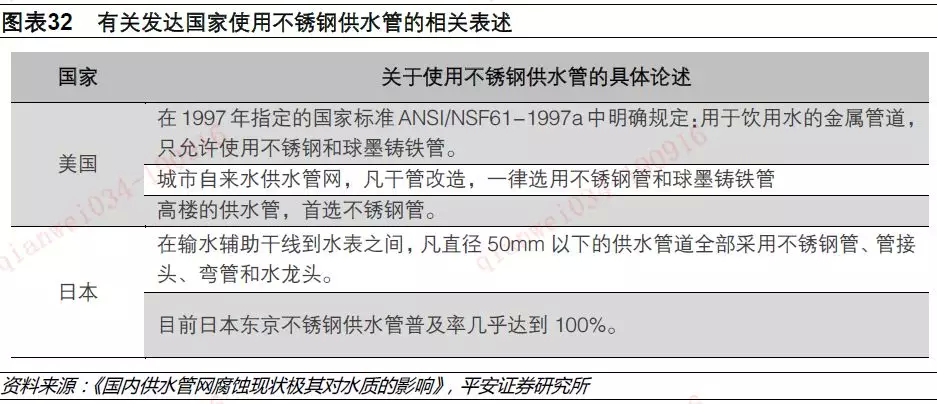

长期以来,建筑业是我国仅次于金属制品的最重要的不锈钢需求行业。近些年,随着建筑标准的不断提升,不锈钢将迎来显著增长。2019年3月,住房和城乡建设部和国家市场监督管理总局联合发布国家标准《绿色建筑评价标准》,要求室内给水系统采用铜管或不锈钢管,该标准已于2019年8月1日起实施。相比于铜管,不锈钢的性价比非常高,主要发达国家也都首选不锈钢作为供水管。预计不锈钢水管也将成为我国室内给水系统的主要选择。目前我国城市供水管网大多处于寿命临界点,以上海为例,中心城区管网中50年以上的管道达132km。未来一段时间国内或迎来用水管网更换的高峰,而不锈钢水管具有通水性好、保温性强、漏水少和抗腐蚀的特点,将有望逐渐替代原始的铜水管作为城市供水管道,这将极大推动不锈钢管消费。

另外,不锈钢具有金属特有的光泽和强度,用做装饰时能显出雍容华贵的质感,因此也被广泛用于电梯箱板、厅堂墙板、招牌等建筑装潢领域。于此同时,一些新的不锈钢应用场景也不断被拓展。2016年开工建设的青岛新机场采用不锈钢屋面,面积总计达到22万平方米,建成时将成为世界最大的整块不锈钢金属屋面。2015年8月开建的浙江舟山市普陀山观音法界地标性建筑—观音圣坛也采用了不锈钢外墙装饰。据介绍,该工程采用厚度为1.0mm的445J2不锈钢海防板,总用量达到35000m2。随着新的应用场景不断拓展,不锈钢需求也有望得到提升。

3.3 白色家电行业有所回暖,洗碗机有望成为不锈钢消费新的增长点

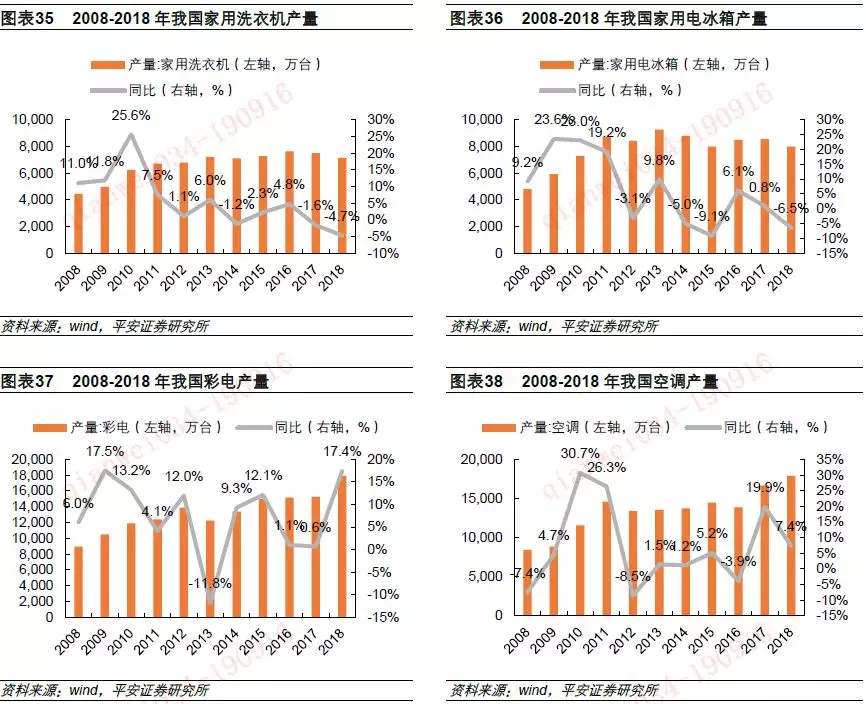

白色家电一般指冰箱、洗衣机、彩电和空调等家用电器。不锈钢制品在白色家电行业的用途主要有冰箱面板,洗衣机内筒、冰箱内胆等。目前,家用电器行业所用不锈钢主要是304、430等种类。白色家电行业的快速发展期在2008年至2013年,2013年以后的白色家电行业经历了一段时间的整理期。2018年主要的白色家电行业均有好转的迹象,尤其是彩电行业在2018年产量达到了1.8亿台,同比增加了17%。除此之外,不锈钢也被广泛应用与厨房小家电当中,如电饭锅、电水壶、电压力锅和微波炉等。

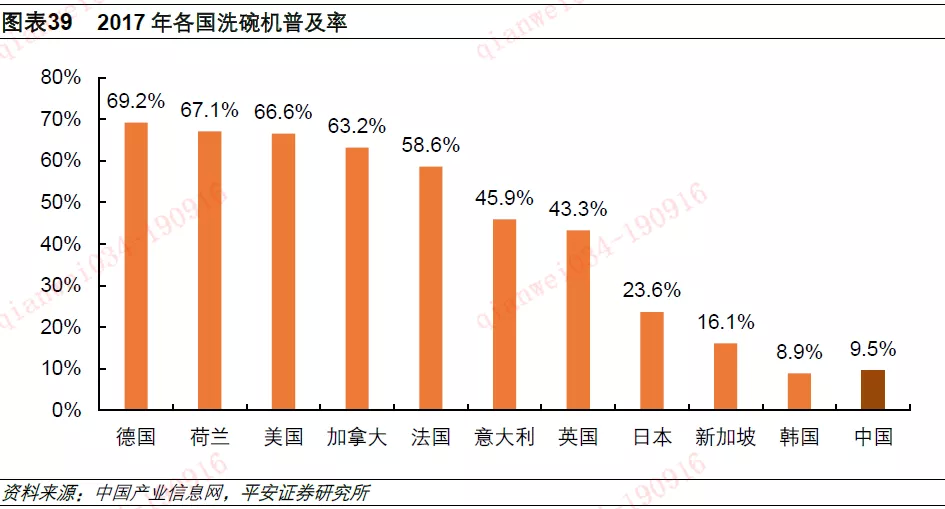

随着我国民众生活水平不断提升,消费升级已成为社会发展的必然趋势。家电行业整体已经处于成熟阶段,基本家用电器已经得到了普及。但是西方国家较为普及的洗碗机、烤箱等家用电器,在我国的普及率还很低。我国2017年洗碗机普及率仅为9.5%,而欧美主要发达国家普及率多在50%以上,即使是同为亚洲国家的日本、新加坡普及率也大大高于我国。

2015年以来,随着家用洗碗机产品市场认可度的提升,中国家用洗碗机需求总量维持快速增长态势。2018年我国家用洗碗机需求量首次突破了100万台。由于洗碗机能够极大地减少洗碗的家务劳动时间,随着人们生活节奏的加快和生活水平的提升,洗碗机有望成为下一个家庭必备电器。洗碗机长期在潮湿环境下工作,机身大量使用不锈钢,洗碗机产量增加有望成为家电领域不锈钢消费新的增长点。

3.4 汽车产业拉动不锈钢消费增长仍有较大空间

在汽车行业中不锈钢主要应用于汽车排气系统、发动机零部件、燃油箱和装饰用零部件。其中排气系统的不锈钢用量达到整车不锈钢用量的一半以上。排气系统应用的不锈钢主要是铁素体型和奥氏体型,具体包括304、308、321、409和430等型号,形状主要为管材。同时,不锈钢作为一种轻型材料,在发动机零部件等领域也有广泛的应用。

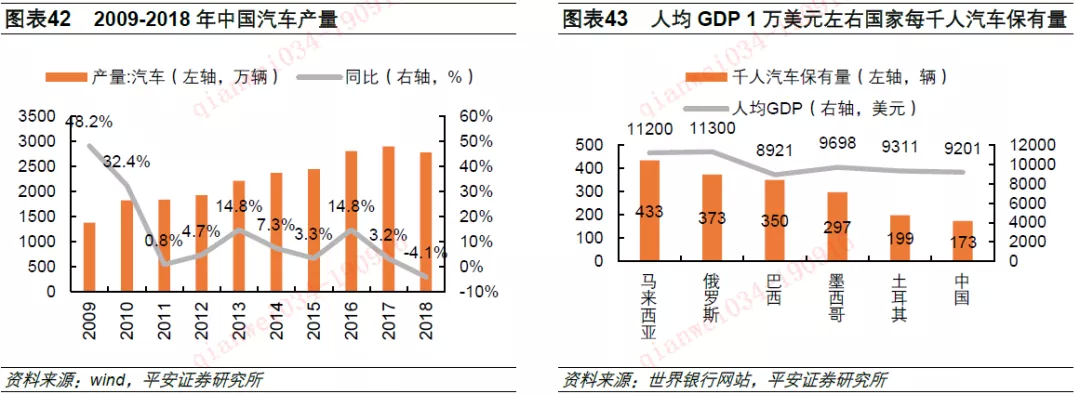

据世界银行发布的数据,2019年我国每千人汽车保有量仅为173台,相比同为人均GDP在1万美元左右的国家,每千人汽车保有量处于较低水平,未来汽车需求还有很大的增长空间,这也将带动汽车用不锈钢产品消费的增长。

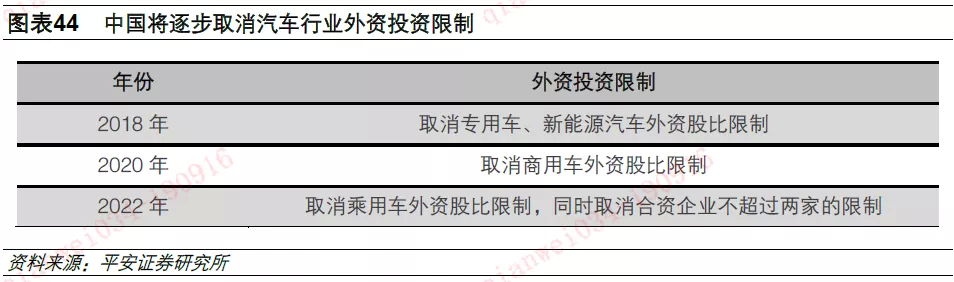

与此同时,中国在汽车领域也加大了对外开放的路线图。2018年4月17日,国家发改委表示我国汽车行业将分类型实行过渡期开放,通过5年过渡期,汽车行业将全部取消对外资的限制。我国拥有相对廉价的熟练工人和世界上最完善的工业体系,一旦放开外资投资汽车行业的限制,我国必将迎来一波外资汽车公司投资建厂的高潮,有望实现高档汽车进口替代,甚至打开国际市场。这将大大拉动汽车用不锈钢产品需求的增长。

3.5 政策大力推动石化和天然气行业发展将带动不锈钢消费市场进一步增长

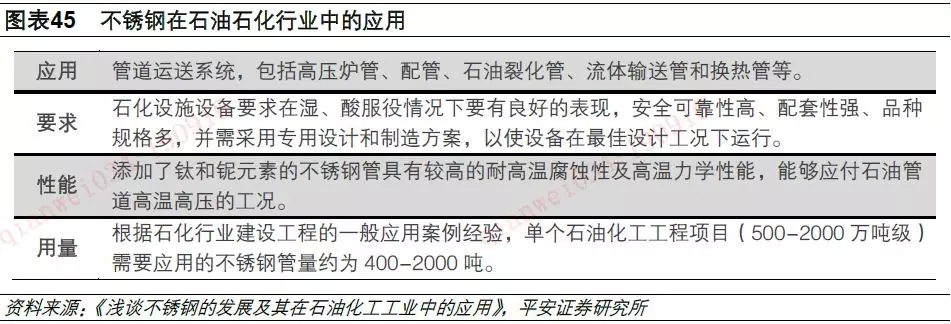

石油化工和和天然气行业是我国的支柱产业。由于在许多情况下要接触有腐蚀性的化学介质,石油化工和天然气行业对于不锈钢的需求十分广泛。

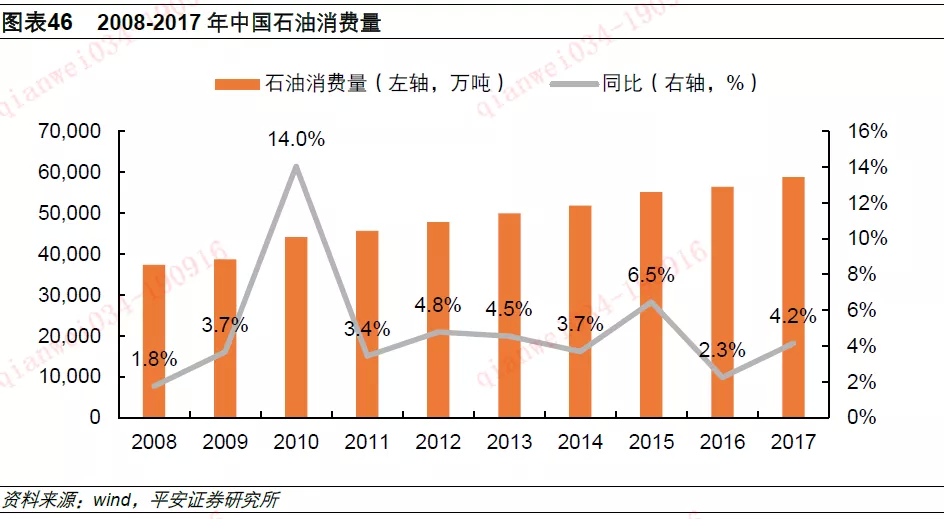

我国目前是仅次于美国的全球第二大石油消费国和进口国,石油消费量从2008年的37302万吨增长到2017年的58745万吨,年均复合增长率5.2%,远高于同期全球0.97%的年均复合增长率。工业和信息化部在《石油和化学工业发展规划(2016-2020年)》中提出了“十三五”期间石油和化学工业增加值年均增长8%的目标。按照规划,我国石油石化行业仍将保持较高增速,大量不锈钢管件消费将得到显著增长。

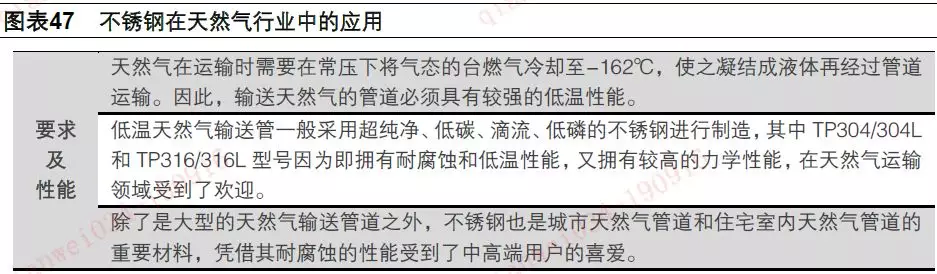

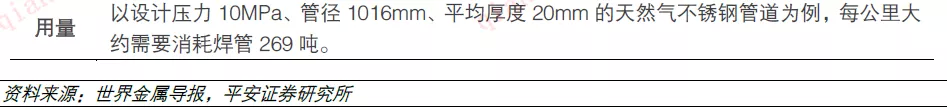

天然气行业也是不锈钢产品的一个重要应用领域。在天然气项目中,天然气接收站及其输气管道的建设需要大量不锈钢管道。

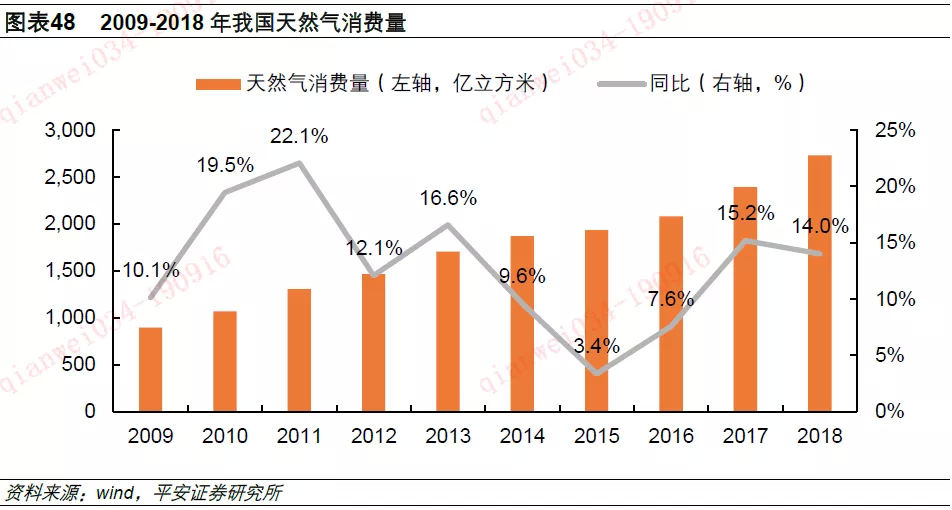

2018年我国天然气的消费量同比上涨了14%,即便天然气供给量增长迅速,在我国很多地方天然气仍然是供不应求,供给缺乏在很大程度上制约了天然气消费量的增长。

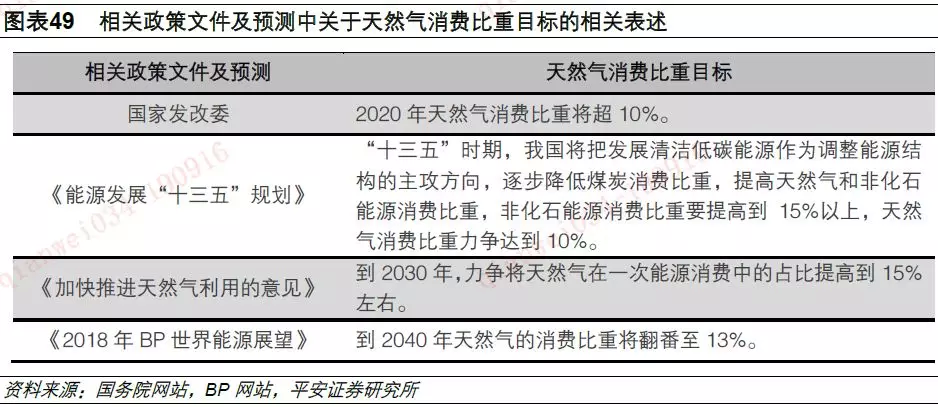

2017年,国家发布《加快推进天然气利用的意见》,重申逐步将天然气培育成为中国现代清洁能源体系的主体能源之一。随着国家持续推进环保政策,加强环保监管,我国各地仍将面临较大的环保压力,环保因素将推动天然气用气需求保持增长。政策推动天然气行业快速发展,将有利于提升天然气运输用不锈钢管的市场容量,带动不锈钢消费市场进一步增长。

04 国内供给分析:产能规模大,未来供应压力继续上升

4.1 我国是全球最大不锈钢生产国,不锈钢产量占全球一半以上

从全球不锈钢市场供应来看,近十年来我国不锈钢粗钢产量占全球比重不断上升。2018年我国不锈钢粗钢产量占全球粗钢产量份额为52.6%,超过世界总产量的一半以上,是全球最大的不锈钢生产国。

4.2 我国不锈钢行业集中度较高,供需基本稳定

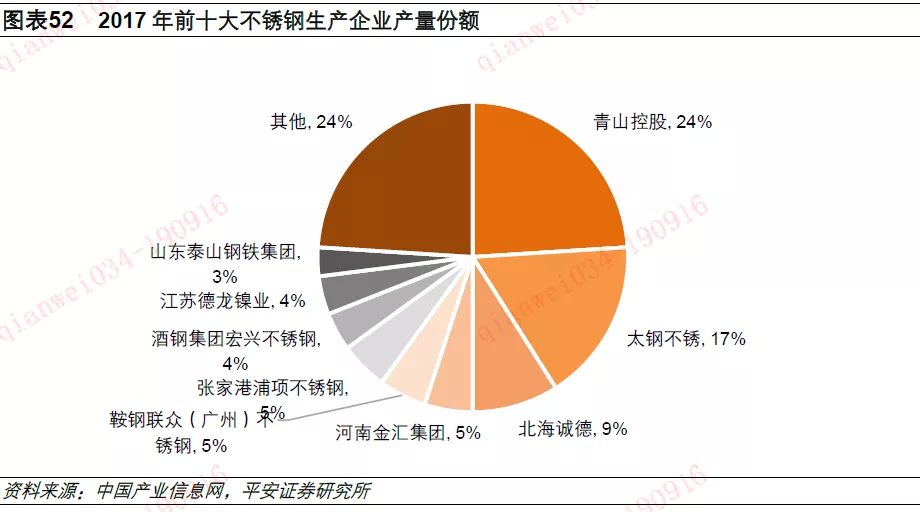

2017年我国不锈钢行业CR4为55%、CR10为81%。2018年不锈钢产量排名前三的企业为青山控股集团、太钢不锈、北海诚德不锈钢集团,三家企业产量合计达1626万吨,占当年全国不锈钢粗钢产量60.89%,集中度进一步提升。

由于市场集中度较高,市场竞争相对有序,市场供需格局基本稳定。2013—2018年,我国不锈钢产量与不锈钢的表观消费量差额基本维持在500-600万吨左右,没有出现严重过剩的局面。

4.3 产能利用率低位徘徊,近3年新增产能增长较快

我国不锈钢产能利用率始终在60-70%的区间水平上波动,产能利用率一直偏低。随着不锈钢消费市场的增长和不锈钢冶炼工艺的进步,国内越来越多的钢铁企业开始通过淘汰普钢产能来建设不锈钢产能,新增产能增长较快。据2018年亚洲不锈钢研讨会的报告显示,到2020年,中国新增不锈钢产能将达到750万吨,总产能可达4400-4500万吨,新增产能增长较快。

4.4 海外不锈钢产能快速增长,进一步加剧国内供应压力

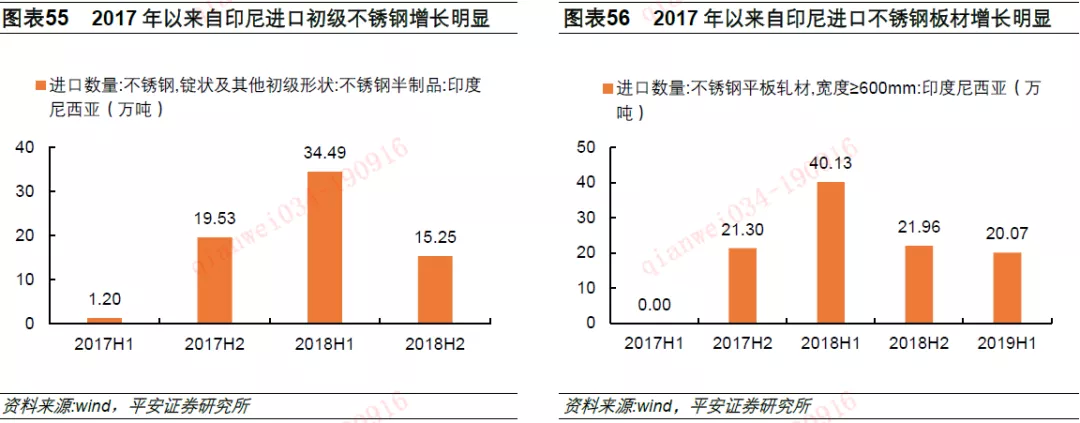

近些年,由于印尼和菲律宾等国家镍矿资源不断收紧,国内众多钢铁企业纷纷在当地投资建设不锈钢厂。由于印尼等国消化不锈钢产品能力有限,这些不锈钢产品大部分也都回流到国内。从2017年开始,进口自印尼的初级不锈钢和不锈钢平板轧材的数量均出现大幅上涨。

未来三年内,德龙镍业、新兴铸管、青山集团等国内不锈钢企业在印尼和菲律宾的新建钢厂计划陆续投产,进口自海外的中企不锈钢产品数量可能会进一步增加,或将每年给国内增加100万吨不锈钢产品供给。印尼等地不锈钢工厂在镍矿石方面具有原料成本优势,回流至国内的不锈钢制品在价格上竞争力较强,将会对国内供给市场形成一定冲击。

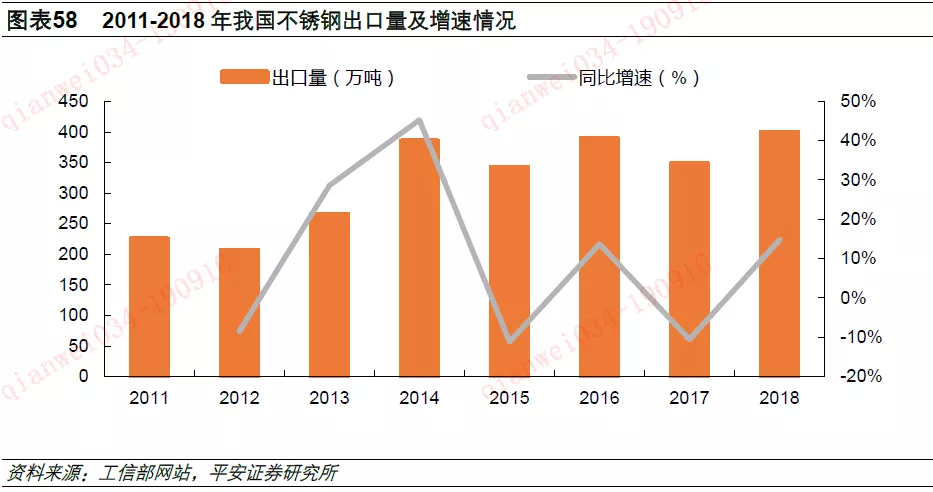

同时,海外不锈钢产能大幅增长,也对我国不锈钢产品出口带来一定冲击。近三年来我国不锈钢出口增速明显放缓,未来受印尼不锈钢产品在国际、国内市场低价竞争影响,预计我国不锈钢产品出口仍将难以大幅增长,这将加剧国内供应压力,对国内不锈钢市场供需格局产生较大影响。

4.5 国内主要不锈钢生产企业简况

截止到2018年底,青山控股集团(国内部分)、太钢不锈以及北海诚德不锈钢集团的不锈钢产能别为580、450、250万吨,位居行业前三位,其余企业均在200万吨以下。从目前三家企业综合竞争力来看,太钢不锈是国内老牌的不锈钢企业,位居行业领军位置,产品多为高端不锈钢产品;但青山控股依托自身掌控的资源优势和一体化低成本冶炼方式,规模不断扩张,大有追赶之势。未来,不锈钢行业龙头之争将大概率在这两家企业之间展开。

05 全球不锈钢产业简况

5.1 全球不锈钢供应增长较快,供应增量主要来自中国

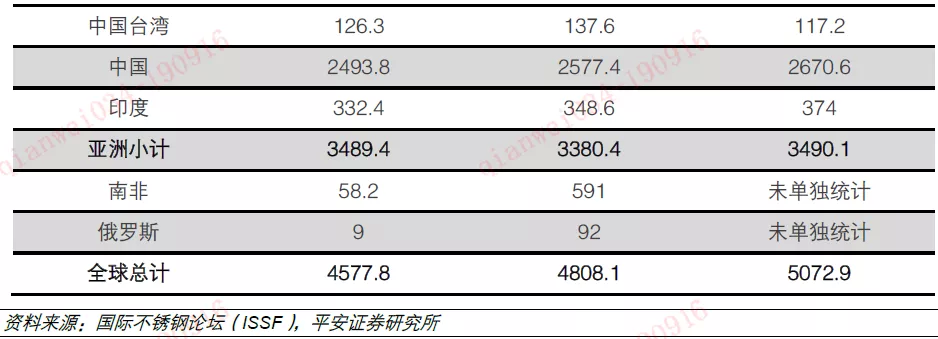

2013年至2018年,全球不锈钢产量从3850.6万吨增长到了5072.9万吨,年均复合增长率为5.7%。这五年间全球不锈钢产量的增量部分几乎全部来自中国,而美国、欧洲和日本等国家和地区的不锈钢产量变化不大。

从国家和地区来看,2018年全球最大的几个不锈钢产地分别为中国,印度,日本和美国。其中印度2018年不锈钢产量374万吨,同比增长7.3%;日本2018年不锈钢产量328.3万吨,同比增长3.6%;美国2018年不锈钢产量280.8万吨,同比增长2%。印度成为全球主要不锈钢生产国中产量增速最快的国家。

5.2 全球不锈钢需求保持增长,亚太地区需求增速领先其他地区

全球需求方面,据钢铁和金属市场研究(steel & metal market research)统计,2017年全球实际不锈钢需求约4120万吨,同比增长5.5%。其中亚洲和太平洋地区增速最快,达到6.3%;美洲地区需求增长3.2%;欧洲、中东和非洲需求增长3.4%。

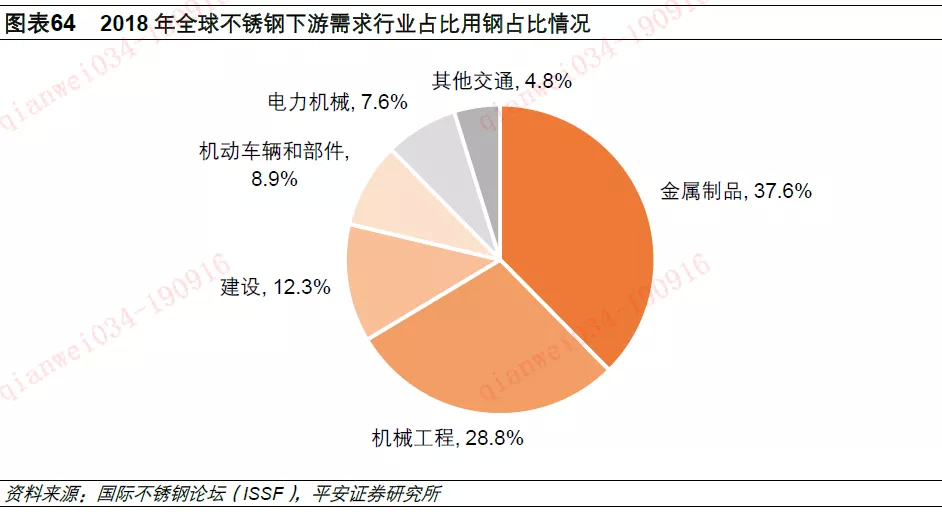

从全球不锈钢下游需求行业来看,金属制品行业是全球不锈钢下游需求产业中占比最大的行业,占不锈钢总消费量达到37.6%;其他行业包括机械工程占比28.8%,建筑建设占比12.3%,机动车辆和部件占比8.9%,电力机械占比7.6%。

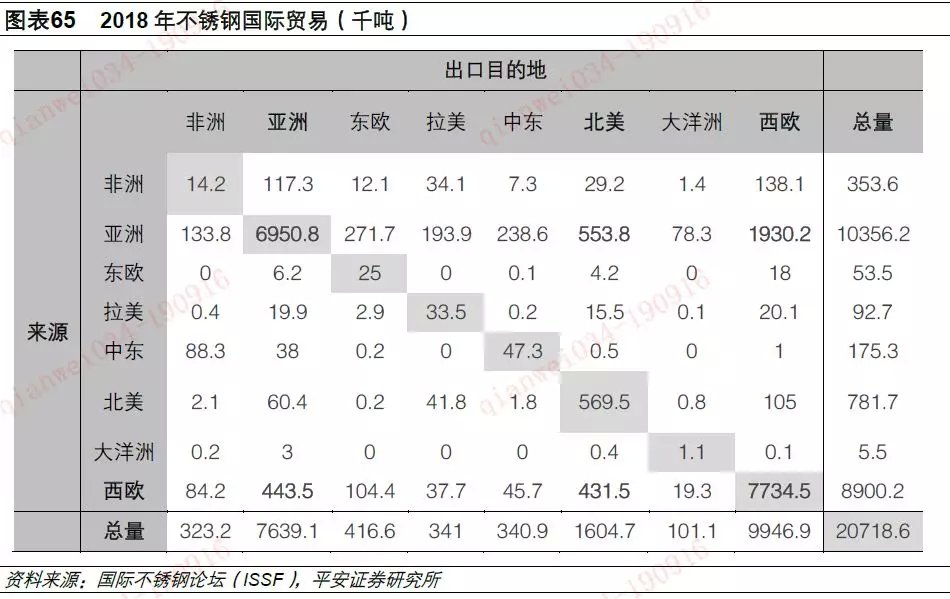

5.3 亚洲和西欧是全球不锈钢贸易最活跃地区

亚洲国家和西欧国家是不锈钢国际贸易最活跃的地区。数额最大的是亚洲国家之间和西欧国家之间的不锈钢贸易,2017年的贸易数量分别为562.93万吨和786.63万吨。此外,在2018年亚洲国家共计向西欧国家出口了193.02万吨不锈钢,向北美自由贸易协定国家出口了55.38万吨不锈钢。同时亚洲国家也向西欧进口了44.35万吨不锈钢。2018年亚洲国家总计向外出口了1035.62万吨不锈钢,进口了763.91万吨不锈钢。西欧国家2018年总计进口不锈钢994.69万吨,出口不锈钢890.02万吨。

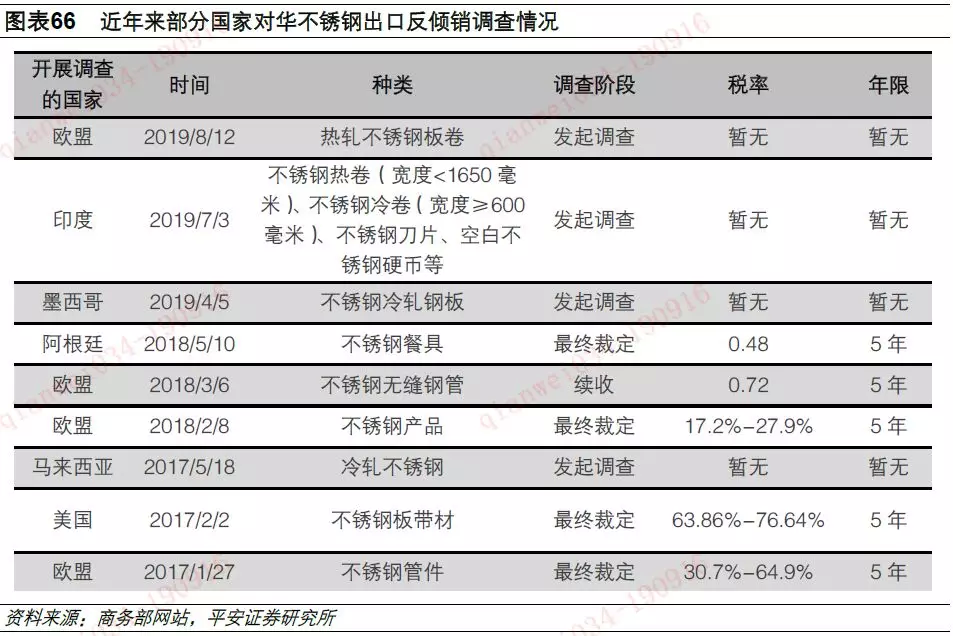

近年来,随着世界经济放缓和民族主义兴起,各种不稳定因素在不锈钢贸易领域表现得也比较明显。近三年来,我国不锈钢产业遭受世界各主要国家反倾销和反补贴调查,不仅包括欧美等发达地区,也包括印度、墨西哥等发展中国家。

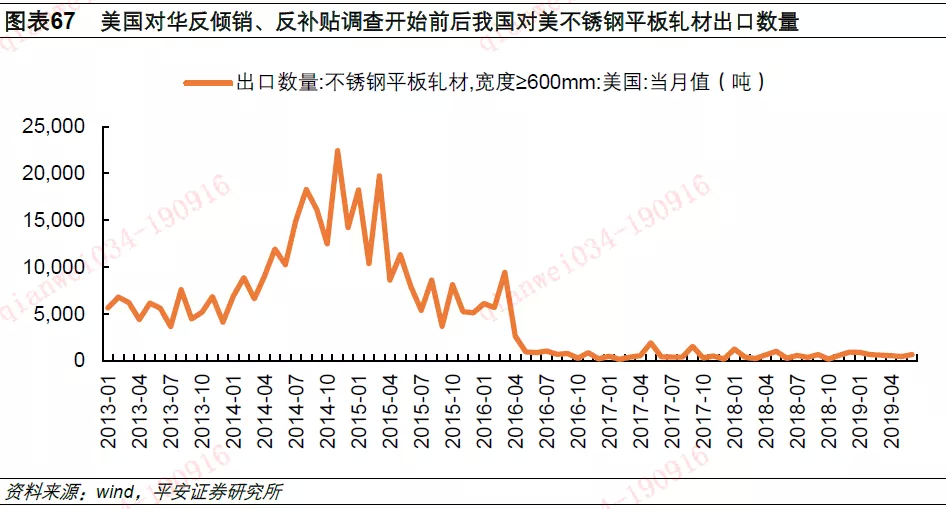

以美国2016年3月4日对原产于中国的不锈钢板材和带材发起反倾销、反补贴调查为例。2016年1-3月中国向美国出口的不锈钢平板轧材(宽度≥600mm)平均数量为7072吨/月,而当美国发起反倾销、反补贴调查之后,中国不锈钢平板轧材出口在2016年4月迅速跌落到2612吨,5月进一步跌落到945吨。直至2019年6月,中国对美不锈钢平板轧材出口一直在1000吨/月以下的位置徘徊,较反倾销、反补贴调查公布前下跌了80%以上。

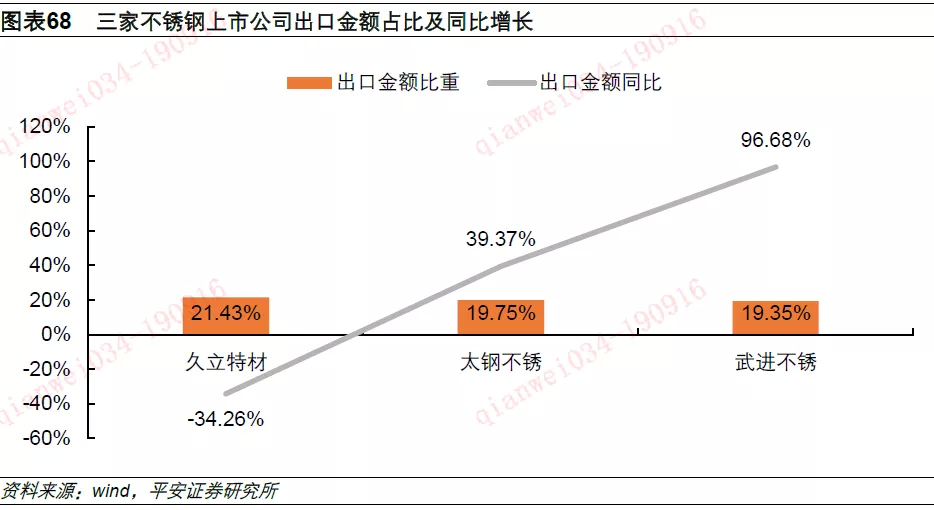

从上市公司层面来看,太钢不锈、久立特材、武进不锈三家以不锈钢为主业的上市公司中,销往国外的不锈钢占营业收入的比重基本都在10%-20%之间。一旦国内不锈钢出口受到海外各种因素影响,将会对这些公司的营收产生较大影响。

5.4 海外主要不锈钢生厂企业简介

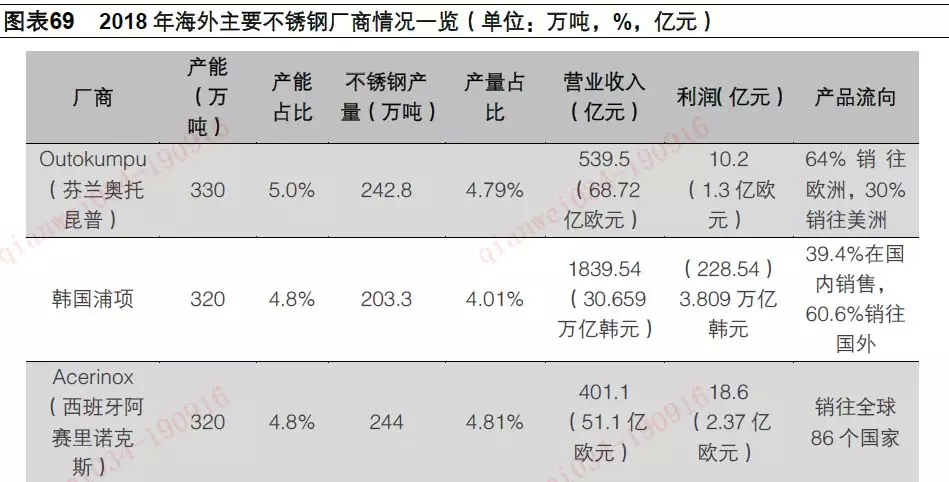

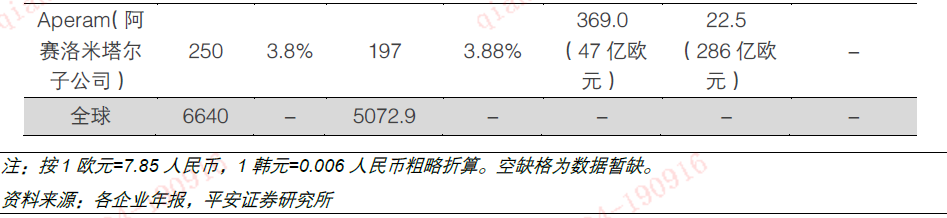

国外的不锈钢厂企业主要包括芬兰奥托昆普、韩国浦项、西班牙阿赛里诺克斯和阿赛洛米塔尔的全资子公司Aperam。奥托昆普(Outokumpu)公司成立于1910年,是不锈钢和高性能合金领域的全球领导者。2012年12月底,奥托昆普公司与德国蒂森克虏伯集团旗下不锈钢业务Inoxum公司合并后,成为全球最大不锈钢企业;西班牙阿赛里诺克斯公司总部位于西班牙马德里,主要从事不锈钢扁平材、长材和线材的生产,是全球知名不锈钢生产企业之一;Aperam公司是由安塞乐米塔尔2011年初将自身不锈钢和特钢业务的拆分而新成立的不锈钢公司,主要从事不锈钢、硅钢和特钢的生产和经营,业务遍及全球40多个国家;韩国浦项是全球领先的钢铁生产企业,在不锈钢领域也拥有较强竞争力,在我国张家港和青岛分别设立张家港浦项不锈钢公司和青岛浦项不锈钢有限公司,积极布局国内不锈钢市场。

06 投资建议

不锈钢作为最大的特钢品种,用途广泛。随着社会经济发展和产品质量、技术工艺的不断升级,不锈钢的应用场景不断被拓展,消费市场保持良好的增长势头。但同时,我国不锈钢产能规模大,新增产能较多,行业存在产能过剩的风险。不锈钢市场竞争秩序相对普钢更加有序,但随着新增产能的投放以及中企海外产品的回流,国内不锈钢市场竞争将日益激烈。拥有较高的产品创新能力、研发实力的龙头不锈钢企业将拥有较好的竞争优势,推荐关注太钢不锈;同时,掌控较多镍矿资源,产能规模不断扩张的不锈钢企业也拥有较强的成本竞争优势,建议关注青山控股。

07 风险提示

1、经济大幅下滑导致需求增长停滞的风险。不锈钢市场增长与消费升级密切相关。如果宏观经济出现大幅下滑,社会居民财富缩水,将导致消费升级停滞不前,不锈钢消费需求也将陷入萎靡,难以增长,从而导致不锈钢行业效益下滑风险;

2、新材料替代风险。虽然现在不锈钢应用场景日益拓展,并代替了原来许多传统材料;但现代技术日新月异,新材料层出不穷,未来或将出现更加环保和更具性价比的新型材料替代目前不锈钢的应用场景,产生替代风险;

3、原材料价格上涨过快风险。目前不锈钢企业十分依赖进口铁矿石、镍矿、铬矿等主要原材料,由于缺乏话语权,导致国际矿业巨头拥有强大的话语权和定价权。如果铁、镍、铬等矿石等原材料价格过快上涨,将造成钢厂生产成本上升,导致不锈钢企业利润被侵蚀,影响企业经营和健康发展。